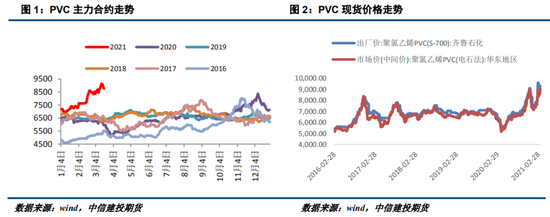

原标题:【能化周报】PVC(8940, 95.00, 1.07%):保持逢低做多思路 待下游需求风起 来源:CFC能源化工品研究 作者 | 李彦杰 中信建投期货能源化工事业部 本报告完成时间 | 2021年3月21日 摘要 供应端仍在高位,但部分生产企业负荷下行,当前外采电石企业继续面临降负,小企业甚至面临停车的情况,外采电石企业利润受到侵蚀,或将继续降负应对电石价格快速上行。需求方面,下游国内 PVC 下游制品企业整体开工率有所提升,部分管材企业下游接受调涨。 成本方面,本周内蒙古能耗双控政策继续从严,预计或将持续至4月初。但当前电石价格已处于绝对高位,预计下周可能高位浮动调整为主。 美国装置方面,当前德州剩余受天气影响停车的174万吨装置尚未有消息何时重启。市场有一定重启预期,但预计重启后对亚洲地区的货源影响并不大,将以交付美国本地订单为主。 整体来看,供需格局仍然利多,下游即将到需求旺季,且上游企业当前利润情况较差,集中检修季供应端下行仍有所期待。长期看好供需格局,短期供需来看,利多因素较多,但近期波动较大,预计将围绕9000元/吨附近进行调整。 操作策略:操作上,短期PVC谨慎乐观,预计高位较宽幅震荡。长期偏强。近期若有回调,可适当逢低做多,严格设置止损。关注区间8700元/吨-9200元/吨。 不确定性风险:德州地区产能快速恢复打消市场产能减少预期;下游终端高价抵触,需求弱于预期等。。 一、行情回顾 本周截至3月19日,PVC主力合约收于8770元/吨,较3月12日上涨0.23%。本周一周二PVC主力合约涨势较猛,盘中突破9200元/吨,后在9000元/吨至9200元/吨高位运行,周四周五随着能化整体行情及市场对其自身下游成交僵持的担心而有所回落。 截止3月19日, 5型电石料,华东主流8750-8950元/吨,华南主流8850-8950元/吨,河北送到8850-8980元/吨,山东送到8900-8970元/吨。

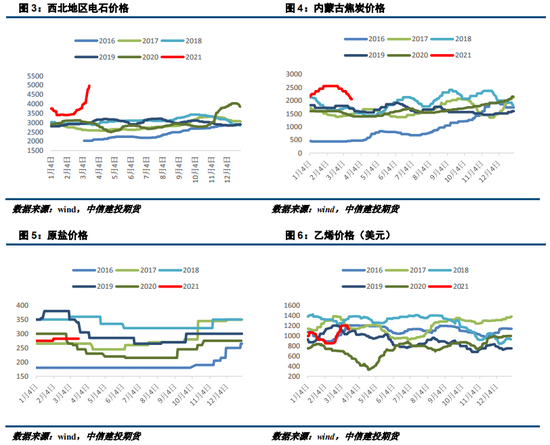

二、价格影响因素分析 1、上游原料 电石价格本周继续上行,据悉内蒙古地区能耗双控持续加强,但宁夏地区有投产与复产情况,整体开工略降。截至3月19日,西北地区电石价格4975元/吨,变化22.84%,华东地区电石价格5600元/吨,变化21.74%,华南地区电石价格5500元/吨,变化16.4%。 乙烯价格为1131美元/吨,较上周下降70美元/吨,变化-5.83 %。

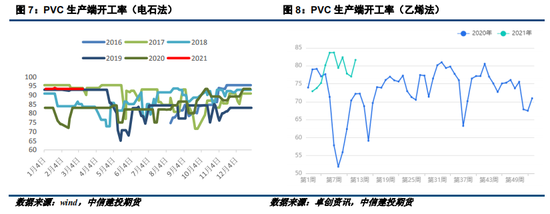

2、上游开工 截止3月12日,据隆众数据显示,本周期 PVC 生产企业开工率在 79.12%,环比下降 5.04%,同比增加1.3%。其中电石法开工率在 78.8%,环比下降 6.51%,同比减少 3.30%。乙烯法,根据卓创资讯,开工率为72,2%,前值77.03%。

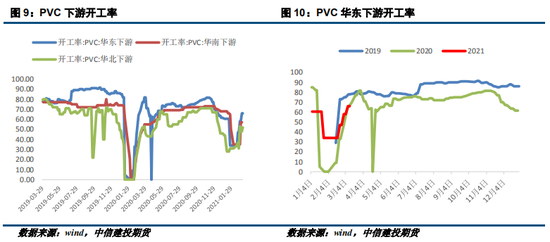

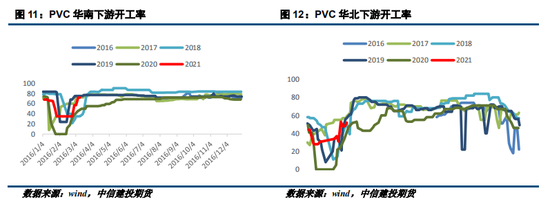

3、下游开工 据wind数据显示,华东、华南、华北下游开工率均有提升。截至3月12日,华东下游开工率为66%,前值为58%,华南下游开工率为72%,前值为57%,华北下游开工率为52%,前值为48%。 另据隆众资讯,本周PVC下游开工整体变化不大,大厂有加速生产抢占市场份额的情况,部分小厂或迫于成本压力有被迫停车现象。整体采购压力较大,维持刚需补库为主。管材大厂适当调涨制品价格,终端陆续开始接受。

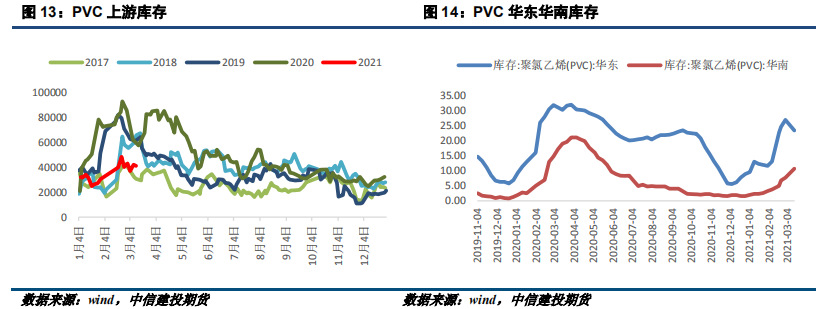

4、库存情况 据卓创资讯,截至3月12日,华东库存25.12万吨,较3月5日减少4.23%,同比低22.23%;华南库存8.4万吨,较3月5日增加8.25%,同比低44.74%。华东华南总库存33.52万吨,较3月5日减少1.38万吨。

5、价差分析 现货-期货价差:近期期货市场波动较大,3月12日至3月19日,基差在-160元/吨到200元/吨。截止3月19日,华东-PVC主力基差为165元/吨。05-09合约价差在120元/吨至255元/吨附近,截至3月19日为165元/吨。

三、行情展望与投资策略 供应端仍在高位,但部分生产企业负荷下行,当前外采电石企业继续面临降负,小企业甚至面临停车的情况,外采电石企业利润受到侵蚀,或将继续降负应对电石价格快速上行。需求方面,下游国内 PVC 下游制品企业整体开工率有所提升,部分管材企业下游接受调涨。 成本方面,本周内蒙古能耗双控政策继续从严,预计或将持续至4月初。但当前电石价格已处于绝对高位,预计下周可能高位浮动调整为主。 美国装置方面,当前德州剩余受天气影响停车的174万吨装置尚未有消息何时重启。市场有一定重启预期,但预计重启后对亚洲地区的货源影响并不大,将以交付美国本地订单为主。 整体来看,供需格局仍然利多,下游即将到需求旺季,且上游企业当前利润情况较差,集中检修季供应端下行仍有所期待。长期看好供需格局,短期供需来看,利多因素较多,但近期波动较大,预计将围绕9000元/吨进行调整。 策略 操作上,短期PVC谨慎乐观,预计高位较宽幅震荡。长期偏强。近期若有回调,可适当逢低做多,严格设置止损。关注区间8700元/吨-9200元/吨。 作者姓名:李彦杰 期货从业资格号:F3005100 期货投资咨询从业证书号:Z0010942 研究助理:姜慧丽 期货从业资格号:F3081375 |

|

|  |

|