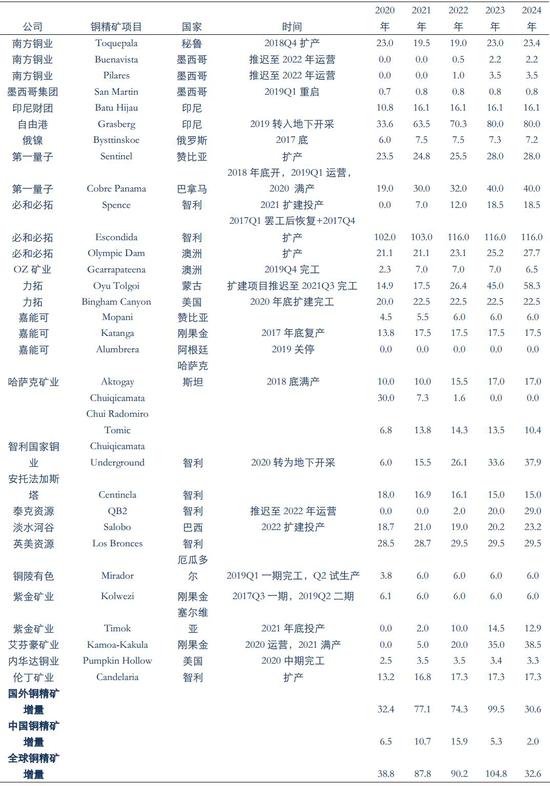

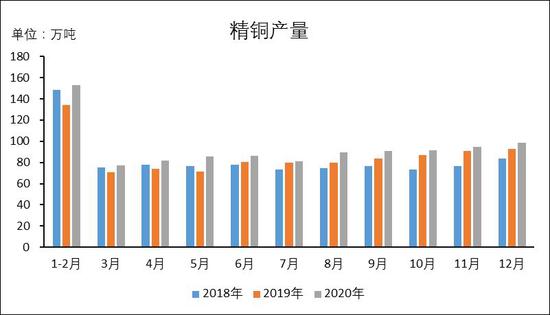

第一部分 价格研判 目前来看,宽松的流动性仍然在持续,美国财政刺激政策继续加码。基本面方面,目前库存仍然比较低,上半年在供应偏紧加上需求比较好的情况下,可能维持低库存的状态。上半年铜价走势可能仍然偏强,有望冲击10000美元/吨。 建议关注美国疫苗的接种情况,到二季度末,美国疫苗接种率可能会达到70%左右,到时候市场可能会认为美联储会收紧流动性。下半年在供应端库存的压力下,铜低库存的状态可能会打破,逐步见顶回调,可以尝试布空。 第二部分 铜基本面 1.铜精矿市场 表1:铜精矿产量(单位:万吨)

数据来源:银河期货 表2:湿法铜产量(单位:万吨)

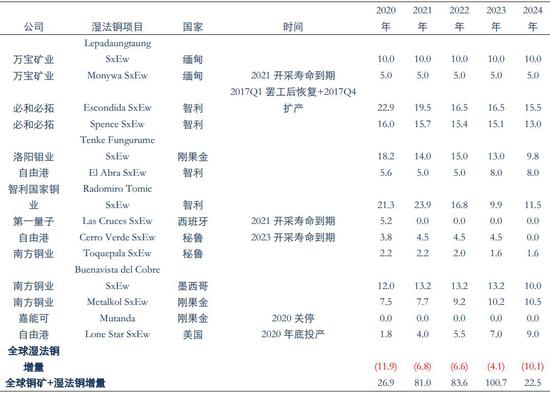

数据来源:银河期货 图1:铜矿产量(铜精矿及湿法铜)及增速

数据来源:银河期货、wind资讯 预计2021年铜矿增量比较多,产量在二季度和三季度集中释放。Graberg铜矿地下铜矿开始投产,预计增量为30万吨,巴拿马铜矿正处于产量释放期,预计产量增加11万吨,Spence铜矿明年投产后,预计将带来7万吨增量,艾芬豪矿业下面的Kamoa-kakula铜矿2020年开始运营,将带来5万吨增量。Chuiqicamata Underground铜矿转为地下开采,将带来9.5万吨增量。铜精矿总体增量为87.8万吨,湿法铜下降6.8万吨,全球铜矿和湿法铜共增加81万吨。未来三年,铜矿产量将继续释放,总体的供应增速都比较高。 不过也要关注南美洲罢工的可能性,铜价比较高的时候,比较容易发生罢工,2021年智利和秘鲁都有许多大型的矿山面临劳资合同谈判,可能会对铜矿产量造成阶段性干扰。同时还要关注变异新冠是否会影响到南美铜精矿的生产和运输。 近期现货市场铜精矿还是比较紧张,主要是受到智利海浪的影响,铜精矿发货不顺畅,目前现货TC在40美元/吨左右,不过由于近期硫酸价格上涨至300-400元/吨左右,对冶炼厂来说算是一种利好。根据我们了解,智利天气的问题在2月份已经得到缓解,不过从智利发货到中国,也需要两个月左右的时间,预计在4月份铜精矿的供应会恢复正常。 2.电解铜市场 图2:精铜产量

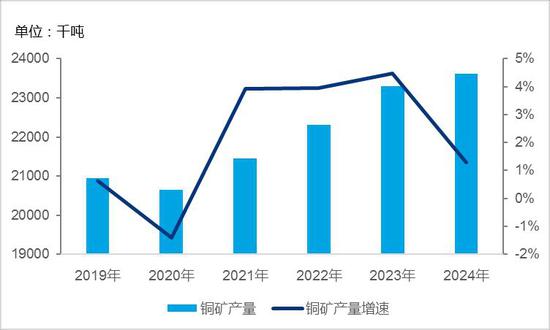

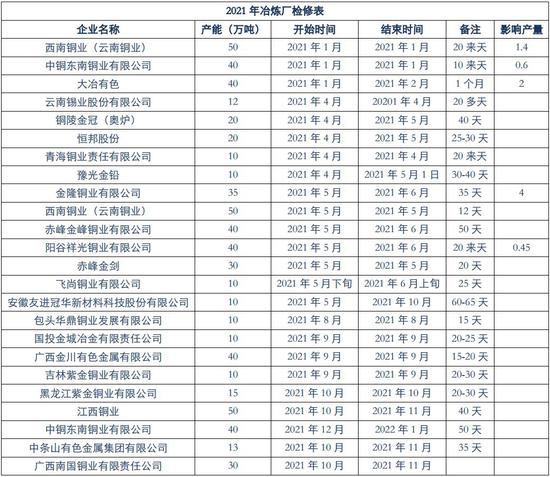

数据来源:银河期货、wind资讯 表3:冶炼厂减产检修情况

数据来源:银河期货、wind资讯 2021年1月中国电解铜产量为79.83万吨,环比减少7.39%,同比增加9.97%。 与往年季节性变动类似,在2020年末铜炼厂赶工完成年度计划后,在1月铜冶炼开工率有较明显下滑,一些炼厂主动下调产量,以及部分炼厂进行检修,致使国内电铜产量环比下滑。另一方面,在1月南美发运受阻情况下,铜精矿供应趋紧也对炼厂生产带来压力。不过,相较2020年1月同比增量仍旧明显,主要来自新增产能部分。 从2月份炼厂排产计划来看,在年初排产量仍旧普遍不高,但随着几家炼厂从检修中恢复,2月国内炼厂基本无检修情况,因此2月电铜产量将有小幅增加。预计2月国内电解铜产量为81.20万吨,环比增加1.71%,同比增加18.86%(同比大幅增长主因2020年2月硫酸胀库迫使炼厂减产);至2月累计电解铜产量为161.02万吨,累计同比增长14.28%。 3.废铜 图3:进口废铜量(单位:吨)

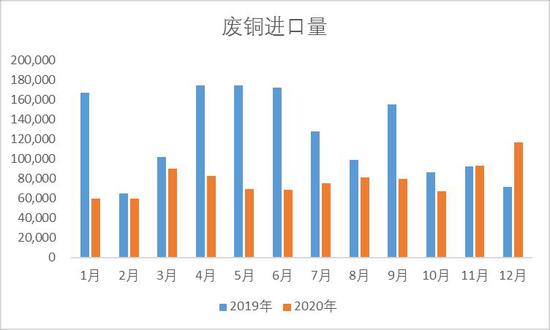

数据来源:银河期货、wind资讯 图4:精废价差

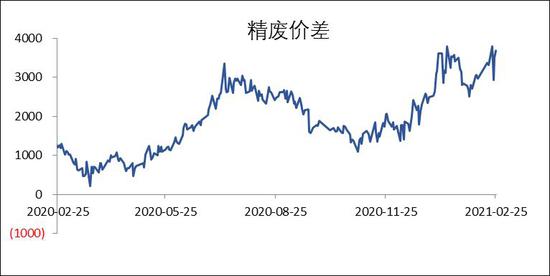

数据来源:银河期货、wind资讯 近期废铜比较紧缺,一方面1月份再生铜的进口量可能会受到影响。马来西亚进入封锁状态,叠加疫情导致春节前后运力紧张,预计影响一季度再生铜进口节奏。根据海关数据统计,我国每年从马来西亚进口再生铜的量为28万吨左右,占进口再生铜总量的17%。香港部分船只从1月20号开始停运,2020年每个月有7000吨左右的废铜需要从香港转运至国内,也对废铜进口造成干扰。 国内废铜方面,春节过后,废铜拆解和贸易企业还没有复工,现在虽然价格很高,但是废铜制杆厂表示收不到废铜。最近都是消耗自身的库存为主,库存消化完了以后,目前废铜处于有价无市的状态。废铜杆比精铜杆只低了五六百块钱。春节后开市前两三天废铜杆消费还比较火爆,最近几天废铜杆的消费也开始淡下来。过了正月十五以后,预计三月份国内废铜拆解和贸易商开始复工,废铜货源会开始多起来。 4.铜消费 图5:电网投资完成额(单位:亿)

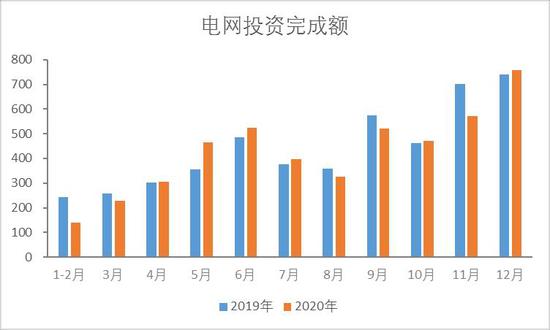

数据来源:银河期货、wind资讯 图6:房地产数据

数据来源:银河期货、wind资讯 图7:空调排产(单位:万台)

数据来源:银河期货、wind资讯 图8:汽车产量增速

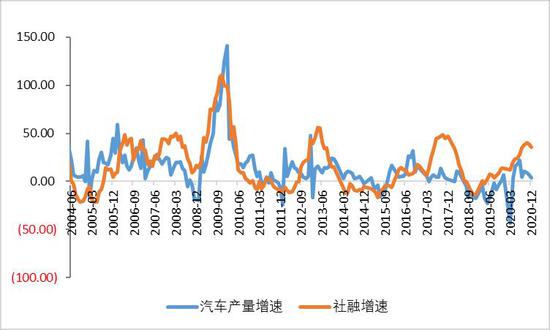

数据来源:银河期货、wind资讯 图9:欧洲制造业PMI

数据来源:银河期货、wind资讯 图10:美国制造业PMI

数据来源:银河期货、wind资讯 2月消费端比较疲弱,目前终端和加工企业已经陆续进入生产状态,人员基本上已经到位。但是面临暴涨的铜价,企业表示比较犹豫,观望态度比较浓厚,以消耗自身的库存为主。由于下游采购的情绪比较弱,现货升贴水快速下滑,目前现货升贴水下降至贴水240元/吨左右。 但是实际上终端消费并不弱,一方面受到疫情影响,国家电网招标推迟,去年9-10月份交货量减少。今年一季度交货量要高于往年。另外一方面,现在终端家电、小家电等排产也比较好。去年商品房销售复苏以后,带动了家电的产销;另外,出口订单还是比较火爆,至少上半年没有问题。 三月份随着生产的恢复,以及下游接受价格以后入市采购,消费会开始好转。 5.铜库存 图11:国内社会库存(上海+广东+江苏)

数据来源:银河期货、wind资讯 图12:保税区铜库存

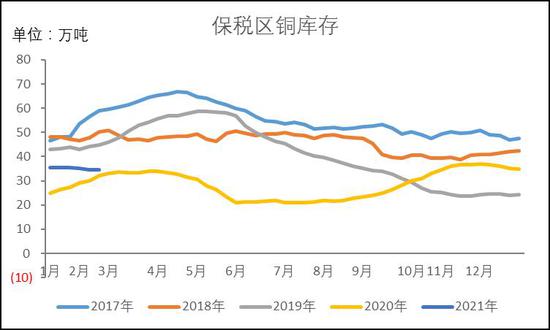

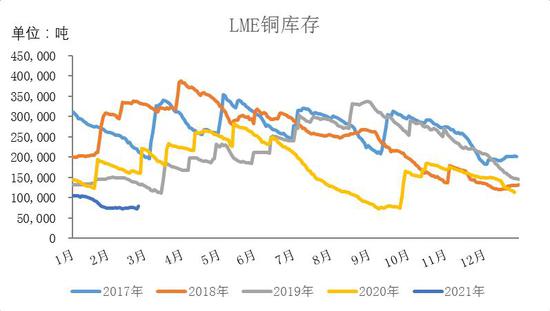

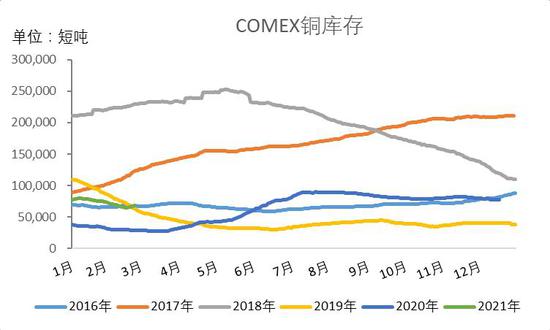

数据来源:银河期货、wind资讯 图13:LME铜库存

数据来源:银河期货、wind资讯 图14:COMEX铜库存

数据来源:银河期货、wind资讯 目前铜还是维持低库存,截至2021年2月19日,全球三大交易所加保税区铜库存在60万吨左右,比去年同期低17万吨。国内社会库存为25.56万吨,比一月底垒库9.36万吨,保税区铜库存下降了0.62万吨,国内加保税区共垒库8.74万吨。2月垒库为季节性垒库,不过目前垒库的数量比往年要低,去年2月份国内社会库存加保税区铜库存共垒库25.55万吨。2019年2月国内社会库存加保税区铜库存共垒库19.08万吨,2018年2月共垒库13.96万吨,今年春节垒库大幅不及往年。今年供应端干扰比较大,智利海浪影响了铜精矿和电解铜的进口,废铜方面也比较紧张,消费方面虽然有季节性走弱,但是仍然高于往年同期。3月份供弱需强的局面仍然会维持,铜可能还会维持低库存的状态。LME铜库存在7.9万吨,比去年低8万吨,COMEX铜库存在6.7万吨,比去年同期高8万吨。 表4:电解铜供需平衡表

数据来源:银河期货 第三部分 总结 目前来看,宽松的流动性仍然在持续,美国财政刺激政策继续加码。基本面方面,目前库存仍然比较低,上半年在供应偏紧加上需求比较好的情况下,可能维持低库存的状态。上半年铜价走势可能仍然偏强,有望冲击10000美元/吨。 建议关注美国疫苗的接种情况,到二季度末,美国疫苗接种率可能会达到70%左右,到时候市场可能会认为美联储会收紧流动性。下半年在供应端的压力下,铜低库存的状态可能会打破,逐步见顶回调,可以尝试布空。 银河期货 王颖颖 |

|

|  |

|