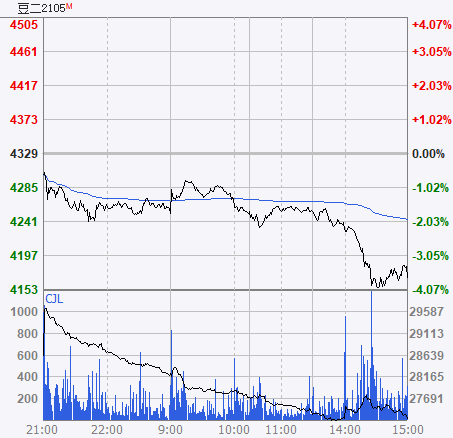

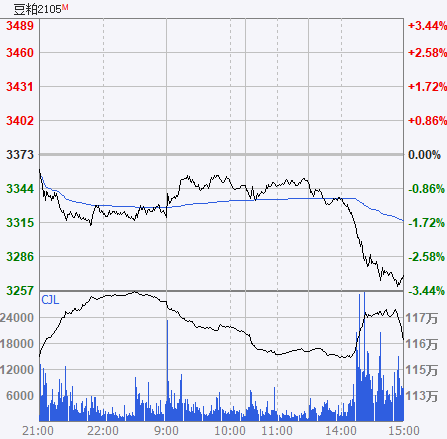

来源:期货日报 周三凌晨,美国农业部(USDA)发布了月度供需报告,报告维持美豆期末库存不变,上调巴西大豆(6044, -99.00, -1.61%)产量100万吨至1.34亿吨,下调阿根廷大豆产量50万吨至4750万吨,导致全球大豆库存小幅增加38万吨至8374万吨。南美大豆产量上调导致全球大豆库存小幅增加,报告偏空。 在USDA偏空报告的影响下,国内豆类及油脂油料板块纷纷下跌,其中豆二主力合约跌幅达3.72%,豆粕(3181, -135.00, -4.07%)主力合约收跌3.08%,报3269元/吨,菜粕主力合约大跌3.64%,收报2803元/吨。而在豆类、粕类品种普跌的背景下,三大油脂品种则表现出了较为抗跌的特性。 USDA报告偏空,豆二大幅下挫 “豆二期货主要对应进口大豆成本,昨日豆二期货的下跌和CBOT大豆的走势预期有关。”金信期货农产品研究主管傅博介绍说,周三凌晨,美国农业部(USDA)发布了月度供需报告,报告中没有对美国大豆平衡表中的出口、压榨和库存数据做进一步的调整,南美大豆主产国(巴西、阿根廷、巴拉圭)的大豆产量还上调了45万吨,在巴西大豆装运加快的情况下,CBOT大豆短期继续上涨的动能不足,周一冲高至1460美分/蒲式耳后,或将再次回撤到1400美分/蒲式耳左右,对应的进口大豆成本将回落,因此豆二期货也出现回落。

傅博表示,USDA报告上调全球大豆库存主要的原因是上调了巴西的大豆产量预估100万吨,虽然巴西降雨拖累收割进度,但是目前还没有关于巴西大豆产量损失的评估,而且USDA报告通常是基于3月1日以前的调研情况。“另外,目前市场更多聚焦的是巴西的装运情况,随着巴西装运加快,短期内CBOT大豆上涨动能减弱。关于巴西的真实产量,可能要到8、9月份巴西大豆出口的差不多的时候,USDA才会再做调整。”他说。 相比豆二而言,昨日豆一的跌幅则十分有限。不过在豆类期货普跌的氛围下,豆一也难以独善其身。在经过前期的不断攀升后,近日豆一期价出现了高位回调的行情。 “由于2月末中储粮进场收购的利好预期在盘面上充分发酵过后,豆一2105合约开始回吐此前升水。从现货端来看,产区现货价格虽较期货抗跌,但亦难以独善其身,昨日局部地区将收购价格下调了0.02—0.03元/斤至2.83元/斤,部分贸易商停收观望,且随着天气转暖,新季种植的农资已经开始陆续采购,种植前卖掉陈粮是农户的习惯,不然储存起来也有一定的难度,因此出货心理也在逐渐增加。”大豆天下网首席分析师刘冰欣说。 刘冰欣表示,从盘面来看,豆一主力2105合约在经历了多空均大幅减仓的大跌之后,近两日的交投显得比较清淡,由于此前基差曾缩窄至-400元/吨附近,交割利润大增,加上下游出货较慢,买卖双方购销进入僵局,因此持粮主体在盘面交割是更好的选择,仓单的增加对2105合约形成压制。但在价格持续回落之后,近期有止跌企稳的迹象。 “目前大豆行情依然稳中趋弱,但由于销区的库存消耗殆尽,下游的用豆企业只能被动接受产区价格,经营主体一边消化库存,一边观望东北和进口豆的价差变化。南北方销售主体观点南辕北辙,销区认为东北产区豆价随期货大涨是‘一厢情愿’,如此高的价格对经营商已失去‘诱惑’;而产区贸易商则认为,市场从去年开称以来至今已经从卖方市场转为买方市场,接受高价只是时间问题。蛋白厂方面,禹王、金锣,双汇等大型加工企业利润不错,开始逐渐顺价收购,小加工厂随采随用,资金都比较紧张。”刘冰欣介绍说。 在刘冰欣看来,高价肯定会抑制一定的需求量,一些用豆企业只能以降低开机率或只给老客户供货来维持市场占有率的方式来经营,但市场上的刚需依然存在。目前是买方和卖方的博弈阶段,若期货继续回落,产区大概率还是会继续下调价格的,但在进口非转基因大豆价格上涨、中储粮收购未明朗,以及预计今年大豆种植面积下滑的预期下,东北大豆价格下行空间或有限。 需求压力凸显,豆粕、菜粕联袂下挫 “蛋白粕双双下跌,消息面上可能是受到美国农业部(USDA)供需报告影响。”五矿经易期货分析师周方影介绍说,报告维持美豆期末库存不变,上调巴西大豆产量100万吨至1.34亿吨,下调阿根廷大豆产量50万吨至4750万吨,导致全球大豆库存小幅增加38万吨至8374万吨。南美大豆产量上调导致全球大豆库存小幅增加,报告偏空。

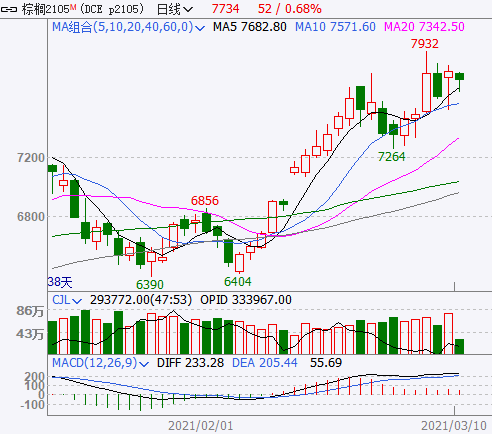

周方影表示,国内双粕跌幅明显大于外盘美豆,这主要是因为在猪瘟疫情拖累下,豆粕和菜粕的库存压力更大。 “豆粕目前面临的主要供需矛盾是成本端有支撑,但需求端在走弱。”周方影介绍说,一方面,成本端美豆价格高企,油厂榨利持续亏损。因2020年巴西大豆播种较正常年份延后1个月,2021年巴西大豆出口亦相应推迟,致使美豆出口持续强势,结转库存不断走低。目前5月进口大豆盘面压榨利润亏损约200元/吨,9月进口大豆盘面压榨利润亏损约400元/吨,进口大豆成本高企压缩利润空间,油厂有挺价意愿;另一方面,春节前后非洲猪瘟疫情有所抬头,生猪产能恢复不及预期,累及终端消费。数据显示,去年12月份国内母猪存栏于2020年2月以来首次出现环比下降,下降的比例约为1%,1月疫情更加严重,母猪存栏环比下降的幅度为5%—9%,2月继续环比回落5%—6%。且目前水产养殖处于淡季,肉禽存栏仍未恢复,亦利空豆粕消费。上周沿海主要油厂豆粕库存85.14万吨,环比增加13.73%,同比增加80.61%。节后油厂恢复开机,而终端补库热情不高,导致豆粕库存连续第三周累积,主力基差高位回落至150元/吨附近。 而菜粕方面,供需基本平衡,相对好于豆粕。“截至3月5日当周,两广及福建地区菜粕库存5.38万吨,环比减少13.23%,同比增加198.9%;进口颗粒菜粕库存14万吨,环比增加11.10%,同比减少34.80%;菜粕总库存19.38万吨,环比增加3.09%,同比减少2.45%。目前华南区豆粕与菜粕现货价差约700元/吨,处于同期相对高位,饲料企业倾向于增加菜粕的用量,菜粕需求好于豆粕,主力基差小幅走高至-30元/吨附近。”周方影说,不过目前水产需求仍处于淡季,4月水产投苗启动前,预计菜粕的需求难有持续性的改善。 “总的来说,现阶段美豆成本端支撑依然有效,但受猪瘟疫情拖累,豆粕和菜粕去库压力较大。从中长期看,南美大豆出口季节性增加,将逐步挤占美豆市场份额。同时,市场聚焦美豆新作,大豆播种及生长期不确定因素较多,有望为市场带来丰富交易题材,重点关注5—8月产区天气情况,国内市场关注猪瘟疫情及水产需求复苏情况。”周方影说。 油脂品种较为抗跌 在昨日豆类、粕类品种普跌的背景下,三大油脂则表现出了较为抗跌的特性。对此,新湖期货分析师陈燕杰表示,油脂品种一直以来都是偏强板块,近期国内商品整体回落,油脂抗跌特性进一步彰显。

“3—4月国内油脂整体预估供需非常紧张,尤其是豆油。因巴西新作大豆收获及发运延迟前期兑现,3—4月国内大豆进口及压榨预计偏低,国内豆油目前超低库存局面维持,甚至库存会进一步下降。此外,国内豆油近月超高现货基差报价,后期期现回归也将支撑近月盘面。中储粮剩余豆油收储份额传言5月前会入库,也令近月豆油供需预期更加紧张。因买船较少,国内棕榈(7708, 26.00, 0.34%)油3月也是降库存局面。此外,菜油近月同样有洗船利多传言。”陈燕杰说。 在周方影看来,昨日油脂板块表现相对抗跌,主要是受到昨日公布的MPOB供需报告提振。3月10日午后MPOB报告出炉,数据显示,2月马来西亚棕榈油产量环比下降1.5%至111万吨,出口环比下降5.5%至90万吨,库存环比下降1.8%至130万吨,为三个月低点。产量及库存数据低于此前市场预期,报告偏多,马来西亚棕榈油受此提振表现强势,从而带动国内油脂市场偏强振荡。 事实上,去年下半年至今,三大油脂板块一路上行至近年高位,市场人士表示,这其中既有宏观及资金面驱动,更是源于板块自身的基本面因素。 “从宏观方面来看,国际原油自去年的疫情低点强劲反弹,目前已基本恢复到正常年份的水平。原油价格上涨,有利于稳定生物燃料的掺混比例,提高棕榈油、豆油、菜油等原料的性价比,利多油脂的工业消费。且随着新冠疫苗接种范围的扩大,各国经济正逐步从疫情中走出,油脂消费市场边际回暖,同时,远期较为强烈的经济复苏或者通胀预期,也为油脂板块的走强提供了非常好的背景。”周方影说。 周方影介绍说,从基本面方面来看,棕榈油方面,2020年以来马来西亚棕榈油一路去库存,为棕榈油领涨油脂市场提供了坚实支撑。2020年至今,马来西亚棕榈油库存由176万吨下降至130万吨,因劳动力短缺及产区降雨过多限制产量增幅,且外围市场需求亦表现强势;豆油方面,美豆库存及库销比边际回落,也有利于全球豆油及其他油脂价格走高。因前期美豆减产及当年中国生猪产能从非洲猪瘟中恢复,2020/2021年度美豆库存降至325万吨,库销比降至2.61%,均为历史极低值。从月度公布的平衡表来看,2020年9月至今,美豆期末库存连续7个月稳中下行,对应的美豆及美豆油价格连续大幅上涨;菜油方面,全球菜油供需继续收紧,保持着一贯的强势格局。2020/2021年度全球菜油库存194万吨,同比下降37万吨,降幅达16.02%。 周方影表示,国内三大油脂在需求复苏及供应偏紧的情况下,库存维持低位,有利于在内外盘联动中跟涨。整个2020年,豆油库存维持在历史低位水平,2021年至今仍在稳中去库;棕榈油因进口利润长期倒挂,库存也偏低;菜油作为油脂里长期基本面最好的品种,一直处于供需紧张状态。 “目前看,油脂板块仍有继续向上空间。因马来西亚棕榈油仍处于低位去库存阶段,美豆因出口需求较好亦维持强势格局,整体看成本支撑依然有效。且国内油脂库存现阶段仍偏低,基差维持在高位。”周方影说。 不过,周方影提醒说,远期棕榈油库存增加预期可能限制涨幅及行情的流畅度。高频数据显示,3月1—5日马来棕榈油产量较2月同期环比增加25.32%,3月可能有累库的压力。不过数据后期仍会调整,需要持续追踪产量及库存的变化。同时也需要关注3月底公布的美豆播种面积数据。 在陈燕杰看来,油脂品种的持续上行,一部分原因是国内供应不足而需求偏强,另一部分原因是包括棕榈油、豆油、菜油在内的国际植物油的供给减少。 “国内豆油因收储等因素导致供应相对不多,但需求却因饲料用油增加、菜油替代等因素偏好。菜油进口不多、地方收储等,均令国内油脂持续降库存。3—4月,进口大豆偏少,同样是供给问题。可能的收储因素也还在。”陈燕杰说。 此外,棕榈油、豆油供给减少有政策性因素。印尼棕榈油出口税高、生物需求较刚性、中国对大豆的大量进口及豆油收储。 “国内近月油脂供需紧张可能持续到4—5月,国际棕榈油供需预期中长期增加,但明显的增库存可能在4月之后。因此,预计国内油脂还会持续高位运行。但现实偏强,而中长期预期偏空,中线交易需谨慎。”陈燕杰说。 |

|

|  |

|

微信:

微信: QQ:

QQ: