第一部分 行情回顾及逻辑梳理 一、走势回顾 图:11号糖

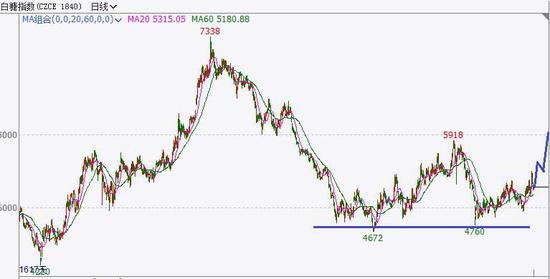

资料来源:大越期货整理 2020年上半年原糖期价受疫情影响快速下跌,下半年缓慢反弹攀升,2021年后继续震荡上涨。一二月份随着全球疫苗陆续接种,各国货币刺激政策实施,商品价格总体走强。原糖短期突破15美分,最高到达17.29美分,未来重心有望继续上移。 图:白糖(5409, -74.00, -1.35%)指数

资料来源:大越期货整理 国内白糖表现相对较弱。2020年上半年郑糖期价紧跟原糖节奏,年中窄幅振荡,年底继续低迷。2021年春节后小幅上涨,国内白糖走出与原糖不一样的走势,主要是国内白糖价格前期偏高,大幅升水外糖,所以外糖价格上涨,国内跟涨动力不足,内外价差进一步缩小。未来随着价差缩小,进口保护政策结束,配额外进口缓慢放开,内外糖走势相关性增加。 二、逻辑梳理 疫情后期,国际白糖表现强于国内白糖,主要是全球白糖供需矛盾突出,供给缺口较大,库存消费比连续降低。国际白糖上涨的这个驱动力将继续存在,近期机构普遍预测供需缺口扩大。ISO预计全球糖市在20/21年度出现480万吨缺口,高于此前预估的350万吨。 国内来看,造成国内白糖与原糖供需面不同的主要原因是,国内产量稳定,受进口大增、糖浆维持高位的阶段性利空影响,导致国产糖去库受阻,期货、现货价格承压。压制国内白糖走高的因素在慢慢发生变化,国内供需有可能改善,基本面驱动逐渐显现,2021白糖基本面上行驱动增加,郑糖估值有望继续修复。 第二部分 基本面分析 一、供需数据 1、全球白糖缺口扩大,供需平衡表中长期利多。全球库存连续三年下降,20/21年度库存有望进一步减少

2、中国供需情况变化不大,中长期消费稳定提高,产量基本不变,进口弥补了国内缺口。

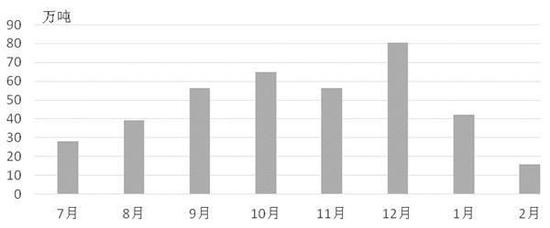

数据来源:天下粮仓 二、供需格局分析:基本面上行驱动增加,郑糖估值有望继续修复 1、全球白糖缺口扩大,供需平衡表中长期利多。 全球白糖基本面长期利多,原糖上涨驱动力继续存在,一定程度上支撑国内白糖。 2、国内产量基本维持稳定,需求略微增加,库存维持稳定。 2020/2021榨季我国食糖供需处于紧平衡格局,由平衡转向偏紧。从数据上来说库存消费比连续多年下降,目前库存消费比处于非常低的位置。由于进口征税保护政策取消,未来进口增加,预测未来年度库存略微增加,具体还要看实际进口情况,并非代表绝对利空。而且实际增加20万吨的库存,对于1550万吨的消费来说,影响可忽略不计。 国产糖分为甜菜糖和甘蔗糖,近几个榨季总产量变化不大,但随着内蒙古甜菜糖产量增长,甜菜糖在国产糖中的占比持续提高。 国内经历两轮寒潮天气,主产区部分甘蔗受灾减产,全国2020/2021榨季产量预估同比减少。 3、进口数据大幅增加,主要是替代走私,后期进口糖管控边际收紧。 进口方面,因2020年5月22日为期三年的食糖贸易保障到期,配额外进口征税由85%降至50%,大量进口糖集中在2020年下半年流入,预计2020年下半年进口量接近380万吨,同比增加近150万吨,表观进口压力巨大。但外强内弱导致进口利润自2020年11月开始缩小,排船量持续降低,船运监测2021年1月到港量将降至40万吨附近。与此同时,无论是传闻的2021年一季度许可证暂缓发放,还是呼吁进口自律,均彰显进口糖管控为放松而非放开,政策调整动向值得关注。 图:巴西至中国食糖装船预测到港量

图表来源:《期货日报》20210104《郑糖估值有望修复》 走私糖方面,法制加强,挖掘陈年走私案件,扫黑除恶打击多批走私犯罪团伙,深挖走私保护伞。2018/2019榨季打击走私糖卓有成效,走私糖数量逐年减少。疫情封锁边境,白糖走私顽疾有望得到根本性解决。 2020年,糖浆进口量延续2019年三、四季度的增长态势,并出现实质性的飞跃,2020年1—12月累计进口糖浆108万吨,同比增加91万吨。目前中国贸易商在泰国、越南的出口加工区已建有糖浆厂,国内下游销售渠道也逐渐铺开,利润驱动下,糖浆进口量仍将维持在高位。不过,糖浆存在运输成本高、保质期短等问题,相关部门也在寻求政策管控,预计糖浆进口量不会过大。 图:我国糖浆单月进口量变化

图表来源:天下粮仓引用的海关总署 总结:从国内白糖供需情况来看,2020年压制白糖价格的主要因素在逐渐发生变化,进口管控加强。之前的走私基本属于失控状态,国内食糖产业亏损严重,政策只能在正规进口渠道下手管控,出台三年保护性征税(配额外进口加征税额度95%、90%、85%逐年递减),引发一系列WTO国际贸易争端和诉讼。2020年结束,恢复到配额外的50%征税,但是加强窗口指导,变相限制进口。这种畸形保护状态不可持续,去年疫情意外摧毁走私渠道,使得正规进口量相对增加。从数据看,正规渠道的进口量大幅增加,弥补走私减少这部分缺口。未来如能彻底解决走私问题,那么白糖主要依靠正规进口渠道,内外价格走势趋同性增加。 三、产业状态 1、本榨季国内糖合理成本在5084元/吨 国产糖量占新榨季供给接近65%,本榨季国产糖产糖率下降导致成本有所提升。其中,广西成本从上榨季的5200元/吨提升至5500元/吨;国产糖成本均在5200元/吨上方,处于成本顶部。进口糖浆价格处于成本底部,但供应占比不足6%,无法单独作为定价基准。配额外进口糖作为供应占比15%的糖源,成本跟随外盘动态调整,对价格的指引相对更合理。综合考虑各类糖源供应量及成本价,利用模型估算出本榨季综合成本价5084元/吨,期货价格波动区间在4930—5693元/吨,基本平衡价格在5184元/吨。

2、原糖进口成本支撑国内糖价 ICE原糖价格在16美分/磅,配额外进口成本接近5100元/吨;ICE原糖价格变动0.5美分/磅,进口成本相应变动133元/吨。国际糖价在印度出口补贴价14.4美分/磅附近存在支撑,上方高度依赖南巴西天气、汇率、原油价格带动,目前在15-17美分/磅附近震荡。

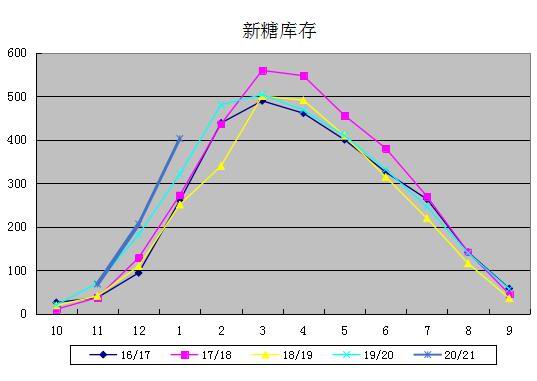

3、库存方面 2020年10—12月进口居高不下,库存同比增加明显。2021年1月进口量虽减但仍高于去年同期,库存同比增量达到210万吨的峰值;随着进口回落,2月开始库存同比增量将逐渐缩小;3月广西迎来收榨高潮;4月库存水平开始下降;此后库存同比增幅继续缩减,9月库存增量降至40万吨。不过,需注意进口糖报关量与实际流入市场量的区别,部分进口糖依旧存放于保税库,且一季度许可证存在缓发可能,意味着加工糖流入市场的数量将低于预期,而一季度库存压力虚高,且低价糖供应占比下降,现货价格长期低于国产糖生产成本不合理。 国储大约700万吨,目前近三年变化不大,临期轮储为主,对价格影响不大。新糖库存比往年同期略增,主要是近期进口较好,影响新糖销售,对价格短期利空,长期影响不大。

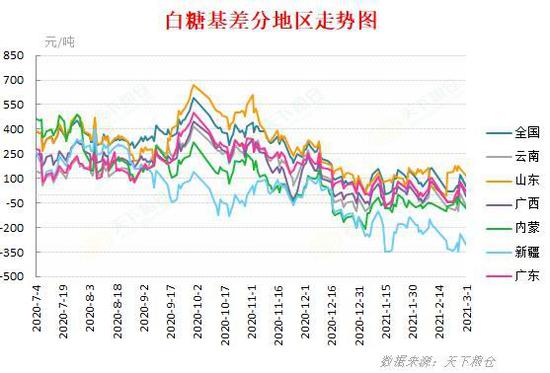

四、宏观环境及资金:美国新一轮刺激政策,带动商品普涨 各国央行货币放水,流动性宽松,白糖作为民生物资,价格易涨难跌。 五、关键变量 1、走私糖情况 目前走私糖减少,合规渠道进口增加。若预防疫情控制后,边境开放,走私糖死灰复燃,则会破坏进行成型的内外价格估值体系,这个变量要重点关注。 2、未来天气情况 气象显示拉尼娜因素进一步发酵。美国气象中心预测,拉尼娜在2021年1—3月继续发展的概率高达95%,春节期间美国发生大规模寒潮雪灾。拉尼娜通常导致我国冬季偏冷,2020年12月底强冷空气来袭,广西各地气温骤降超过10,桂北蔗区低温接近2。自2021年1月7日开始,寒潮将进一步发力,桂北蔗区低温将下降至-2,桂南低温也接近2,且温差仅有4—7,低温天气将起码持续至1月16日。元旦前后的气候模式与拉尼娜年的2008年年初较为相似,当年的冰冻天气对南方蔗区造成严重伤害。 3、巴西等食糖产量 2020年巴西食糖产量井喷。2020/2021榨季巴西食糖产量的关键仍在制糖比。截至目前巴西降雨尚属正常,早期干旱问题略有缓解。各机构预测后期降雨也较为充沛,利于巴西甘蔗生长。从近五年巴西生产数据来看,巴西中南部入榨甘蔗量基本维持在5.7亿—6.1亿吨,但制糖比例的调整幅度在35%—45%,使得最终糖产量的差异在千万吨级别。因而新年度影响巴西食糖产量的因素不仅在于甘蔗产量,更关键的因素依然是制糖比及原油价格走势。目前来看,原油价格再次回到低价区的概率较小,乙醇需求也将环比改善,制糖比有望从今年超46%的高水平回归到常态。因此2021年,巴西难以连续两年维持峰值产量,同比回落的概率较大。印度估产继续调高,但供应国际市场的数量有限,仍为600万吨;泰国产量继续维持历史低位。 第三部分 期货市场表现及技术面 1、基差:现货价格小幅回落,期货价格走高,期现价差从500缩小到目前0附近,主产区期现平水。

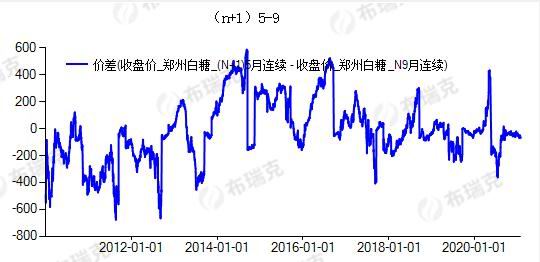

2、合约价差:白糖从去年的远月贴水,转换为远月升水,对后市乐观看多的表现。

3、进口价差:外糖价格走高,内外价差缩小,进口利润减少。

4、仓单情况:截至2021年3月2日仓单19170张,191700吨。仓单目前处于正常水平,糖企前些年亏损严重,防风险意识较强,注册仓单套保动力较足,目前现货成交较好,滚动注册仓单和注销仓单,不以期货卖出交割为主,对盘面压力不大。 第四部分 综述及操作策略 一、价格分析 1、影响因素:中国前期冬季寒潮天气,对南方甘蔗主产区的影响,甘蔗受冻,产糖率平均下降,未来全国糖产量预估有所下降。关注每月的产糖数据,最终值是否减少。巴西和泰国的播种面积和未来天气情况,也是影响价格的因素。在泰国和巴西之前创纪录产糖之后,预计未来可能有减产。 2、行情节奏:中长期未来是震荡上行的概率偏大,基本面和技术面同步配合,随着疫苗普遍接种,未来各国封锁减少,消费会有阶段性爆发,而全球产量在经历高峰之后会有所减少。 3、演变逻辑:基本面边际利好,同时随着货币放水,全球通胀预期加剧,商品普涨,白糖易涨难跌,2021年白糖价格震荡偏多。 4、技术分析:5000下方双底明显形成,未来价格震荡上行的概率偏大,第一目标位在6000附近。

二、操作策略 短期: 白糖05合约 方向:多 入场点位:5250附近 目标点位:5600附近 止损点位:5150附近 时间:2021/3---2021/4 长期:2021/3-----2021/12 震荡上行,偏多交易思路,低买高平,长期目标6000-6500 大越期货 |

|

|  |

|

微信:

微信: QQ:

QQ: