观点: 国际糖市方面,泰国生产进度超过75%,连续两年的干旱天气致使甘蔗种植面积与压榨量减少,因此,当前榨季或提前2-3个月结束,为糖价提供支撑。印度方面,最大生产邦马邦因将甘蔗转向乙醇以及雨水滞留造成甘蔗减产的影响,糖产量或由1260万吨降至1000万吨,ISMA在第二次预估中将2020-21榨季印度糖产量下调80万吨至3020万吨,也为糖价提供支撑。此外,ISO国际糖业组织将2020-21榨季全球食糖产量预期下调至1.69亿吨,并将同期全球食糖供应缺口自350万吨调升至480万吨。由此来看,原糖价格回调空间有限。 国内糖市方面,北方甜菜糖基本收榨,南方甘蔗主产区广西也在收榨,供应增速降低,但新增工业库存还在增加,估计到3月份增加到最多,而需求处于淡季,现货成交量不多,整体上是阶段性供强需弱。从国内来看,短期内是不具备大涨的动能。不过,利好因素在于,近期我国供应偏多加上巴西是旧榨季的尾声,因此从巴西进口的糖减少了,进口减少,对我国的糖价形成了支撑。整体上看,国内基本面变动因素较少。现在主要跟着大宗商品和原糖波动。 建议: 叠加成本支撑,预计本周郑糖或在5300-5500之间震荡,建议投资者区间内短差交易为主。 一、行情回顾 外盘方面,由于近期国际糖市供应紧俏以及大宗商品普涨预期,提振糖价,但市场预期3月合约交割意愿浓厚以及大宗商品回调打压糖价,ICE原糖期货主力合约冲高回落,盘中冲高至近四年高位17.52美分,但随着多单获利平仓、大宗商品回调以及巴西为2021-22榨季出口食糖择机套保,盘面出现了回落,截至2月26日跌至16.48美分一线,但月度仍保持涨势,涨幅达到3.97%。对于国内郑糖而言,因基本面供强需弱的格局无大的变动,节后主要受外盘与大宗商品带动,走势冲高回落,但涨幅不及外盘,主力05合约盘中突破前高5490的压力触及5557新高,2月涨幅约1.17%。 图1:ICE原糖主力合约日K线走势图 单位:美分/磅

资料来源:文华财经,长安期货 图2:SR2101合约日K线走势图 单位:元/吨

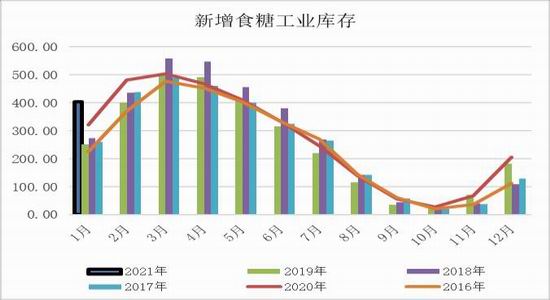

资料来源:文华财经,长安期货 二、基本面分析 (一)国际市场基本情况 1、印度:出口短期受限,产量预期下调 压榨进度方面,截至2021年2月15日印度有487家糖厂开榨,同比增47家;产糖1427万吨,同比增加338万吨,增幅31%。由于甘蔗转向生产乙醇以及蔗田因雨水滞留虫害增加造成甘蔗减产,该国第一大甘蔗生产邦北方邦截至2月25日已经有4家糖厂收榨,当前还有更多家糖厂收榨。市场预计,2020-21榨季该邦产糖量将在1000万吨,同比上榨季的1260万吨下降约20%。在第二次预估中,ISMA将2020-21榨季印度产糖量预估修正为3020安顿,低于此前预估的3100万吨,仍高于2019-20榨季的2740万吨。调降产量对全球食糖出口中长期利好。此外,该国出口货物以来中果集装箱,但地缘政治形式、集装箱短缺等原因影响了出口,致使该国食糖出口量短期存在下降预期。 2、巴西:出口减少,但卖方交割仍较多 巴西蔗产联盟UNICA数据显示,2020-21榨季自4月1日开始至2月16日巴西中南部地区累计产糖3821万吨,同比增加44.3%,其中2月上半月产糖21350吨,甘蔗用于榨糖比例为36.5%,去年同期为16.9%。出口方面,巴西商贸部数据显示,2021年2月1日-21日该国累计装出糖和糖蜜120万吨,2020年2月总装运129.4万吨,由于当前榨季该国压榨进程与出口进度较快导致榨季尾声出口量同比小幅降低。不过,刚到期的ICE3月合约交割量为17500手,约合89万吨糖,交货方主要在巴西,且由于近期价格上涨,Archer Consulting预计,2021年1月底巴西糖厂为2021-22榨季预计出口量2500万吨套保进度达到80.5%,而去年同期为29%,由此来看,盘面抛压或阶段性前置。 3、泰国:甘蔗减产推进提前收榨 一般情况下泰国压榨季节自12月开始至次年5月结束。2020-21榨季自2020年12月10日开始,同比推迟9天。截至2021年2月19日累计压榨甘蔗5655.74万吨,累计产糖623.65万吨,平均甘蔗糖分12.77%,每吨甘蔗110.27千克。由于连续两年的干旱天气以及较低的甘蔗收购价格致使甘蔗种植面积下降以及产量供应趋紧,市场预计该国将在近期结束榨季,同比提前2个月。普氏(S&P Global Platts)报告显示,预计当前榨季甘蔗入榨量为6600万吨,相当于731万吨糖产量,与前期预期基本相当。 4、机构预估:供应收缩方向一致,为糖价提供坚实支撑 2月25日,国际糖业组织ISO预测,2020-21年度全球食糖供应缺口将扩大至480万吨,超过此前预期的350万吨,其中产量预测为1.69亿吨,低于前期的1.711亿吨。因病害和干旱导致该地糖料作物减产将西欧产量预测由1650万吨下调至1520万吨,将伊朗糖产量由185万吨下修至130万吨,将巴基斯坦产量预估自600万吨调降至550万吨,将泰国产量预估由820万吨调降至780万吨。而全球消费预计为1.738亿吨,低于之前预估的1.746亿吨,但仍较上年度高2.1%。分析机构Green Pool也下调了当前2020-21年度全球食糖过剩量的预估至50万吨,而1月下旬时预测为328万吨,主要因为对印度、泰国的产量进行了下调。由此来看,当前供应预期出现了一致降低,为糖浆提供中长期支撑。 (二)国内市场基本情况 1、南方开始收榨,库存增速放缓 据泛糖科技消息,新疆2020-21榨季15家糖厂全部停机结束生产,停机时间同比推迟约23天,截至1月底,新疆累计产糖56.9万吨,同比降低1.38万吨。当前北方甜菜糖收榨,农业农村部预期产量较去年同期增加约15万吨至154万吨,约在140万吨左右。据天下量仓数据,截至2021年2月20日-26日,广西、云南、广东与海南自压榨高峰期回落,当前广西已有15%的糖厂收榨,累计压榨甘蔗6453万吨,同比降低138万吨,产糖742万吨,同比降低15万吨。整体产量上,农业农村部预计甘蔗糖产量同比小幅降低6万吨至896万吨。 新增食糖工业库存方面,wind数据显示截至2021年1月我国食糖工业库存为402.97万吨,比去年同期321.37万吨增加81.6万吨。随着广西产区收榨进程推进,食糖新增工业库存增速将逐步放缓,预计将在本月份达到库存高峰。因此,库存压力仍存,将对价格形成压制。 图3:甘蔗糖周度产量走势图 单位:万吨

资料来源:天下粮仓,长安期货 图4:新增食糖工业库存 单位:万吨

资料来源:天下粮仓,长安期货 2、食糖进口量或环比降低,糖浆进口存环比缩减预期 海关数据显示,2020年12月我国进口食糖91万吨,环比增加20万吨,同比增加约70万吨,2020年我国累计进口食糖527万吨,同比增加188万吨。当前我国进口依然保持同比大增的态势,且月度进口数量自5月以来基本远超近5年平均月度进口量。当前我国食糖进口主要来源于巴西,进口量为84万吨,占当月总进口量的92%。 从当前巴西对我国排船情况来看,整个1月份巴西对我国装船仅为6万吨,2月1日-25日巴西对我国装船数量仅为11.67万吨,基本维持低位。从进口成本来看,2月26日巴西糖进口配额外成本(与广西糖相比)为223元/吨,维持低位,压缩进口糖厂利润空间。由此来看,当前我国食糖进口量或维持在低位,为糖价提供支撑。 进口方面糖浆仍是当前市场关注的问题。数据显示,2020年12月我国进口糖浆10.85万吨,环比减少0.78万吨,2020年累计进口糖浆107.96万吨,同比增加91.33万吨。2020-21榨季10月-12月累计进口37.35万吨,同比增加27.86万吨。从数据来看,进口量仍保持同比大增态势,但11月以来环比保持降低,市场自律公约发挥一定效应,叠加疫情原因进口审查严格,预计后期糖浆进口或延续环比降低。 图5:白糖(5476, 66.00, 1.22%)月度进口数据 单位:吨

资料来源:wind,长安期货 图6:我国进口巴西糖月度数据 单位:万吨

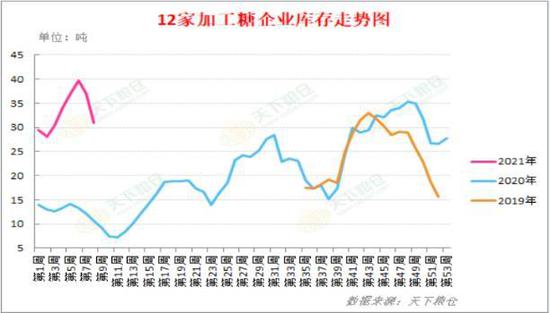

资料来源:天下粮仓,长安期货 3、加工糖供应同比大增,压制糖价 天下粮仓数据显示,山东、福建、辽宁、江苏与广东12家调研糖厂2月20日-26日加工糖产量为24700吨,周环比增加15200吨,同比增加19100吨,增幅341.07%。同时,福建、山东与辽宁产区的5家糖厂同期产量为19100吨,周环比增加15600吨,增幅445.71%,同比增加13500吨,增幅241.07%。因产后糖厂复产,当前加工糖产量处于增加进程中,市场预期后期产量将进一步提升。库存方面,12家糖厂库存量为309500吨,周环比降低60800吨,降幅16.42%,同比增加215900吨,增幅230.66%。同时,5家糖厂同期库存为93800吨,周环比增加28300吨,降幅23.18%,同比增加45600吨,增94.61%。而当前处于供强需弱格局,加工糖产量预期增加的背景下料库存量跌幅有限。 图7:加工糖周度产量 单位:吨

资料来源:天下粮仓,长安期货 图8:加工糖周度库存 单位:吨

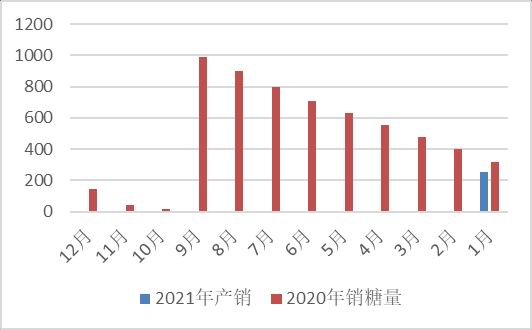

资料来源:天下粮仓,长安期货 4、旺季备货结束,需求转淡 由于节后市场与盘面价格联动走强,下游企业补库回补需求较强,使得现货成交气氛明显好转。据天下粮仓数据,2021年2月20日-26日,12家糖厂销量为85500吨,周环比增加50300吨,增幅为142.9%,同比增加67600吨,增幅377.65%,同时,5家糖厂总销量47400吨,周环比降低31900吨,增幅205.81%,同比增加38500吨,增幅432.58%。而2020-21制糖期截至1月,我国累计销售食糖256.4万吨,同比降低约63.7万吨,累计销糖率38.89%,同比降低约10%,远不及往年同期。因此,从消费端来看,我国食糖需求同比降低的情况仍未改变,而当前需求再度进入淡季,糖价降进入季节性承压运行阶段。 图9:国内月度销糖量 单位:万吨

资料来源:wind,长安期货 图10:国内月度销糖率 单位:%

资料来源:wind,长安期货 三、小结与展望 国际糖市方面,从基本面来看,泰国生产进度超过75%,连续两年的干旱天气致使甘蔗种植面积与压榨量减少,因此,当前榨季或提前2-3个月结束,为糖价提供支撑。印度方面,最大生产邦马邦因将甘蔗转向乙醇以及雨水滞留造成甘蔗减产的影响,糖产量或由1260万吨降至1000万吨,ISMA在第二次预估中将2020-21榨季印度糖产量下调80万吨至3020万吨,也为糖价提供支撑。此外,ISO国际糖业组织将2020-21榨季全球食糖产量预期下调至1.69亿吨,并将同期全球食糖供应缺口自350万吨调升至480万吨。由此来看,原糖价格回调空间有限。 国内糖市方面,基本面上,北方甜菜糖基本收榨,南方甘蔗主产区广西也在收榨,供应增速降低,但新增工业库存还在增加,估计到3月份增加到最多,而需求处于淡季,现货成交量不多,整体上是阶段性供强需弱。从国内来看,短期内是不具备大涨的动能。不过,利好因素在于,近期我国供应偏多加上巴西是旧榨季的尾声,所以从巴西进口的糖减少了,进口减少,对我国的糖价形成了支撑。整体上看,国内基本面变动因素较少。现在主要是跟着大宗商品和原糖波动。 叠加成本支撑,预计本周郑糖或在5300-5500之间震荡,建议投资者区间内短差交易为主。 长安期货 刘琳 |

|

|  |

|