摘要 事项:近期10Y美债利率升至最高1.54%创疫情以来新高,同期中美股市均迎来波动调整,高估值的成长风格首当其冲,引发市场对美债利率上行的持续性与空间以及对权益资产带来持续负面冲击的担忧。

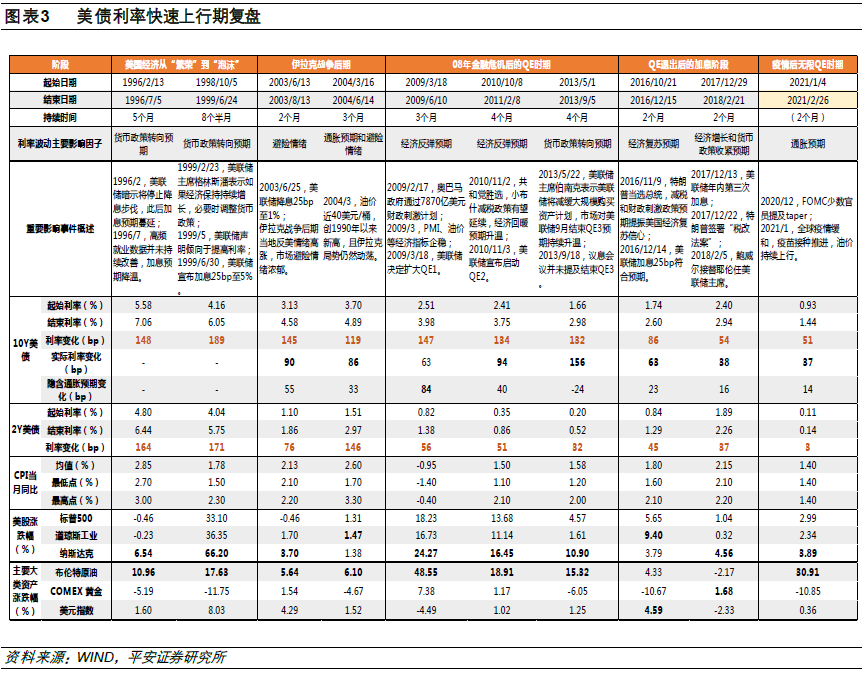

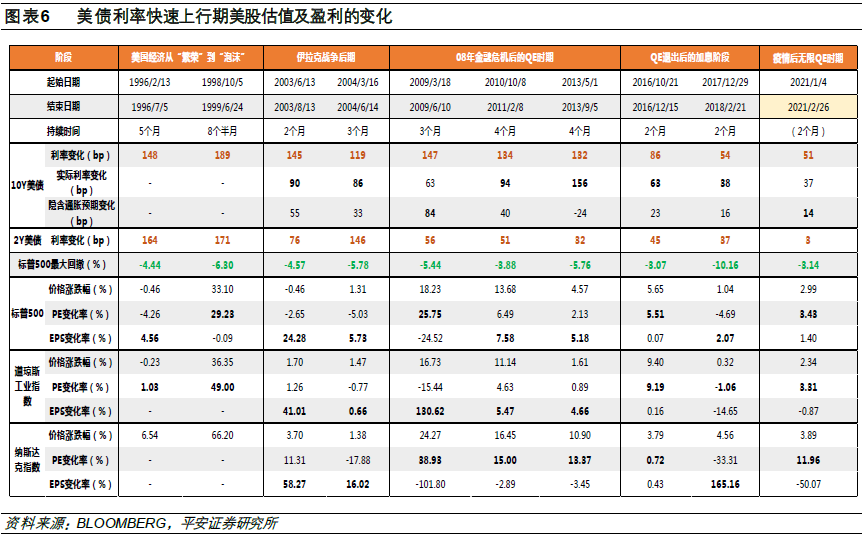

第一,回顾历史经验,10Y美债利率平均在4个月左右上行超100bp,单日最大上行幅度约20bp。回顾过去三十年,为提高对当前美国无限QE阶段的可比性和借鉴价值,我们重点关注美国货币宽松期间的7次10Y美债利率快速上行阶段以及上一轮QE退出后加息阶段的2次利率过快上行时期。整体来看,在以上阶段10Y美债利率上行期一般在2-4个月左右,平均上行幅度约117bp,最低54bp,最高147bp;单日最大抬升幅度约20bp。其中,利率快速上行的节奏主要受到经济反弹预期、通胀预期、货币政策表态等因素影响。 第二,大类资产表现方面,整体呈现油强金弱、权益资产波动加剧的特点。其一,利率上行通常由经济复苏预期或通胀预期驱动,在此期间往往伴随着原油价格的波动上行,平均涨幅在15%左右。其二,因在货币宽松阶段的利率过快上行大多由实际利率贡献,所以黄金价格整体表现弱势,平均跌幅在-3%左右。其三,权益资产整体波动加剧,美股在盈利稳健增长的背景下具有较强韧性,平均收益率约8.5%,而A 股同期表现相对弱势,上证综指区间收益率平均低于标普500指数9个百分点左右。 第三,具体看美股,市场受益于盈利支撑而有稳健表现,最大回撤平均在-6%左右,纳斯达克

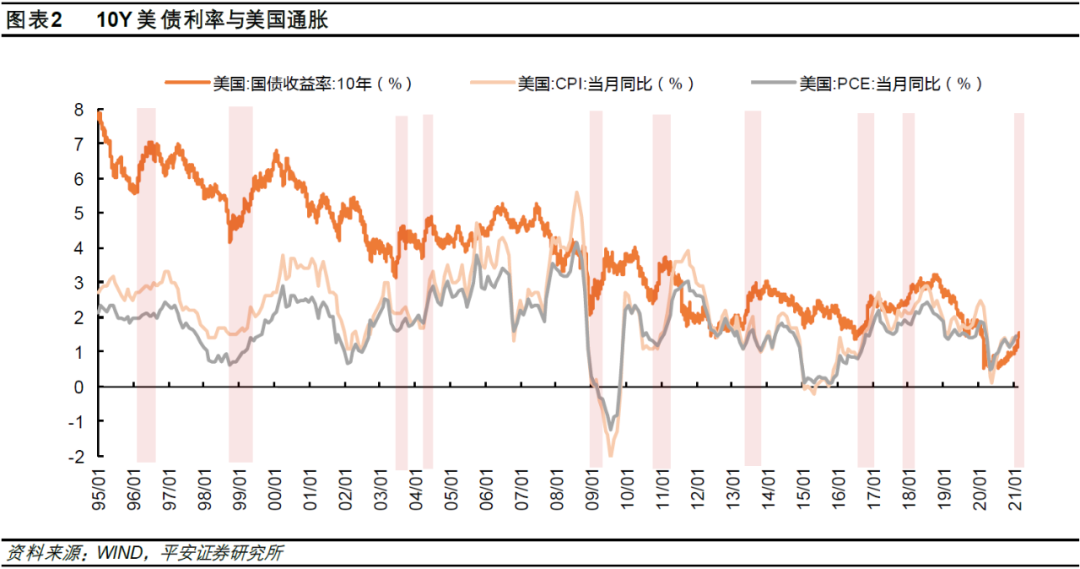

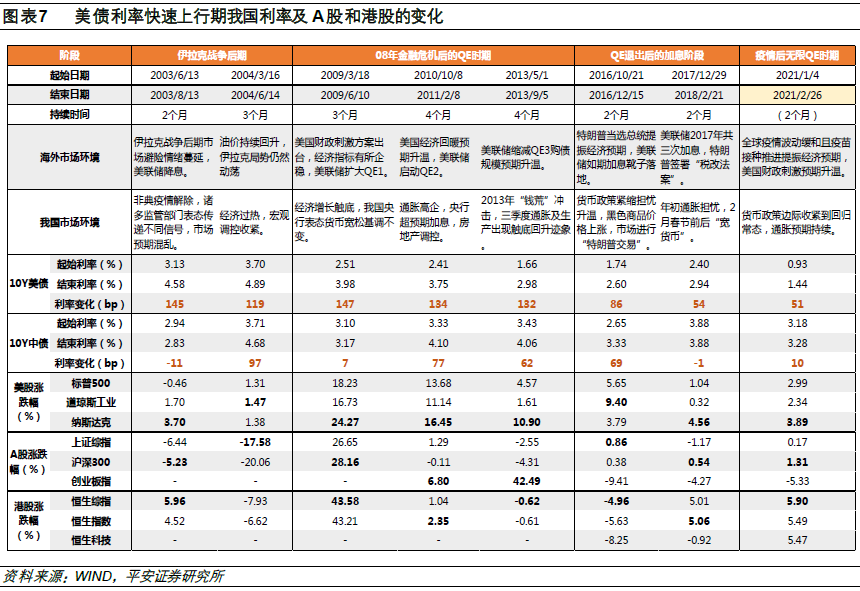

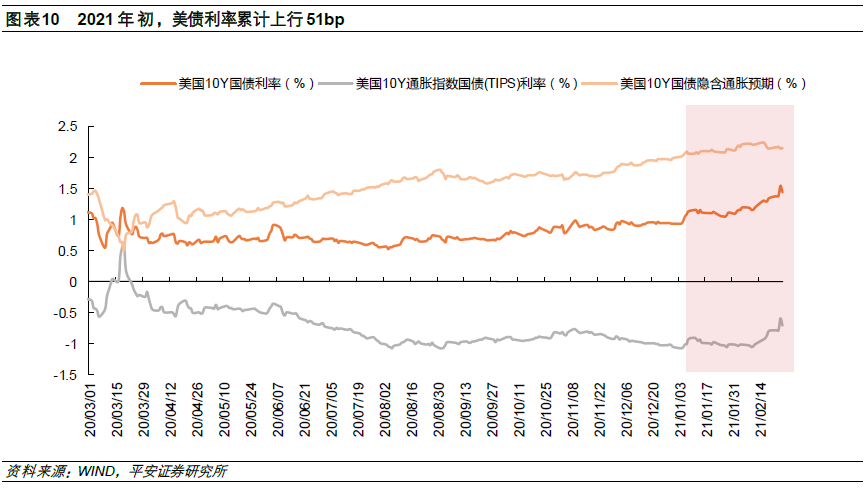

指数平均有3个百分点的超额收益。在前述美债利率快速上行期,标普500指数平均累计收益率为6%-8%左右,主要受到盈利增长的支撑;另外,在整体波动加大的环境下,指数回撤平均在-6%左右,2018年初受加息及盈利放缓预期的影响,标普500回撤幅度较大超10个百分点。特别地,对于成长风格来说,在科技创新高景气阶段,无风险利率上行并未阻碍成长股的估值扩张,纳斯达克指数最高有30多个百分点的超额收益,历史平均超额收益约为3个百分点。 第四,具体看A股,市场在国内利率同步大幅上行期的波动更大,北上资金有短期流出扰动但不改长期净流入趋势。整体来看,A股走势取决于国内是否同样因通胀预期升温或货币政策收紧担忧而有无风险利率的显著抬升,在2010-2011、2013、2016 年间三次美债利率上行阶段,受国内通胀预期及政策收紧担忧的影响,10Y中债利率累计上行60-80bp,上证综指收益率在正负2个百分点左右,与美股的收益率之差由12个百分点收窄至5个百分点。资金方面,在美债利率上行期北上资金净流入规模仍有150-250亿元左右,其仅在利率抬升过快的交易日有显著净流出且持续性不高,一般在2-5个交易日,2018年初单日流出规模相对较大,在40-100亿元左右。 第五,以史为鉴,当前美债利率仍有继续向上的空间,因此我们提示防范权益市场的波动风险,建议关注有高盈利支撑的板块。截至2021年2月底,10Y美债利率自年初以来已累计上行51bp,与历史经验对比来看,仍有继续向上空间。在此背景下,应谨慎防范权益市场波动加大的风险,短期看,盈利稳健增长是市场稳健表现的重要支撑;而从中长期来看,在成长创新的大趋势下,把握新兴技术创新方向有望获得长期超额收益。 正文 近期美国市场迎来“股债双杀”引发市场关注,高估值的成长风格首当其冲,同期包含A股和港股在内的中资权益资产波动也在加大。其中,2021年2月18日-2月26日期间,10Y美债利率累计上行15bp至1.44%,并于2月25日达到1.54%创去年2月中旬美国疫情爆发以来新高;同期标普500指数下跌3.1%,道琼斯工业指数和纳斯达克工业指数分别下跌2.2和5.5%;A股方面,上证综指下跌4.0%,沪深300和创业板指分别下跌8.1%和14.6%;港股方面,恒生指数和恒生科技指数分别下跌6.8%和18.2%。 目前来看,作为全球流动性分析框架的顶层逻辑,市场担忧于美债利率上行的持续性与向上空间以及相应对权益资产的负面冲击,国内投资者也更加关注A股/港股将受到多少波及影响。那么,本篇报告将通过回溯过去30年几轮有代表性的美债快速上行时期的市场表现,寻求后续市场跟踪的估值锚。 一、美债复盘:10Y利率平均在4个月左右上行100+bp,主要受宽松政策转向和经济复苏预期推动 回顾过去三十年,为提高对当前美国无限QE阶段的可比性和借鉴价值,我们重点关注7次美国货币宽松期间的10Y美债利率快速上行的阶段以及上一轮QE退出后加息阶段的2次利率过快上行的阶段。具体分为以下四个时期:一是20世纪90年代美国经济增长过热时期,宽松货币政策转向预期引发利率大幅上行(包括短端和长端);二是2003-2004年伊拉克战争后期,市场避险情绪和油价上行推升通胀预期,推动美债利率快速上行;三是08年金融危机后美国推出4轮QE期间,经济反弹预期及宽松货币收紧担忧带来阶段性的美债利率显著抬升;四是美国退出QE后的加息阶段,2016年末和2018年初经济复苏预期和加息预期的扰动下,长端和短端的美债利率也有同步上行。 整体来看,10Y美债利率平均在4个月左右上行超100bp,除2009年通胀为负外,其它时期CPI高点均超过2%。从利率上行节奏和空间来看,20世纪90年代利率上行的持续期相对更长,约为5-8个月,整体上行幅度也更多,大概在150-190bp左右;进入21世纪以来的货币宽松时期,利率快速上行的持续期在2-4个月左右,上行幅度大概在120-150bp;而在最近的美联

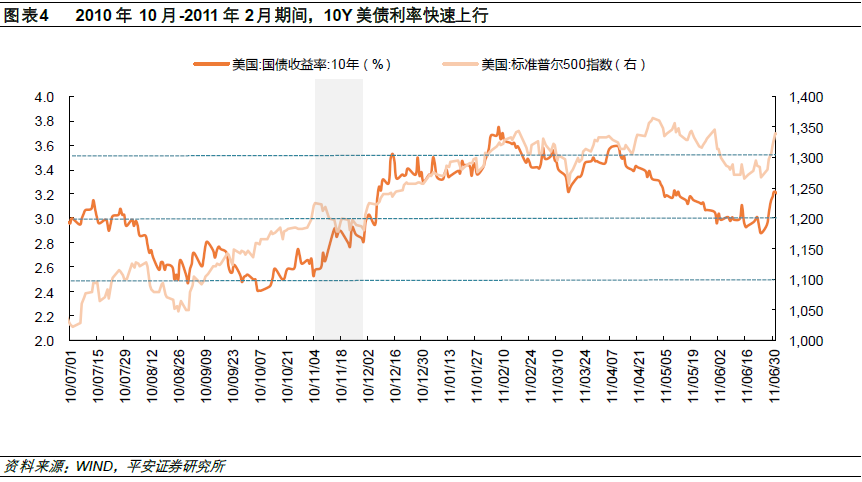

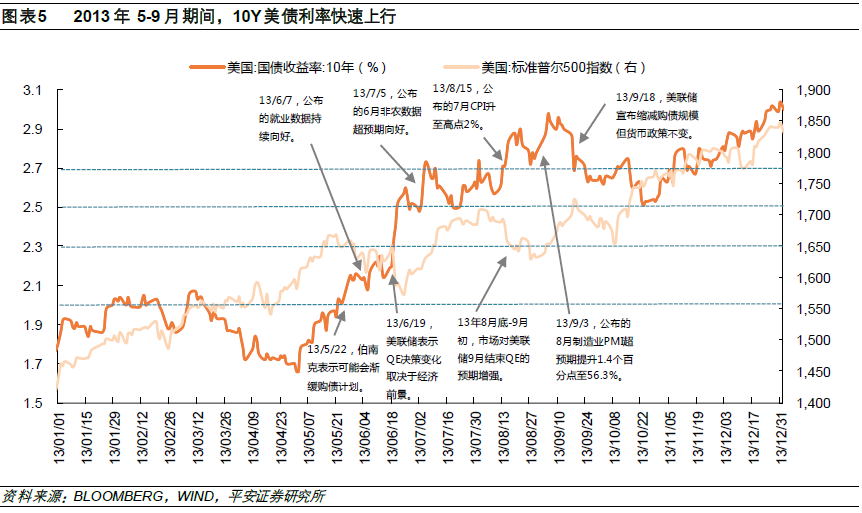

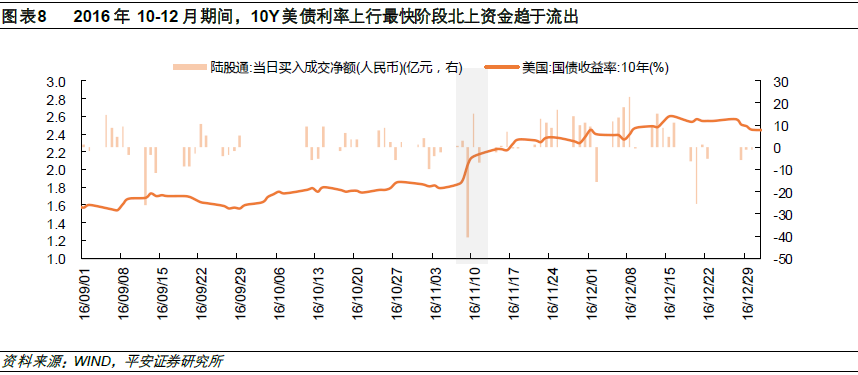

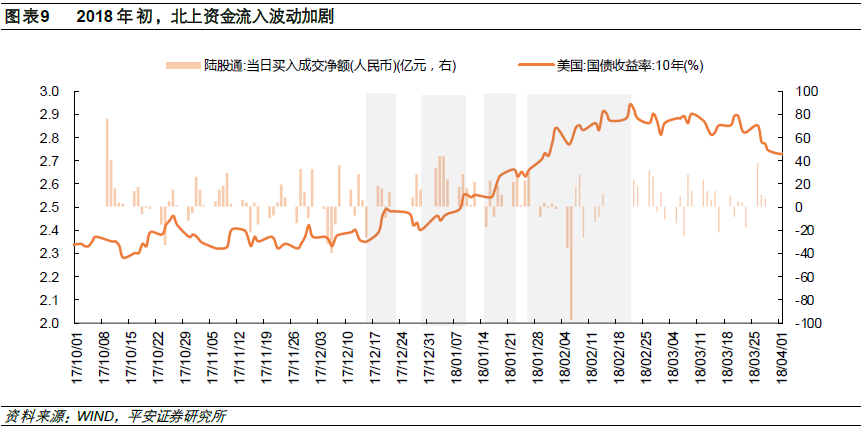

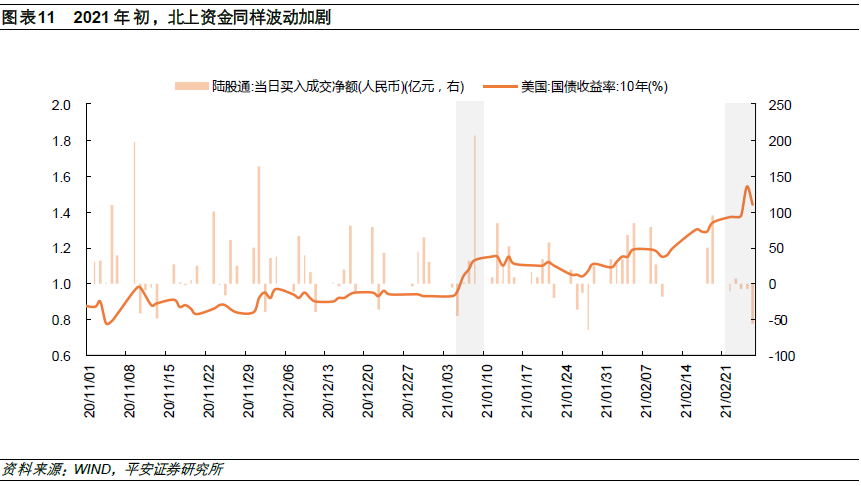

储退出QE后的加息阶段,利率快速上行的幅度有所收敛,约为50-90bp。从同期通胀水平来看,利率快速上行期的美国CPI月度同比增速基本都超过了2%,其中,油价持续上行期间CPI增幅在0.8-1.5个百分点左右。 其中,随着重要政策/经济数据等信号释放,无风险利率大多在快速突破关键点位后横盘,等待下一个有效信号再突破。以2010、2013年QE期间的市场为例,首先看2010年10月-2011年2月期间,在2010年12月之前利率上行主要受QE2预期提升通胀预期的驱动,而进入12月之后,零售数据、PMI景气等经济数据超预期刺激10Y国债利率先后突破3.0%、3.5%。对于2013年的市场,利率上行主要由货币政策收紧预期与经济数据超预期主导,例如,当年5月22日美联储主席伯南克在国会听证会上表示,在经济数据能够显示美国经济处于持续改善趋势且美联储对此有信心维持的情况下,美联储会渐缓大规模购买资产的计划,当天10Y美债利率上升9bp至2.03%;6月19日美联储会议表示QE决策变化取决于经济前景,进一步提升缩减购债预期,当日10Y美债利率上升13bp至2.33%;7月5日公布的6月非农数据超预期向好,当日10Y利率上升21bp至2.73%;8月15日公布的7月CPI同比升至2.0%,当日利率上升6bp至2.77%,此后随着各项经济数据确认经济改善,市场对美联储9月结束资产购买计划的预期逐渐增强,10Y美债利率于9月5日达到阶段高点2.98%。 大类资产表现方面,在过往美债利率快速上行期,美股整体有韧性但波动加剧,油价趋势上行,金价相对弱势。具体来看,一是美股走势呈现韧性,利率过快上行并不必然带来美股调整,但需注意的是在阶段性取得正收益的同时伴随着股价涨跌的反复与波动加剧;另外,在科技创新高景气的20世纪90年代末以及21世纪10年代以来的时期,无风险利率上行并未阻碍成长股的估值扩张,纳斯达克指数仍然有显著的超额收益。二是商品呈现油强金弱的格局,其中,货币宽松阶段的利率上行通常由经济复苏预期或通胀预期驱动,在此期间往往伴随着原油价格的波动上行,虽然2016、2018年这两段利率上行期原油价格表现一般,但也是属于上行趋势中的短期横盘震荡;黄金方面,因在货币宽松阶段的利率过快上行大多由实际利率贡献,所以黄金价格整体表现弱势;其中,仅在2009年3-6月间10Y国债隐含通胀预期上行贡献显著超过实际利率贡献的时期,金价有7个百分点左右的涨幅。      二、权益资产:美股韧性受益于盈利稳健,A股在国内利率同步上行期整体表现弱势 回顾前述美债利率快速上行期的权益资产表现,我们发现中美股市波动均加剧,其中,美股在盈利稳健增长的背景下具有较强韧性,而包括A股和港股在内的中资权益资产同期表现相对弱势,主要受到国内利率同步上行压制估值以及企业盈利前景担忧的影响,其中,上证综指平均收益率低于标普500指数9个百分点左右。 第一,美股受益于盈利支撑而有稳健表现,多数时期仍有区间累计正收益,最大回撤平均在-6%左右。在前述美债利率快速上行期,标普500指数平均累计收益率为6%-8%左右,1999年前后因经济过热而有33%的累计涨幅,2003年6-8月期间受避险情绪影响而有-0.5%的下跌;其中,多数时期的稳健表现主要受到盈利支撑。另外,在整体波动加大的环境下,指数回撤平均在-6%左右,2018年初受加息及盈利放缓预期的影响,标普500指数回撤幅度较大超10个百分点。  第二,A股表现相对弱势,除2009年有超额收益外,上证综指平均收益率低于标普500指数9个百分点左右,两市收益差日渐收敛。整体来看,在前述美债利率上行期,我国国债利率上行幅度小于美债上行幅度,A股在国内利率同步大幅上行期的波动有显著加大。其中,在2003-2004年间,A股走势受海外市场影响较小,主导因素集中于国内的经济政策环境,例如在2004年3-6月期间适逢我国经济过热、宏观调控收紧阶段,同期10Y中债利率累计上行97bp与美债上行幅度大致相当,上证综指累计下跌17.6%,而同期美股有1%左右的涨幅;在2009年我国实行货币宽松并率先实现经济复苏背景下,国内利率维持低位,A股涨幅超25%,领先美股8个百分点;而在2010-2011、2013、2016年间三次的美债利率上行阶段,我国也有通胀预期升温以及货币政策收紧的担忧,10Y中债利率累计上行60-80bp,上证综指收益率在正负2个百分点左右,与美股的收益率之差由12个百分点收窄至5个百分点;在2018年初,随着美股先涨后跌的大幅波动,A股也相应呈现先涨后跌的态势,期间最大回撤约-12%,跌幅相对高于美股2个百分点左右。  在外资加速流入A股的大趋势下,美债利率快速上行带来北上资金波动加剧,整体仍呈净流入态势,净流出往往发生在美债利率上行最快的个别交易日中。整体来看,美债利率上行并不必然带来北上资金的持续净流出,在前述2016和2018年的两次美债利率上行期,北上资金累计净流入A股规模分别为167亿元和245亿元;更多的影响是在于资金成交波动加剧,其中,在利率过快上行期可能会发生北上资金集体出逃的现象,但持续性较弱,一般在2-5个交易日左右,2018年初单日流出规模相对较大,在40-100亿元左右。除此之外,在我国经济增长领先全球以及A股扩大对外开放的背景下,北上资金整体呈现持续净流入的态势。   三、以史为鉴:权益市场防范波动加剧风险,关注高盈利支撑的板块 以史为鉴,回顾历史7次美国货币宽松阶段和2次2016年以来加息期间的美债利率快速上行的阶段表现,我们发现10Y美债利率平均在4个月左右上行超100bp,单日最大上行幅度在20bp左右;并且,除2009年通胀为负外,其它时期CPI高点均超过2%。其中,利率快速上行的节奏主要受到经济反弹预期、通胀预期、货币政策表态等因素影响,而随着重要政策/经济数据等信号释放,无风险利率往往在快速突破关键点位后横盘,直至下一个有效信号出现。 从历史同期大类资产表现来看,整体呈现油强金弱、权益资产波动加剧的特点。其一,货币宽松阶段的利率上行通常由经济复苏预期或通胀预期驱动,在此期间往往伴随着原油价格的波动上行,油价平均涨幅在15%左右。其二,因在货币宽松阶段的利率过快上行大多由实际利率贡献,所以黄金价格整体表现弱势,平均跌幅在-3%左右。其三,权益资产波动加剧,其中,美股在盈利稳健增长的背景下具有较强韧性,平均收益率约为8.5%,而包括A股和港股在内的中资权益资产同期表现相对弱势,上证综指区间收益率平均低于标普500指数9个百分点左右。 具体看美股方面,市场受益于盈利支撑而有稳健表现,最大回撤平均在-6%左右,在成长创新大趋势下,纳斯达克指数平均有3个百分点的超额收益。整体来看,在前述美债利率快速上行期,标普500指数平均累计收益率为6%-8%左右,主要受到盈利增长的支撑;另外,在整体波动加大的环境下,指数回撤平均在-6%左右,2018年初受加息及盈利放缓预期的影响,标普500指数回撤幅度较大超10个百分点。特别地,对于成长风格来说,在科技创新高景气的20世纪90年代末以及21世纪10年代以来的时期,无风险利率上行并未阻碍成长股的估值扩张,纳斯达克指数最高有30多个百分点的超额收益,平均超额收益约为3个百分点。 A股方面,整体表现相对弱于美股9个百分点左右,在国内利率同步大幅上行期的波动更大,北上资金有短期流出扰动但不改长期就流入趋势。整体来看,主导A股走势的因素相对“以我为主”,在我国同样有通胀预期升温以及货币政策收紧担忧的阶段,10Y中债利率也有显著抬升,大盘估值扩张受到制约,上证综指收益率在正负2个百分点左右;另外,随着金融危机后中美流动性联动效应增强,在美债利率快速上行期A股与美股的收益率之差也在逐渐收敛,2018年初的美债利率快速抬升期间,A股与美股同样经历先涨后跌的大幅波动,上证综指最大回撤约-12%,回撤幅度相对高于标普500指数2个百分点左右。具体看北上资金的表现,在美债利率上行期北上资金净流入规模仍有150-250亿元左右,其仅在利率抬升过快的交易日有显著净流出且持续性不高,一般在2-5个交易日,2018年初单日流出规模相对较大,在40-100亿元左右。 基于历史经验,当前美债利率仍有一定的向上空间,因此我们提示防范权益市场的波动风险,建议关注有高盈利支撑的板块。截至2021年2月底,10Y美债利率自2021年初已累计上行51bp,而在前文回顾的美债利率快速上行期,10Y利率整体上行幅度平均在117bp,最低54bp,最高147bp,因此后续美债利率仍有一定的向上空间。在此背景下,应谨慎防范权益市场波动加大的风险,短期看,盈利稳健增长是市场稳健表现的重要支撑;而从中长期来看,在成长创新的大趋势下,把握新兴技术创新方向有望获得长期超额收益。   风险提示 1)宏观经济修复不及预期,上市公司企业盈利将相应遭受负面影响; 2)货币政策回归中性,大市值公司陆续上市叠加科创板限售股解禁,市场流动性将面临过度收紧的风险; 3)金融监管以及去杠杆政策加码超预期,市场流动性将面临过度收紧甚至信用危机的爆发; 4)海外资本市场波动加大,对外开放加大A股市场也会相应承压。 |

|

|  |

|

微信:

微信: QQ:

QQ: