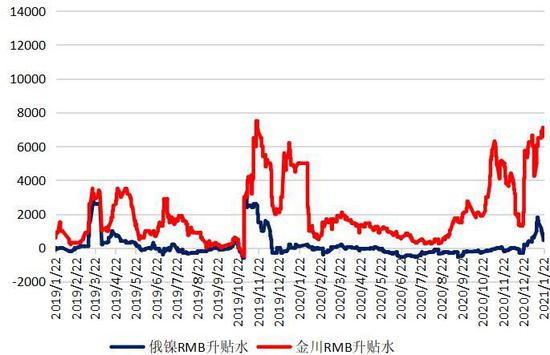

第一部分 内容摘要 ◆从2020年11月开始,国内范围内的原生镍供需表现为连续的供应过剩,而与之对应的国内纯镍库存则连续下降 ◆由供需与库存表现的背离可以推测国内目前已进入到结构性的过剩和短缺,过剩端在于NPI,而短缺端在纯镍 ◆需求端,1月国内与印尼300系不锈钢产量已处于平稳状态,而2月不排除国内季节性的检修带来的减产影响;新能源领域的前驱体产量仍在高位 ◆宏观叠加新能源情绪仍是影响短期镍价的主要因素,尤其是海外新能源需求的复苏带来的需求边际情绪的改善,而基本面的不锈钢或将在2月迎来季节性的减产,对应的镍价走势或将表现为冲高后的回落 第二部分 行业要闻 1.South32四季度镍产量环比下降39.0% 近日South32发布最新季报,2020年第四季度Cerro Matoso镍产量为6100吨,环比和同比均减少39%;销量为6100吨,环比和同比均减少41%。2020年下半年产量为1.61万吨,同比减少22%(减少4500吨),主要原因是第四季度一个熔炉开始翻新,该熔炉预计2021年1月底完成翻新。 2.华新丽华印尼镍铁第一条产线投产 据市场消息,印尼华新丽华镍铁项目的第一条产线已投产,预计将于1月31日出铁,而第二条镍铁产线或于2月10日出铁。剩余两条产线将陆续投产,投产节奏上快于市场预期。 3.华东某不锈钢厂高镍铁招标价出台 据市场消息,华东某大型不锈钢厂近日高镍铁采购价格为1120元/镍(含税到厂)。据了解,此次外购是有由于工厂印尼回国资源的船舶故障导致。 4.印尼蓝天镍业投产 印尼青山wedabay园区蓝天镍业第一条42000KVA RKEF产线点火烘炉,合作企业为邦普,预计2月上旬出铁,达产后或增加800镍吨/月。 第三部分 现货价格 1.纯镍市场价格 图1:精炼镍升贴水(元/吨)

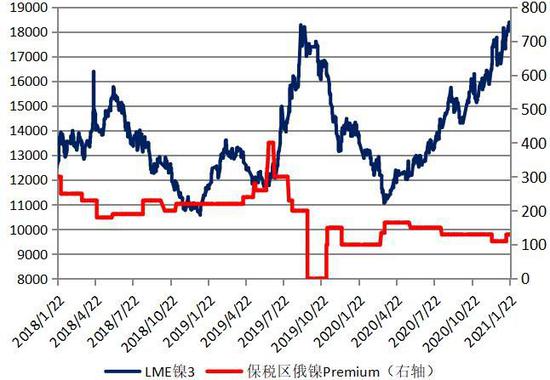

数据来源:银河期货、wind资讯 图2:保税区Premium(美元/吨)

数据来源:银河期货、wind资讯 1月份,国内精炼镍升贴水走势整体表现为走强,产地价差则表现为逐渐扩大。精炼镍升贴水的走强,主要是受供应因素影响,前期进口亏损的持续,叠加市场之于镍板需求的连续下降预期,使得部分长协进口量有所萎缩,市场纯镍进入到连续的去库阶段。产地价差的扩大主要是受两者升水的回落幅度的变化影响。当前国内原生镍的供需逐渐趋于过剩,对于精炼镍的需求边际将继续弱化,将不利于精炼镍升贴水的走强,预计2月国内精炼镍升贴水或将表现为连续回落。 1月份,保税区贸易升贴水整体表现为小幅上涨,月内贸易升贴水维持在120-140美元/吨。贸易升贴水的上升,主要是由于镍进口窗口的打开,使得市场进口需求短期快速增加。当前国内300系产量或将受季节性减产影响,将使得镍的需求边际继续弱化,镍板进口需求缺乏连续性,预计2月份国内保税区贸易升贴水或将小幅回落。 图3:进口盈亏平衡表(元/吨)

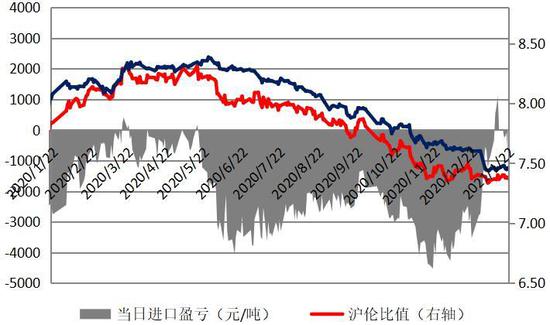

数据来源:银河期货、wind资讯 1月份,国内精炼镍进口窗口表现为间歇性窄幅打开状态,沪伦比值整体平稳。镍价的震荡式上涨,内外涨幅较为一致,进口窗口的间歇性打开主要是由于纯镍现货短期升贴水的上升。汇率的变化在本轮比价的变化中的影响并不明显,人民币表现为窄幅震荡,对于比价的影响较为有限。预计2月国内供需仍将表现为过剩,1月的进口量仍需缓慢消化,预计2月份国内镍进口窗口或将表现为连续打开。 2.镍矿价格 图4:外盘红土镍矿港口现货价(美元/湿吨)

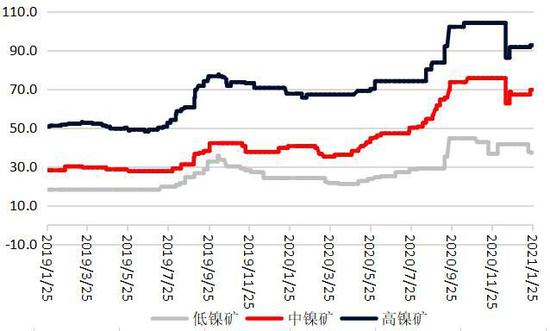

数据来源:银河期货、wind资讯 1月份,外盘低镍矿价格走势有所背离,中、高镍矿价格表现为平稳基础上的小幅上升,低镍矿则表现为连续下调,低、中、高镍矿月均涨幅为-1.54%、-4.63%和-5.32%。 外盘中、高镍矿报价持稳小幅上涨,一方面,镍价连续上涨,对镍矿价格有所传导;再者,国内镍矿库存的连续下降叠加镍铁利润的恢复,且镍铁企业的备库需求一直存在。低镍矿价格的连续回落,主要是受供需影响,200系钢厂前期低镍矿备库较为积极,从而使得1月的低镍矿需求下降,尽管外盘低镍矿供给也下降,单低镍矿品味相对较差,议价能力较弱。随着国内镍铁的成本压力的延续及镍铁减产预期,则预计2月外盘镍矿价格或将保持平稳。 3.镍铁价格 图5:国内NPI出厂价(元/镍;元/吨)

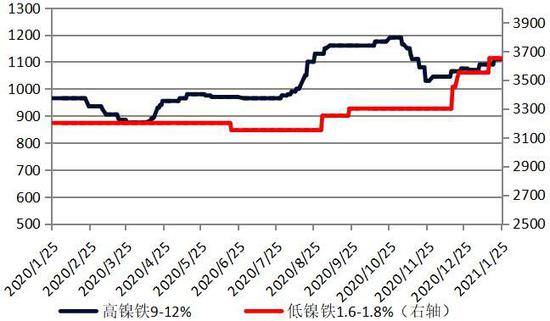

数据来源:银河期货、wind资讯 镍铁方面,1月份国内高、低镍铁价格走势整体表现为上涨,高、低镍铁月均环比涨幅为3.12%和1.24%。 高镍铁价格的上涨,一方面,不锈钢厂采购节奏的恢复之于镍铁的传导;再者,镍价的连续上涨,对于镍矿、镍铁行情有所传导,镍铁长成本承压延续,且后续仍有减产预期。预计2月份国内高镍铁较纯镍的贴水保持在较大状态。 1月,低镍铁行情整体表现为小幅上涨。主要是受前期低镍矿、焦炭(2567, -34.50, -1.33%)等成本的上升影响,但随着后期新的200系检修产能的恢复放,或将对低镍铁价格有所进一步支撑。预计2月分国内低镍铁行情或将保持平稳状态。 4.不锈钢价格 图6:国内不锈钢现货价格(元/吨)

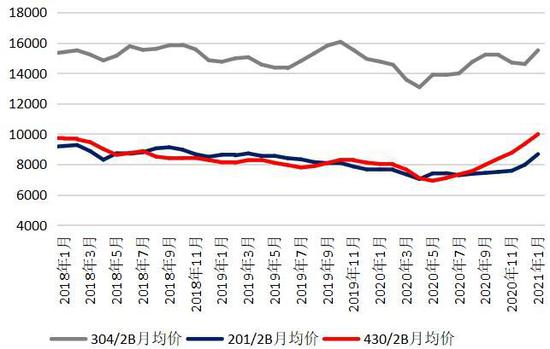

数据来源:银河期货、wind资讯 1月份,不锈钢现货价格走势表现为共振式上涨。304、201及430冷轧月度均价环比分别6.42%、8.81%和6.83%。 从月内各系别现货价格的运行情况来看,304表现为连续上涨,其中304走势主要受供需因素影响,海外需求的超预期叠加主流钢厂的交仓需求,使得供需失衡,现货端快速上涨,同时,原料端的铬铁连续大幅拉涨,带动成本上涨。201的上涨主要是收供给和成本因影响,受环保和限电政策的影响,200系炼钢供给快速下降,而此时的低镍铁、铬铁、电解锰、铜等原料亦表现为大幅上涨。430行情的连续上调,一方面,是受成本端的铬铁、生铁价格的上涨;再者,需求端的家电尤其是在出口领域表现超预期。 预计2月份国内各系别不锈钢行情将表现为分化,304走势或将表现为阴跌后的企稳,201或将开启下跌走势,430行情或将逐渐趋稳。 第四部分 库存 1.纯镍库存 图7:LME镍库存与上期所库存变化(吨)

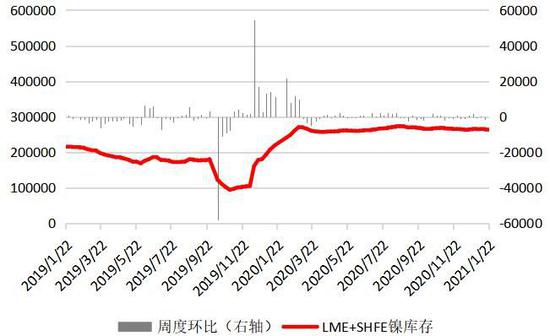

数据来源:银河期货、wind资讯 1月下旬,LME镍库存量为24.94万吨,月度累计增长0.27万吨,增幅1.09%。同期,上期所镍库存为1.27万吨,月度累计下降0.57万吨。内外库存总体表现为窄幅下降。 以上期所交割库及保税区等仓库为代表的国内镍显性库存,在12月底库存总量为4.59万吨,加上同期LME镍库存24.67万吨,则全球显性库存合计为29.26万吨。截止12月底,年内全球镍显性库存累计增加8.25万吨,而年内国内镍显性库存累计下降2.38万吨。 2.镍矿库存 图8:国内港口镍矿库存(万吨)

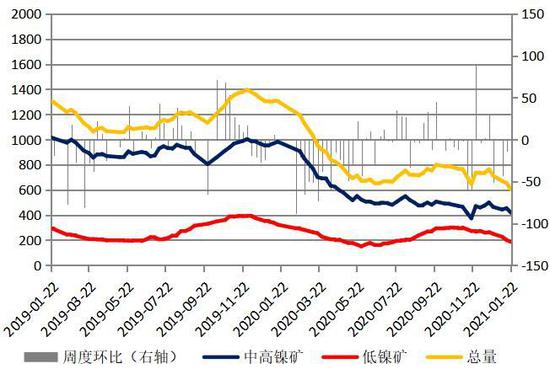

数据来源:银河期货、铁合金在线 截止2021年1月22日,国内港口镍矿库存量为603.0万吨,周度环比下降7.94%,同比下降53.76%;其中高、中镍矿总量为418.0万吨,同比下降57.43%;低镍矿185.0万吨,同比下降42.55%。 1月份,国内港口中、高镍矿库存及低镍矿库存整体表现为连续的下降。中、高镍矿库存的下降主要是供给下降影响,受菲律宾镍矿发运节奏影响,当前仍处于菲律宾雨季,中、高矿供给整体偏低,国内镍铁厂的备库需求,加速了港口中、高镍矿库存的下降;低镍矿供给相对比较充裕,睡着200系利润的恢复,国内低镍铁工厂进行了集中的补库。随着国内高镍铁利润的阶段性的恢复,而镍矿进口量仍较低,预计2月国内镍矿或将表现为快速而连续的下降。 第五部分 国内镍金属月度供需 1.镍供应 图9:国内NPI产量(万吨)

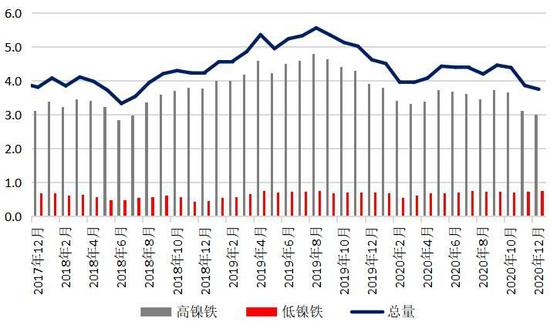

数据来源:银河期货、安泰科、wind资讯 12月,国内镍生铁产量(金属量)为3.750万吨,环比下降3.85%。其中高镍铁产量3.00万吨,环比下降3.85%;低镍铁0.75万吨,环比增长降1.35%。 12月份国内高镍铁产量的小幅下降,主要是由于镍矿供给下降,导致镍铁企业被动降负荷;低镍铁产量整体高位平稳,主要是受200系不锈钢利润较好,使得产量维持高位影响。按照品种分布显示,高镍铁折合镍金属量3.00万吨,环比上月下降3.85%,同比下降23.27%;低镍铁0.75万吨,环比下降1.35%,同比下降5.63%。 国内镍铁厂产量仍受限于镍矿的供给,矿库存下降将迫使国内高镍铁产量将逐渐下降,预计1、2月国内镍铁产量或将连续下降。 图10:精炼镍月度进口量(万吨)

数据来源:银河期货、安泰科、wind资讯 2020年12月,国内精炼镍净进口量为0.98万吨,环比下降21.02%。精炼镍净进口量的环比下降主要是受进口窗口持续关闭影响,从表现来看,来自俄罗斯、南非及加拿大资源的下降明显,而镍豆资源进口量小幅增加。随着镍进口窗口在1月的间歇性的打开,与之对应的1月纯镍进口量或将表现为增长,而2月国内精炼镍进口量或将逐步回落。 表1:国内原生镍资源供应结构

数据来源:银河期货、安泰科、wind资讯 2020年,国内范围内(含进口)的原生镍供应量为125.98万吨,同比增长6.96%。其中源自进口部分为67.98万吨,占比为53.96%;国产原生镍供应量为57.99万吨,占比46.04%。根据原生镍的状态属性划分,精炼镍部分的量为28.35万吨,占比22.50%;镍合金部分金属量为97.637万吨,占比77.50%。 2.镍需求 图11:国内300系不锈钢月度镍资源需求量(万吨)

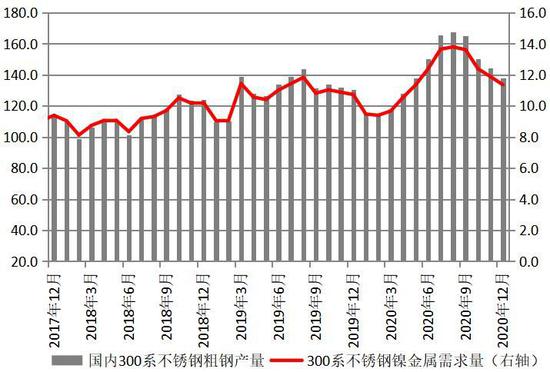

数据来源:银河期货、wind资讯 12月份,国内300系不锈钢粗钢产量为137.93万吨,环比下降4.39%,同比增长5.90%。对应的镍需求连续下降,国内300系产量的环比小幅下降主要是由于环保及成本压力导致,而200系利润的恢复带动了钢厂品种调整的积极性,预计1月份300系不锈钢产量整体将表现为平稳,不排除2月产量小幅下降的可能。 表2:国内原生镍资源需求结构

数据来源:银河期货、安泰科、wind资讯 2020年,国内市场对原生镍(不含低镍铁及镍盐)的需求为122.79万吨,同比增长5.40%。同期国内范围内(含进口)原生镍供应量为125.98万吨,则2020年国内范围内的镍供需整体表现为供应过剩3.19万吨。 12月底,国内镍显性库存(含保税区)为4.59万吨,库存较年初累计下降了2.38万吨,同期国内原生镍的供应过剩3.19万吨。由此推断,当前流通、钢厂等环节的原料备库水平整体上升,同时,国内原料面临结构性过剩。 第六部分 成本 1.原料的经济性比较 图12:镍原料经济性比较(元/镍)

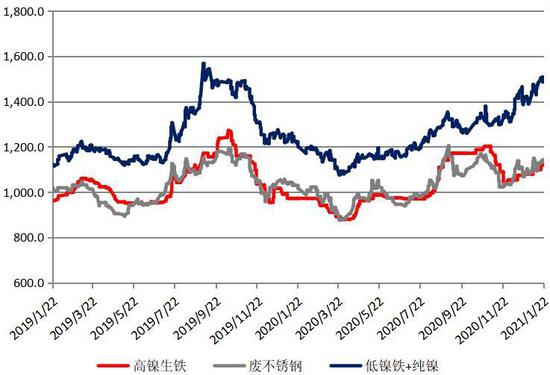

数据来源:银河期货、wind资讯 1月份,国内镍原料经济性的顺序延续,表现为“高镍铁>废不锈钢>‘低镍铁+镍板’”,高镍铁价格的持稳,而高碳铬铁价格上涨带动市场废不锈钢价格快速上升,导致废不锈钢经济性下降。镍铁较纯镍贴水的扩大,将使得NPI的经济性保持,随着废不锈钢行情的持稳而铬铁行情的连续上涨,则废不锈钢的经济性将逐渐凸显。 2.NPI生产成本 图13:国内NPI生产成本(元/镍)

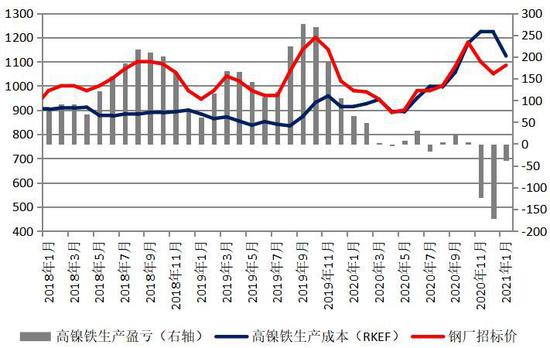

数据来源:银河期货、wind资讯 1月份,国内高镍铁延续亏损状态。成本的倒挂,一方面是由于镍矿价格的坚挺,使得NPI成本居高不下;再者,不锈钢厂的成本倒挂对原料端的镍铁形成压制。钢厂NPI招标价的上调,同时,中、高镍矿价格的小幅上涨,使得国内主流NPI生产仍面临成本压力。 第七部分 后市展望 ◆从2020年11月开始,国内范围内的原生镍供需表现为连续的供应过剩,而与之对应的国内纯镍库存则连续下降 ◆由供需与库存表现的背离可以推测国内目前已进入到结构性的过剩和短缺,过剩端在于NPI,而短缺端在纯镍 ◆需求端,1月国内与印尼300系不锈钢产量已处于平稳状态,而2月不排除国内季节性的检修带来的减产影响;新能源领域的前驱体产量仍在高位 ◆宏观叠加新能源情绪仍是影响短期镍价的主要因素,尤其是海外新能源需求的复苏带来的需求边际情绪的改善,而基本面的不锈钢或将在2月迎来季节性的减产,对应的镍价走势或将表现为冲高后的回落。套利方面,镍进口窗口打开后,可逐步考虑内外正套,一旦镍豆升水维持强势,则内外正套头寸考虑离场 银河期货 王颖颖 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);