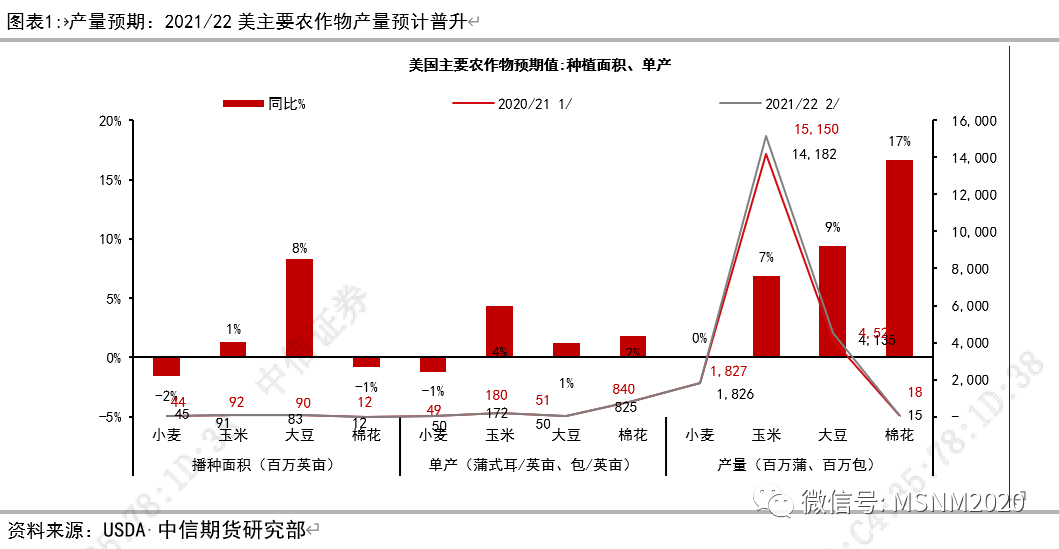

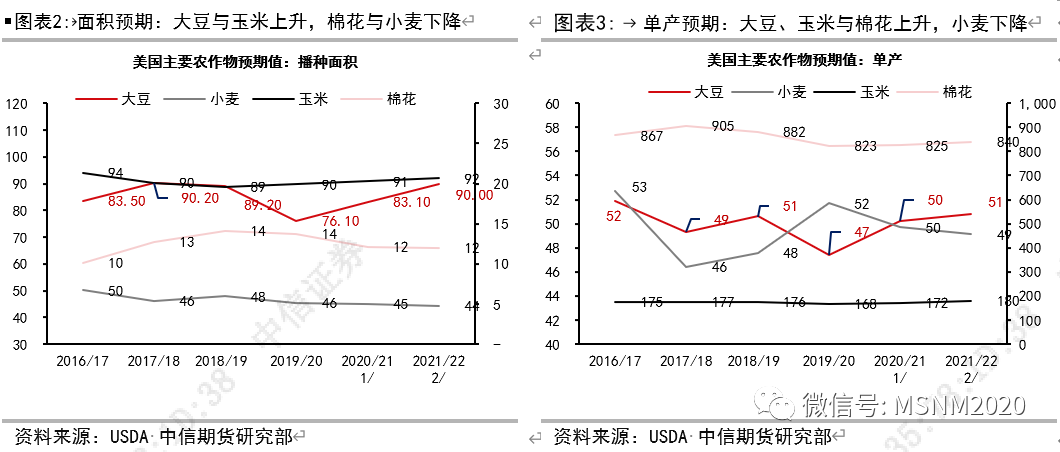

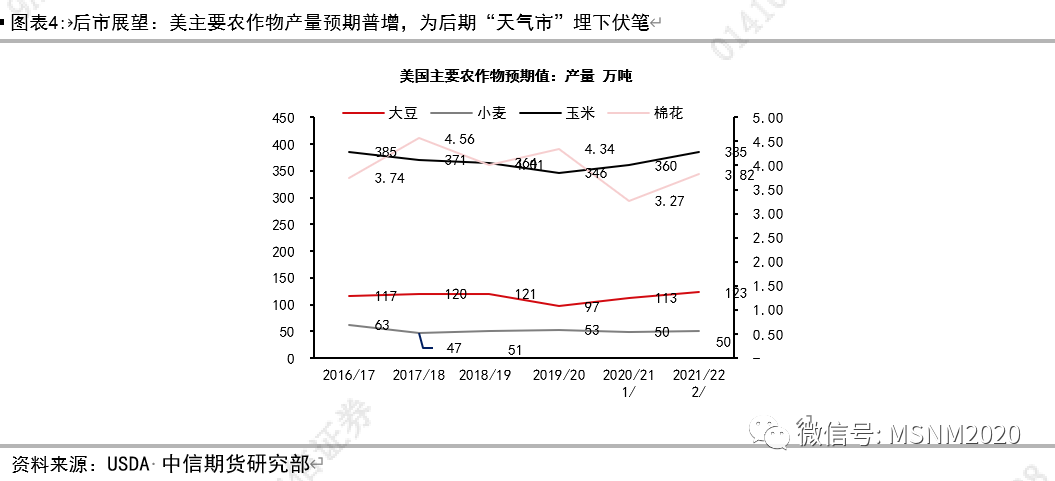

来源:对冲研投 摘要: USDA2021年展望论坛预期总览 种植面积及单产预期:大豆(5905, 12.00, 0.20%)、玉米(2774, -38.00, -1.35%)产量预期上升,其中棉花(16340, 40.00, 0.25%)涨幅预期最明显,这些预期主要是基于天气为正常情况考虑。但今年冬天西南地区相对干燥的条件增加了更多的不确定性,预计春季后期影响或将逐渐体现。这将对美国及全球农作物价格有较大的影响。供需面预估:主要基于库消比指标预期分析,美主要农作物21/22年度供需仍处于趋紧态势,特别是棉花、小麦,新作供需预期继续走低,长期上,料将继续提振二者价格。而大豆与玉米同比略趋于宽松,故料长期将抑制大豆与玉米价格。 分品种:料将抑制大豆、玉米价格,但提振棉花、小麦价格 大豆:供、需均降,令其库消比微升,料将抑制大豆价格。 玉米:供、需均增,令其库消比持平,料将抑制玉米价格。 棉花:供应下降、需求上升,令其库消比持续下降,料将提振棉花价格。 小麦:供、需均降,令其库消比下降,料将提振小麦价格。 风险因素:天气市不及预期、原油价格大幅波动、中美贸易争端。 引言: 2021年2月18-19日美国农业部的第97届展望论坛如期召开,论坛发布了USDA对美国21/22年度农作物新作供需面的预估。细分品种主要包括大豆、玉米、棉花、小麦4个农产品。由于在全球范围内,美国这4个品种产量占比较高,所以,每年USDA展望论坛给出相关信息,对预测美国以及全球相关品种价格具有较强的指导意义,因此备受市场关注。 本文笔者通过对这届相关信息与数据的梳理,并参考往年供需情况,分析与研究了此次展望论坛报告对相关品种价格的影响,仅供投资者参考。 1 USDA2021年展望论坛预期总览 (一)种植面积及单产预估:主要农作物面积均升,单产预期处于历史中位偏上水平 本文提供了美国农业部对2021/22年美国小麦、玉米、大豆、棉花供需预期。其中: 2021年美农作物种植面积预期上,大豆与玉米上升,棉花与小麦下降。 大豆与玉米,合计种植面积预计将达到1.82亿英亩,而2017年最高纪录是1.803亿英亩。20/21大豆期货价格相对于玉米,因受到中国强劲需求的支撑,大豆库消比将达到2013/14年以来最紧张的水平,这料将推动大豆种植达到90百万英亩,同比增加690万英亩。另外,预计玉米价格的上涨也会带来影响鼓励种植,尽管种植面积增幅低于大豆,但预计将达到92百万英亩,同比增加100万英亩。 棉花,USDA对2021年美国棉花种植面积的初步预测是1200万英亩,同比低于2020年1210万英亩,这是自2016年以来最小的面积。种植面积下降主要受到美棉期货价格相较于玉米、大豆竞争优势较弱。棉花期货价格从2021年1月中旬到2月中旬同比增幅为14%,与此同时,玉米增幅为13.5%、大豆增幅为24.5%,后二者相较于棉花更具竞争力。 小麦,种植面积同比下降,主因因为春小麦面积下降部分抵消冬小麦面积增长。 2021年美农作物单产预期上,大豆、玉米与棉花上升,小麦下降。大豆与玉米,21/22单产水平预期处于近5年中位偏上水平,特别是玉米。叠加播种面积预期上,二者面积均为次高水平。但以上天气预状况预期为正常情况,如果后期天气方面不利作物生长,则产量环比下调概率较大。 棉花,USDA预测全国单产为840包/英亩,同比上升,叠加播种面积上升预期,预计美国棉花产量将增加,达到1750万包,同比增加17%,为主要作物涨幅最显著品种。 小麦,单产水平下调,主因冬小麦主产区面临干旱问题。 综上,大豆、玉米产量预期上升,其中棉花涨幅预期最明显,这些预期主要是基于天气为正常情况考虑。但今年冬天西南地区相对干燥的条件增加了更多的不确定性,预计春季后期影响或将逐渐体现。这将对美国及全球农作物价格有较大的影响。特别对于美棉,据美国国家海洋和大气管理局,干旱将持续或发展在大部分棉花种植区,该地区至少会持续到4月份。 后期建议继续关注,美国农业部将进行第一次生产者种植意向调查——预期种植,并于2021年3月31日发布。

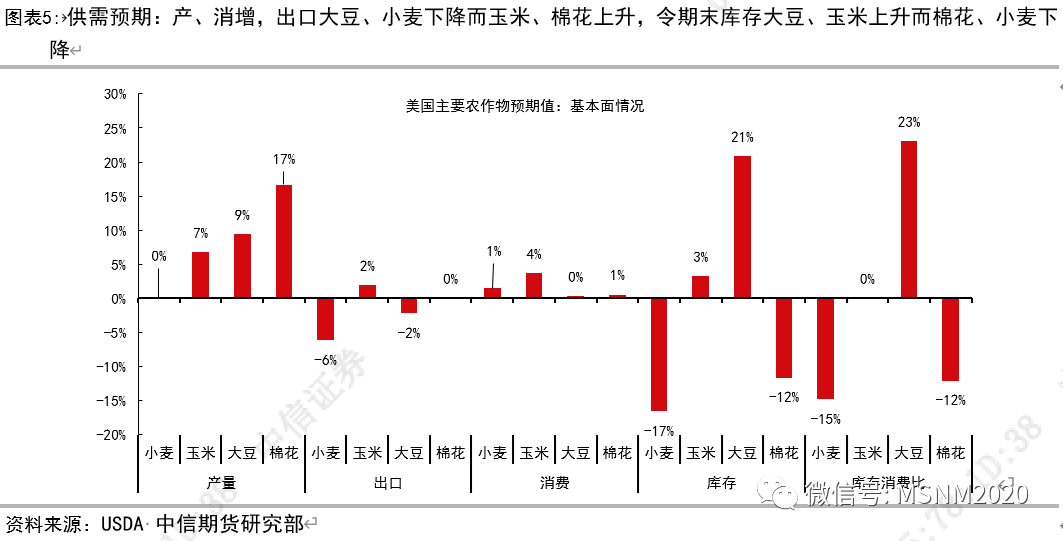

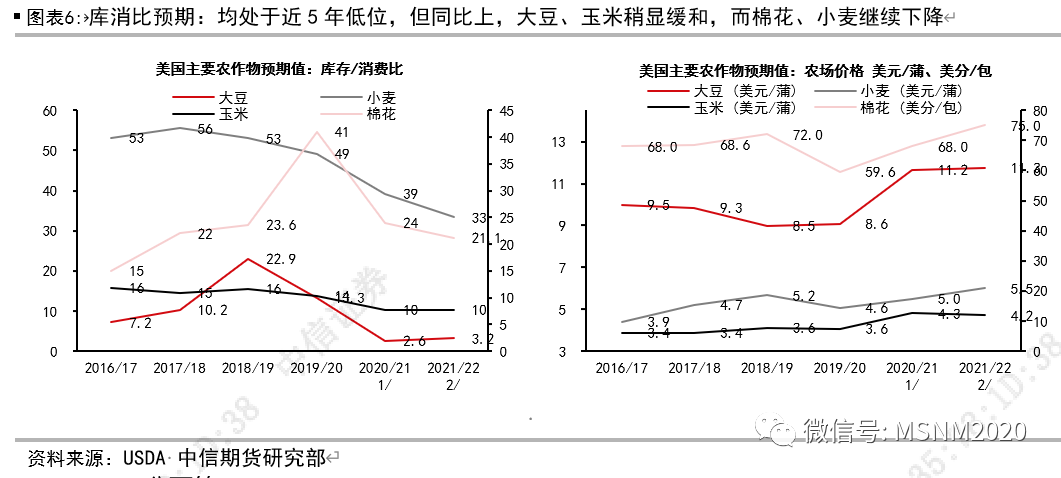

(二)供需面预估:库消比均为近5年偏低水平,料抑制大豆、玉米价格,但提振棉花、小麦价格 关于21/22年度美国主要农作物供需基本面调节上,其中: 供需预期:产、消普增;出口大豆、小麦下降而玉米、棉花上升;令期末库存预期上,大豆、玉米持平微升而棉花、小麦下降。 库消比预期:主要农作物其值均处于近5年低位,但同比比较上,大豆、玉米稍显缓和,而棉花、小麦继续下降。 综上,主要基于库消比指标预期分析,美主要农作物21/22年度供需仍处于趋紧态势,特别是棉花、小麦,新作供需预期继续走低,长期上,料将继续提振二者价格。而大豆与玉米同比略趋于宽松,故料长期将抑制大豆与玉米价格。 不过也是均是基于天气为正常情况下给出的结果,且单产水平均是处于历史中位偏上预期,如果后期天气发生一定变化,则对这些作物供需平衡表影响构成较敏感影响,这为21/22年美国农产品天气市埋下伏笔。

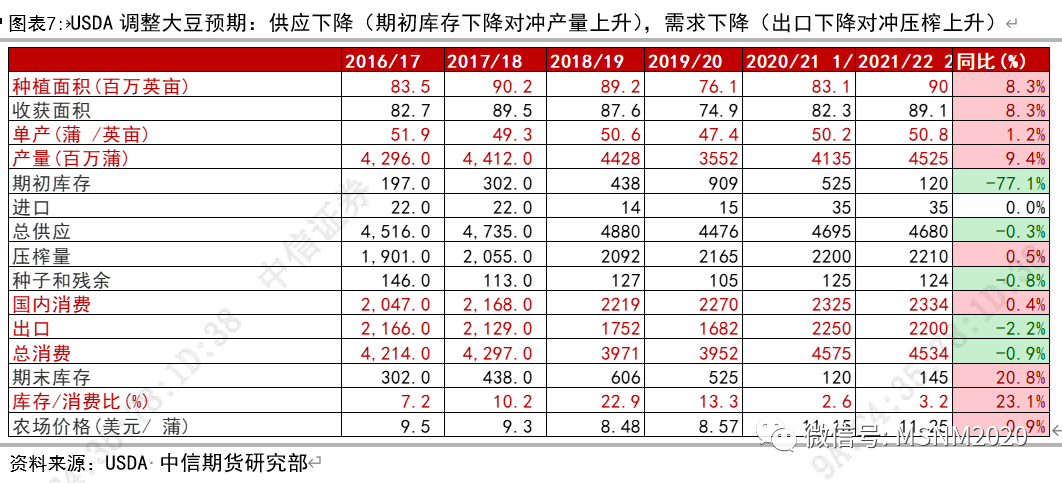

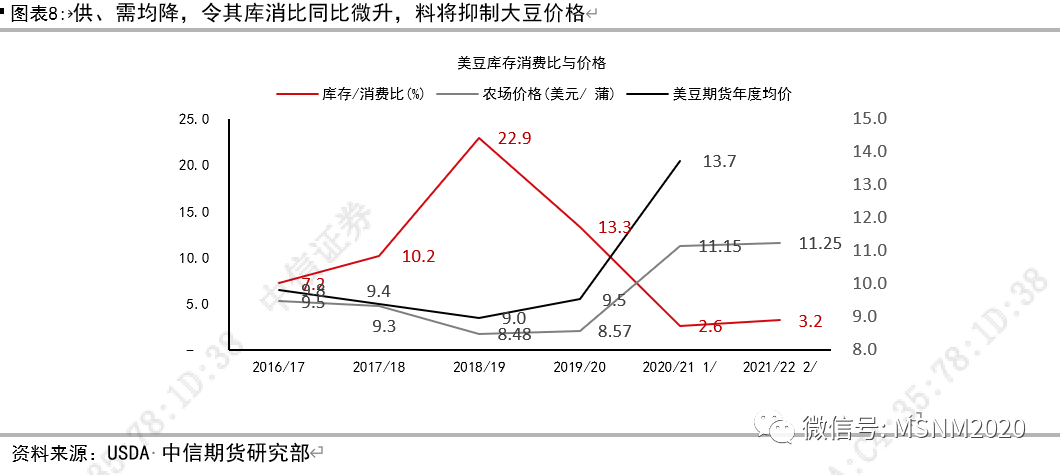

2 分品种:料将抑制大豆、玉米价格,但提振棉花、小麦价格 (一)大豆:供、需均降,令其库消比微升,料将抑制大豆价格 供应方面,期初库存下降对冲产量上升。大豆产量预计为45亿蒲式耳,比一年前增长9%,预计单产从去年因天气导致的下降中恢复过来,每英亩50.8蒲式耳的单产预测是基于天气假设为正常。 压榨量,预计将达到创纪录的22亿蒲式耳,主受国内大豆消费量增加的推动,对冲出口下降带来的影响。截止目前,美国大豆压榨利润率仍相对强,USDA预计国内大豆油消费量将在2021/22年增长2%,主要得益于生物柴油、食用油增长。 出口方面,2021/22年度大豆预计为22亿蒲式耳,比预期下降5000万蒲式耳。尽管全球进口需求不断增加,但美国的市场份额可能小幅下降出口物资。 期末库存方面,2021/22年度大豆期末库存预计为1.45亿蒲式耳,同比增加2500万蒲式耳,库消比为3.2%,虽仍处于历史低点,但同比微幅改善。 综上,USDA预计美国大豆2021/22年供应下降、总需求下降,结果令其期末库存、库消比同比略上升,料对大豆价格形成抑制。

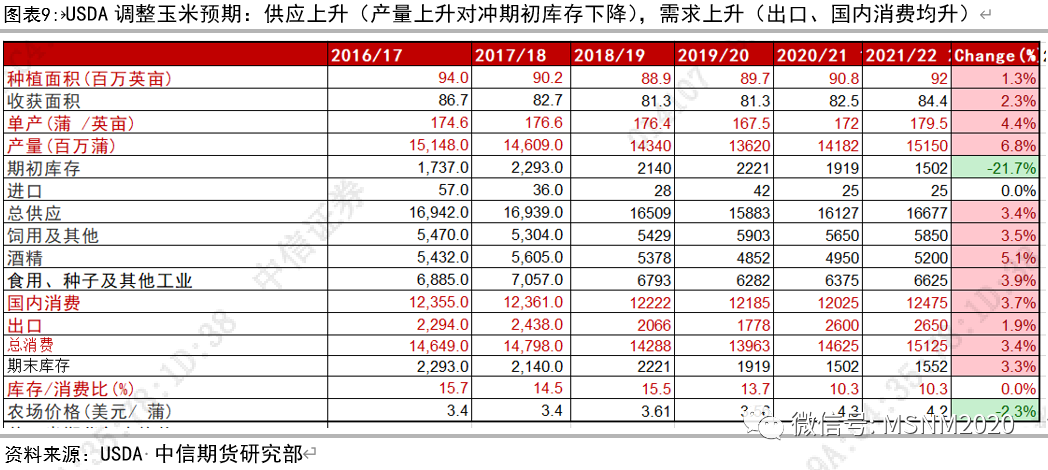

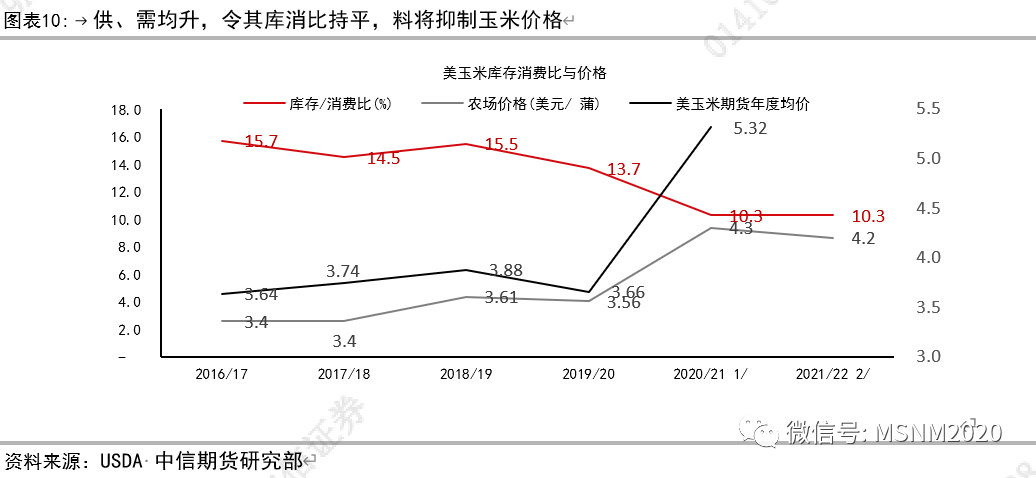

(二)玉米:供、需均增,令其库消比持平,料将抑制玉米价格 供应方面,玉米产量预计将达到152亿蒲式耳,比一年增长7%。单产预测为每英亩179.5蒲式耳,基于正常的种植进度和夏季生长季节,由于期初库存同比下降,故预计玉米总供应量为167亿蒲式耳,同比上升3%。 需求方面,鉴于国内玉米消费量增长,料2021/22年美国玉米总需求同比增长3%。用于酒精乙醇的玉米消费量同比增长5%,主要基于新冠疫情缓解后,预计汽车汽油消费将在20/21年度基础上继续保持增长。 出口方面,预期同比继续走强。同比增加5000万蒲式耳,达到27亿蒲式耳,主要基于对全球贸易增长的预期和中国持续强劲的需求。 期末库存方面,预计为16亿蒲式耳,同比增加了5000万蒲式耳,但相对于总需求而言,基本上不变,因此库消比上持同比看平预期。 综上,USDA预计美国玉米2021/22年供应上升、总需求上升,结果令其期末库存上升,库消比同比持平,料对玉米价格形成抑制。

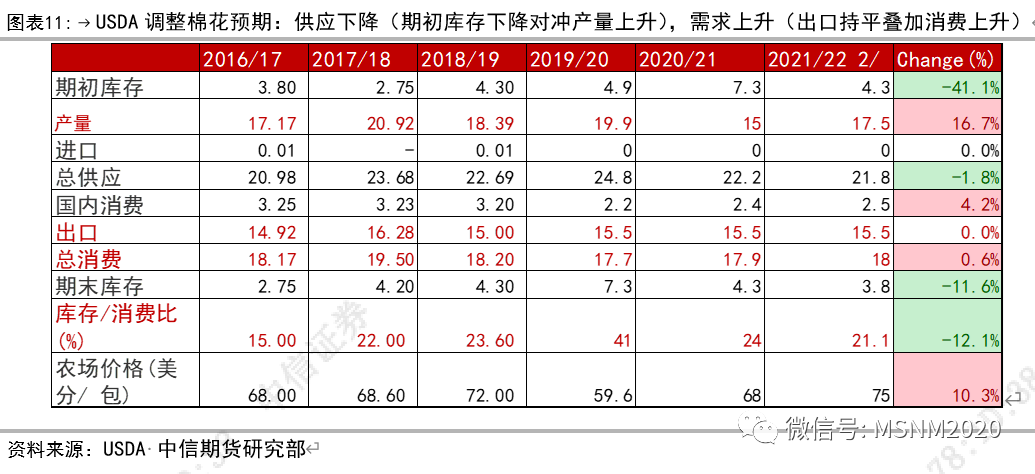

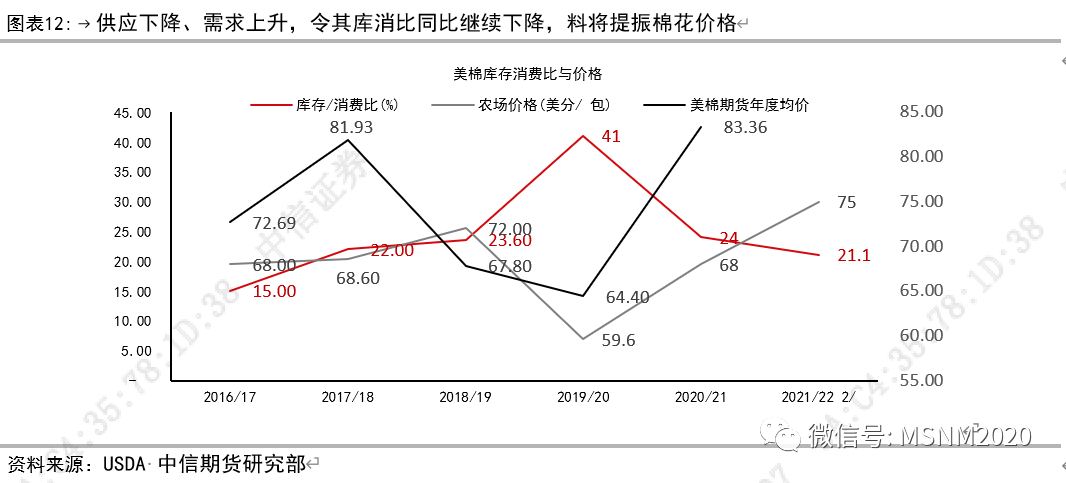

(三)棉花:供应下降、需求上升,令其库消比持续下降,料将提振棉花价格 供应方面,产量预期涨幅明显,但单产预期也是基于正常天气假设给出,而后期棉花主产区天气情况不容乐观。另期初库存下降幅度对产量增长形成对冲。 需求方面,预计2021/22年度美国国内纺织厂消费量250万包,同比略高。预计美国纺织厂恢复至新冠疫情之前水平的速度,相较于全球其他领先的棉纺国家偏慢,不过国内需求温和增长,支持美棉消费适度增长。 出口方面,预计保持在1550万包不变。因为美国在世界贸易中占有35%的份额,在21/22年度,预计全球范围内,美棉出口预期将得益于巴西棉出口下降,但将面临澳棉、印度棉花的竞争。 期末库存方面,预计将下降,并处于近5年偏低水平,同比下降约12%。 综上,USDA预计美国棉花2021/22年供应下降、总需求上升,结果令其期末库存、库消比下降,其中期末库存降为近5年偏低水平,对美棉价格形成提振。

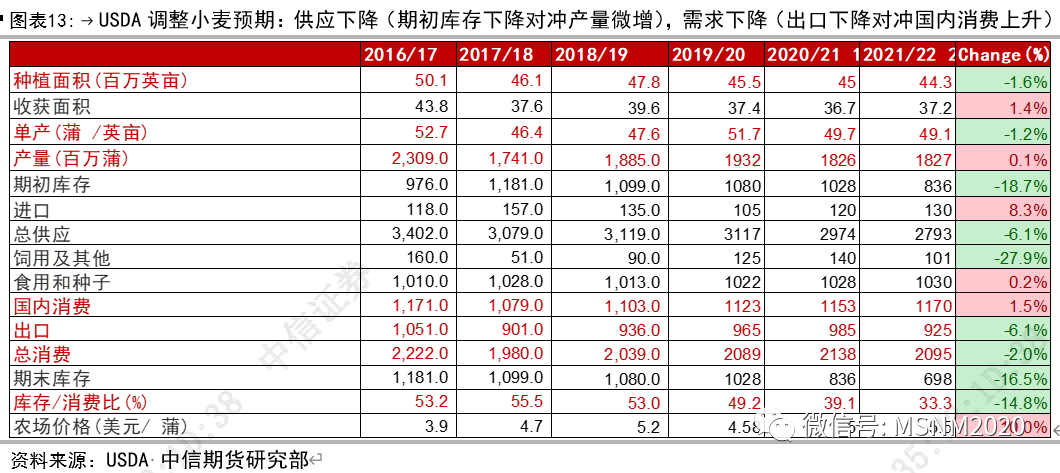

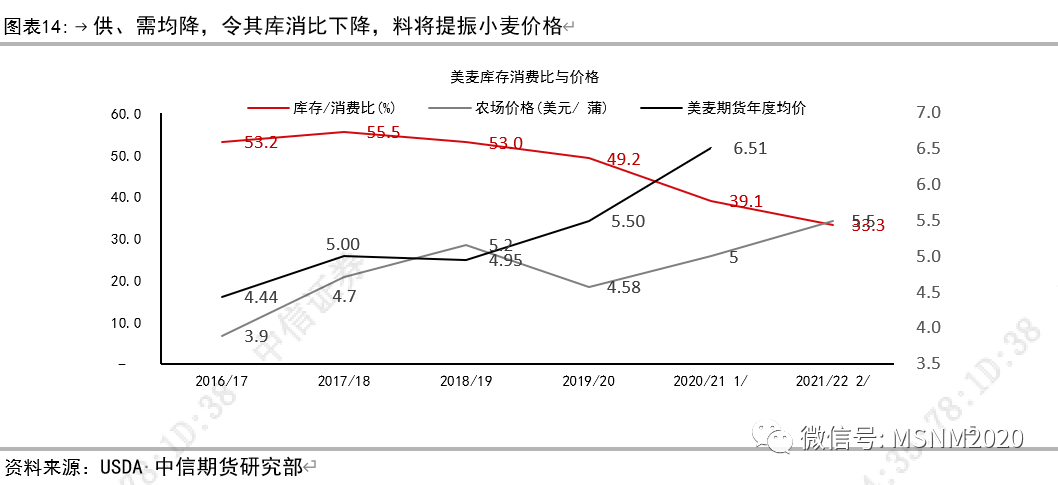

(四)小麦:供、需均降,令其库消比下降,料将提振小麦价格 供应方面,美国小麦产量预计微增,为18.27亿蒲。2021/22年度种植面积预计为4430万英亩,同比下降1.6%,同比仍处于近5年中位偏低水平。单产同比下降1%。但由于期初库存同比下降,对冲产量微增,令供应同比下降6%,为27.93亿蒲式耳,为近7年低点。 需求方面,预计2021/22年度为20.95亿蒲式耳,同比略有下降,但接近5年平均水平。国内消费增加主要由于饲料及其他增长。基于小麦-玉米价差收窄,预计今年夏天小麦饲料消费将增加。 出口方面,预计不及国内消费的增长。主要预计欧洲地区产量回升,对美麦竞争性同比加强。 综上,21/22年度美麦供应下降幅度超过总需求降幅,故令期末库存下降,同比下降17%,是自2013/14最低水平,料对小麦价格形成长期提振影响。

|

|

|  |

|