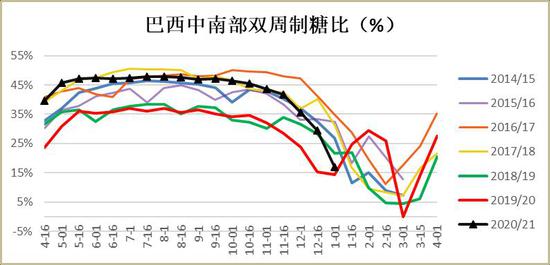

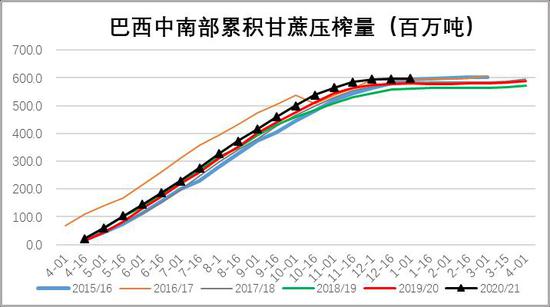

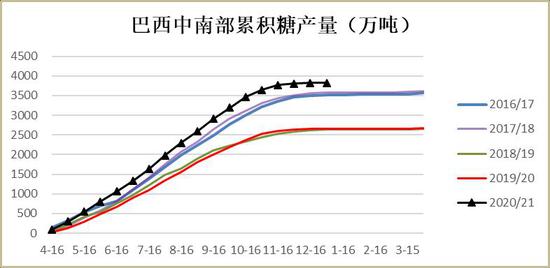

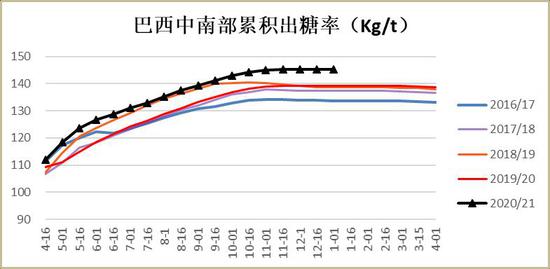

第一部分 前言概要 国际方面,20/21榨季全球预计出现缺口,主要由于需求恢复及泰国、欧盟等减产,这样新榨季供需形势好转。而目前主要要关注印度出口情况,一季度国际贸易流偏紧,需要印度出口来补充。而印度出口平价也在15美分以上,所以要满足全球供应,原糖需要维持在15美分以上,给出印度出口利润。在全球货币宽松背景下,通胀预期加供需偏紧将使得原糖偏强震荡。 国内方面,2020年12月进口糖及糖浆继续大幅增加,甘蔗糖供应也处于高峰期,国内供应充裕。而年底受疫情影响,人员流动减少,年底消费预计较差。从近期甘蔗糖成交来看,虽然中间受期货上涨有脉冲式放量,但很快跌至低位,说明目前需求较差,在年底备货过去后,现货预计维持弱势。不过受国内及进口成本支撑,郑糖预计区间震荡为主。 第二部分 基本面情况 一、国际市场:印度糖如期高增,巴西乙醇价格升至历史高位 从国际糖市动态来看,全球方面,Rabobank预计2020/21年度全球将出现30万吨的食糖供需缺口,产量的增长将被全球糖需求复苏1.7%所抵消。产量增长主要是印度和北美,北美将在前一年的干旱后恢复。由于全球疫情形势仍然严峻,管控措施趋严,消费预估略下调。 从巴西来看,12月下半月巴西中南部地区的糖厂产糖1.1万吨,同比减少13.68%。糖厂压榨甘蔗45.3万吨,同比减少38.16%。产乙醇1.46亿公升,同比增加6.6%。本榨季截至1月1日中南部累计压榨甘蔗量达到5.9736亿吨,同比增加3.16%,累计产糖3819.5万吨,同比大增44.22%,糖厂用46.22%的甘蔗比例产糖,大幅高于去年同期的34.48%;截至12月16日乙醇总产量为292.96亿公升,同比减少8.87%。本榨季截至1月1日258家糖厂收榨,同比增加1家。 图1:巴西双周食糖生产进度

数据来源:银河期货、Unica 图2:巴西中南部双周制糖比(%)

数据来源:银河期货、Unica 图3:巴西中南部累积甘蔗压榨量(百万吨)

数据来源:银河期货、Unica 图4:巴西中南部累积糖产量(万吨)

数据来源:银河期货、Unica 图5:巴西中南部累积出糖率(Kg/t)

数据来源:银河期货、Unica 虽然20/21榨季巴西产量大幅增加,不过由于印度、泰国减产导致全球有缺口,巴西出口也大幅增加,2020年全年巴西出口糖达到3079万吨,创下2009年以来的历史新高,同比大增72.1%。而随着巴西征收的商品及服务流通税(ICMS)上涨和巴西石油公司汽油价格走高,巴西含水醇和无水乙醇价格涨至历史新高,加上巴西雷亚尔升值和疫情好转预期,下年度巴西有望调低制糖比,转为更多生产乙醇。目前全球货币宽松,通胀预期升温,一季度全球食糖供应偏紧,原糖预计仍将震荡走强。机构预计在2021/22年度,巴西的糖产量将下降6%,中南部地区预计将生产3600万吨糖,由于甘蔗数量减少了。 图6:巴西食糖出口(万吨)

数据来源:银河期货 图7:巴西中南部库存(万吨)

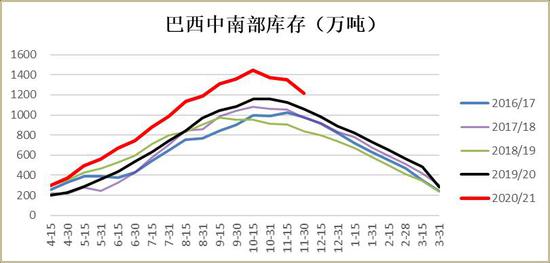

数据来源:银河期货 截至2021年1月15日,印度食糖产量累计达1427万吨,同比增加337.6万吨。其中北方邦产糖429.9万吨,同比下降1.8%,由于甘蔗单产降低以及出糖率下降,今年产量略低。马哈拉施特拉邦产糖515.5万吨糖,同比大增260.4万吨。由于甘蔗压榨启动较早且甘蔗供应量大幅增加,印度食糖产量的增加,将降低泰国食糖在印尼、马来西亚和韩国等关键亚洲目的地市场的竞争力,目前泰国糖出口周边国家价格高于印度糖。目前随着印度压榨进度加快,库存增加,开始寻求增加出口,目前出口合约预计达到200万吨,只要印度顺利出口,一季度全球贸易流偏紧的态势将会得到缓解,那么原糖将承压回调。 图8:印度双周糖产量(万吨)

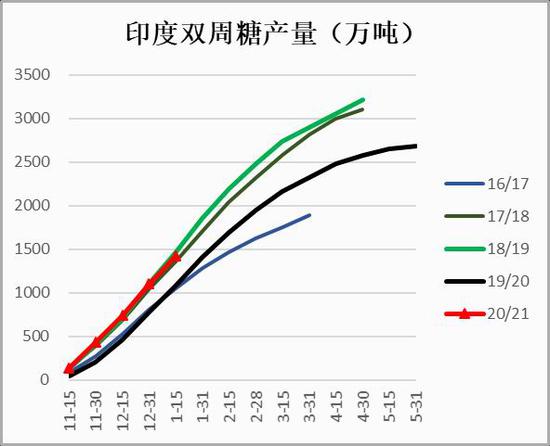

数据来源:银河期货 图9:印度食糖生产进度(万吨)

数据来源:银河期货 图10:原糖-原油价格

数据来源:银河期货、wind资讯 图11:CFTC非商业净多持仓-原糖收盘价

数据来源:银河期货、wind资讯 国际方面,目前主要要关注印度出口情况,一季度国际贸易流偏紧,需要印度出口来补充。而印度出口平价也在15美分以上,所以要满足全球供应,原糖需要维持在15美分以上,给出印度出口利润。在全球货币宽松背景下,通胀预期加供需偏紧将使得原糖在15美分附近偏强震荡。 二、供应充裕、消费低迷 新榨2020/21年制糖期截至2020年12月底,全国已累计产糖353.38万吨,同比减少26.32万吨,累计销售食糖147.06万吨,同比减少50.75万吨,累计销糖率41.62%,同比下降10.48%。受年底疫情散发及进口糖冲击,国产糖销售明显下降。从1月供需来看,目前处于压榨高峰,预计1月甘蔗糖产量将达200万吨以上,甜菜糖产量预计在16万吨上下,加工糖产量有望超过30万吨,1月合计新增供应预计达到250万吨左右。去年1月份糖销量为122万吨,今年受疫情影响,返乡人数下降,加上受进口糖挤占国产糖市场份额,预计今年国产糖累库存快于去年。 图12:全国月度食糖产量

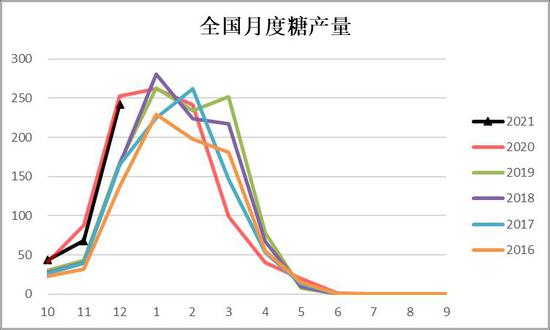

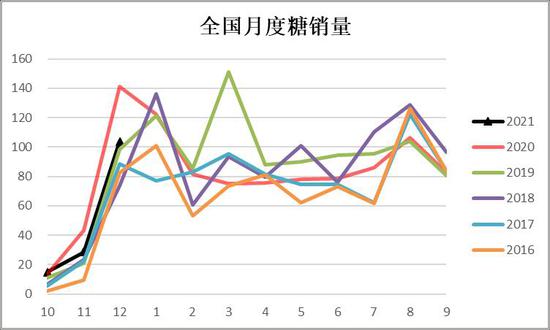

数据来源:中国糖业协会 图13:全国月度糖销量

数据来源:中国糖业协会 图14:全国销糖率

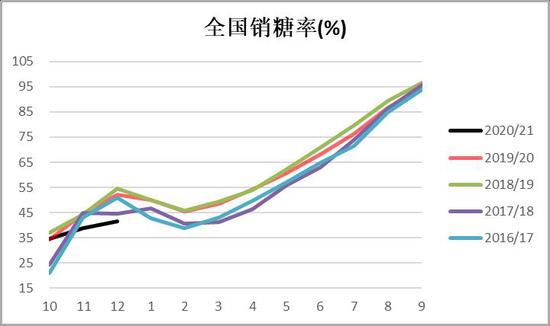

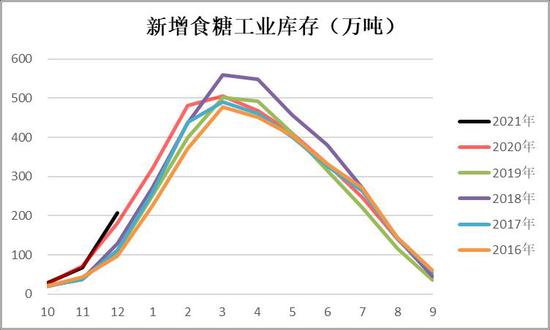

数据来源:中国糖业协会 图15:新增食糖工业库存

数据来源:中国糖业协会 图16:南方四区甘蔗压榨量

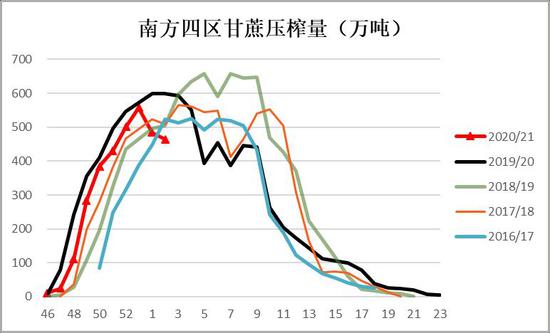

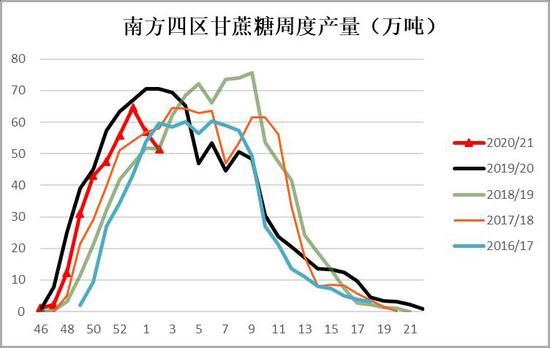

数据来源:天下粮仓 图17:南方四区甘蔗糖周度产量

数据来源:天下粮仓 图18:甜菜糖周度压榨量(万吨)

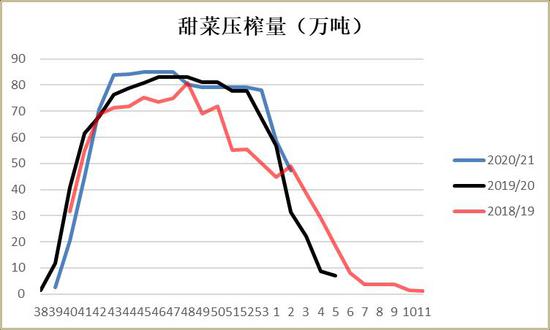

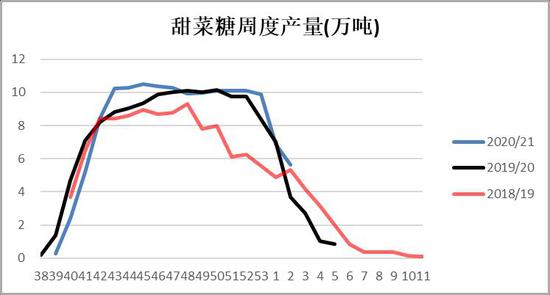

数据来源:天下粮仓 图19:甜菜糖周度产量(万吨)

数据来源:天下粮仓 三、进口食糖及糖浆大幅增加,进口成本提高 截止目前巴西配额内糖进口成本在4012元/吨,相比上月提高324元/吨;巴西配额外糖进口成本在5126元/吨,相比上月提高422元/吨;泰国配额内糖进口成本4170元/吨,相比上月提高24元/吨;泰国配额外糖进口成本在5332元/吨,相比上月提高383元/吨。1月进口成本大幅提高,其中巴西和泰国进口成本一度分别达到5200元/吨、5423元/吨。进口成本大幅提高主要由于全球货币宽松,通胀预期升温,而一季度全球供需偏紧且印度食糖出口平价需达到15美分以上,导致资金拉高原糖,推升了进口成本。 2020年12月中国进口食糖数量为91万吨,环比增幅为28.84%,同比增幅为323.45%。20/21榨季截止12月累计进口250万吨,同比增加152%。12月份我国进口糖浆10.85万吨,同比增加6.97万吨,环比减少0.78万吨。2020/21榨季截至12月底我国累计进口糖浆37.35万吨,同比增加27.41万吨。食糖及糖浆进口同比仍维持大幅增加,导致国内供应压力较大,冲击了国产糖的市场份额,使得现货市场更加疲软。不过好在进口有放缓的态势,后期进口压力或有所减轻。 图20:食糖月度进口量(万吨)

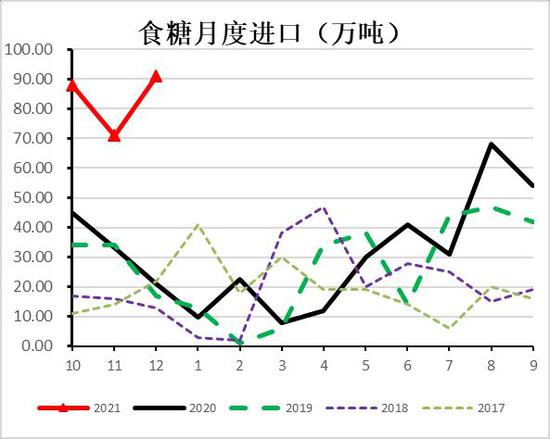

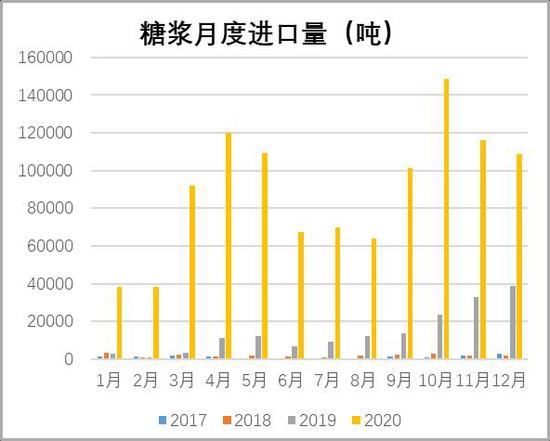

数据来源:银河期货、wind资讯 图21:糖浆月度进口量(吨)

数据来源:银河期货、wind资讯 图22:配额外进口利润

数据来源:天下粮仓、银河期货 图23:全国加工糖周度产量(万吨)

数据来源:天下粮仓、银河期货 图24:全国加工糖周度销量(万吨)

数据来源:银河期货、天下粮仓 图25:全国加工糖库存(万吨)

数据来源:银河期货、天下粮仓 四、现货成本支撑 1月现货环比上涨100元/吨,涨幅有限,年底备货并未给现货带来明显提振。主要因为一方面,国内疫情散发加上国内对年底人口流动的前置管理,人口流动减少的情况下,下游消费将受到一定抑制,这也导致用糖企业备货积极性不高;另一方面,进口继续大幅增加,供应压力增加,国产糖市场份额受到冲击。供强需弱导致现货在备货期涨幅有限。 总体来看,年底备货基本结束后,供应充裕将使得现货偏弱运行。不过好在目前期现货价格处于相对低位,有一定成本支撑,外盘如果能维持强势,进口成本的提高或将带动国内上行,不过这取决于印度出口的情况,只要全球贸易流偏紧的态势没有因印度出口明显改善,货币宽松将使得原糖偏强运行,继而带动国内期价上行。 图26:柳州白糖(5423, 11.00, 0.20%)现货价(元/吨)

数据来源:银河期货、wind资讯 图27:期货5月收盘价(元/吨)

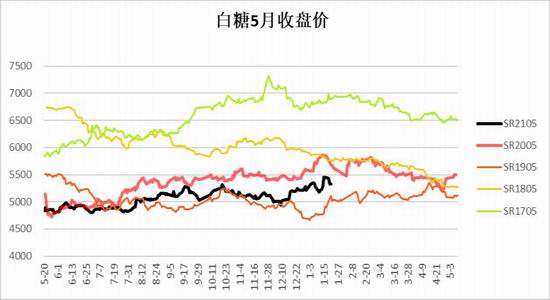

数据来源:银河期货、wind资讯 图28:白糖5月基差

数据来源:银河期货、wind资讯 图29:59价差

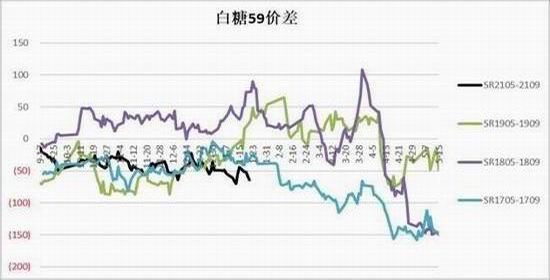

数据来源:银河期货、wind资讯 图30:仓单

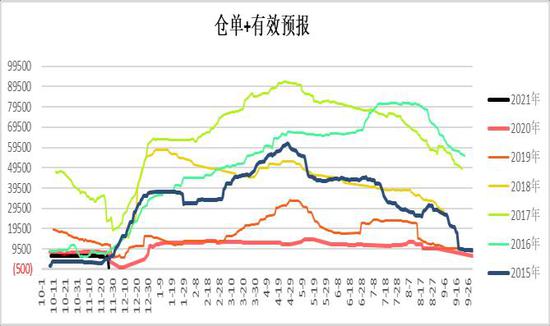

数据来源:银河期货、wind资讯 图31:广西云南糖销量

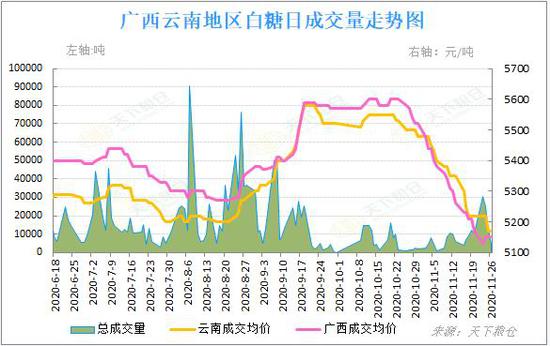

数据来源:银河期货、wind资讯 第三部分 行情展望 国际方面,20/21榨季全球预计出现缺口,主要由于需求恢复及泰国、欧盟等减产,这样新榨季供需形势好转。而目前主要要关注印度出口情况,一季度国际贸易流偏紧,需要印度出口来补充。而印度出口平价也在15美分以上,所以要满足全球供应,原糖需要维持在15美分以上,给出印度出口利润。在全球货币宽松背景下,通胀预期加供需偏紧将使得原糖偏强震荡。 国内方面,2020年12月进口糖及糖浆继续大幅增加,甘蔗糖供应也处于高峰期,国内供应充裕。而年底受疫情影响,人员流动减少,年底消费预计较差。从近期甘蔗糖成交来看,虽然中间受期货上涨有脉冲式放量,但很快跌至低位,说明目前需求较差,在年底备货过去后,现货预计维持弱势。不过受国内及进口成本支撑,郑糖预计区间震荡为主。 【交易策略】 1.单边:国内供应充裕,现货弱势,郑糖预计跟随外盘走势。 2.套利:关注59反套。 3.期权:观望。 银河期货 马幼元 |

|

|  |

|

微信:

微信: QQ:

QQ: