01 中国农历春节假期之间,全球股市持续狂欢。与此同时,通胀魅影出现,全球主要国家的国债收益率大幅攀升,且斜率陡峭。

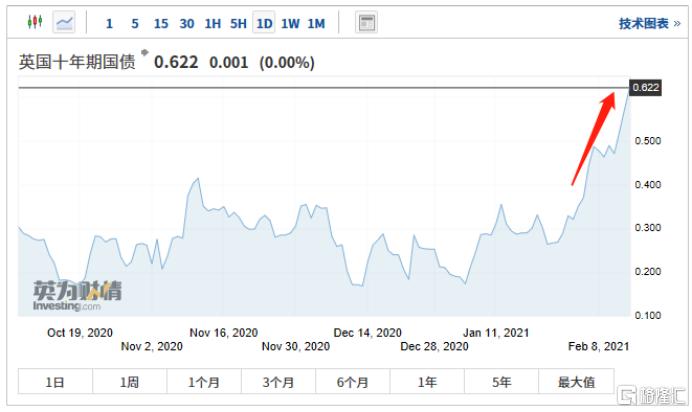

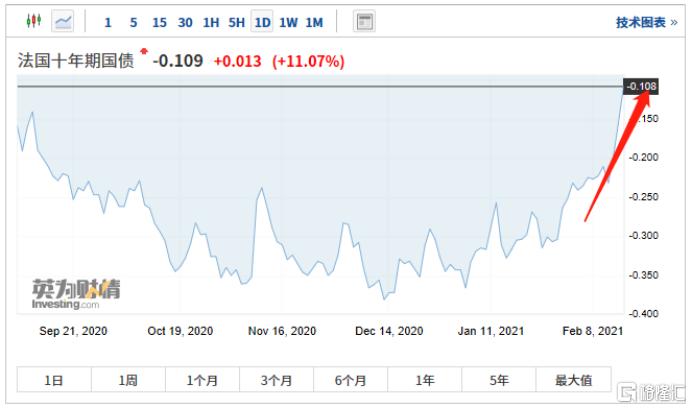

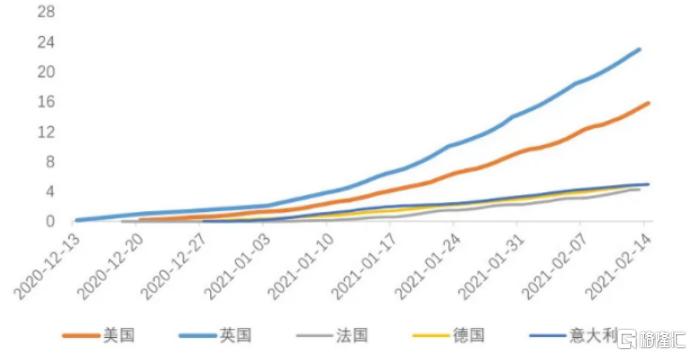

先看美国10年期国债收益率,已经突破1.31%高位,创下2020年2月27日以来的新高,即回到了爆发新冠疫情之前。  欧洲方面,英国10Y国债收益率一日上涨5个基点报0.619%,创一年新高。1月底以来,回升超35个点,非常之夸张。  德国10Y国债收益率上涨0.43%,报-0.347%,创下去年6月以来的新高。法国10Y国债收益率一日大涨11%,攀升至-0.109%,也基本处于疫情之前的水平。尤其是1月底以来,快速回升20个基点。  亚太市场,中国10Y国债同样攀升,当前已经达到3.261%,相较于去年4月底已大幅上升75个基点,早早回到了疫情之前。并且纵观过去数年,该收益率处于一个较高的位置。  日本10Y国债收益率已经攀升至0.092%,已经处于近几年的高位水平,韩国10Y国债收益率攀升斜率很快,已经达到1.87%,回到2019年5月的水平。 2020年,美联

储、欧洲中央银行

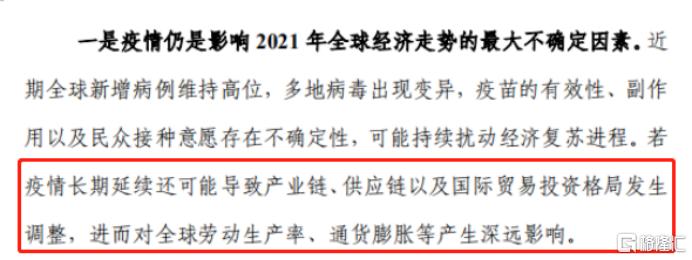

、日本银行资产负债表分别扩张了 77%、50%、23%。并且,当前这几家主要央行均表态会维持当前极度宽松的货币环境。中国当局在收紧货币,国债收益率攀升可以理解,但欧美日央行明明还在继续大规模放水(QE),怎么国债收益率飙升如此之快呢? 02 债券定价,主要有货币政策预期、经济基本面预期、通胀预期3个方面来决定。 我们首先说第二个逻辑——经济基本面预期。据最新数据披露,欧元区2月ZEW经济景气指数69.6,前值58.3。其中德国2月ZEW经济景气指数71.2,预期59.6,前值61.8。另外,欧元区去年四季度GDP修正值同比降5%,预期降5.1%,初值降5.1%。 美国方面,2020年第四季度实际GDP初值年化环比升4%,预期升4%。另截至1月23日当周,初请失业金人数84.7万,预期87.5万,前值90万。此外,美国1月Markit制造业PMI终值为59.2,创历史新高,预期59.1,前值59.1。 从美国近期所公布等一系列数据来看,虽然2020年美国经济遭受疫情重创,但是经济萎缩幅度低于市场预期,同时去年四季度与今年1月的一些数据说明美国经济正处于恢复当中。 近期,IMF已将2021年美国经济增速预测由3.1%大幅上调至5.1%。另外,经济学家纷纷调高美国经济成长预估,经济学家拉扎尔预期,美国经济在第4季前将扩张7%,高于之前预估的6%。 市场已在交易欧美经济复苏的大逻辑,背后是疫苗较大范围铺开进而可能出现疫情拐点,以及持续而强烈的财政刺激计划。 随着疫苗开始广泛接种,疫情正在走向终结。美国每日新增病例在1月中旬到达25万例以上后开始锐减,2月中旬已降至10万例以下并继续回落。美国当前疫苗接种速度已经超过150万/天,接种比例超过15%。粗略估算,如果接种速度提升至200万,二季度末就可以实现覆盖70%人口的目标。  (每百人新冠疫苗接种量,来源:天风) 市场乐观预期经济基本面会继续修复,这对于债券是利空的。债券是固定收益产品,可将其收益率理解为机会成本,当经济趋好的时候,抛债券买股票,债券价格下跌,收益率攀升。 经济基本面预期复苏向好的大背景下,通胀预期也起来了。据披露,衡量通胀预期的美国10年期盈亏平衡通胀率已升至2.223%,续创2014年以来新高。 同时,我们也观察到大宗商品市场非常繁荣。在春节假期间,国际铝、铜为首的大宗商品持续大幅上涨,多数品种飙升至六年以来的最高水平。对于铜价,花旗很是乐观,将未来0-3个月上调至9000美元/吨,6-12个月上调至10000美元/吨。  (LME铜期货走势图) 另外,NYMEX美油在春节假期间连续大涨,收复60美元关口并创13个月新高。ICE布油也一样,已拿下64美元高位,完全恢复到去年疫情之前的水平。 通胀起势,一方面跟欧美日经济复苏有关,另一方面也跟错乱的、复杂的、成本上升的供应链密切相关。比如,德国汽车制造商正考虑增加半导体库存,以防止重蹈晶片短缺致使汽车生产停摆的覆辙。另外,苹果

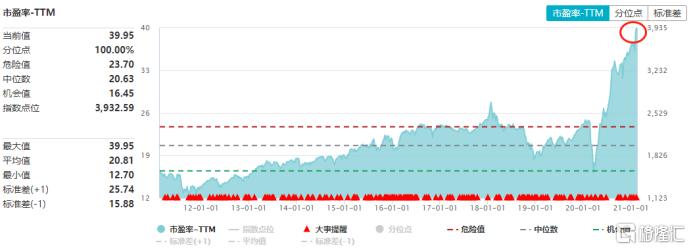

公司竟然缺芯,导致部分高端手机都没有办法出货了,要知道苹果可是在全球芯片产业中具有极强的优先采购权的。  (中国Q4货币执行报告表述,来源:央行) 债券价格与通胀是负相关关系。预期通胀上升,债券票面利率一致,债券变得不那么值钱了,价格下跌,表现为收益率提升。 另外,还有一个非常重要的逻辑,就是流动性。债券市场对于央行货币政策的未来预期,将直接作用于债券收益率;反过来,债券收益率的走势,往往也隐含了央行接下来的货币政策走向。 虽然当前欧美日货币政策一点没有变化,但债券市场有些急不可耐,是不是暗含着美联储为首的央行会比市场预期提早进行收货币的进程或预期管理?在市场交易层面来看,概率不小。 03 若10Y美债收益率持续攀升,对于美股乃至全球股市产生不小的冲击,因为前者是后者的锚,且成负相关关系。从去年3月至今,美股不断刷新历史新高,最大逻辑就是泛滥的流动性。如果国债收益率急速大幅攀升,预示着流动性收紧,那么股市将面临冲击。 但不是说国债收益率一攀升,股市就得承压调整。去年4-5月,中国央行货币政策还极为宽松,但国债收益率已经开始上升,到了7月已经拉升至3%左右,这时候市场才开始把流动性收紧的逻辑进行定价,股价才开始大幅盘整。 美债收益率没有达到一定高度,美股也可以无所畏惧,因为本身美联储也没有动货币,还不断安抚市场我们还会大放水。但如果达到一定高度或某个临界点,美股迎接大幅回调可能性就会比较大。因为大幅攀升的国债收益率,本身也是股票定价的重要因子(分母),且暗含货币政策的可能转向。 据天风证券

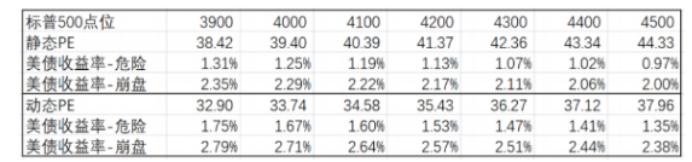

研报显示,按照当前标普500点位(3900)的静态估值计算,美债收益率升至1.3%以上后,美股将面临回调压力。如果考虑未来业绩的增长(EPS+16.8%),按照当前点位的动态估值计算,美债利率需升至1.75%才会对美股产生冲击。  (美股相对美债收益率敏感度分析,来源:天风) 过去,全球主要央行,包括中国基本上都是追随美联储的货币政策。所以,过去美联储宽松,中国的货币政策也就相对宽松。这导致美债收益率与A股核心资产呈现较为明显负相关关系。 2019-2020年,估值贡献了过去A股两年核心资产上涨的最大部分,分别为57%、118%。高位估值对流动性更为敏感,若未来几个月美债收益率持续上行,将对目前高位估值的A股核心资产造成较大的压制。 04 前期低利率环境下,欧美资产的估值大幅提升、带动资产价格大涨。据数据,道指估值已高达30.8倍,标普500达40倍,纳指更是飙升至56倍,处于历史100%分位数附近。随着10Y美债利率的上行,美股高估值资产将承受回调压力,且波动会趋于加大。  (标普500PE走势图) 美债是全球金融资产的定价中枢。它快速上行,对于包括港A在内的市场都不是一个好消息。另外,还有一个魅影就是通胀,它也已经起势,利升美债收益率,且密切影响美联储的货币政策。这些都是左右未来市场的关键指标,值得持续重点关注,且在个股选筹以及仓位配置上进行防范。 |

|

|  |

|

微信:

微信: QQ:

QQ: