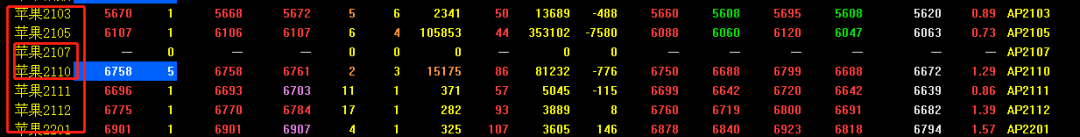

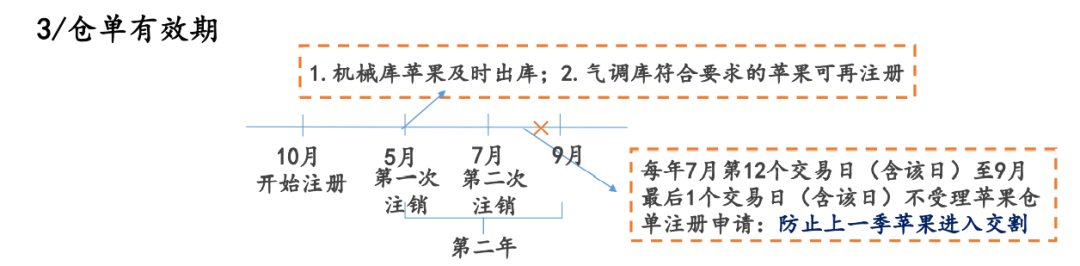

来源:师妹财知道 作者:圆圆的元师傅 编辑:留白 原标题:苹果(6135, 73.00, 1.20%)05合约,是时候抄底了吗? 苹果2105合约自10月上市,成为主力合约以来,一路下行,头都不回,从8500跌到6000附近,期间不知道埋了多少想要抄底的资金。 但是如果我们多了解一点苹果的季节性特征,尤其是交易所在设计苹果期货合约时所遵循的季节性规律,就会发现,多数情况下,做多05的苹果期货合约,都不能算是一个好选择。 苹果,生活中都很熟悉,也经常吃,但是说起苹果期货,很多交易者其实并不清楚,包括国内苹果的产销格局、苹果的生长周期、苹果期货合约设计原理等等,而这些因素,是我们在预测苹果期货价格走势,选择交易标的时,非常重要参考信息。 首先苹果种类繁多,光在我国种植的苹果品种就多达20多种,其中红富士在我国所有栽种品种中最具代表性, 其果实拥有风味好、晚熟、耐贮等优点,倍受市场青睐。 根据果品流通协会提供的数据测算,目前红富士种植面积占我国苹果种植面积的 50% 以上,产量更是在苹果总产量中占到了 70% 以上。而期货市场上交易的苹果合约,其对应的实物交割标的就是红富士果,并且有着明确的品级要求。我国近年来的红富士苹果产业基本上处于自产自销的格局,少量的进出口并不影响其实质的供求关系。 我国苹果种植广泛分布于25个省份,覆盖黄土高原和渤海湾两大优势区域,产量最高的两个省份是陕西和山东,生长周期上,一般4-5月份是苹果树的花期,5月下旬后挂果套袋,9-11月份为苹果采摘期,采摘后的苹果除了当季的销售,大部分都会进入冷库保存,储存期可达到 5 ~ 12 个月,持续供应到下一季新果上市。 苹果这样的生长周期产生了两个非常重要的结果: 其一是在苹果期货合约的设计上,大家如果细心的观察,会发现苹果期货合约没有8月和9月。  ▲点击图片可查看大图

并且每年7月份的低12个交易日开始到9月最后一个交易日不受理苹果仓单的注册。因为新季苹果是9-11月份收获,这样设计,就能有效的防止上一季的苹果进入交割。

所以10月合约,本质上跟前面7月份之前的合约,对应的是不同年度收获的苹果,那么它们的供给状况就完全可能是天差地别。 最典型的例子是在18年苹果上市的时候,18年5月份之前,市场交易的主力合约是ap1805,其对应的交割标的是17年收获的苹果,当年苹果是一个丰收年,所以05合约价格一路走低。但与此同时,10合约的苹果确实一路强势上涨,05-10合约之间价差一路拉大,两个合约给人的感觉似乎根本就不是同一个品种。 所以我们需要注意的第一个重要特征是 :苹果主力合约05和10之间,具有极大的跳跃性。不能简单的用05 的走势去外推10的走势。这点与工业品差别非常大,比如有色金属,相邻月份之间的走势具有很强的连续性。

第二个重要特征,是由苹果花期决定的。既然10合约苹果对应的是新一年度的苹果,那么在4-5月份果树开花的时期,也是对当季苹果产量影响最大的时期。 花期是果树最脆弱的时期,这一阶段,如果遭遇到极端恶劣的天气,比如大风雨雪、甚至是冰雹等灾害,苹果花就会遭受巨大损伤,进而影响到全年的产量。 回顾2018年苹果的暴涨,就是4月份清明节后,陕西和山东等主产区遭遇杰顿霜冻天气,不仅严重影响当年苹果产量,还导致优果率大幅下降,最终主导了后续苹果期货10合约近乎翻倍的行情。 这之后的几年里,我们发现每年3月底4月初,在苹果期货10合约上,多头资金就开始躁动,炒作天气灾害:小灾小炒、大灾大炒,没灾就炒预期。但是一到5月下旬,多头资金就开始散去,价格就开始逐步回落。 这背后逻辑其实也很清楚: 花期多头资金借助天时,炒作天气灾害预期,这个时候,多空双方其实都不清楚最终是否会出现极端天气,实质影响到底有多大,但是显然此时对多头更有利,空头则会表现得比较谨慎。而到了5月下旬之后,苹果树开始挂果随后套袋,那么这一季的产量基本上,大差不差,就有一个大概的预期了。这个时候,只要不是像18年那样在花期遭受了实实在在的巨大损伤,多头资金就会自觉离场,空头开始反攻。

从上述两个苹果期货的季节性特征里面,我们可以发现,对于5月的苹果合约,其供给是上一季的苹果,产量是板上钉钉的,下游需求基本上也没有太大的弹性,只要不是上一季确实遭遇了严重天灾,或者是其他替代品水果价格暴涨,那么其价格想要走出牛市,是非常难的,所以就有了我们前文中所说的做多05合约其实是要谨慎的。 同时,10合约对应的是下一季的苹果,其产量的不确定更大,尤其是在4-5月杨花季节的时候,更容易有天气的炒作题材,这个时候才是比较好的尝试多单的时机。如果不了解苹果期货的这些季节性特征,操作中逆着大势去做,难免吃大亏。 |

|

|  |

|