疫苗主导的复苏交易逻辑并未逆转,2021年很可能将迎来商品牛市。 此前两周,市场被流动性拐点、疫情反复、美元反弹、散户冲击华尔街等担忧主导,“再通胀交易”驱动的有色板块一度偃旗息鼓。2月8日,A股有色板块绝地反击,不乏公司冲击涨停,天山铝业(9.400, -0.81, -7.93%)涨停封板,赤峰黄金(15.840, 0.12, 0.76%)、紫金矿业(11.890, 0.55,4.85%)、西部矿业(14.470, 0.72, 5.24%)、云铝股份(9.470, -0.15,-1.56%)等涨幅都高达5%~9%不等。 近期,机构认为疫苗主导的复苏交易逻辑并未逆转,2021年很可能将迎来商品牛市,驱动力也将从2020年的供给瓶颈导致的价格攀升转向复苏后的需求提升。通胀预期的重燃直接体现在了收益率上,截至2月8日,美国10年期国债收益率涨至1.2%,刷新2020年3月以来新高;美国30年期国债收益率升至2%,为2020年2月以来最高水平。 值得一提的是,疫情在2020年肆虐全球,但在流动性支持下,美国三大股指在2020年创下了100多个收盘纪录,道指上涨7.2%,标普500指数上涨16%,纳指飙升44%。美股涨势固然惊人,但可能被忽略的是,大宗商品的涨幅丝毫不逊色——根据彭博数据,2020年,各项大宗商品涨跌幅如下:白银47.9%,铜26%,钯金25.9%,黄金25.1%,玉米24.8%,锌19.7%,镍18.7%,天然气16%,小麦14.6%,铂金10.9%,铝10.8%,铅3.3%,煤炭-1.3%,原油-20.5%。2021年,商品的行情或许并不比股市差。 “再通胀交易”仍旧完好 对于大宗商品而言,宏观经济、货币环境至关重要。若经济持续复苏、美元趋弱,无疑将奠定商品牛市的基础。 之所以近期商品出现反弹,主要因为风险情绪回暖。嘉盛集团分析师佩里(Joe Perry)对第一财经记者表示,此前主要股指都回调了3%~5%,随着游戏驿站(GME)逼空狂潮退潮,市场又回到了老样子,在刺激政策利好下再度反弹。拜登的美国总统之旅似乎开局良好,上周五,经过15个小时的“鏖战”,美国参议院强行以51-50投票表决,通过了其提出的1.9万亿美元财政刺激计划。该计划将回到众议院表决,理论上现在民主党占简单多数的众议院可以通过特殊程序,强行通过。严峻的就业形势让拜登不得不选择更加激进的方案,他不希望重复美国政府在金融危机之后犯过的错误。当时由于共和党反对扩大支出,奥巴马政府不得不很快就着手降低赤字。 此前,病毒变异和疫苗供给不足的问题也打击风险情绪,尤其是在欧洲。不过,近期担忧稍有缓解,这开始利多商品情绪。拜登表示,其上任百日完成1亿剂新冠疫苗接种的目标也许能够提高至1.5亿剂。 澳洲安保资本基金经理纳埃米(Nader Naeimi)对记者表示,疫苗的进展其实比消息面描述的更为积极。首先,继诺瓦瓦克斯(Novavax)和强生的疫苗成果公布后,西方现在有5种疫苗在预防新冠方面取得良好成效,俄罗斯和中国的疫苗看起来效力也很高。因此,尽管目前人们对供应延迟感到非常担忧,但到年中,预计全球可能会有充足的供应。因此,即使面对新变异,疫苗的效用或许会被削弱,但仍会降低住院率和死亡率,这就意味着一旦有足够比例的人口接种,“群体免疫”仍有望实现,并推动经济复苏。

摩根士丹利美股首席策略师威尔逊(Michael Wilson)对记者称:“我们仍处在经济复苏的早期阶段,复苏的势头正在增强。随着疫苗的分发和正常活动的恢复,对通胀更为敏感的板块将会受益,这些股票将包括银行、材料、工业和消费等顺周期类股。” 除了周期股,大宗商品由于价格弹性大,同时又带有杠杆属性,一旦进入牛市就能获得非常可观的收益。从商品指数(CRB)看,按照传统技术派的观点,当前该指数涨幅达20%,大宗商品的确是进入了大牛市。高盛更预计,新一轮大宗商品牛市将堪比本世纪头十年由中国需求推动的繁荣和上世纪70年代的油价飙升。 黄金将在盘整中上行 不同商品的弹性也天差地别,金、银这类贵金属相对弹性较小。机构预计这两大品种将在盘整中上行,但白银将继续跑赢黄金。 2020年的国际金价在波折中前行,一度跌破1500美元/盎司。但从3月开始,在全球央行注入大量流动性、负利率资产扩容、实际利率不断下行的背景下,金价持续不断攀升。 进入2021年,黄金的未来将取决于美国实际利率的走向,美国财政刺激力度加大、央行扩表持续加上美元走弱的趋势有望推高金价。但如果美国经济在2021年下半年成功摆脱疫情的困扰且消费者重拾信心,投资者或回归回报率更高的风险资产,届时黄金或调头向下。同时,拜登相较前任特朗普的行为煽动性较少、更具可预测性,或为今年的投资营造更为平静的环境,这利空黄金。

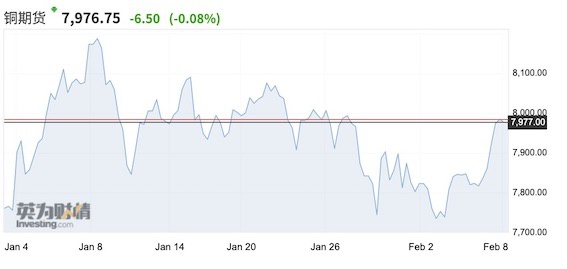

白银在2020年飙升超45%,跑赢所有主要商品类别,2021年的行情自然备受期待。过去两周,白银一度成为美国散户的逼空标的而出现暴涨,突破了30美元/盎司,不过目前回到了27美元/盎司附近。佩里对记者表示,“白银上周一出现价格暴涨的主因是由于白银ETF(SLV ETF)遭遇逼空行情。证据体现在,金价上周一仅仅上涨了0.68%,而银价则上涨了7.5%之多。一般而言,‘金银比’不会在短时间内出现如此大的降幅。”在他看来,短期银价和金价都可能在横盘震荡中攀升。长期来说,二者都已经步入了上升通道,现在只是时间问题。金、银都被认为是通胀的对冲工具,随着通胀预期不断被市场定价,贵金属就会持续获得买盘,这将推高金银价格,而且白银更多了一些工业属性,弹性更佳。 但风险在于对时机的把握上。佩里认为,需要考虑的是,如果通胀并未如期攀升,这意味着需要更多刺激,美元就会进一步走弱。虽然这看似利好贵金属,但如果投资者认为通胀的攀升遥遥无期,贵金属价格就会在短期到中期里走弱。 铜价动力有望从供给瓶颈转为需求扩容 就历史表现来看,白银对中国经济活动回暖的反应并不明显,而黄金则更加受到避险情绪的推动,因此在当下,铜的表现将远超金银。 2020年,铜价从3月19日的低点反弹80%,不乏质疑认为再通胀交易已完全反映在价格中,近期铜价陷入震荡。但是,回顾上一轮金融危机后的行情,铜价从2008年12月的低点上涨了260%,机构认为市场可能低估了铜等实物资产在2021年继续增值的潜力。

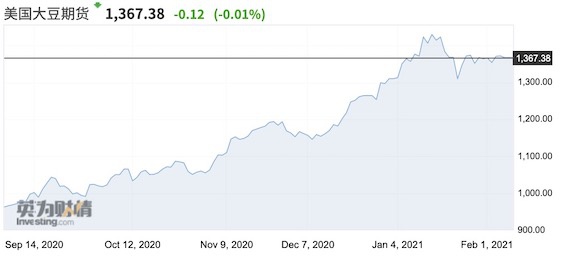

此前,铜价和A股的相关有色板块持续震荡,这主要是因为季节性的不利因素。例如,中国农历新年会导致电解铜出现较强的季节性,即需求下降而导致铜库存积压。在过去5年,库存都在一季度平均上升了30万吨,光是1月就占了8万吨。此外,美元从1月以来持续回升,对于工业品的冲击不容小觑。 不过,国际投行目前已经看淡了季节性影响。例如,高盛表示,由于疫情导致的供给短缺,今年至今似乎全球电解铜库存反而下降了6万吨,创下纪录,高盛给出了1万美元/吨的12个月目标价。 此外,市场的焦点也已经转向观察二季度疫苗是否会拉动西方市场的需求回升。摩根士丹利称铜价未来3至6个月面临上行风险,春季将是一个关键转折点,铜价的驱动力将从供给短缺转为需求扩容。值得一提的是,中国对于新基建(电动汽车充电桩、地铁与5G网络)的大力投资带来对绿色金属的需求,而铜将是其中之一。下行风险自然也在于实体经济需求低于预期。 农产品(5.600, -0.01, -0.18%)涨价态势持续 根据彭博数据,例如大豆(34%)、玉米(24.82%)、小麦(24.63%)等在2020年的表现也并不逊色,而且相比其他品种,农产品在2021年涨价的趋势更为确定。 年初至今国内外主要粮食作物价格上涨明显,根据中金公司(62.470,-0.66, -1.05%)的分析,国内玉米、大豆、小麦、中晚稻等主要粮食作物价格分别上涨 45%、29%、3.5%、14%;CBOT玉米、大豆和小麦等农作物期货结算价分别上涨27%、42%、15%,预计2021年国内玉米饲用需求旺盛,玉米价格与种植收益仍将处于向上通道;同时,小麦与水稻价格或受益于政策推动,收储价格仍有向上空间。

目前,最受关注的品种之一无疑是大豆。2020年,阿根廷工人罢工、中国大豆需求飙升以及南美的异常干燥天气,共同推动了大豆期货的强劲行情。经历2020年年初的低迷,4、5月的盘整之后,大豆期货在去年剩余时间内持续走高,创下6年半以来新高。随着中国生猪生产恢复,中国对美国大豆需求激增,这是推动大豆价格上行的重要原因之一。 与此同时,南美大豆正面临着收成严重不足的担忧。自2020年9月以来,南美大豆主要出口国巴西、阿根廷都经历了干旱天气。随着拉尼娜现象在未来几周仍将持续影响,预计阿根廷、巴西大部分地区的干旱天气将持续到2021年2月,导致南美的大豆供应低于预期。大宗商品交易所交易基金公司Teucrium Trading乐观地预计,这可能推动大豆价格在2021年一季度大涨40%以上。“未来三个月,我们可能会看到产量大幅下滑。” 天气因素可能使得大豆价格高于14美元/蒲式耳,至少持续到下一年度美国大豆收获上市。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);