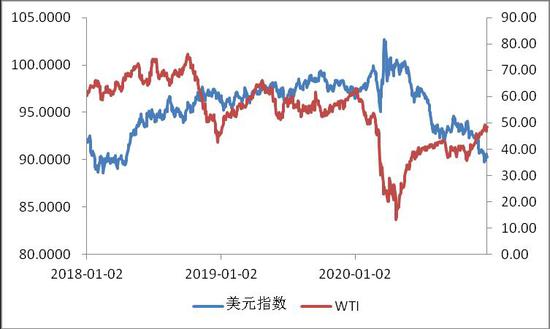

主要观点: 1月份原油市场整体表现为大涨后持续震荡,继续上行空间受阻。月内主要利好为沙特在1月欧佩克大会中表示超预期减产,仍为供应端驱动上行。而需求端来看,海外疫情形势仍严峻,累计确诊突破一亿,而疫苗推进情况也不是特别理想,需求短中期仍难有快速恢复。外围来看,宏观面全球短期仍为宽松货币环境,美国新任总统拜登希望进一步加大刺激政策,不过目前来看两党内仍有村一定分歧。在疫情未实质性改善,全球经济复苏前,流动性宽松不会快速收紧。弱美元周期对原油价格仍是较强的支撑。后续供需面重点留意在于拜登政府对伊朗、委内瑞拉政策情况,如放松制裁,则两国原油产量将有大幅增加;而美国页岩油产量受拜登支持新能源政策影响,产量复苏较为较难。国内方面疫情零星多发,但整体影响有限,预计主要为1-2月成品油需求阶段性下滑,SC原油估值修复仍要关注仓单消化情况。 操作建议: 目前盘面陷入高位震荡,上下两难。短线为宏观驱动主导,金融市场风险偏好影响较大。回调留意美原油WTI在50美元整数支撑,上方关注55美元压力。但即使震荡回调仍不改中长期继续上行趋势,建议仍以回调做多持多为主。 重点关注及风险因素: 海外新型冠状病毒疫情发展;OPEC+减产执行率;市场风险偏好;研究报告;全球库存 风险提示: 1)地缘政治不确定性大 2)宏观政策、疫苗进度 一、行情回顾 1月份原油市场表现为震荡上行,月内盘面继续创反弹新高,月线级别连收三连阳。主要为第一周大涨贡献,随后三周基本为高位震荡。在1月份的欧佩克会议中,在首次会议中,由于沙特和俄罗斯就产量战略陷入谈判僵局,沙特和欧佩克成员国希望保持现有的减产协议,而俄罗斯坚持要求增产50万桶/日,会议不得不推迟继续进行。而在第二天的会议中,沙特宣布将在2、3月份自愿大幅减产,将在未来两个月自愿减产100万桶/日,其他欧佩克+成员国则保持产量稳定或小幅增产。沙特这个减产力度将远远抵消俄罗斯和哈萨克斯坦在2、3月份每月合计增产7.5万桶/日的影响,供应端超预期利好推动盘面继续突破上行。同时外围宏观偏利好,美国新任总统顺利交接,金融市场风险偏好提升。不过海外疫情形势仍严峻,短中期需求端难有实质性修复,盘面继续上行空间短期有限。1月份国内SC原油基本同步上涨,后期还需看仓单消化情况。 图1 WTI原油期货走势

来源:文华 华联期货研究所 图2 SC原油走势图

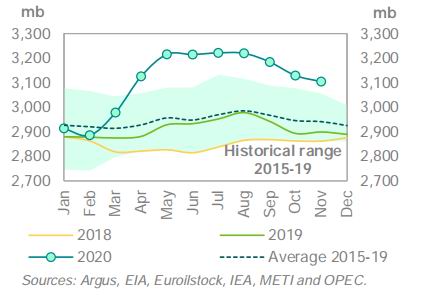

来源:文华 华联期货研究所 二、供应分析 欧佩克发布的1月月报显示12月全球石油日产量较上月增加58万桶,平均日产量为9293万桶,较上年同期减少823万桶。IEA表示,2021年全球石油市场供应预计将增加100万桶/天,且随着2021年下半年石油需求的复苏,全球供应可能会进一步增加。对于欧佩克+产油国来说,预计在今年第二季度减产幅度将逐步放缓,与2018年10月相比,将减产580万桶/天,并将持续到2022年第一季度。 1.欧佩克 从欧佩克1月报来看,12月OPEC原油产量环比增加27.8万桶/日至2536.2万桶/日。主要增产国为利比亚增产13.6万桶/日至122.4万桶/日,后期或仍有增产空间。利比亚国家石油公司主席曾表示在产量达到170万桶/日之前不会加入欧佩克的配额当中。另外伊拉克、委内瑞拉12月产量也有所增长,而沙特四季度产量基本稳定。 1月份的欧佩克会议结果相对利好,由于沙特将在未来两个月自愿减产100万桶/日,这个减产力度将远远抵消俄罗斯和哈萨克斯坦在2、3月份每月合计增产7.5万桶/日的影响。使得市场对供应端减产预期继续向好,有利于油市达到供需平衡。 最新机构调查显示:欧佩克1月石油产量环比增加16万桶/日至2575万桶/日,为连续第7个月增长。主要为沙特、伊拉克和伊朗供应增加,带动欧佩克石油产量上升,而尼日利亚产量降幅最大。欧佩克成员国1月份对欧佩克+减产执行率升至103%(而12月为99%)。 表1 OPEC产量明细

来源:华联期货研究所 OPEC月报 图3 OPEC月度产量(千桶/日)

来源:华联期货研究所 WIND 图4 沙特产量(千桶/日)

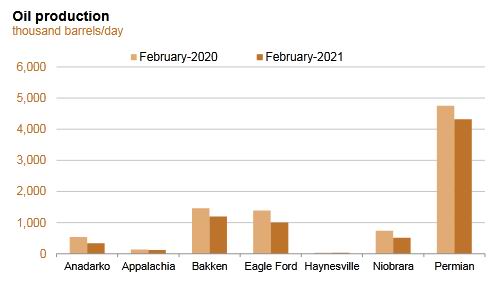

来源:华联期货研究所 WIND 2.美国 截至1月下旬EIA库存报告数据,美国原油产量为1090万桶/日,自2020年11月中旬以来产量基本维持稳定在1100万桶/日左右。 EIA在钻井生产报告中预计2月份美国页岩油总产量将增长2.2万桶/日至920万桶/日,1月份增加了3.3万桶/日。OPEC1月月报表示随着油价上涨,美国页岩油供应前景现在略微乐观,预计2021年下半年产量将进一步恢复。EIA月报预计2021年美国原油产量将为1110万桶/日,此前预期为1110万桶/日。 贝克休斯钻井数截至1月29日公布数据,美国石油活跃钻机数增至295座,环比12月底增加28座。虽然自去年10月以来,钻井数持续上升,但较往年同期仍大幅走低。尽管油价重心持续上行,但美国新任总统拜登不支持传统能源政策的现实,后期页岩油生产恢复预计仍有较大瓶颈。 图5 美国原油产量(千桶/日)

来源:华联期货研究所 WIND 图6 美国原油进出口(千桶/日)

来源:华联期货研究所 WIND 图7 贝克休斯钻机数

来源:华联期货研究所 WIND EIA钻井报告 图8 美国页岩油分地区产量预测

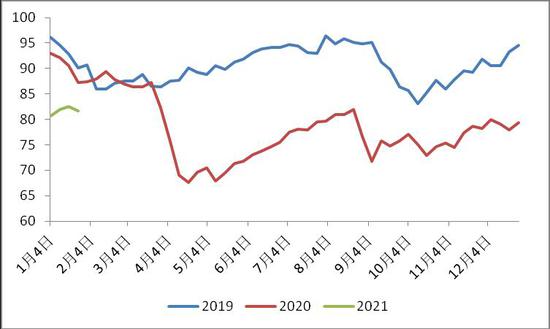

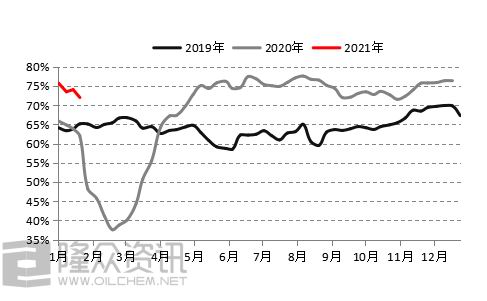

来源:华联期货研究所 WIND EIA钻井报告 三、需求分析 从1月份各大机构月报来看,欧佩克月报维持2021年全球原油需求增速为590万桶/日的,预计2021年全球原油需求为9591.0万桶/日。将2020年全球原油需求增速预期从-977万桶/日下调至-980万桶/日。欧佩克月报指出,在经合组织区域,石油需求预计将以每年260万桶/日的速度增长,但仍将落后于卫生事件前的水平。在非经合组织地区,预计石油需求每年将增加330万桶/日,主要受中国、印度和其他亚洲国家的推动,并受到经济活动反弹的驱动。IEA月报预测2021年全球原油需求将增长550万桶/日至9660万桶/日,因新冠疫情反弹,需求恢复速度放缓,将2021年一季度全球石油需求预测下调60万桶/日。随着疫苗逐步普及,下半年需求有望出现更强增长水平。EIA在短期能源展望中预计,2021年全球石油需求预计将增长560万桶/天,至9777万桶/天,较2020年12月预估的9800万桶/天低20万桶左右。2020年全球石油需求平均为9220万桶/天,比2019年减少900万桶/天。EIA预计,全球石油需求将在2022年下半年回到疫情爆发前的水平,2022年的平均需求为10108万桶/天,较2021年增长330万桶/天。 1.美国 从美国炼厂开工率来看,2020年4月份达到历史低点后,此后一路震荡回升,最高超过80%。不过随着进入飓风季,美国墨西哥湾多次受飓风袭扰,开工率曾震荡回落(叠加美国炼厂秋季检修的因素影响)。此后整体震荡想小幅回升。截至1月下旬,开工率81.7%,仍远低于往年同期90%左右水平。 从库存表现来看,美国商业原油库存虽自去年中开始持续去库,但目前仍在近三年的高位。汽油库存相对较好,一方面在于炼厂开工率低下成品油供应量相对较少,另一方面在于美国虽然疫情形势最为严重,但并未采取欧洲部分国家严格的控制疫情封锁措施,终端出勤需求仍相对有韧性。但馏分油库存还较高,主要是美国国内经济并未恢复,经济建设施工方面对馏分油需求利空影响明显。 美国劳工部最新报告显示,截至1月底的一周,美国首次申请失业救济人数仍有84.7万人,四周平均人数为86.8万人,按周减少约1.6万人。仍然远高于2007至2009年,经济衰退时高峰人数的66.5万人。 图9 美国炼厂开工率(%)

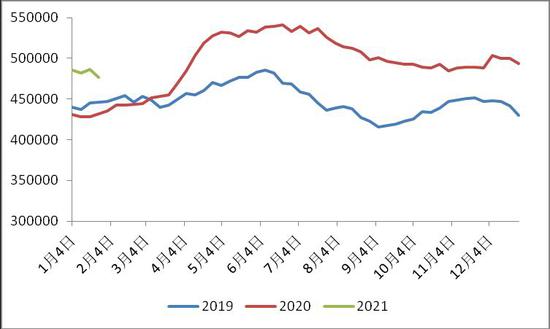

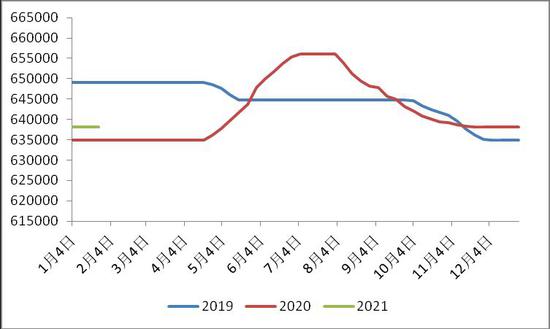

来源:华联期货研究所 EIA 图10 美国商业原油库存(千桶)

来源:华联期货研究所 EIA 图11 美国战略储备库(千桶)

来源:华联期货研究所 EIA 图12 美国库欣库存(千桶)

来源:华联期货研究所 EIA 图13 美国汽油库存(千桶)

来源:华联期货研究所 EIA 图14 美国馏分油库存(千桶)

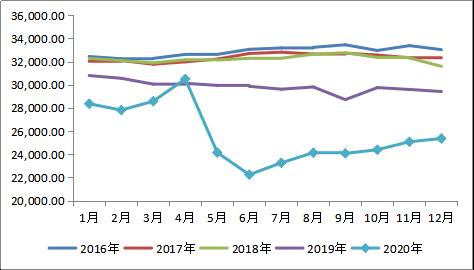

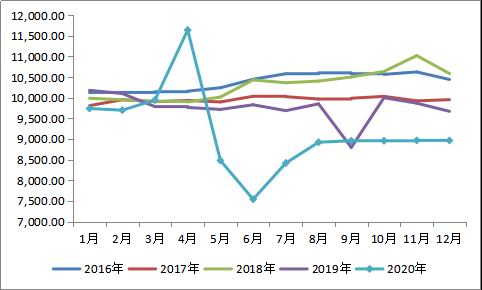

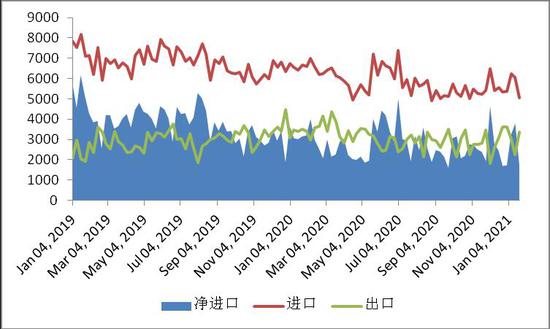

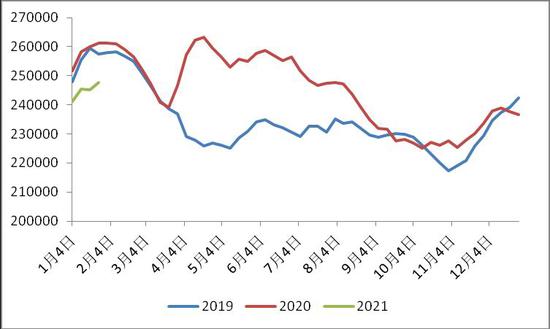

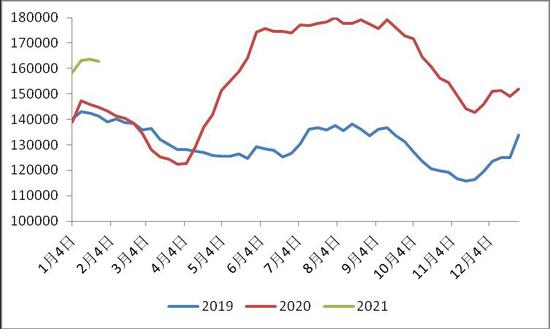

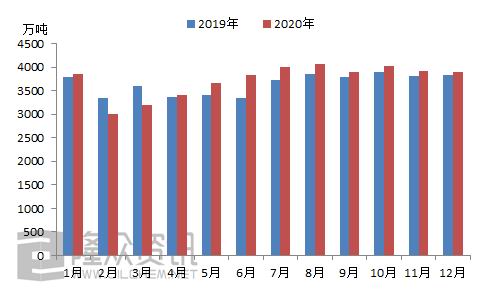

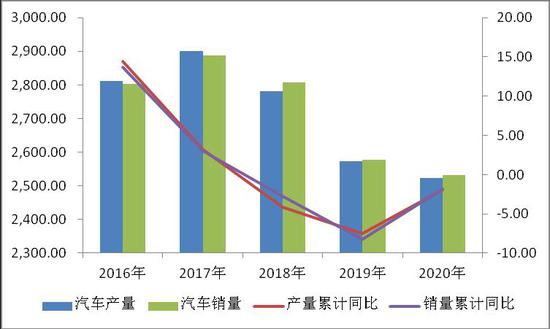

来源:华联期货研究所 EIA 2.中国 2020年原油需求主要在2-3月出现了明显的回落,延期复工、交通管制、居家隔离等对国内一季度成品油消费市场造成了很大冲击,主营单位以及地方炼厂均出现阶段性降负,其中地炼开工率甚至降低至40%,主营炼厂开工率2月份也同比大幅下滑了16%。随着国内疫情基本控制,复工复产有条不紊推进,需求较快的恢复至正常水平。2020年全年累计加工原油6.74亿吨,同比增长3.0%。累计进口原油5.42亿吨,累计增长7.22%。不过12月当月,中国进口原油量仅为3846.9万吨,跌至两年多以来的最低点。2020年原油进口大增一方面在于我国抗疫效果明显,需求率先恢复;另一方面年内二季度低油价,炼厂高利润,地炼“抄底”现象明显。不过随后进口量也逐步见顶回落。而2021年仍有望继续发力,12月底商务部下发的首批原油非国营贸易进口允许量总计12259万吨,同比去年首批增加18%。新型民营炼化一体化仍有投产是明年配额大涨的主要发力点。 从炼厂开工率来看,据隆众统计,截至到1月底中国主营炼厂开工率为76.5%,环比上涨3.73%,本月云南石化、金陵石化相继开工,因此开工率上涨。但于往年同期水平比较,仍处于相对较低水平。中国独立炼厂常减压装置产能利用率为68.75%,环比下降0.59个百分点。山东地炼常减压产能利用率为71.96%,环比下跌2.77%,同比上涨16.20%。处在近年相对高位。从库存来看,自去年9月以来持续持去库,2021年1月底中国汽油商业库存为1719.5万吨,小幅下跌不足0.1%,基本持平,柴油商业库存为2061万吨,环比下跌6%,目前汽油库容比49%,柴油库容比45.8%。 从成品油消费终端汽车产销数据来看,据中国汽车工业协会数据:2020年中国汽车产销2522.5万辆和2531.1万辆,同比下降2.0%和1.9%,与2019年相比,分别收窄5.5个百分点和6.3个百分点。据中汽协副秘书长介绍,2020年总体来看,汽车行业表现好于预期,主要基于国家和地方政策的大力支持、行业企业自身不懈的努力和市场消费需求的强劲恢复。从汽车行业发展趋势来看,伴随国民经济稳步回升,消费需求加快恢复,加之中国汽车市场潜力依然巨大,2021年有望实现正增长,汽车销量有望超过2600万辆,同比增长4%。 目前国内疫情表现为多点频发,但主要集中在东北华北地区,今年春节国家及地方均提倡留在所在地过年,减少流动,1-2月份成品油需求仍会出现阶段性下滑。 图15 中国主营炼厂原油加工量

来源:华联期货研究所 隆众 WIND 图16 中国主营炼厂开工率

来源:华联期货研究所 隆众 WIND 图17 山东地炼开工率

来源:华联期货研究所 隆众 WIND 图18 中国成品油社会库存

来源:华联期货研究所 隆众 WIND 图19 中国汽车产量及增速

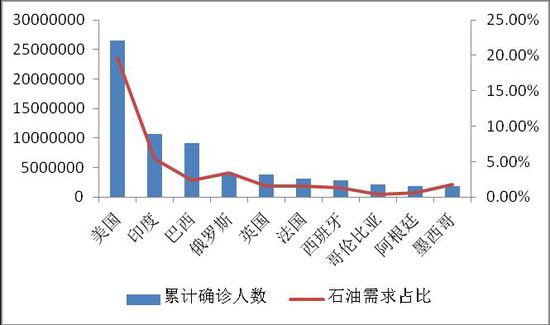

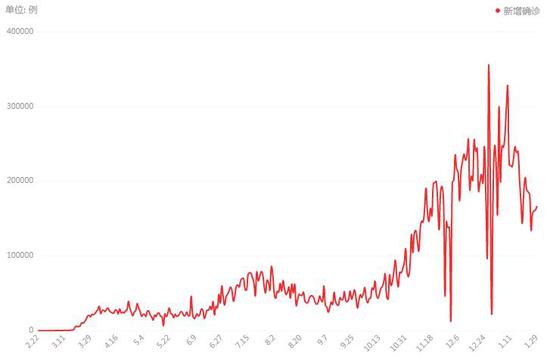

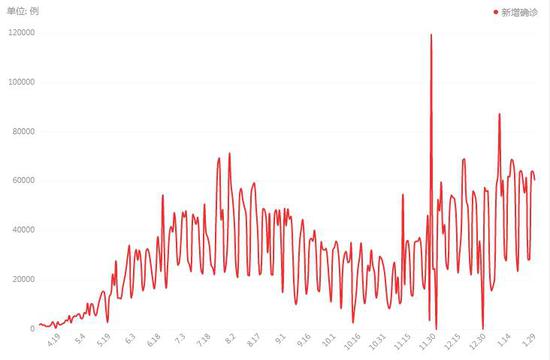

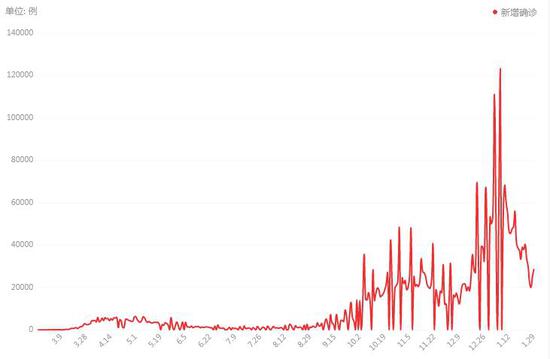

来源:华联期货研究所 隆众 WIND 3.海外疫情 截至1月底,海外疫情总确诊病例数超过一亿,累计死亡人数超过200万。每日新增确诊病例数仍在50万附近高位震荡。美国累计确诊超过2600万,每日新增在15-20万区间震荡,较前期峰值有所回落。此外巴西疫情也仍严重,累计确诊逼近千万,每日新增病例数位居第二。其他欧洲国家应该西班牙、英国、法国有所缓和,继续关注疫情变异及疫苗接种情况。 图21 海外国家确诊病例数与石油消费占比

来源:华联期货研究所 百度数据中心 BP 图22 美国新增确诊趋势

来源:华联期货研究所 百度数据中心 BP 图23 巴西新增确诊趋势

来源:华联期货研究所 百度数据中心 BP 图24 法国新增确诊趋势

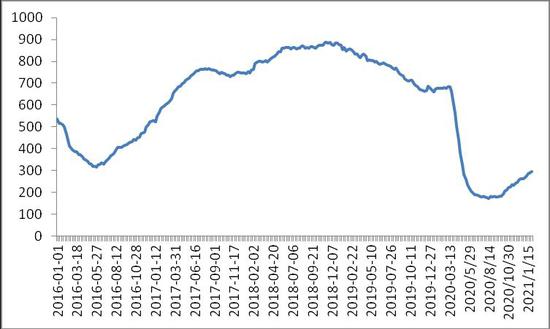

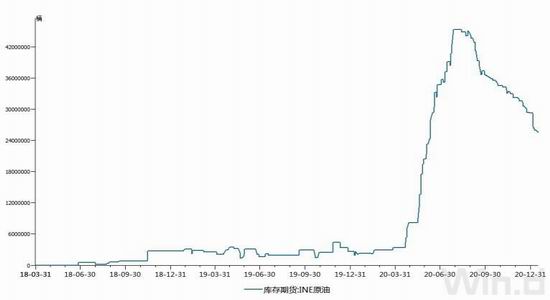

来源:华联期货研究所 百度数据中心 BP 四、库存 从OPEC1月报数据来看,经合组织(OECD)11月商业石油库存环比下降2450万桶(其中原油下降1120万桶,成品油下降1330万桶),高于去年同期2.051亿桶,高于5年均值1.631亿桶。连续第四个月下降,但仍处在相对高位。后期随着疫情逐步控制,疫苗接种展开,通勤需求逐步恢复,供需逐步向好有利于库存持续去化。而国内SC原油仓单库存自去年三季度开始持续去化,但目前仍处于相对高位。 图25 OECD库存

图26 SC库存

五、金融属性 从原油的金融属性观察,原油和美股走势自今年以来高度相关,特别是在行情出现大幅下跌时,金融市场情绪一致,美股对原油影响更大。原油与美元指数呈现较好的负相关性。目前弱美元周期仍有利于原油走强,而美股处在高位,风险预期较大,属于金融市场的潜在利空。CFTC统计的原油非商业净持仓作为主要的投机力量,可以作为多空力量走势强弱的一个判断指标。不过2020年虽油价大幅波动,但持仓数并未出现过大的波动,显示在波动背景下,指导性并不强。 图27 原油和美股走势

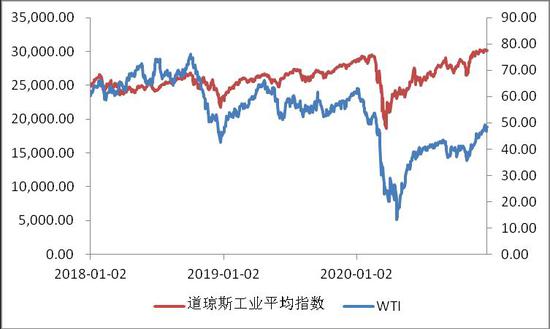

图28 原油和美元指数

图29 CFTC原油非商业净多头持仓

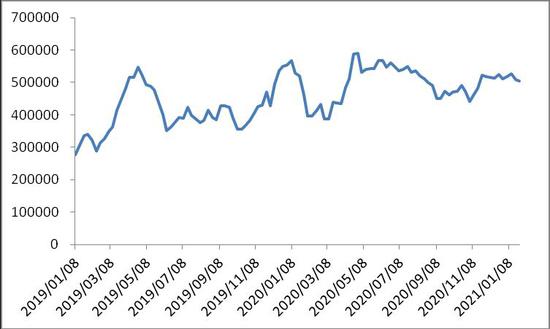

六、结论和操作策略 在疫情未实质性改善,全球经济复苏前,流动性宽松不会快速收紧。弱美元周期对原油价格仍是较强的支撑。后续供需面重点留意在于拜登政府对伊朗、委内瑞拉政策情况,如放松制裁,则两国原油产量将有大幅增加;而美国页岩油产量受拜登支持新能源政策影响,产量复苏较为较难。国内方面疫情零星多发,但整体影响有限,预计主要为1-2月成品油需求阶段性下滑,SC原油估值修复仍要关注仓单消化情况。目前盘面陷入高位震荡,上下两难。短线为宏观驱动主导,金融市场风险偏好影响较大。回调留意美原油WTI在50美元整数支撑,上方关注55压力。但即使震荡回调仍不改中长期继续上行趋势,建议仍以回调做多持多为主。 华联期货 黄桂仁 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);