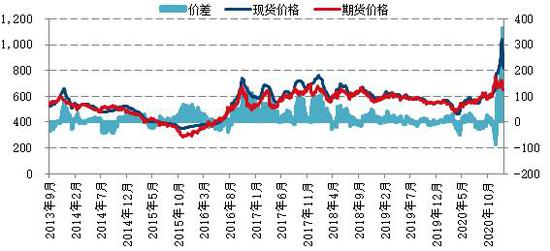

主要结论 1月,动力煤(613, -1.00, -0.16%)期货价格冲高回落,现货价格跌势加快。前期受到大面积降温天气及季节性需求旺季影响,动力煤期货价格维持强势。政策面加快煤炭市场调控,一方面,加快煤矿生产,另外,进口量快速回升,缓解煤炭供应压力,动力煤现货价格快速见顶回落,期货价格同步回落。临近年底,央行加快回收流动性,为春节前释放流动性保留一定空间,导致近期周边市场大面积回落,拖累动力煤价格走低。 原煤生产有所加快。12月生产原煤3.5亿吨,同比增长3.2%,增速比上月加快1.7个百分点,日产1135万吨,环比减少23万吨。2020年生产原煤38.4亿吨,比上年增长0.9%。 煤炭进口快速扩大。受到前期煤炭价格高企及供应偏紧影响,政策面加快煤炭进口,煤炭进口增加。12月份进口煤炭3908万吨,环比增加2732万吨。2020年进口煤炭3.04亿吨,比上年增长1.5%。 临近春节,气温有所回升,需求逐步回落,受到春节放假因素影响,春节期间电力及电煤需求均有所回落。受到疫情调控政策影响,人员流动减少,节后煤矿及下游工业企业复工复产均有望提前。 受到前期需求偏强影响,上下游去库存较快,煤炭库存整体维持相对偏低水平。进入春节后,下游企业需求加快,有利于煤炭企业去库存。 受到疫情在全球继续蔓延影响,全球市场流动性维持宽松环境。国内房地产及股市涨势加快,政策面短期收紧流动性,导致金融市场集体走低,春节前有望投放流动性,缓解市场压力。 从煤炭市场来看,政策面稳定煤炭市场预期,加快煤矿生产及加大煤炭进口量,后期需求有望回落,现货价格加速回落,推动基差逐步回归,但基差水平维持绝对高位。节后市场需求有望快速启动,上下游库存依旧相对偏低,现货价格有望逐步企稳。5月合约在快速回落后,受到基差支撑,先抑后扬,下方空间有限。 一、1月期货市场行情回顾 1月,动力煤期货价格冲高回落,现货价格跌势加快。前期受到大面积降温天气及季节性需求旺季影响,动力煤期货价格维持强势。政策面加快煤炭市场调控,一方面,加快煤矿生产,另外,进口量快速回升,缓解煤炭供应压力,动力煤现货价格快速见顶回落,期货价格同步回落。临近年底,央行加快回收流动性,为春节前释放流动性保留一定空间,导致近期周边市场大面积回落,拖累动力煤价格走低。 图:动力煤期货K线走势

数据来源:文华财经 国信期货 图:动力煤期现价差

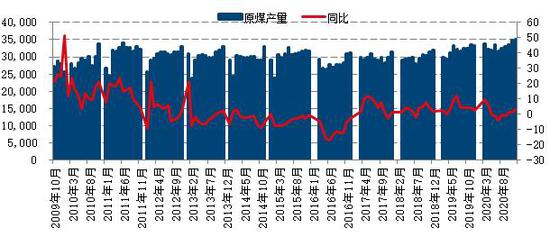

数据来源:WIND 国信期货 二、影响动力煤期货价格的主要因素分析 2.1 原煤产量加快释放供应增加 原煤生产有所加快。12月生产原煤3.5亿吨,同比增长3.2%,增速比上月加快1.7个百分点,日产1135万吨,环比减少23万吨。2020年生产原煤38.4亿吨,比上年增长0.9%。 受到疫情调控政策影响,部分大矿春节期间有望连续生产,缓解市场供应压力。随着先进产能的释放,后期煤炭供应增多。 图:我国原煤月度产量

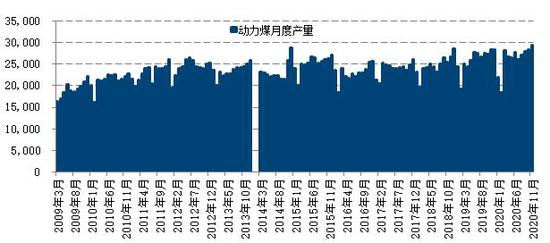

数据来源:WIND 国信期货 图:我国动力煤月度产量

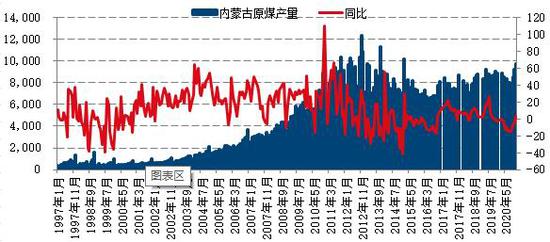

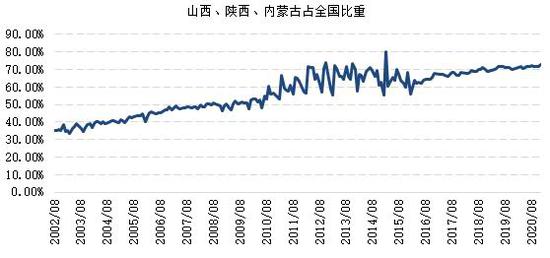

数据来源:WIND 国信期货 原煤产量延续集中。12月山西省原煤产量9592.3万吨,同比增加20.50%,陕西省原煤产量6229.3万吨,同比减少4.70%,内蒙古原煤产量9779.7万吨,同比增加3.1%。 图:山西月度产量

数据来源:WIND 国信期货 图:内蒙月度产量

数据来源:WIND 国信期货 12月,山西、陕西、内蒙三省区合计产量2.56亿吨,占全国产量的72.75%,比上月提升近1个百分点。受到煤炭市场供给侧改革影响,煤炭产量继续高度集中。 图:主产地原煤产量占全国产量比

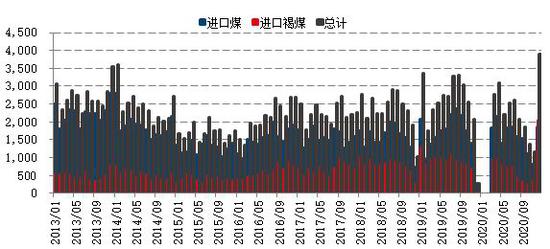

数据来源:WIND 国信期货 2.2 进口量快速回升 煤炭进口快速扩大。受到前期煤炭价格高企及供应偏紧影响,政策面加快煤炭进口,煤炭进口增加。12月份进口煤炭3908万吨,环比增加2732万吨。2020年进口煤炭3.04亿吨,比上年增长1.5%。 图:煤炭月度进口情况

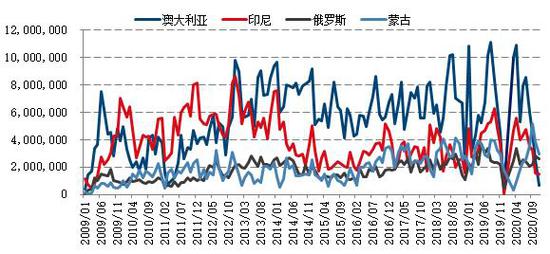

数据来源:WIND 国信期货 12月中国进口动力煤1345万吨,同比大增1266.9%,环比增258.2%。其中从印度尼西亚进口动力煤947万吨,同比增13672.1%,环比增558.1%;从蒙古动力煤进口量为21万吨,同比降6.0%,环比降52.8%。中国从俄罗斯的动力煤进口延续同比增长趋势。数据显示,12月进口俄罗斯动力煤328万吨,同比增745.3%,环比增123.8%,连续第三个月为中国动力煤最多的来源国。 图:分国别进口量

数据来源:WIND 国信期货 2.3 春节后需求启动有望提前 临近春节,气温有所回升,需求逐步回落,受到春节放假因素影响,春节期间电力及电煤需求均有所回落。受到疫情调控政策影响,人员流动减少,节后煤矿及下游工业企业复工复产均有望提前。 表:动力煤分类别需求

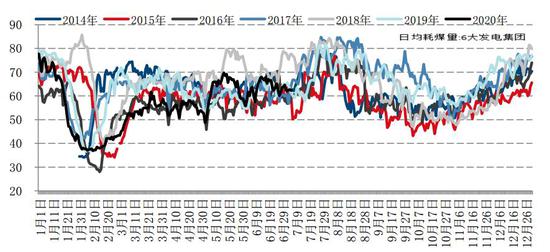

数据来源:煤炭资源网 国信期货 从主要电厂日耗历史运行规律来看(数据停止更新),每年2月的日耗快速有所回落,随着气温回升及企业放假影响,消费均较年前有所回落,但春节后恢复加快。 图:主要电厂日耗情况

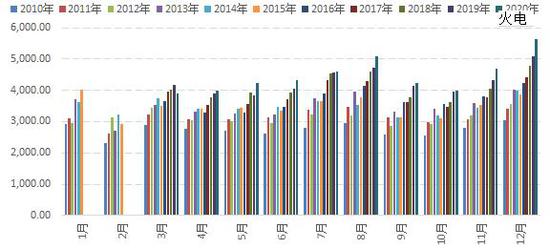

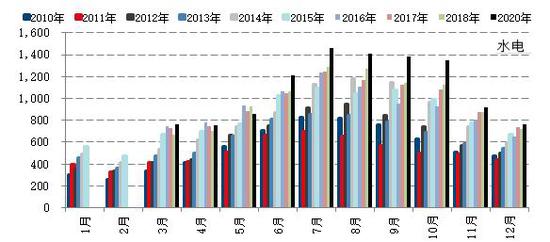

数据来源:WIND 国信期货 电力生产增速继续加快。12月份,发电量7277亿千瓦时,同比增长9.1%,增速比上月加快2.3个百分点;日均发电234.7亿千瓦时,环比增加20.7亿千瓦时。2020年,发电量74170亿千瓦时,比上年增长2.7%。 分品种看,12月份火电、风电、太阳能发电增速加快,核电增速由负转正,水电增速与上月持平。其中,火电同比增长9.2%,比上月加快2.6个百分点;风电增长7.1%,加快1.2个百分点;太阳能发电增长8.9%,加快3.6个百分点;核电增长6.2%,上月为下降0.8%;水电增长11.3%。 图:火电发电量

数据来源:WIND 国信期货 图:水电发电量

数据来源:WIND 国信期货 2.4 库存维持相对低位 受到前期需求偏强影响,上下游去库存较快,煤炭库存整体维持相对偏低水平。进入春节后,下游企业需求加快,有利于煤炭企业去库存。 图:煤炭库存指数

数据来源:煤炭资源网 国信期货 前期安全生产升级及下游需求偏好,生产企业去库存加快,库存维持较低水平。 图:生产企业库存

数据来源:煤炭资源网 国信期货 截至1月底,曹妃甸港库存为300万吨附近,秦皇岛港库存500万吨附近。前期进口不足,叠加需求强劲,导致库存偏低,后期随着进口增多,港口库存有望逐步增长。 图:主要港口煤炭库存

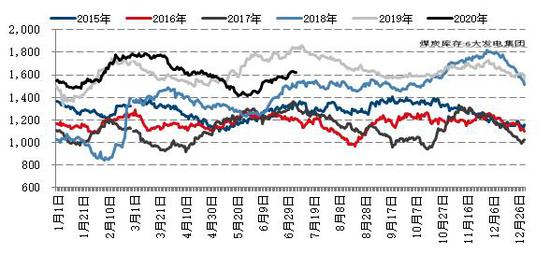

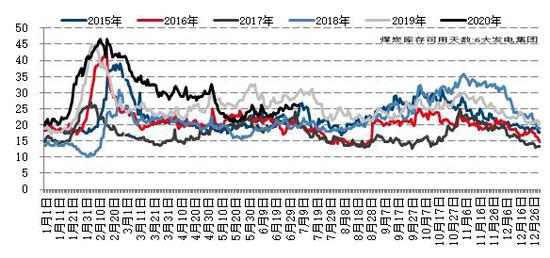

数据来源:WIND 国信期货 6大发电集团煤炭库存及日耗停止发布,从往年规律来看,2月,库存逐步回落,需求在春节假期后逐步恢复,但低于冬季旺季高峰期。 图:6大发电集团煤炭库存规律

数据来源:WIND 国信期货 图:6大发电集团煤炭库存可用天数规律

数据来源:WIND 国信期货 2.5 价格季节性规律 从历史价格涨跌来看,2月,电煤需求处于断崖后的恢复期,今年春节后煤矿及下游需求有望同步提前,市场表现强于往年。 表:动力煤现货价格季节性涨跌

数据来源:WIND 国信期货 三、动力煤后市分析及展望 受到疫情在全球继续蔓延影响,全球市场流动性维持宽松环境。国内房地产及股市涨势加快,政策面短期收紧流动性,导致金融市场集体走低,春节前有望投放流动性,缓解市场压力。 从煤炭市场来看,政策面稳定煤炭市场预期,加快煤矿生产及加大煤炭进口量,后期需求有望回落,现货价格加速回落,推动基差逐步回归,但基差水平维持绝对高位。节后市场需求有望快速启动,上下游库存依旧相对偏低,现货价格有望逐步企稳。5月合约在快速回落后,受到基差支撑,先抑后扬,下方空间有限。 风险提示:进口政策变化、央行货币投放及收紧动作等。 国信期货 徐超 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);