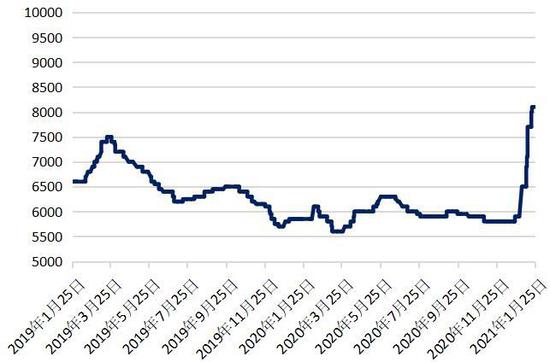

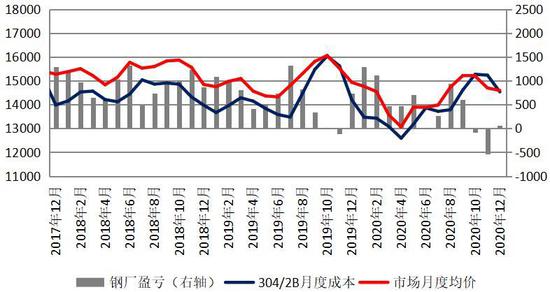

第一部分 内容摘要 ◆预计2月份国内钢厂304热轧成本在14500元/吨附近,市场现货售价15200元/吨以上,则现货端的利润持续,而对应的钢厂2月盘价13500-13700元/吨的区间,则2月份部分钢厂或面临亏损 ◆求端的超预期叠加主力钢厂交仓需求,则现货端的需求被放大,部分钢厂及代理的远期订单模式转换成现货模式,使得表需进一步放大 ◆受限于成本及季节性减产需求,预计2月份国内300系粗钢产量有望小幅回落,需求的紧张态势延续,供需背离,则预计2月份行情在维持高位震荡的情况下节后或将仍有上行空间 第二部分 行业要闻 1.印度对印尼不锈钢板卷征收反补贴税 印度商工部于1月15日宣布就印尼不锈钢板卷反补贴案作出肯定性终裁,建议按CIF价格徵收18.83-24%反补贴税。有效期为5年。本案涉及印度海关编号7219和7220项下的产品,不包括生产刮胡刀、硬币的不锈钢板卷,以及宽度大于1650毫米、厚度大于80毫米的不锈钢板卷。 2.北部湾新材料不锈钢热轧产量突破300万吨 2020年12月28日,广西北部湾新材料有限公司举行仪式庆祝其不锈钢冷轧产量突破100万吨和压延公司热轧、固溶产量双双突破300万吨。 3.甬金盘价上涨600元/吨 据市场消息,福建甬金1月20日304冷轧2-3月期货销售指导价四尺14800元/吨,此价格较1月9日盘价涨600元/吨。 4.太钢2月高碳铬铁招标价上涨2200元/50基吨 据市场消息,太钢2月高碳铬铁招标价为8000元/50基吨(含税到厂),较1月采购价格上涨2200元/50基吨,常亮采购,交货期为2021年3月15日前。 第三部分 现货价格 1.原料市场价格 图1:国内高碳铬铁出厂价(元/50基吨)

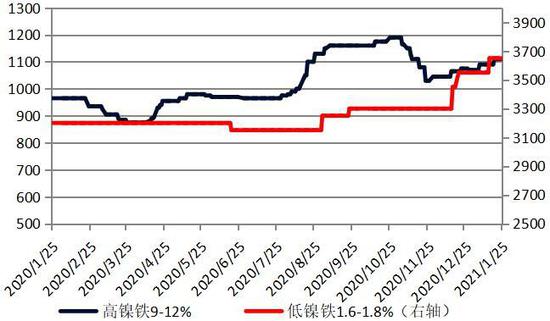

数据来源:银河期货、wind资讯 图2:国内NPI出厂价(元/镍;元/吨)

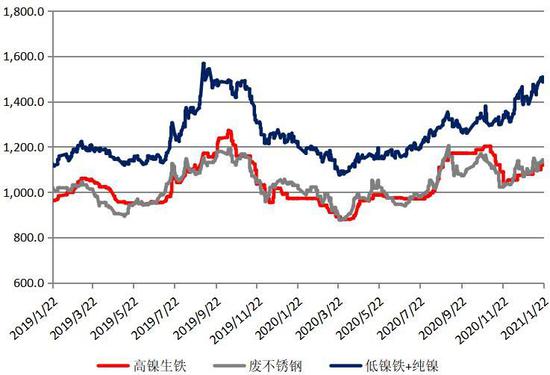

数据来源:银河期货、wind资讯 1月,国内高碳铬铁报价整体表现为连续大幅拉涨,当前国内主流市场报价8100元/50基吨左右,月度累计上涨37.29%。铬铁行情的大幅上涨,主要是受主产区内蒙地区的限电及环保政策影响;同时,铬铁的拉涨情绪传导至镍矿,进而对逐渐抬升铬铁成本。尽管不锈钢仍有季节性减产的预期,但铬铁主产区的限电政策或将顺延,使得高碳铬铁的惜售情绪延续,预计2月铬铁现货行情或将保持在高位。 镍铁方面,1月份国内高、低镍铁价格走势整体表现为上涨,高、低镍铁月均环比涨幅为3.12%和1.24%。 高镍铁价格的上涨,一方面,不锈钢厂采购节奏的恢复之于镍铁的传导;再者,镍价的连续上涨,对于镍矿、镍铁行情有所传导,镍铁长成本承压延续,且后续仍有减产预期。预计2月份国内高镍铁较纯镍的贴水保持在较大状态。 1月,低镍铁行情整体表现为小幅上涨。主要是受前期低镍矿、焦炭(2564, 6.50, 0.25%)等成本的上升影响,但随着后期新的200系检修产能的恢复放,或将对低镍铁价格有所进一步支撑。预计2月分国内低镍铁行情或将保持平稳状态。 2.不锈钢市场价格 图3:国内不锈钢现货价格(元/吨)

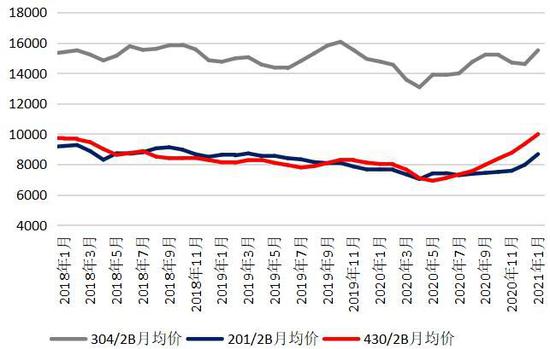

数据来源:银河期货、wind资讯 1月份,不锈钢现货价格走势表现为共振式上涨。304、201及430冷轧月度均价环比分别6.42%、8.81%和6.83%。 从月内各系别现货价格的运行情况来看,304表现为连续上涨,其中304走势主要受供需因素影响,海外需求的超预期叠加主流钢厂的交仓需求,使得供需失衡,现货端快速上涨,同时,原料端的铬铁连续大幅拉涨,带动成本上涨。201的上涨主要是收供给和成本因影响,受环保和限电政策的影响,200系炼钢供给快速下降,而此时的低镍铁、铬铁、电解锰、铜等原料亦表现为大幅上涨。430行情的连续上调,一方面,是受成本端的铬铁、生铁价格的上涨;再者,需求端的家电尤其是在出口领域表现超预期。 预计2月份国内各系别不锈钢行情将表现为分化,304走势或将表现为阴跌后的企稳,201或将开启下跌走势,430行情或将逐渐趋稳。 第四部分 库存 图4:主要不锈钢市场库存(万吨)

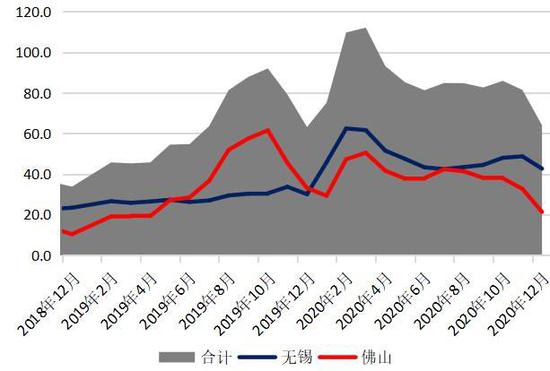

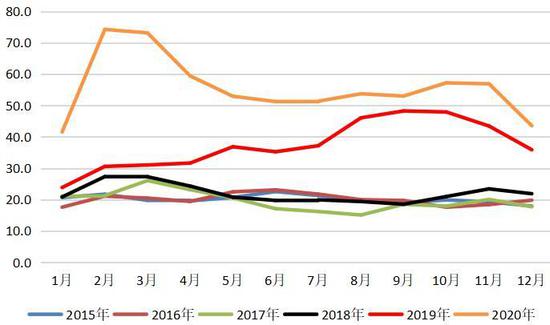

数据来源:银河期货、wind资讯 图5:300系不锈钢库存(万吨)

数据来源:银河期货、wind资讯 据不完全统计,至1月中旬无锡和佛山地区的不锈钢库存62.96万吨,环比12月底下降1.66%。库存的下降主要是由于无锡市场300系热轧库存的降速明显。 就佛山、无锡市场的300系库存而言,1月中旬的库存保持在41.63万吨,较12月底下降4.37%。佛山市场的300系冷轧库存降幅明显,无锡市场300系冷、热轧库存小幅下降。预计后期市场300系库存仍有进一步下降的可能。 第五部分 不锈钢月度供需 1.不锈钢供应 图6:国内不锈钢产量(万吨)

数据来源:银河期货、wind资讯 图7:国内300系不锈钢产量(万吨)

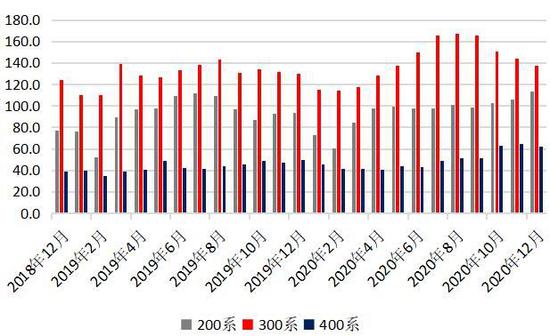

数据来源:银河期货、wind资讯 12月份,国内不锈钢产量313.85吨,继续保持在高位,环比下降0.36%。其中,200系产量113.68万吨,环比增长7.30%;300系产量137.93万吨,环比下降4.39%;400系产量62.24万吨,环比下降3.91%。 1月份,国内300系不锈钢粗钢产量为137.93万吨,环比下降4.39%,同比增长5.90%。对应的镍需求小幅下降,但镍需求整体仍处于高位。国内300系产量的环比小幅下降主要是由于前期300系成本倒挂,同时个别地区的环保政策导致的减产。受春节假期因素影响,预计2月份300系不锈钢产量整体或将表现小幅下降。 2.不锈钢进、出口 图8:不锈钢进出口(万吨)

数据来源:银河期货、wind资讯 图9:不锈钢出口同比(万吨)

数据来源:银河期货、wind资讯 2020年12月,国内不锈钢净出口量为16.26万吨,环比增长54.71%,净出口数据连续两个月增长。净出口数据的环比增长主要是受进口下降而出口增长影响。 12月,国内不锈钢出口量为37.98万吨,环比增长9.17%,出口环比增长主要是板卷、型材、带材出口的不同程度的增长影响。人民币的连续升值一定程度上抑制了市场出口积极性。 3.不锈钢表观消费 图10:国内不锈钢月度表观消费量(万吨)

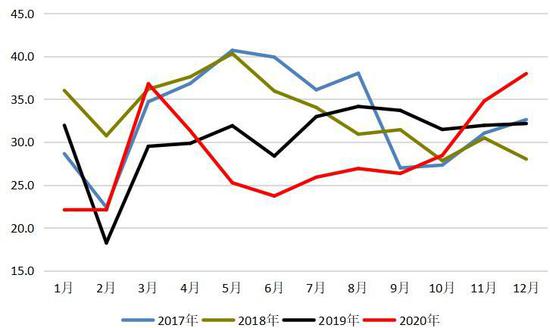

数据来源:银河期货、wind资讯 12月份,国内不锈钢商品材表观消费量为278.76万吨,环比下降2.38%。国内不锈钢表观消费的下降主要是受不锈钢净出口的增长影响,同时系别上300系和400系不同程度的产量下降。库销比的连续回落表达的是不锈钢市场可用库存的持续下降。需求的超预期及成本的快速上涨,钢厂的交仓预期继续放大表需,预计2月不锈钢仍将表现为结构性偏紧状态。 第六部分 成本 1.镍原料的经济性比较 图11:镍原料经济性比较(元/镍)

数据来源:银河期货、wind资讯 1月份,国内镍原料经济性的顺序延续,表现为“高镍铁>废不锈钢>‘低镍铁+镍板’”,高镍铁价格的持稳,而高碳铬铁价格上涨带动市场废不锈钢价格快速上升,导致废不锈钢经济性下降。镍铁较纯镍贴水的扩大,将使得NPI的经济性保持,随着废不锈钢行情的持稳而铬铁行情的连续上涨,则废不锈钢的经济性将逐渐凸显。 2.304冷轧生产成本 图12:304不锈钢冷、热轧价格比较(元/吨)

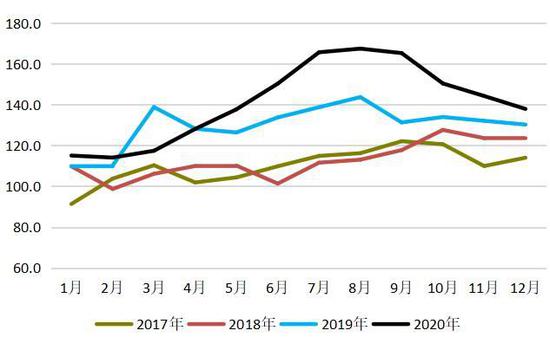

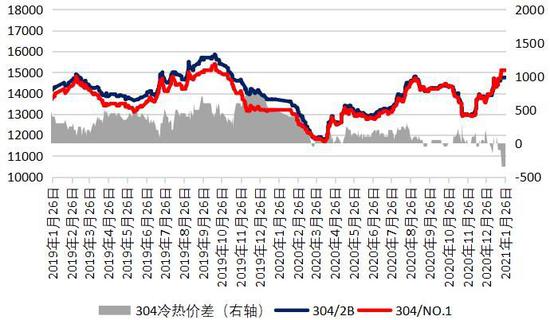

数据来源:银河期货、wind资讯 图13:304/2B不锈钢价格月度盈亏(元/吨)

数据来源:银河期货、wind资讯 1月,不锈钢现货行情表现为单边上涨,月内304冷、热轧现货价格累计上涨850-1200元/吨左右。现货行情的连续上涨,一方面是受需求端的超预期影响;再者,原料成本大幅增长,带动成本转嫁影响;第三,主力钢厂的交仓需求放大了表需的体量。现货端仍然偏紧,且这样的偏紧状态有望延续。 1月,根据模型测算,304月度冷轧完全成本为14620元/吨,市场现货切边报价在15250元/吨附近,钢厂利润阶段性的恢复。2月钢厂原料招标价大幅拉升,但对应钢厂2月接单热轧13500元/吨附近的现况,接期单的钢厂成本压力较大,现货端的利润空间仍存。 第七部分 后市展望 ◆预计2月份国内钢厂304热轧成本在14500元/吨附近,市场现货售价15200元/吨以上,则现货端的利润持续,而对应的钢厂2月盘价13500-13700元/吨的区间,则2月份部分钢厂或面临亏损 ◆需求端的超预期叠加主力钢厂交仓需求,则现货端的需求被放大,部分钢厂及代理的远期订单模式转换成现货模式,使得表需进一步放大 ◆受限于成本及季节性减产需求,则预计2月份国内300系粗钢产量有望小幅回落,需求的紧张态势延续,供需背离,则预计2月份行情在维持高位震荡的情况下节后或将仍有上行空间。套利方面,结合钢厂减产预期及成本上涨而供需偏紧的现实,再基差走扩的情况下则可尝试做空基差(多盘面抛现货)操作 银河期货 王颖颖 |

|

|  |

|