研究结论 从供需面来看,2021年供应端将迎来快速反弹,而全球消费有所反弹(但不是集中反弹),中国消费或已提前透支。2月是这个传统春节假期,下游消费开工不足没需求短期压制。 从成本端,矿山可接受成本在3500美元/吨左右,矿山成本有进一步下滑空间不大,矿山对于现在铜价还有比较大的盈利空间,矿山产量短时间内不会大幅减少,甚至还有上升的区间,但是环保力度的加大和铜矿品质的下降也会提高矿山的成本。 从宏观经济,2021年货币仍然是最关键因素,2021上半年货币继续维持相对宽松的局面,下半年疫情好转,货币政策或将迎来拐点。 综合上述,2月是这个传统春节假期,下游开工率不足,国内库存将迎来累库阶段,海外疫情仍在爆发,疫苗不如前期预期,短期需求不能快速爆发,2月铜价或将承压运行为主,整体区间55000~60000元/吨,对应LME铜7400~8100美元/吨。 一、行情回顾 图1:LME铜&沪铜(57740, -160.00, -0.28%)

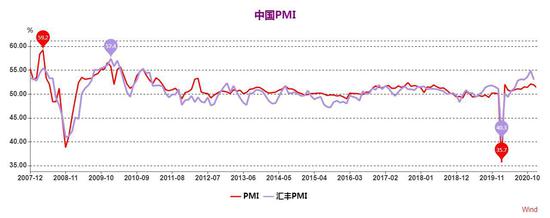

资料来源:WIND 回顾2021一月份行情,可以说沪铜走了一个先扬后抑的行情。月初,由于美国刺激政策和美元下行刺激沪铜继续上涨,突破了60000关口,中旬,中国国内迎来了春节假期,企业进入备货阶段,现货挺价意愿较高,铜价维持高位震荡,下旬,企业基本备货结束,对于宏观收紧预期和美元指数反弹,铜价进入下行行情。 二、宏观方面:2021货币宽松获将延续 2020年下半年美联储货币宽松政策有望延续,“弱”美元有利于铜价继续上涨。2020年3月23日,美联储宣布,因为新冠病毒大流行对社会各界造成“巨大困难”,美联储宣布广泛新措施来支持经济,包括了开放式的资产购买,扩大货币市场流动性便利规模。为确保市场运行和货币政策传导,将不限量按需买入美债和MBS。之后,美联储在短短两个月内大幅扩表,流动性紧张的局面因此得到了明显缓解,市场对美元流动性需求边际减弱导致美元出现下跌。继欧央行维持利率不变之后,美联储也维持了利率不变,同时有望达成9000亿美元的刺激协议。造成了美元持续走弱,推升了以铜为代表的金属走强。 中央经济工作会议1月18日在北京闭幕。策会议指出,明年宏观政策要保持连续性、稳定性、可持续性。财政政策方面,积极的财政政策要提质增效、更可持续,保持适度支出强度。 图2:中国PMI

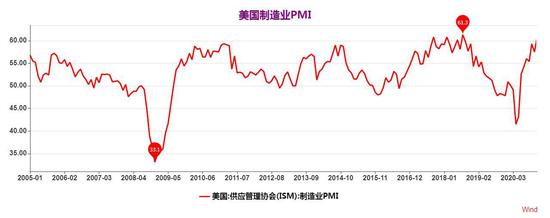

数据来源:WIND 图3:美国制造业PMI

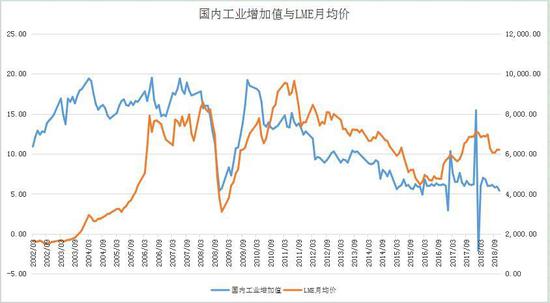

数据来源:WIND 图4:国内工业增价值与LME月均价关系

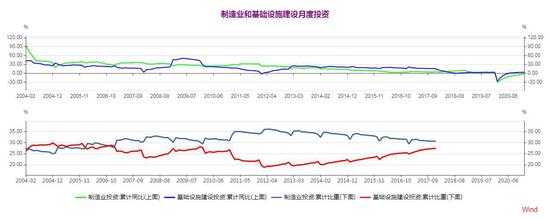

数据来源:大越期货整理 图5:制造业和基础设施建设月度投资

数据来源:WIND 三、供需分析 1、供需平衡表 图6:ICSG全球供需平衡表

资料来源:ICSG 大越期货整理 图7:WBMS全球供需平衡表

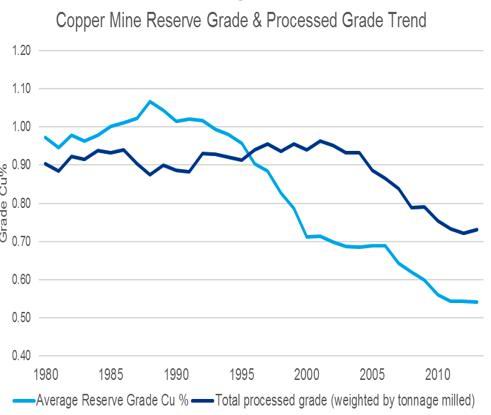

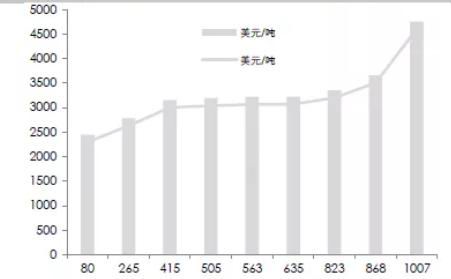

资料来源:WMBS 全球精炼铜供需现状:2020铜矿小幅短缺,2021供需将有所过剩 据ICSG,国际铜业研究小组(ICSG)周一称,2020年全球精炼铜料短缺52,000吨,2021年料过剩69,000吨;2020年以及2021年全球精炼铜产量增速预计为1.6%。而今年全球精炼铜需求料基本保持不变(+0.2%),而2021年全球精炼铜需求增速预计为1.1%。受疫情影响,ICSG预估今年除中国外的全球精炼铜需求将下降9%。矿产铜方面,预计今年全球产量为2022.3万吨,同比下滑1.5%,2021年矿产铜预计为2115.1万吨,增速为4.6%。 世界金属统计局(WBMS)周三最新公布的报告显示,2020年1-10月全球铜市供应短缺114.3万吨,此前在2019年全年供应短缺38.3万吨。2020年10月末报告库存较2019年12月末水平高出6.4万吨。这一增幅包括ME仓库净交付2.5万吨,COMEX库存增加362万吨。1-10月上海库存增加1.61万吨。2020年1-10月全球矿山铜产量为1,713万吨,较去年同期下滑0.1%。1-10月全球精炼铜产量为1,966万吨,较去年同期增加2%,中国和智利增幅显著,分别增加75.2万吨和8.9万吨。2020年1-10月全球需求量为2080万吨,去年同期为1,960万吨。1-10月中国表观需求量为1,220万吨,较去年同期增加18.2%。2020年1-10月欧盟28国铜产量同比增加2.6%,需求量较去年同期下滑17.7万吨。2020年10月,精炼铜产量为203.37万吨,需求量为225.01万吨。 2、供应端:供应逐步恢复 (1)铜矿品位下降明显,未来仍将呈下降趋势 矿业情报公司的一项研究显示,下一代铜矿不仅储量将减少,而且铜矿品位也将大幅下降。目前已开采的矿山平均品位为0.53%,而正在开发的铜矿项目的平均品位为0.39%。2006-2020年开采的铜矿石平均品位持续下降。 图8:铜矿品位

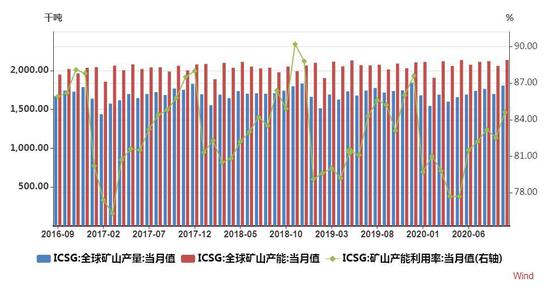

资料来源:Wood Mackenzie,MI (2)铜矿产能增速放缓,铜矿利用率将维持高位 铜价领先资本支出1-2年变化,而资本支出领先于精矿产量5-7年。2012年资本支出见顶,铜矿产能增速也于2016年见顶。未来主要增产矿山情况统计,2019年、2020年分别增加60万吨、43万吨;以当下基准看,增量在逐渐缩小。 预计未来2年全球铜精矿产能年增长速度仍保持在1.0%以上。2018年以来,矿山利用率一直维持在80%以上,位于历史高位,高价铜价导致矿产恢复快速回升。 图9:铜矿投资与产能

资料来源:大越期货整理 图10:全球矿产产能及产量,利用率

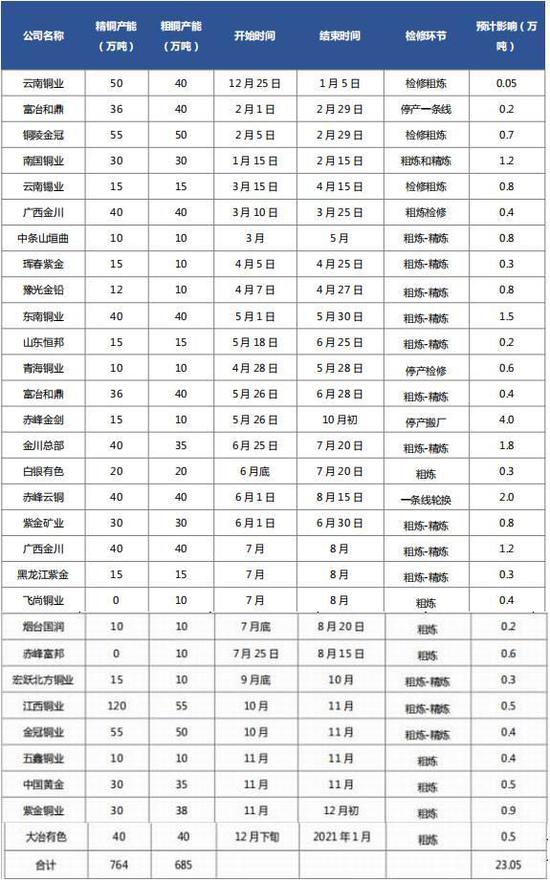

资料来源:WIND (3)2021年国内精炼产能延续扩张放缓,精炼铜产继续快速增长 2018年计划投放产能157万吨,多数部分产能投放在下半年,产出量不会对2018年市场造成影响。而2018年虽然冶炼产能启动,但是因各种因素并未实际达产,因此产能释放延后至2019年。 另外,2020年后续的冶炼产能放缓。不过,另外一方面,由于环保力度的增加,微小冶炼企业也在加速淘汰,冶炼产能的集中度快速增加。 图11:2020国内主要冶炼企业计划检修情况

资料来源:我的有色网 图12:中国精炼铜供应量

资料来源:WIND (4)2020年TC疫情影响TC维持低位,2021年TC有望企稳反弹 从2020年新冠疫情对铜产业的冲击来看,在2020年3月之前对需求的冲击大约供应的冲击,因2-3月份疫情的中心在中国和欧美等主要铜消费国,而4月份及之后,疫情在南美爆发并迅速蔓延,并持续到6月份还处于高峰期,导致智利、秘鲁等全球最大的两个铜产出国铜矿运营受到影响。 对于2021年,因疫情导致秘鲁和智利经济衰退风险较大,一旦疫情缓和,南美甚至赞比亚等国家对铜业复工复产的支持力度会很大。 图13:中国铜冶炼厂粗炼费TC

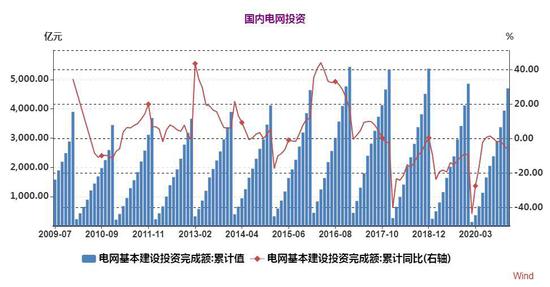

资料来源:WIND 3、需求端:需求疲软长期锚定 (1)特高压未能缓解电网消费下滑 从终端需求来看,从终端需求来看,电缆行业需求缺乏亮点,2020年全年完成投资额4699亿元,同比下降6.2%。20年在特高压政策刺激下,电网消费继续下滑,2021年电网将持续疲软。 图14:中国电网投资

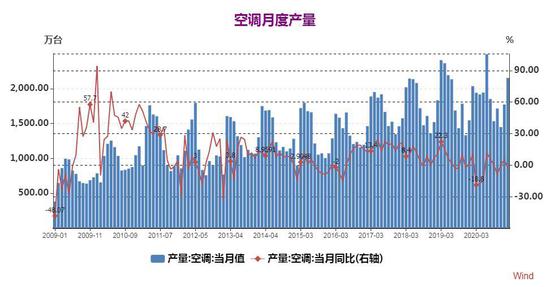

来源:WIND (2)2020年空调外销延续高景气,国内消费持续疲软 空调方面,全年累计空调产量增速同比下降8.3%,产量21064.6万台。2020年空调消整体出现下滑,外销带动下半年消费回升,整体国内消费疲软,2021年仍将持续。 图15:中国空调当月值和当月同比

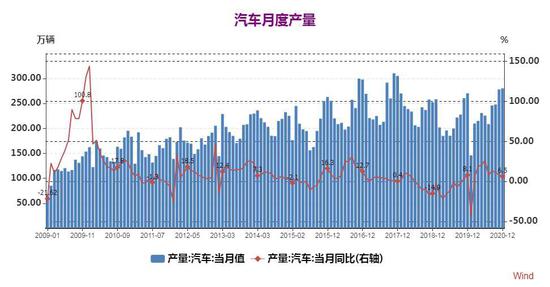

来源:WIND (3)汽车寒冬依旧,新能源汽车短期未能带动大幅铜消费 汽车方面,2020前11月累计产量2462.5万辆,同比下滑1.4%。中国汽车市场饱和率越来越高和居民储蓄率下降,2021年汽车消费将继续保持低迷,政策刺激效果不会太明显。 图16:中国汽车当月值和当月同比

资料来源:WIND 图17:中国汽车销量当月

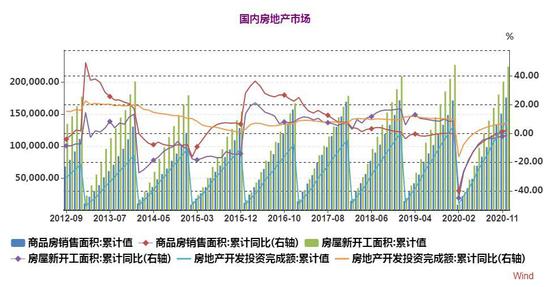

资料来源:WIND (4)房地产提前透支,2021年或表现将再不亮眼 房地产方面,2020年商品房累计销售面积176086.22万平方米,同比上升2.6%,房地产新开工面积224433.13平方米,同比下滑1.2%,房地产投资额141442.95亿,同比上升7%。2020年房地产市场相对平稳,但是前期透支太高,后期动力不足。 图18:国内房地产市场

资料来源:WIND 4、成本端:成本有所抬升,但是目前铜价利润很高 铜精矿企业生产成本下滑的空间减缓,2020年全球主要矿商铜矿成本平均成本变化不大,对于铜价格而言,已经很难依赖矿商降低成本来带来利润,并且随着时间的推移,铜矿品位下降是较为普遍的问题,这对于整体原生精炼铜的成本变化是有抬升趋势的其中,,我们认为智利铜矿山的成本应该大致相似,多数矿山成本可以降低至3500美元/吨以下,因此是可以受3500美元/吨的价格。 预计2021年,由于环保的监控趋严和智利矿的品质降低,铜精矿的成本有所提高。 图19:全球铜成本曲线

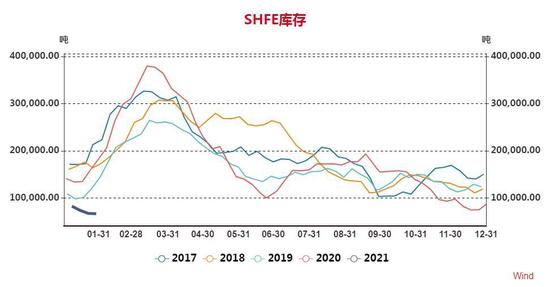

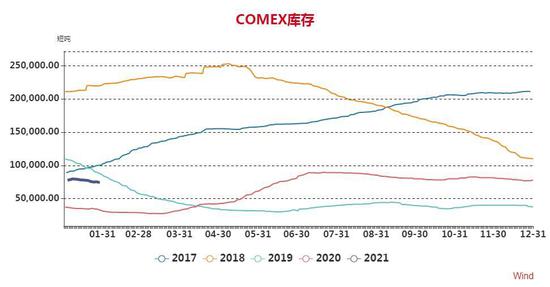

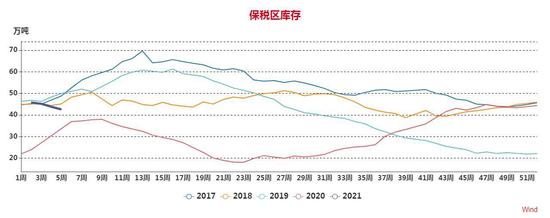

资料来源:Wood Mackenzie 5、库存 全球铜库存情况:交易所库存维持低位,保税区维持相对高位 截止1月29日,全球大交易所库存,LME库存7.5万吨,SHFE库存6.7万吨,COMEX库存7.4万吨,全球显性总库存21.5万吨,保税库库存42.6万吨。 图20:LME铜库存

数据来源:WIND 图21:SHFE铜库存

数据来源:WIND 图22:全球铜库存

数据来源:WIND 图23:COMEX铜库存

数据来源:WIND 图24:上海保税库库存

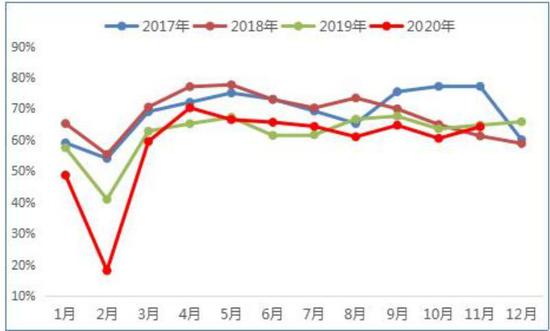

资料来源:WIND 四、铜材市场 2020铜材市场整个开工率较去年多出现了下滑,一个由于疫情原因,铜板材在新能源和5G刺激下整体表现较好,整体保持比较稳定,其他铜材消费或许将继续保持低迷下滑走势,2021年国内消费仍然有不少压力。 图25:铜杆产能利用率

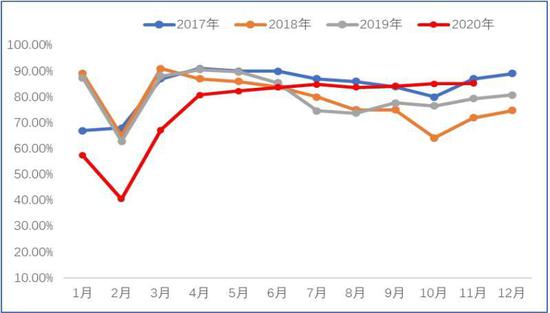

数据来源:我的有色网 图26:铜管产能利用率

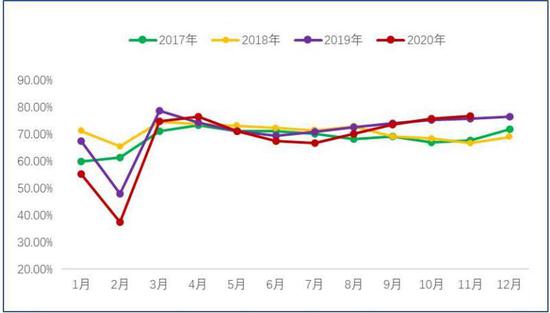

数据来源:我的有色网 图27:铜板带产能利用率

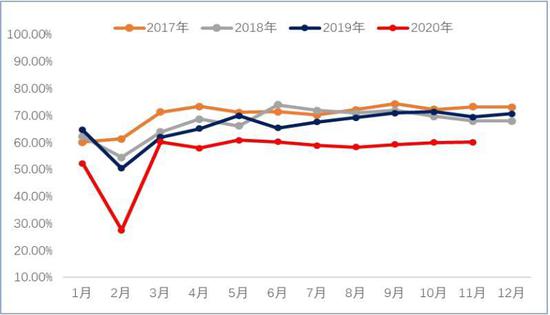

数据来源:我的有色网 图28:铜棒产能利用率

数据来源:我的有色网 五、技术分析 图29:沪铜指数周K线

资料来源:博易大师,大越期货整理 目前从沪铜指数周k线来看,沪铜目前来到最大区间上演,成交量上来沪铜继续上行动力有所减小,60000目前可以说一个中期巨大压力位,继续上行空间不足。 六、总结 1.从供需面来看,2021年供应端将迎来快速反弹,而全球消费有所反弹(但不是集中反弹),中国消费或已提前透支。2月是这个传统春节假期,下游消费开工不足没需求短期压制。 2.从成本端,矿山可接受成本在3500美元/吨左右,矿山成本有进一步下滑空间不大,矿山对于现在铜价还有比较大的盈利空间,矿山产量短时间内不会大幅减少,甚至还有上升的区间,但是环保力度的加大和铜矿品质的下降也会提高矿山的成本。 3.从宏观经济,2021年货币仍然是最关键因素,2021上半年货币继续维持相对宽松的局面,下半年疫情好转,货币政策或将迎来拐点。 4.综合上述,2月是这个传统春节假期,下游开工率不足,国内库存将迎来累库阶段,海外疫情仍在爆发,疫苗不如前期预期,短期需求不能快速爆发,2月铜价或将承压运行为主,整体区间55000~60000元/吨,对应LME铜7400~8100美元/吨。 大越期货 祝森林 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);