研究结论 ⚫国产矿方面,根据中国冶金矿山企业协会预计,2021年国产铁精粉将增加800-1000万吨。按照钢联口径,1-11月全国矿山企业月度精粉累计产量24748.9万吨,累计增幅1.4%,预计全年产量为27000万吨左右,按照此增量估算,2021年增速在2.96%-3.7%区间,我们认为在目前矿山投产受限,单纯依靠提升产能利用率来提升产量的背景下该估计是非常乐观的。 ⚫进口矿方面,随着疫苗上市,全球经济体复苏带动铁矿(1052, 10.50, 1.01%)石需求增加,海外矿山货源一部分将分流至国外,各大矿山发往中国比例将回归正常水平,从这个角度看,我国的进口增量在四大矿企年度目标的基础上进行比例调整,经比例调整后,预计2021年我国澳巴进口增量在1200万吨左右,而非主流矿方面,由于高矿价刺激,乐观估计进口增量在2000万吨左右。 ⚫需求方面,根据Mysteel统计,按照目前投产计划来看,2021年预计净增2000多万吨炼铁产能,若2021年高炉利用率仍保持在2020年平均90%左右,则2021年铁水产量预计增加接近2000万吨,换算至粉矿消耗量大致净增3200万吨左右。正好与海外进口总增量维持大致相同的水平。 ⚫钢厂库存方面,预计在炉料成本巨大的情况之下,钢厂厂内库存仍然维持在中低水平,因此这部分我们预估2021年跟2020年大致相同。 ⚫综上所述,我们认为2021年铁矿石的供需依旧维持紧平衡,这与市场预期2021年发运较2020年大幅宽松是有所违背的,因此2021年铁矿石价格中枢仍将位于高位。 风险点:一季度澳巴天气影响 2021年高炉开工率不及预期 交割制度修改 一、行情回顾 铁矿石指数2020年波动继续维持高位,2020年整个黑色系产业链条中,原料的走势明显强于下游成材,铁矿石以53.44%的巨大涨幅位于黑色系领头羊的位置,其次是焦炭(2725, -2.50, -0.09%);5个黑色品种:螺纹、热卷(4438, 70.00, 1.60%)、焦炭和焦煤(1635, 14.50, 0.89%)的波动率皆较去年放大,其中热卷与焦炭最为明显;铁矿石均值相较去年大幅提高,其余品种基本持平;品种间的相关系数表明,铁矿石全年与下游螺卷的走势关联度极高。 2020年全年铁矿石指数的走势可以分为四个部分,总体来看是非常明显的上升趋势。 第一部分(2月-4月):由于国内新冠疫情的影响,与其他工业品相同,黑色产业链下游整体的需求受到明显的冲击,春节过后迎来一波快速下行。但随着政府积极响应,社会广泛配合,抗疫措施成效显著,后市复工复产以及逆周期调节政策相当乐观,叠加淡水河谷与力拓纷纷下调目标发运量,市场情绪迅速回暖,盘面迅速回到前期新高。当国内疫情得到有效控制时,紧接而来的便是海外疫情的大规模爆发,在外围环境动荡,风险事件频发,大宗商品迎来普跌,对标国内经济的黑色系相对比较坚挺,但也处于阴跌的过程之中。 第二部分(5月-8月):国内疫情的影响越来越弱,但在海外疫情大规模影响之下,巴西整体情况越来越不可控,海外发运处于低位,同时港口压港十分严重,叠加国内需求持续性的高位,铁矿石港口库存进入明显的去库周期,多头行情在两会结束后迎来爆发,盘面一路冲高至去年6、7月份的高点。 第三部分(9月-10月):盘面在去年的高点位置受到比较明显的阻力作用,供需两端表现比较平稳,基本面矛盾经历前期大幅上涨后逐渐弱化,驱动边际转弱。但盘面相对现货的大贴水仍在持续。 第四部分(11月-12月):盘面终于结束了宽幅震荡的格局,在海外发运阶段性减少、终端需求带动、港口库存去化、钢厂冬储补库等因素配合,叠加基差修复的内生推动下,走出了一波气势恢宏的单边行情,投机性进一步放大,创下自上市以来的高点。 图1:铁矿石指数(周线)

资料来源:文华财经 大越期货整理 图2:黑色系品种走势统计

资料来源:Wind 大越期货整理 图3:近6个月黑色系品种间相关系数

资料来源:Wind 大越期货整理 图4:近1年黑色系品种间相关系数

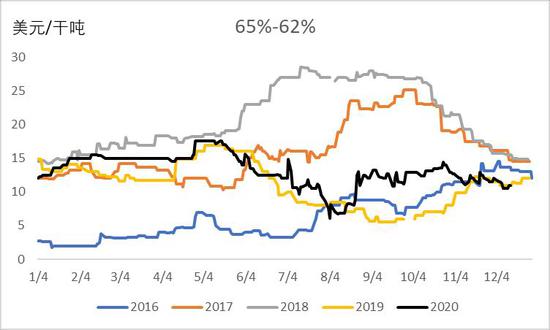

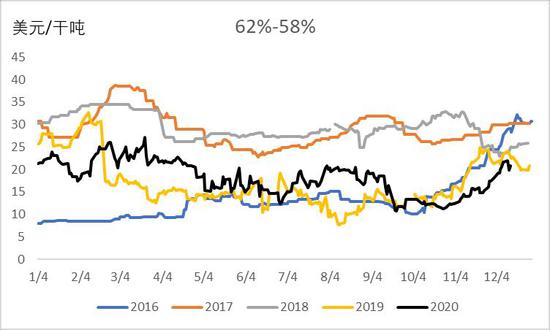

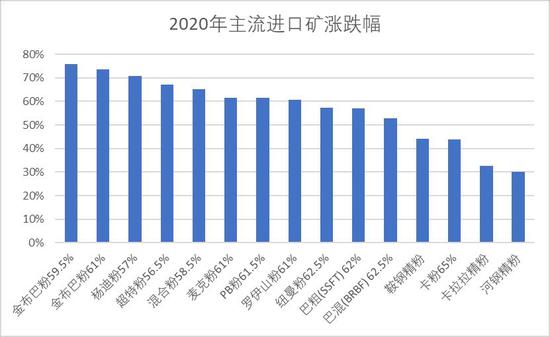

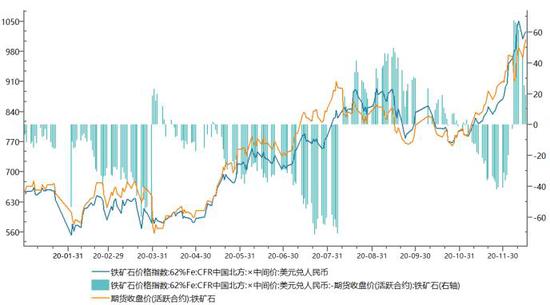

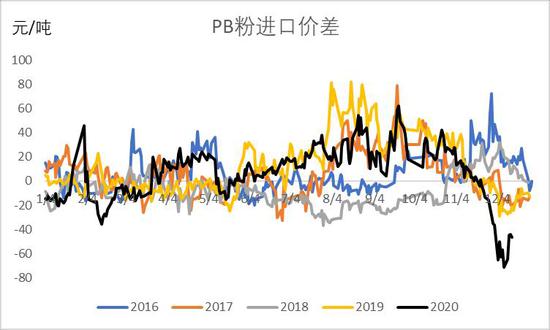

资料来源:Wind 大越期货整理 二、现货市场 2.1 进口矿价格 以2020年全年的视角来看,低品矿的涨幅普遍高于高品矿。其中,59.5%的金布巴粉以全年75.9%的涨幅位居第一,其次是杨迪粉、超特粉与混合粉,都属于典型的主流中低品澳粉,而卡粉的走势相对较弱,涨幅仅为43.8%。这种情况与去年比较类似,在高矿价时代,低品的性价比更受钢厂青睐。但与去年不同的是,2020年双焦涨幅同样超过下游成材,在双重成本压力下,焦化成本成为钢厂不得不考虑的因素,10月份以来,由于低品矿所需焦化成本相对较高,高低品价差不断修复,在环保限产因素影响下,钢厂转向采购焦化成本相对较低的中高品矿以及熟料。 2020年8月14日,大商所发布《关于增加铁矿石期货可交割品牌等有关事项的通知》,交割品中新加入杨迪粉与卡拉拉精粉,总交割品牌扩充至13个,其中杨迪粉贴水25元/吨,卡拉拉精粉升水85元/吨,新交割标准在I2009合约实施。截至12月16日,进口矿可交割品牌中仍然是卡拉拉精粉的折盘面价格最低。但是由于矿石价格脱离基本面屡创新高,给国内钢厂带来了巨大的成本支出,大商所也在寻找有效的解决措施。近日,大商所发布公告,就铁矿石动态调整品牌升贴水及增加可交割品牌公开征求意见,截止日期为2020年12月17日。预计交割制度方面的变动较大,由此带来的制度风险值得关注。 2020年年末铁矿石的上涨过程中,国内期货涨幅明显不及外盘指数与掉期,然而外盘是下游钢厂采购的定价依据,这极大侵蚀了国内钢厂的利润。进口落地亏损扩大使得国内对部分美金矿的进口意愿减弱,买方转向国内现货市场,拉动国内市场上行。 图5:普氏指数65%-62%

资料来源:Wind 大越期货整理 图6:普氏指数62%-58%

资料来源:Wind 大越期货整理 图7:2019年主流进口矿涨跌幅

资料来源:Mysteel 大越期货整理 图8:球块溢价

资料来源:Wind 大越期货整理 图9:普氏指数–盘面价

资料来源:Wind 大越期货整理 图10:PB粉进口价差

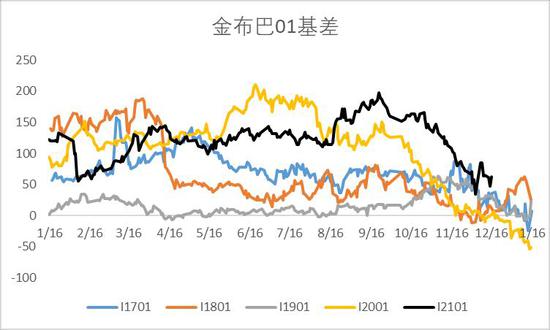

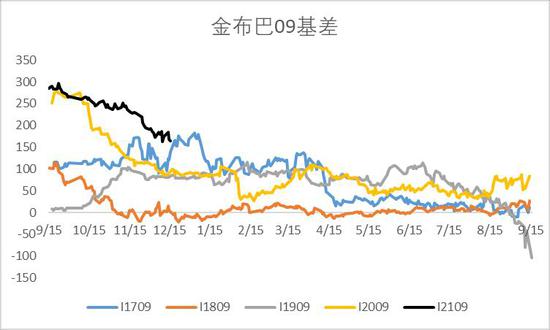

资料来源:Mysteel 大越期货整理 2.2 合约基差 2020年情况与去年类似,铁矿石期货端一直维持着对现货的巨大贴水。铁矿石这一品种始终是黑色系中期货贴水程度最大的。2020年市场也一样继续重演交割月期货端上涨向现货靠拢来实现基差修复的过程。与去年不同的是,2020年受交割规则修改的影响,卡拉拉精粉的可交割化使得盘面定价中枢下移,当前卡拉拉精粉与金布巴折盘面价格相差近60-70元/吨左右,若锚定卡拉拉精粉,在盘面拉涨之后,基本已经实现了基差的修复,但是卡拉拉精粉在港口的货量较少,预计实际参考的现货市场价格会高于此。 图11:金布巴01合约基差

资料来源:Wind 大越期货整理 图12:金布巴05合约基差

资料来源:Wind 大越期货整理 图13:金布巴09合约基差

资料来源:Wind 大越期货整理 三、供需基本面分析 3.1 供给端 据国家统计局数据显示,2020年11月份,我国铁矿石原矿产量为7521.2万吨,同比减少3.6%;11月累计产量为78922.7万吨,同比增长2.1%。截止12月10日,全国266座矿山铁精粉产量52.07万吨/天,较上月同期减少1.53万吨/天.,较去年同期增加1.6万吨/天;全国266座矿山产能利用率66.99%,较上月同期减少1.95%,较去年同期增加2.05%;全国266座矿山精粉库存190.97万吨,较上月同期增加0.01万吨,较去年同期减少195.13万吨。2020年年初国产矿受到疫情影响,产量有所下滑,但是由于上游矿山集中度高,复工复产相对容易,产量迅速恢复回到去年同期水平,维持累计正增速。2020年年末,受环保限产、天气影响等因素,冬季国产精粉产量下滑,同时,当下国产精粉性价比较高,矿山库存消耗比较严重。 图14:铁矿石原矿产量

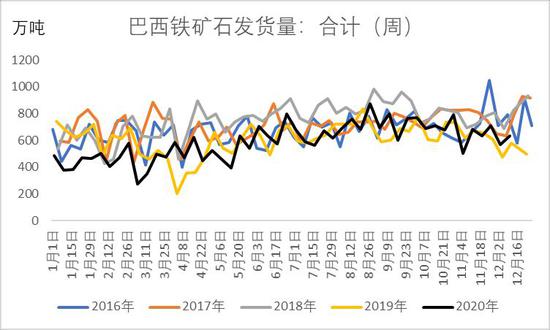

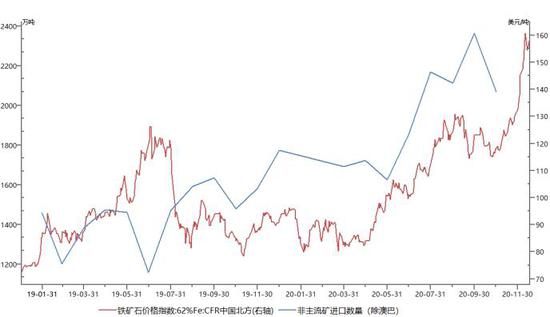

资料来源:Wind 大越期货整理 虽然受到海外疫情影响,但2020年澳巴发运量跟去年相比仍有增量。海外矿企三季报在10月中旬出炉: 北京时间2020年10月20日,巴西淡水河谷(Vale)发布2020年第三季度产销报告:产量方面:淡水河谷三季度粉矿产量8870万吨,环比增加31.2%,同比增加2.28%。2020年1-9月份铁矿石总产量2.15亿吨,同比减少3.5%。三季度球团产量860万吨,环比增加21.1%,同比下降23%。2020年1-9月份球团产量2256万吨,同比下降30.3%;销量方面:淡水河谷三季度粉矿和球团总销量为7420万吨,环比增加20.4%,同比下降12.9%。2020年1-9月份总销量1.9亿吨,同比下降13%。北京时间12月2日,淡水河谷公布下调2020年铁矿石产量预期为3亿至3.05亿吨,此前预期为3.1亿至3.3亿吨;2021年铁矿石产量目标为3.15-3.35亿吨。 北京时间2020年10月16日,力拓发布三季度产销报告:产量方面:三季度皮尔巴拉业务铁矿石产量为8640万吨,环比增加4%,同比下降1%。一至三季度总产量达2.47亿吨,同比增加2%;发运量方面:三季度皮尔巴拉业务铁矿石发运量为8210万吨,环比下降5%,同比下降5%,主要由于受港口的计划检修的影响,季报中也表示上半年推迟的计划检修将持续到四季度。一至三季度铁矿石发运总量2.41亿吨左右,基本与去年保持不变。力拓皮尔巴拉铁矿石产销目标仍维持在3.24-3.34亿吨不变。 北京时间2020年10月20日,必和必拓(BHP)发布2020年三季度产销报告,报告显示:产量方面:2020年第三季度,皮尔巴拉业务铁矿石产量为7415万吨,环比减少2%,同比增加7%。2020年前三季度铁矿石总产量为2.18亿吨,同比增加7%;销量方面:必和必拓三季度铁矿石总销量7336万吨,环比减少5%,同比增加7%;其中粉矿销量4839万吨,块矿销量1706万吨。2020前三季度总销量为2.19亿吨,同比增加7%。本季度季报中表示,必和必拓2021财年(2020年7月至2021年6月)铁矿石目标指导量2.76-2.86亿吨,维持不变。 北京时间2020年10月29日,澳大利亚矿业公司FMG发布2020年第三季度(2021澳大利亚财年Q1)运营报告,报告显示:产量方面:三季度FMG铁矿石加工量达4600万吨,环比增加8%,同比增加2%;发运量方面:三季度FMG铁矿石发运量达4430万吨,环比下降6%,同比增加5%。 2021年海外产量的增量集中在巴西淡水河谷方面,澳洲矿山主要维持现有产能为主。根据当前信息推算,淡水河谷增产主要集中在二季度,其中Serra Leste矿山在2020年12月份正常复产,预计2021年产量达400-500万吨,并在2022年达产至600万吨满产。淡水河谷2021年产能增加总量在4000万吨左右。但其公布的2021年铁矿石产量目标仅为3.15-3.35亿吨,相较2020年3亿至3.05亿吨的目标仅提高1000-3500万吨,因此官方目标相对来说比较保守,后期仍然存在较多的不确定性。 从非主流矿山的发运来看,由于矿价持续创出新高,在高利润驱动下叠加疫情抑制各国钢铁消费,非主流矿山向中国出口意愿增强,数量基本与矿价形成正比。2019年除澳巴外进口总量为17681.1万吨,同比增加17.24%,截至10月份,2020年累计进口总量为15613.09万吨,去年同期为11660.85万吨,同比增加34%。若2021年矿价仍旧维持高位,乐观估计除澳巴外进口总量增量在2000万吨左右。 图15:淡水河谷产能计划

资料来源:网络信息 大越期货整理 图16:2021年与2019年年度目标指导量对比

资料来源:网络信息 大越期货整理 图17:巴西铁矿石发货量:合计(周)

资料来源:Mysteel 大越期货整理 图18:巴西发货季节性

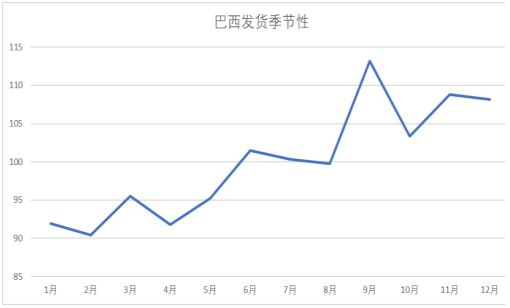

资料来源:大越期货整理 图19:澳洲铁矿石发至中国货量:合计(周)

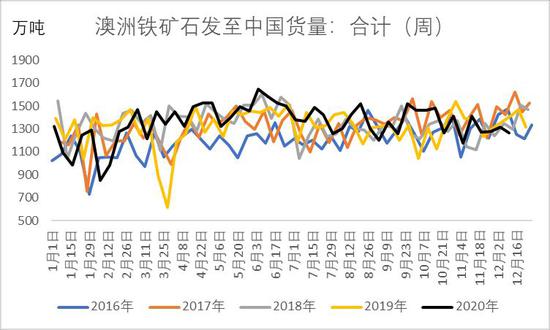

资料来源:Mysteel 大越期货整理 图20:澳洲发至中国季节性

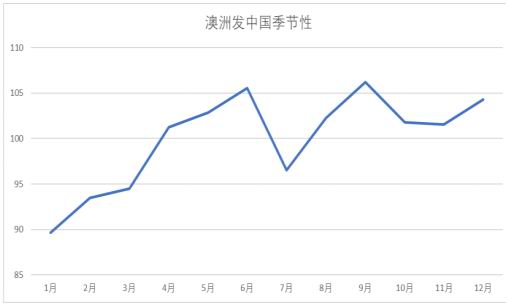

资料来源:大越期货整理 图21:非主流矿进口数量与普氏指数

资料来源:Wind 大越期货整理 图22:进口数量:铁矿砂及其精矿:累计值

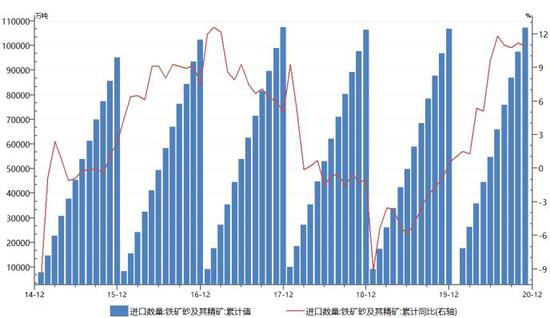

资料来源:Wind 大越期货整理 3.2 需求端 2020年需求端的情况与往年有所不同,在考虑国内需求的同时必须结合全球的钢铁行业进行分析。由于疫情肆虐,海外钢厂纷纷出现减产的情况,从全球范围来看,粗钢产量受疫情影响非常明显。国内外受疫情冲击的时间点与程度都有明显的不同,作为大概率成为世界主要经济体中唯一正增长的经济体,中国粗钢产量受疫情影响并不是非常明显,只是在3-4月份表现得略低于去年同期水平。但海外国家粗钢产量在4月份迎来一波瀑布式下探,由于疫情迟迟得不到有效控制,粗钢产量恢复速度较慢,直到10月份终于回到正轨,达到了与去年同期的水平。 由于海外钢厂纷纷减产,全球钢铁行业生产受疫情影响大幅放缓,铁矿石需求断崖式下行,海外矿山发往中国比例明显提高,据中国联合钢铁网调研统计,2020年1-11月份,巴西铁矿石发货量约为3.05亿吨,同比下降1.4%,发至中国约为2.23亿吨,同比上涨4.5%;发中国占比全球约73.1%,同比上升4.0个百分点;澳大利亚发至中国约为6.73亿吨,同比增长3098万吨,增幅为4.8%;随着疫苗上市,全球经济体复苏带动铁矿石需求增加,海外矿山货源一部分将分流至国外,各大矿山发往中国比例将回归正常水平,从这个角度看,我国的进口增量还需在四大矿企年度目标的基础上进行比例调整,综合来看,经比例调整,预计2021年我国澳巴进口增量在1200万吨左右。 图23:全球粗钢产量:当月值

资料来源:Wind 大越期货整理 图24:日均成交量(周)

资料来源:Wind 大越期货整理 图25:产量:粗钢:累计值

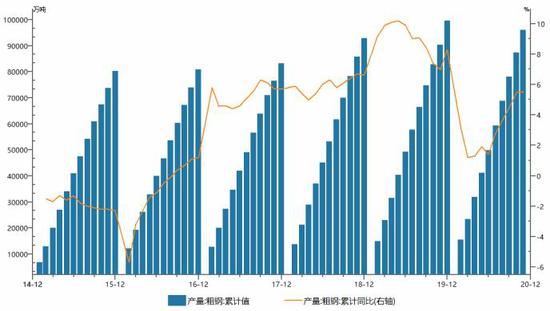

资料来源:Wind 大越期货整理 图26:产量:粗钢:当月值

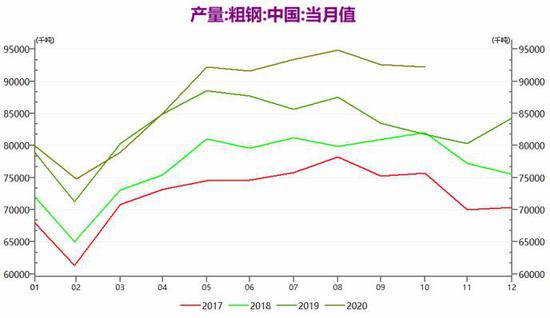

资料来源:Wind 大越期货整理 根据国家统计局最新数据显示,2020年11月我国主营业务收入为2000万及以上的工业企业粗钢产量累计值为96115.8万吨,同比增速为5.5%,在摆脱疫情影响后,下游钢厂不断发力,产量增速不断上行。国内炼铁产能方面,根据Mysteel统计,2021年共有2600多万吨炼铁产能淘汰,6000多万吨新增炼铁产能投产。由于疫情影响,原定于2020年投产高炉部分推迟至2021年,从投产时间来看,年中和年底为新增产能集中投产时间;按照目前投产计划来看,2021年预计净增2000多万吨炼铁产能,若2021年高炉利用率仍保持在2020年平均90%左右,则2021年铁水产量预计增加接近2000万吨。 图27:进口铁矿石港口总库存:45港

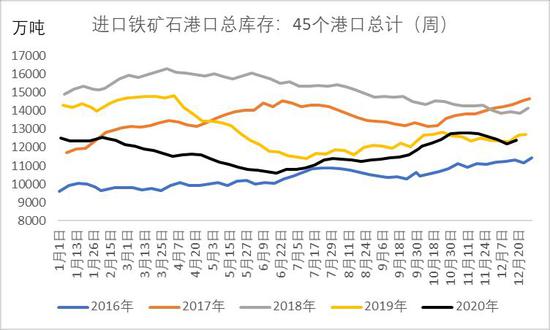

资料来源:Mysteel 大越期货整理 图28:进口铁矿石港口总库存:粉矿:45港

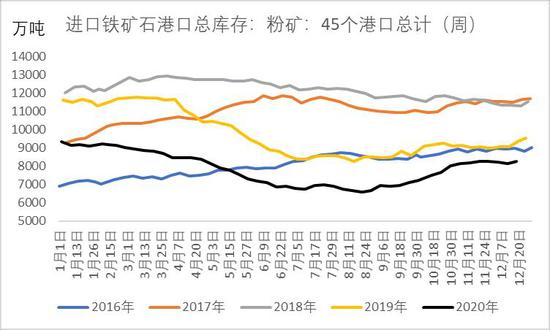

资料来源:Mysteel 大越期货整理 图29:进口铁矿石港口总库存:球团矿:45港

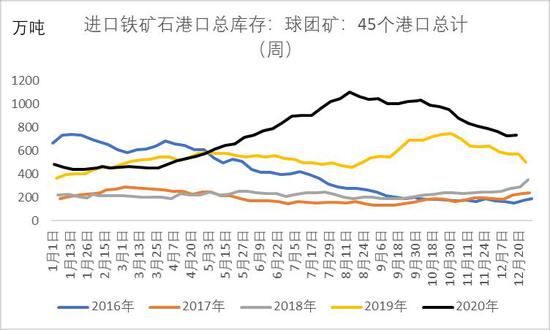

资料来源:Mysteel 大越期货整理 图30:总库存:进口矿烧结粉矿(64家钢厂)

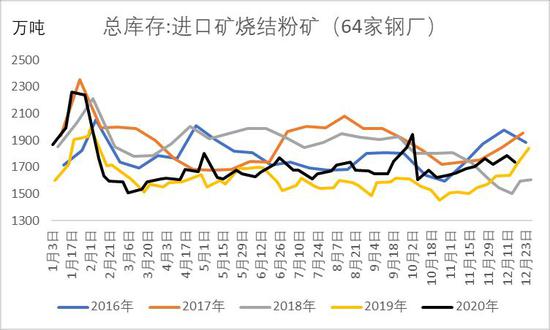

资料来源:Mysteel 大越期货整理 2020年铁矿石港口库存的结构性矛盾突出,上半年由于海外需求锐减,国内港口熟料库存明显增加,与之相对,粉矿库存却快速去化,更是创下了2016年以来的新低,主要是由于港口压港严重,泊位紧张以及疫情防控等因素导致通关排队时间增加,港内库存始终无法得到有效弥补。而下半年粉矿库存止跌回升,反而是球团矿库存大幅去化。主要原因有三点:1、海外钢厂复工复产,熟料需求增加,海外供应分流。2、焦化成本大幅拉升使得球团性价比凸显。3、冬季环保限产压力下钢厂对熟料需求增加。目前,港口库存的结构性矛盾较前期已经明显缓和,品种间的价差也由前期的极值向均值回归。 根据对2021年供需两端的展望,2021年全年供需维持紧平衡,进口增量与国产矿增量之和基本等同于需求增量,预计2021年年末港口库存与2020年年末大致相同,维持在12500万吨左右,上半年以去库为主,而下半年以累库为主。 四、技术分析 针对铁矿指数,从空间的技术分析来看,目前指数强势上行,突破上市以来的高点,均线呈现多头排列,2020年12月走出一根非常长的阳线,上方空间打开,多头趋势十分强劲,短时间内预计趋势不会结束,因此未来还有较大的可能创出新高。倘若后市出现阶段性的回调,预计在上市初的高点即1000左右受到强支撑的概率较大。 图31:铁矿石指数月线技术分析

资料来源:文华财经 大越期货整理 五、总结 2020年黑色系产业链品种波动都有进一步的放大,其中炉料走势明显强于下游成材,在疫情的影响下,我国的经济不但没有衰退反而表现出强大的生命力,2020年大概率成为世界上主要经济体中唯一实现正增长的国家。下游钢材消费也实现了大反转,在下游供需两旺的情况下,叠加市场对于终端需求的普遍乐观,上游炉料与下游成材交相呼应,轮番上涨,形成正循环,于是年末出现了上下游齐涨的局面。其中铁矿石更是在外盘掉期、指数倒逼国内现货拉涨情况下,创下上市以来的新高。 铁矿石2020年一直处于供不应求的状态,港口库存全年都维持在低位水平,通过对2021年供需两端长周期的展望,我们做出以下评估: 1、国产矿方面,根据中国冶金矿山企业协会预计,2021年国产铁精粉将增加800-1000万吨。按照钢联口径,1-11月全国矿山企业月度精粉累计产量24748.9万吨,累计增幅1.4%,预计全年产量为27000万吨左右,按照此增量估算,2021年增速在2.96%-3.7%区间,我们认为在目前矿山投产受限,单纯依靠提升产能利用率来提升产量的背景下该估计是非常乐观的。 2、随着疫苗上市,全球经济体复苏带动铁矿石需求增加,海外矿山货源一部分将分流至国外,各大矿山发往中国比例将回归正常水平,从这个角度看,我国的进口增量在四大矿企年度目标的基础上进行比例调整,经比例调整后,预计2021年我国澳巴进口增量在1200万吨左右,而非主流矿方面,由于高矿价刺激,乐观估计进口增量在2000万吨左右。 3、需求方面,根据Mysteel统计,按照目前投产计划来看,2021年预计净增2000多万吨炼铁产能,若2021年高炉利用率仍保持在2020年平均90%左右,则2021年铁水产量预计增加接近2000万吨,换算至粉矿消耗量大致净增3200万吨左右。正好与海外进口总增量维持大致相同的水平。 4、钢厂库存方面,预计在炉料成本巨大的情况之下,钢厂厂内库存仍然维持在中低水平,因此这部分我们预估2021年跟2020年大致相同。 综上所述,我们认为2021年铁矿石的供需依旧维持紧平衡,这与市场预期2021年发运较2020年大幅宽松是有所违背的,因此2021年铁矿石价格中枢仍将位于高位。 风险点:一季度澳巴天气影响 2021年高炉开工率不及预期 交割制度修改 图32:铁矿石指数季节性对比

资料来源:Wind 大越期货整理 大越期货 杜淑芳 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);