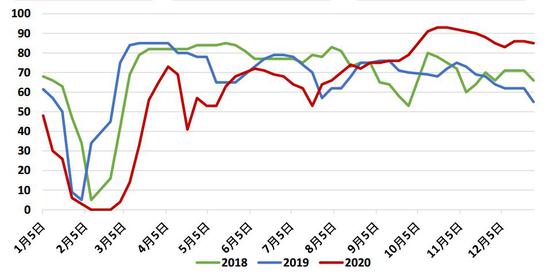

报告要点: 2021年年初,随着国内新产能的投放、进口量的回升以及春节聚酯开工率季节性下降,供需面大概率走弱,乙二醇重回累库趋势,价格中枢下移。二至三季度供需将缓慢修复,但港口能否形成去库及去库速度受进口量影响较大,需持续关注。需注意尽管乙二醇供应过剩趋势未变,但宏观环境大概率助推成本端煤、油等大宗价格,从成本驱动角度来看,乙二醇价格重心仍有上移空间。 一、行情回顾 2020年新冠疫情、原油价格战等宏观要素深深扰动原油价格,能化领域中作为以原油作为主要生产原料之一的乙二醇,其行情走势也受油价深跌影响,其走势大致也可以总结为三大阶段:一阶段快速下跌,V形反弹;二阶段区间箱式震荡;三阶段为波动扩大,触底反弹。 1.快速下跌,V型反弹(1月至5月) 2020年国内乙二醇行业面临变革,年初以来,恒力、浙石化、荣信等民营炼化一体化项目投产带来了庞大的供应增量。同时受疫情影响,国内春节后下游复工大面积推迟,叠加海外市场终端消费市场的断崖式下滑,作为原油下游能化品之一的乙二醇需求也面临成本和需求的双重坍塌:聚酯内外贸需求量大幅下降,聚酯工厂库存压力明显增加,春节后聚酯产量大幅压缩。聚酯产出负增长对应了乙二醇需求的快速下降,同时由于大量海外货源转销国内,进口量不降反增,乙二醇港口库容极度紧张,市场供应端竞争程度再度加剧,乙二醇价格亦刷新2003年以来的低点。受此影响,盈利水平大幅度下滑下,合成气工艺装置由盈转亏,以煤制装置为首的国内乙二醇开工负荷大幅度下滑,尽管乙烯路线装置在低油价阶段出现短期利润好转,但伴随原油反弹其利润再度跌幅负值,部分装置转产环氧乙烷。 2.箱式震荡(6月至9月) 由于疫情对于终端需求的负面影响仍未消除,二季度以来下游聚酯进入消化库存阶段,随后伴随聚酯库存下降以及利润回升,聚酯开工回升带动乙二醇需求端表现持续好转。在国内乙二醇低位运行的基础上,市场供需格局有所修复,乙二醇累库幅度明显减少,港口高额库存和船只滞港现象得到改善。三季度乙二醇供需格局进一步好转,带动盘面价格上移,但9月下半月因聚酯工厂长时间处于亏损,尤其是长丝现金流长期处于负值,个别聚酯工厂执行减下开工小幅回落。市场因宏观要素不确定性动荡下,贸易商获利了结,乙二醇再度回落,整体未摆脱震荡区间。 3.波动扩大,触底反弹(10至12月) 由于国庆期间终端市场承接大量海外订单表现火爆,聚酯产销明显好转带动工厂库存显著去化,节后乙二醇价格重心快速上行。但10月下旬受宏观层面及原油价格影响,乙二醇盘面有谁回调。但11月以来,随着美国大选不确定性消除、中东地区小规模冲突以及疫苗研发多重利好要素作用下,原油市场随美元走软开启反弹上行,乙二醇价格重心随之震荡走强。尽管年末前间国内新增产能释放预期一度压制价格,但因煤炭成本高企,煤制装置复工不及预期,同时国内部分装置意外停车降负影响,国内供应增量增速慢于预期。海外到港受封航影响延迟下,港口库存陆续去化,乙二醇价格震荡向上,一举突破震荡区间。 二、基本面分析 1.煤油延续偏强姿态,成本继续支撑盘面 2020年四季度以来,国际油价、煤价中枢上移。由于疫苗利好预期之下,2021年全球经济大概率延续复苏态势,原油方面受OPEC+减产托底,Brent原油运行区间上调至50美元/桶上方;国内方面动力煤(655, -5.00, -0.76%)供应端依旧偏紧,供需错位下煤炭长约商谈价延续走高趋势。油制与煤制成本端价格中枢上移背景下,乙二醇成本端支撑明显。 2.国内乙二醇供应增速慢于预期 整体来看,由于此前永城一期停工(20万吨/年),总负荷提升并不显著,国内乙二醇产量增量低于市场预期。 而此前12月临时检修的装置中,部分已经恢复开工:河南永城二期20万吨装置重新自5成提负至满负;贵州黔希煤化工30万吨重启提负,当前负荷5成。新装置方面,永城二期与新疆天业三期60万吨装置投产顺利并稳定运行,乙二醇产能基数继续扩张,投产压力不减。尽管湖北三宁、延长、建元、渭化等新装置中部分投产可能延后至1月,但总量仍有124万吨/年,产量足以冲抵近期进口缩量。而按原定计划,2021年国内乙二醇即有望新增435万吨/年的产能,产能增速为27%。 值得注意的是,受近期成本端煤炭价格高位运行影响,后市煤制装置开工积极性大概率将进一步下滑,预计煤制存量装置开工负荷年前仍将在45%上下波动。后市煤化工行业或出现装置长停以及产能阶段性退出的情况,油制乙二醇装置亦或转产环氧乙烷的情况,但整体来看,大量新产能投放压力下,国内供应整体仍将呈增加态势。 3.外围乙二醇装置逐步重启,库存拐点到来延期 得益于前期海外乙二醇装置检修,9月以来国内乙二醇进口维持低位,缩量预期兑现。三季度以来华东主港乙二醇到港量持续走弱。但四季度中旬以来,中东为首的海外乙二醇装置陆续重启,12月下旬以来到港量逐步回归。但12月美国方面南亚4#装置(36万吨/年)重启后再度停车,且预计将停车至2021年7月底。同时12月投产的南亚新装置(82.6万吨/年)因上游装置OL-3异常乙烯不足,计划1月停车,重启时间需视乙烯装置恢复预定。综合船期考量,后续1月到港量恢复或受到干扰,累库预期或推后至2021年1月末。据船报显示,12月28日至1月3日,四大港口预计到货总量为17.7万吨。 4.聚酯负荷运行平稳,产能延续扩张态势 截至2020年年末,聚酯国内产能为6320万吨(12月1日上修),2021年新投产的产能预计有450万吨,产能增速略有放缓,负荷方面全年保持较高开工,叠加2019年产能投放,实际产出较2019年有所提升。但受到疫情影响,各分项产品表现分化,短纤长丝等纺织原料在防疫方面应用致使消耗量上略有提升。值得注意的是,由于上游环节利润不足,后续炼化企业有较强向下延伸趋势。从投产计划来看,逸盛、三房巷、恒力均有向下游扩张的计划。2021年聚酯行业合计预计约有635.5万吨/年的产能投放计划,产能增速将至10.2%。 12月下旬以来,由于部分装置的检修,12月聚酯负荷延续回落态势。截止12月25日,聚酯负荷回落至89.5%,2个月以来再度跌破90%大关,但对比历史数据,2020年聚酯淡季的负荷水平仍远高于往年同期。除12月月中新民20万为永久性停车外,存量聚酯装置多为检修或锅炉改造,部分则为限电导致的限产降负(以桐乡为例预计1月复产),预计1月将陆续重启提负。考虑到当前聚酯分项产品中短纤延续火热态势,,预期检修力度会小于往年,而瓶片和长丝检修力度大概率于往年持平。 就聚酯分项来看,涤纶长丝与瓶片价格稳定,产销延续低位。库存方面,受四季度原油高位运行带动补库影响,聚酯库存整体趋向去库。现金流方面,涤纶长丝中DTY高位企稳,POY与FDY自低位略有回升;涤短小幅修复但不改中长期回落态势;瓶片方面延续上行。 下游织造方面,江浙织机开机负荷虽延续下行趋势,整体水平亦显著高于往年。由于12月外围宏观偏强,市场普遍看涨大宗价格,需求呈现出一定的前置配置特征。终端企业订单可延续至2021年1月,部分企业排至3月,需求韧性仍然可观。加弹及织布企业偏向乐观,原料与成品库存囤货意愿有所加强,终端布商亦有备货行为。 整体来看,终端与聚酯淡季降负总趋势并未改变,后续织机开工负荷下行背景下,聚酯刚性需求将同步下降,但降负速度大概率或慢于预期。后续重点观察下游及终端市场当前的乐观情绪能否延续至2月,以及届时聚酯负荷是否会明显强于预期。 三、总结 综合成本端考虑,受油价和煤价中枢上移的支撑,乙二醇成本端支撑明显。供应端方面,新装置投产下乙二醇供应持续加码局面不改。尽管受累于成本及利润问题,煤制乙二醇产能将受到挤压,后续或出现装置长停以及产能阶段性退出的情况,同时油制装置或有部分转产环氧乙烷,大量新产能投放压力下,国内供应整体仍将呈增加态势。而海外货源成本优势仍在,叠加国内作为最大的聚酯消费市场,预计后续外盘供应缩减有限,供应压力不减。库存方面预计大概率延续先增后降格局,整体压力较大。 下游需求方面,2021年,聚酯行业计划新增635.5万吨/年的产能,产能增速将达10.2%。考虑到2021随着全球疫情得到控制,海内外经济将逐步复苏,纺织服装行业需求也将随之修复,预计聚酯开工率在春节前季节性回落后仍将回升高位运行。此外,考虑到2021年新增的聚酯产主要来自于行业龙头,多以向上下游拓展一体化配置为主,该类企业整体抗风险能力较强,对高库存和低利润的容忍更高,预计2021年聚酯产能投放将较为顺利,国内聚酯产量仍将继续增加,但国内聚酯产能增速仍将略低于乙二醇产能增速。 展望后市,2021年年初,随着国内乙二醇新产能的投放、进口量的回升以及春节聚酯开工率季节性下降,供需面大概率走弱,预计华东主港去库将迎来拐点,累库趋势下乙二醇价格中枢下移。二至三季度随着行业检修及转产,供需缓慢修复,但港口能否形成去库及去库速度受进口量影响较大,需持续关注。值得注意的是,尽管2021年乙二醇供应过剩趋势未变,但由于全球宏观环境改善与货币推升下,成本端煤、油大宗价格大概率抬升。从成本驱动角度来看,乙二醇价格重心仍有上移空间。

表1:内陆煤制乙二醇装置装置变动情况

表2:内陆油制乙二醇装置装置变动情况

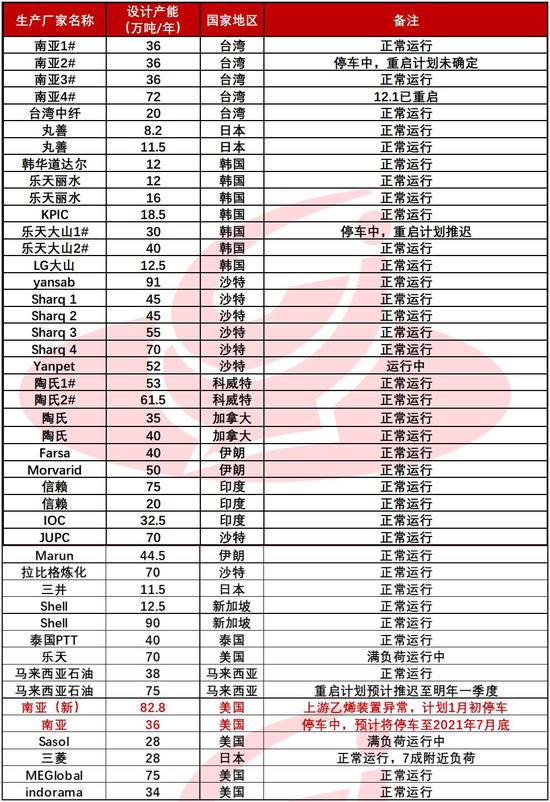

表3:外围乙二醇装置装置变动情况

图1 乙二醇装置负荷及主连价格

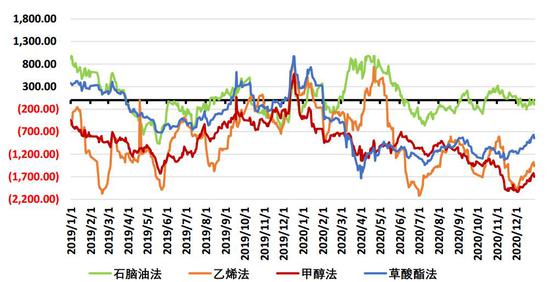

数据来源:WIND资讯 创元期货 图2 各路线乙二醇装置毛利润 单位:元/吨

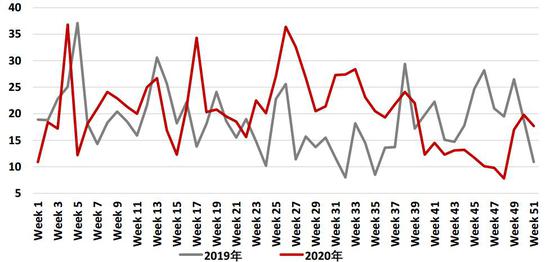

数据来源:WIND资讯 创元期货 图3 乙二醇港口主要库区周度到港量 单位:万吨

数据来源:CCF 创元期货 图4 乙二醇港口主要库区周度发货量 单位:万吨

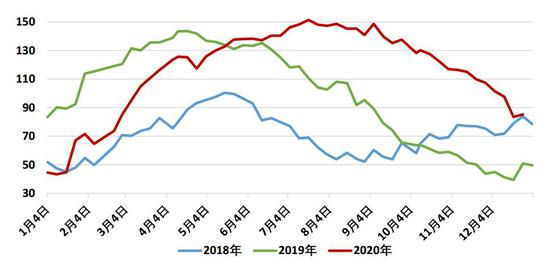

数据来源:CCF 创元期货 图5 华东乙二醇港口库存 单位:万吨

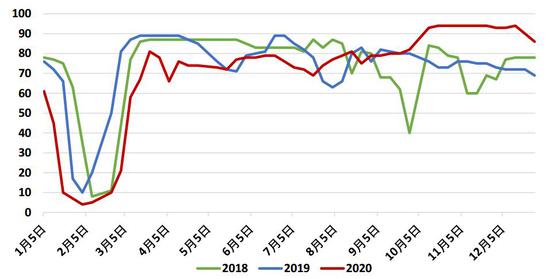

数据来源:CCF 创元期货 图6 聚酯端及各聚酯产品开工负荷率 单位:%

数据来源:CCF 创元期货 图7 聚酯端主要产品库存 单位:天

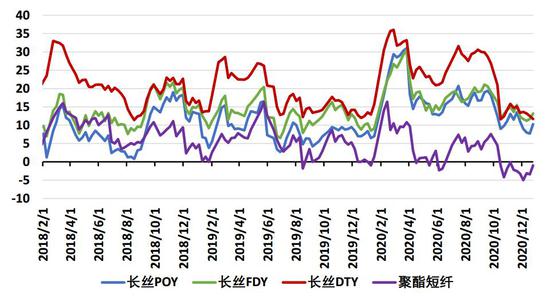

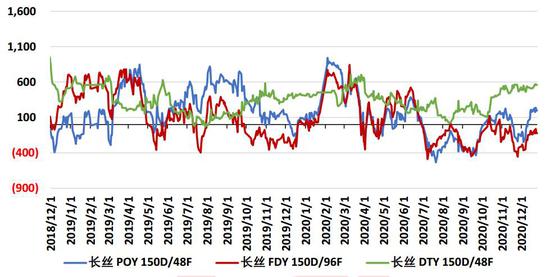

数据来源:CCF 创元期货 图8 聚酯长丝现金流 单位:元/吨

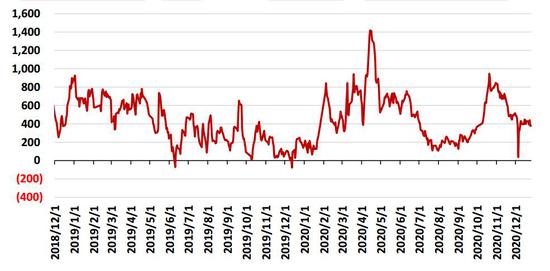

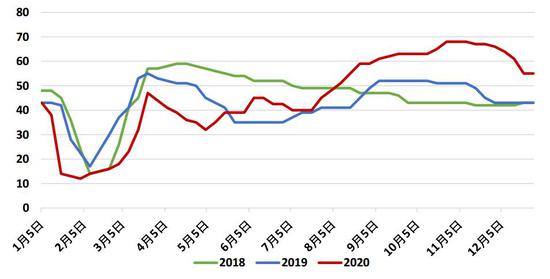

数据来源:CCF 创元期货 图9 聚酯短纤现金流 单位:元/吨

数据来源:CCF 创元期货 图10 聚酯瓶片现金流 单位:元/吨

数据来源:CCF 创元期货 图11 江浙织机开机率 单位:%

数据来源:CCF 创元期货 图12 江浙加弹开机率 单位:%

数据来源:CCF 创元期货 图13 江浙圆机开机率 单位:%

数据来源:CCF创元期货 图14 盛泽地区样本织造企业坯布库存 单位:天

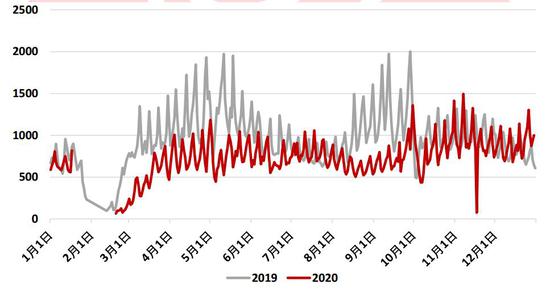

数据来源:CCF 创元期货 图15 中国轻纺城成交量 单位:万米

数据来源:CCF 创元期货 创元期货 姜梓涵 高赵 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);