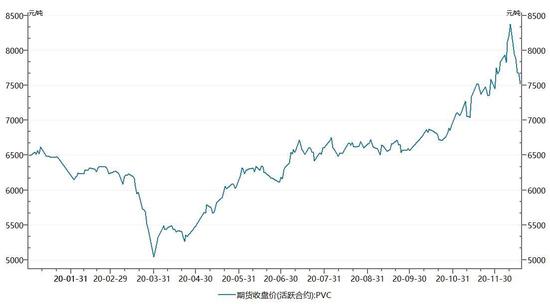

研究结论 供应端:2020年实际有140万吨新增产能,而2021年新增产能计划126万吨,产能增速为6%左右,投产压力较小。 需求端:2020年1-11月房地产竣工增速仍在-9.2%,关注2021年竣工补升预期,房地产后端精装修需求对PVC(7350, -25.00, -0.34%)需求的拉升,另外地板胶的持续高出口增速仍持续贡献需求增速。 成本利润:电石法利润仍然较高,乙烯法利润有所回落。 结论:2021年PVC供需基本平衡,供应略偏紧,建议2021年以偏强震荡思路对待,但仍需考虑合约的季节性强弱。 风险点:2021年竣工补升仍不及预期;PVC产能投放超预期。 一、行情回顾 2020年,PVC价格波动区间在5000-8400,受疫情影响,是波动非常的大的一年,呈现一个先抑后扬的走势。首先,受疫情影响,国际油价暴跌,PVC价格随之下跌至5000左右的低点,导致厂家被迫降负荷,之后随着国内疫情的控制,价格开始回升至年初价格,最后地产的需求支撑、国内库存的持续去化,以及欧美供应端出现问题,较高的出口利润支撑,使得国内现货资源紧张,价格再一次大幅拉涨,直到至近几日才有所回落。 图1:2020年PVC主力合约走势(截止至2020年12月18日)

资料来源:大越期货整理 二、基本面简析 供应: 1.PVC装置投产延后现象较为普遍,2018年、2019年、2020年的投产相较于年初兑现率为40%、50%、60%左右,故投产压力较小。 下图为2020实际新增产能及2021年预期新增产能情况: 图2:2020实际新增产能(预期220万吨)

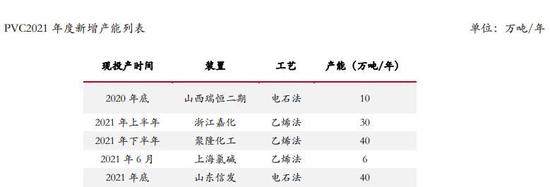

资料来源:大越期货整理 图3:2021年PVC预期新增产能

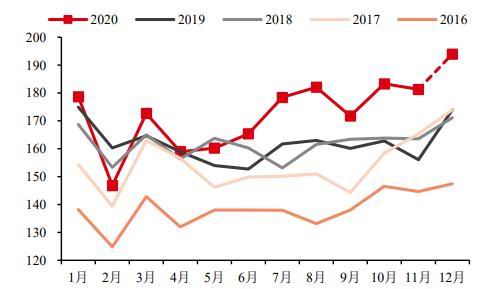

资料来源:大越期货整理 2.PVC产量 图4:PVC产量(自估)

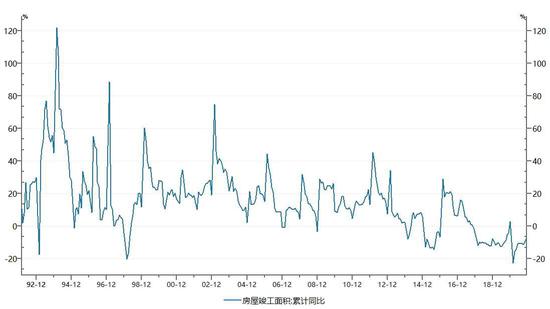

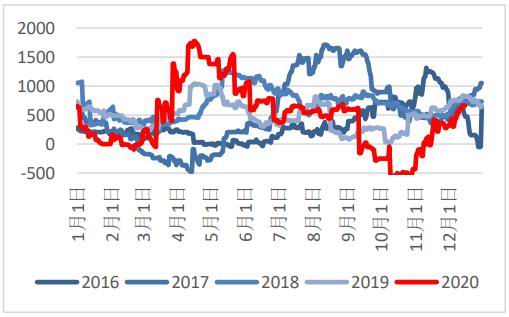

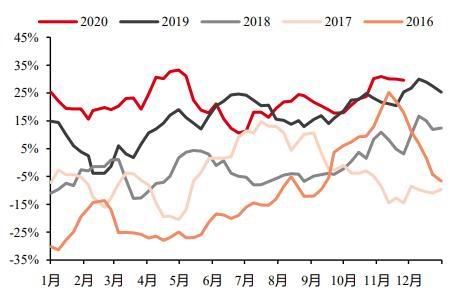

资料来源:大越期货整理 需求: 1.2020年1-11月房地产竣工增速仍在-7.3%,关注2021年竣工补升预期,房地产后端精装修需求对PVC需求的拉升。 2.传统下游开工及库存情况。 图5:房屋竣工面积:累计同比

资料来源:大越期货整理 图6:PVC下游开工率

资料来源:大越期货整理 图7:PVC社会库存

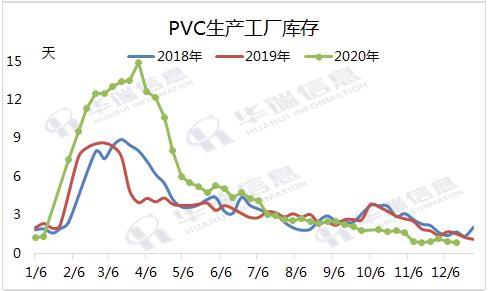

资料来源:大越期货整理 图8:PVC生产工厂库存

资料来源:大越期货整理 3.地板胶的持续高出口增速仍持续贡献需求增速。 图9:地板胶出口增速与PVC出口增速

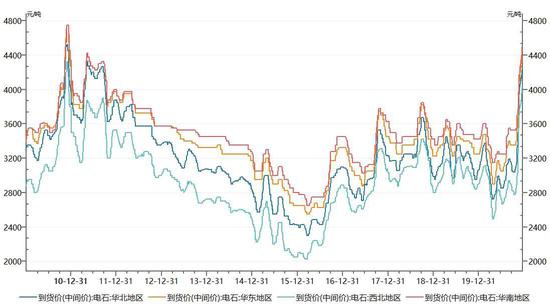

资料来源:大越期货整理 三、成本利润端 1、电石法 1)电石价格接近历史高位 2020年电石价格随着PVC价格先抑后扬,从成本端支撑PVC,而同样电石的成本端兰炭、焦炭(2765, -21.50, -0.77%)支撑着电石价格的上涨;而西北电石法生产厂家现金流也随着近几日期现货价格的回调而有所下跌。 图10:电石价格

资料来源:大越期货整理 图11:2020年焦炭主力合约走势(截止至2020年12月18日)

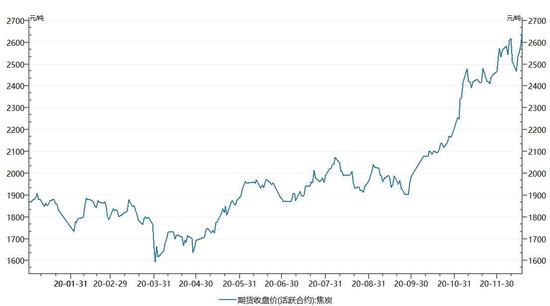

资料来源:大越期货整理 2)氯碱利润 2020年的氯碱综合利润同样先抑后扬。 图12:西北电石法生产厂家现金流

资料来源:大越期货整理 图13:内蒙氯碱一体化毛利(自有电厂、自有电石)

资料来源:大越期货整理 3)进出口 2020年9月份起出口利润丰厚,加速了PVC的去库化进程,出口利润直到近期才有所回落。 图14:出口利润

资料来源:大越期货整理 图15:进口利润

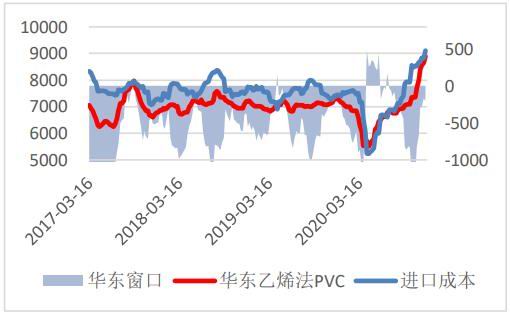

资料来源:大越期货整理 2、乙烯法 2020年乙烯法的利润上半年由于原油价格的暴跌,拉升至高位,下半年随着原油价格的上涨,有所回落。 图14:外采VCM制PVC利润

资料来源:大越期货整理 图15:乙烯法PVC毛利(进口乙烯)

资料来源:大越期货整理 大越期货 杜淑芳 |

|

|  |

|