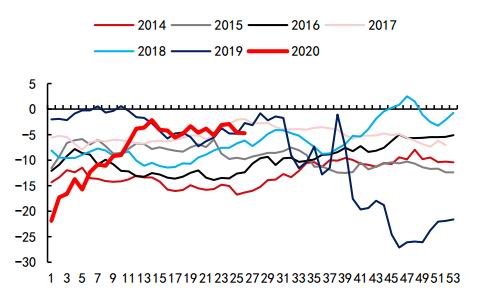

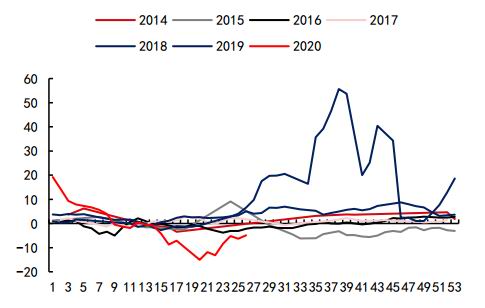

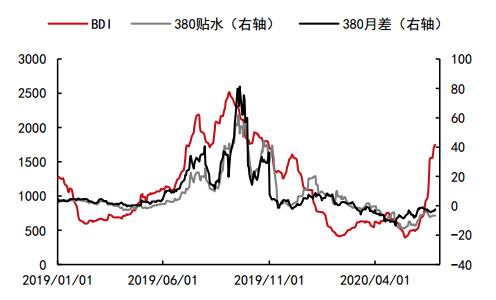

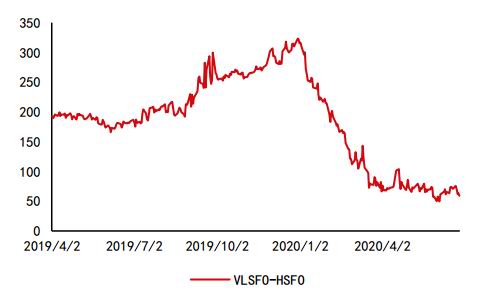

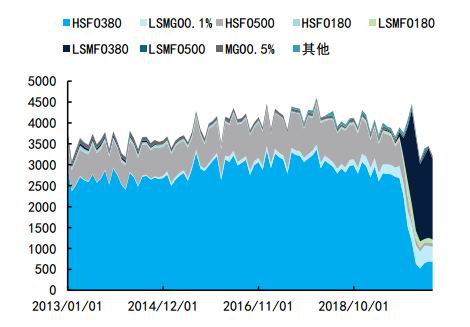

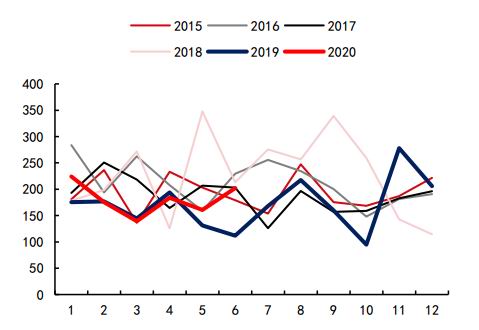

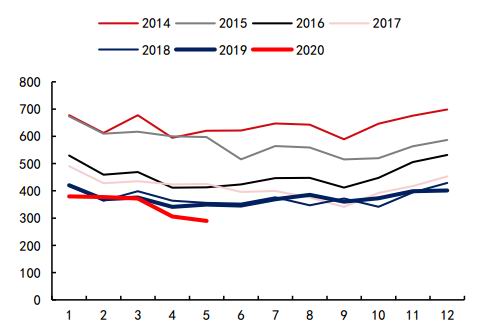

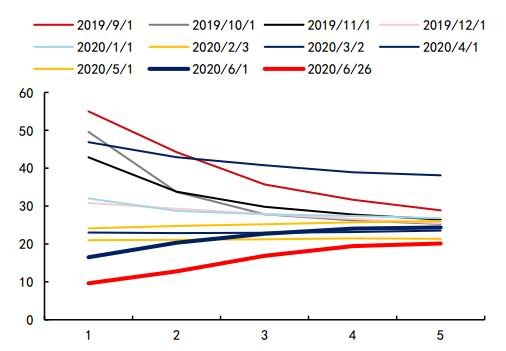

报告要点 2020年新冠疫情冲击全球油品需求断崖式下降油价崩塌下跌,此后在欧佩克创记录减产规模+美国原油产量下降+疫情后各国逐步重启驱动原油供需端好转,油价重心上移。油价驱动燃油期价呈现先跌后涨走势。进入2020年,高硫380燃油由2019年的IMO高低硫转换需求断崖式下跌驱动向供应趋紧、超预期需求不断出现转化,裂解价差强势。 摘要: 2020年新冠疫情冲击全球油品需求断崖式下降油价崩塌下跌,此后在欧佩克创记录减产规模+美国原油产量下降+疫情后各国逐步重启驱动原油供需端好转,油价重心上移。油价驱动燃油期价呈现先跌后涨走势。 IMO高低硫转换,高硫燃油需求断崖式下滑,此悲观预期在2019年下半年通过高硫380裂解价差大幅下跌利空得到释放,进入2020年,BDI指数触底反弹,带动船燃需求,高硫380需求船用需求逐步企稳,虽然高低硫燃油价差缩小致脱硫塔经济性不断变差,脱硫塔带动高硫燃油需求或与新加坡月度高硫燃油销量相当,因其需求较其他品种体量最小,受疫情冲击最不明显;在欧佩克原油大幅减产、美国制裁委内瑞拉、美国轻质原油产量、出口大增背景下,全球炼厂进料轻质化进程加快,炼厂的高硫燃油进料逐步成为美国、印度等国的刚性需求,美国制裁委内瑞拉后,我国沥青(2826, -2.00, -0.07%)原料——委内瑞拉原油到港大幅下降,国内炼厂开始用进口稀释沥青作为沥青原料(马瑞原油)的补充,稀释沥青需求大增亦可理解未高硫380需求需求大增;欧佩克原油创记录减产协议生效,原油供应大幅缩减,中东直烧发电原油数量或受限,燃料油发电需求有概率提升。 供应端全球炼厂进料轻质化强化,各国二级装置陆续投产,高硫380燃料油供应大概率持续下降。 策略建议:多FU2009,空FU2101-SC2101价差 风险提示:原油大幅下跌 一、高硫燃料油船用需求企稳,超预期需求不断出现 (一)脱硫塔高硫燃油需求企稳 2020年新冠疫情冲击全球油品需求断崖式下降油价崩塌下跌,此后在欧佩克创记录减产规模+美国原油产量下降+疫情后各国逐步重启驱动原油供需端好转,油价重心上移。油价驱动燃油期价呈现先跌后涨走势。 IMO高低硫转换,高硫燃油需求断崖式下滑,此悲观预期在2019年下半年通过高硫380裂解价差大幅下跌利空得到释放,进入2020年,BDI指数触底反弹,带动船燃需求,高硫380需求船用需求逐步企稳,虽然高低硫燃油价差缩小致脱硫塔经济性不断变差,脱硫塔带动高硫燃油需求或与新加坡月度高硫燃油销量相当,因其需求较其他品种体量最小,受疫情冲击最不明显,其裂解价差走弱程度最小。 图1:新加坡380裂解价差 单位:美元/桶

资料来源:彭博 中信期货研究部 图2:新加坡380贴水 单位:美元/吨

资料来源:Wind 中信期货研究部 图3:BDI与380贴水 单位:美元/吨

资料来源:Wind 中信期货研究部 图4:新加坡VLSFO-HSFO 单位:美元/吨

资料来源:彭博 中信期货研究部 图5:新加坡燃料油销量 单位:千吨

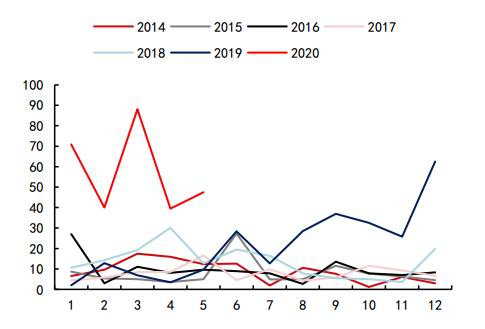

资料来源:Wind 中信期货研究部 图6:新加坡高硫380销量 单位:万吨

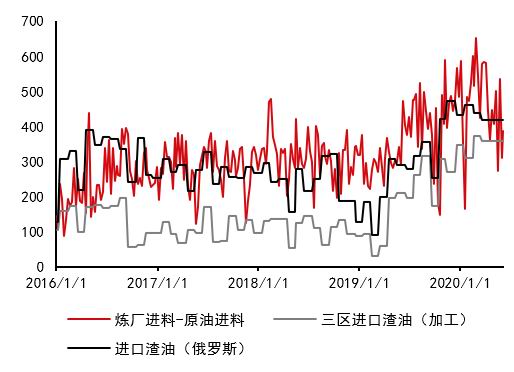

资料来源:Wind 中信期货研究部 (二)炼厂进料轻质化趋势延续,高硫燃料油超预期需求不断出现 在欧佩克原油大幅减产、美国制裁委内瑞拉、美国轻质原油产量、出口大增背景下,全球炼厂进料轻质化进程加快。 图7:美国原油进口 单位:千桶/天

资料来源:EIA 中信期货研究部 图8:美国原油产量和出口 单位:千桶/天

资料来源:EIA 中信期货研究部 图9:美国原油产量 单位:千桶/天

资料来源:EIA 中信期货研究部 图10:美国炼厂进料API

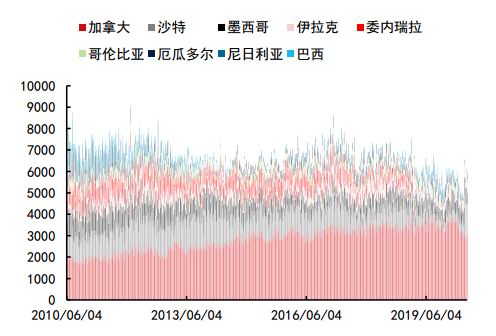

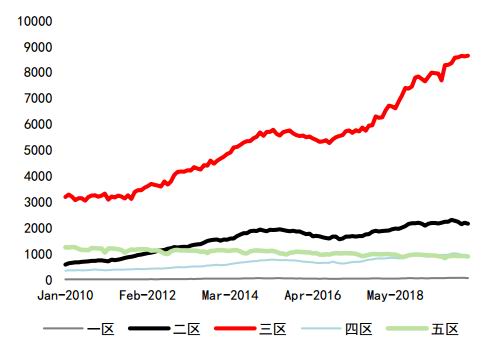

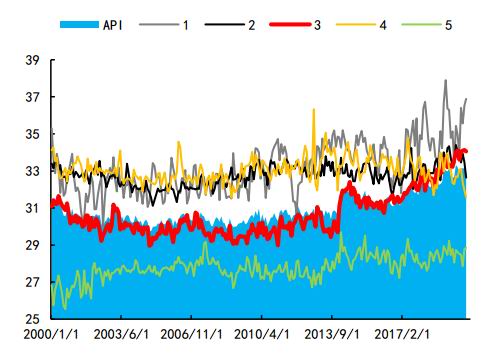

资料来源:EIA 中信期货研究部 美国一直是原油进口大国,进口来源集中在加拿大、沙特、墨西哥、伊拉克等国。2016年以来欧佩克不断深化减产,2020年因新冠疫情影响欧佩克+减产规模创历史新高;近年来美国对委内瑞拉制裁不断升级,2019年5月起,美国自委内瑞拉进口降至0;加拿大出口至美国原油量因管道产能限制2019年触顶,今年因疫情减产加拿大-美国原油出口量进一步下降;叠加美国原油产量飙升,出口量不断增加……综上因素美国原油进口需求持续下降,且进口原油中重质原油比重下降。美国原油产量飙升,出口占比较小,意味着美国生产原油自用的比例较高,而美国原油产量增幅来自PADD3页岩油增量,那么最终的结果是美国炼厂加工用原油轻质化趋势明显,美国炼厂进料的API不断飙升印证了该结论。 图11:美国燃料油进料需求 单位:千桶/天

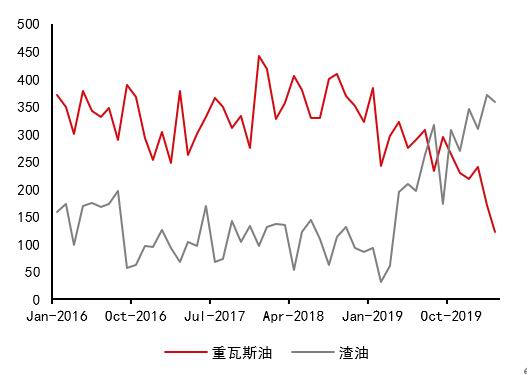

资料来源:EIA 中信期货研究部 图12:美国重瓦斯油和渣油进口 单位:千桶/天

资料来源:EIA 中信期货研究部 炼厂进料轻质化之后,美国炼厂采取了一系列措施,观察EIA数据发现2019年下半年,美国渣油进口大幅增加,此趋势一致延续至今。美国进口渣油80%以上来自俄罗斯,我们用此进口量与美国开工进料-原油进料差值对比发现两者趋势、数量基本一致,该进口渣油80%以上用于炼厂加工,其中又以湾区炼厂加工为主。由于美国柴油库存高企,导致美国对重瓦斯油需求大降,美国重油缺失,对进口渣油的依赖程度加深。 一般情况下,当高硫380燃料油裂解价差低,成品油裂解价差高时,燃料油作为炼厂进料经济性更好,进入2020年成品油需求受到新冠疫情冲击崩塌式下跌,高硫380裂解价差持续走高,从经济性角度上看美国渣油进口应该大幅减少。但我们看到尽管2020年以来美国炼厂开工断崖式下降,但美国炼厂进料-原油进料差值一直在高位,说明自俄罗斯进口的渣油也在高位,或意味着这部分渣油进口是美国的刚性需求,未来其他重油补充有限的前提下,美国这部分进口大概率只增不减,为高硫燃料油市场带来支撑(美国进口增量主要来自俄罗斯渣油,并非是高硫380,但因俄罗斯渣油是亚太地区调和高硫380的重要原料,因此美国进口相当于增加了高硫380的需求)。 图13:美国原油出口 单位:千桶/天

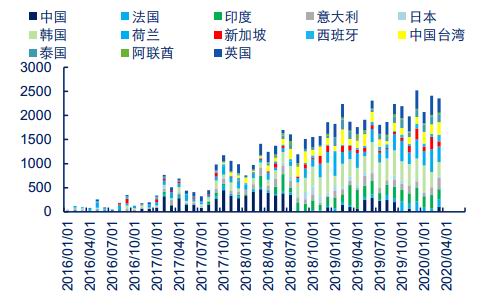

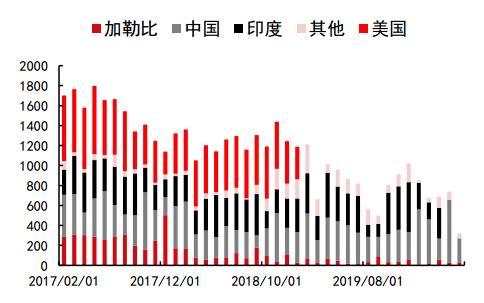

资料来源:EIA 中信期货研究部 图14:委内瑞拉原油出口 单位:千桶/天

资料来源:彭博 中信期货研究部 美国国产轻质原油逐步在国内消化,炼厂进料轻质化趋势明显,此外美国通过出口轻质原油实现其他国家炼厂进料的轻质化,比如亚洲国家和地区(印度、韩国、中国台湾),欧洲国家(荷兰、英国、意大利等),进口美国原油较多的国家如印度,甚至与美国一样需要进口重油,美国制裁委内瑞拉后,2019年美国自委内瑞拉原油进口已降至0,2020年4月印度自委内瑞拉原油进口亦降至0,两国均增加了高硫燃料油的进口作为炼厂重油进料的补充,炼厂的高硫燃油进料逐步成为美国、印度等国的刚性需求,2020年美国、印度炼厂开工断崖式下滑,但燃料油进料需求不减,一旦炼厂开工逐步提升,这部分刚性的高硫燃油进料需求大概率只增不减。 图15:美国燃料油进口 单位:千桶/天

资料来源:EIA 中信期货研究部 图16:印度燃料油进口 单位:万吨

资料来源:彭博 中信期货研究部 图17:我国马瑞原油到港 单位:万吨

资料来源:路透 中信期货研究部 图18:我国稀释沥青进口 单位:吨

资料来源:Wind 中信期货研究部 我国沥青原料——委内瑞拉原油到港大幅下降,国内炼厂开始用进口稀释沥青作为沥青原料(马瑞原油)的补充,稀释沥青需求大增亦可理解未高硫380需求需求大增。 高硫380需求除脱硫塔船用需求、炼厂进料需求还有中东燃烧发电需求,欧佩克原油创记录减产协议生效,原油供应大幅缩减,中东直烧发电原油数量或受限,燃料油发电需求有概率提升。 二、减产加速轻质化趋势,高硫燃油供应趋紧 在欧佩克创记录减产规模下,全球中重质原油产量大幅缩减,配合美国原油产量、出口不断增加,欧洲国家燃料油产量降幅明显,各国二级装置不断投产(俄罗斯燃料油产量不断下降),高硫燃料油出率、产量不断下降。 图19:东西套利空间与到港量 单位:千吨,美元/吨

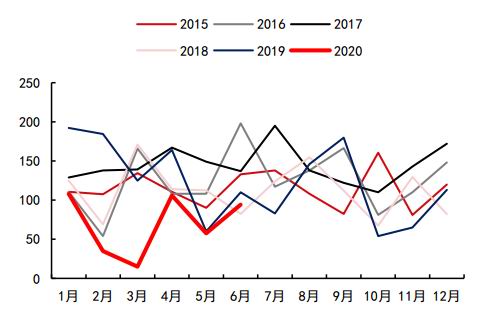

资料来源:路透 中信期货研究部 图20:两地380月差 单位:元/吨

资料来源:Wind 中信期货研究部 图21:新加坡高硫380远期曲线 单位:美元/吨

资料来源:彭博 中信期货研究部 图22:380东西价差 单位:美元/吨

资料来源:彭博 中信期货研究部 三、套利驱动国内高硫燃油库存储备,仓单仍有概率变废为宝 图23:内外套利空间 单位:元/吨

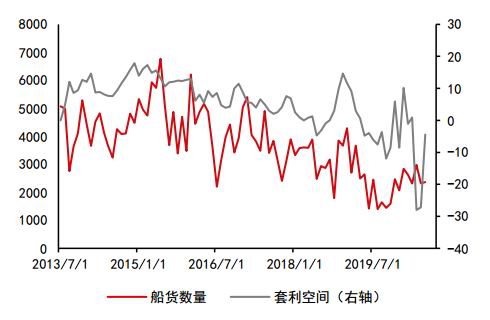

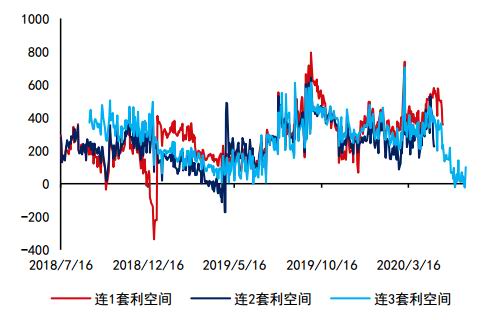

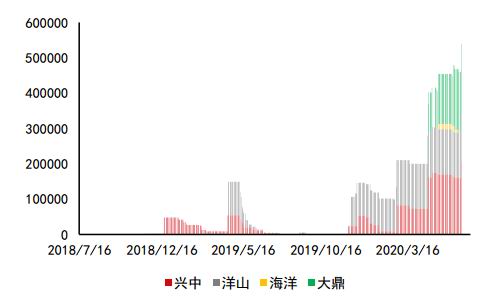

资料来源:Wind 中信期货研究部 图24:FU仓单 单位:吨

资料来源:Wind 中信期货研究部 2019年底-2020年5月,内外盘价差高位驱动国内仓单逐步增加,高硫燃料油库存大幅增加,在仓单有效期到期之前,多头选择继续持有仓单,一种解释是国内高硫燃油消化较慢,多头找不到相应的买家;一种解释是多头通过换月能够覆盖持有成本。交割库容相对紧张,交割利润低位,2009合约最终交割量有概率不及预期,2020年4月30日上期所通知自7月3日起,燃油仓储费由1.4元/吨/天上提至3元/吨/天,仓储费用提高后,仓单数量的变动或有助于理解后期仓单持有者的态度。但在全球高硫燃料油趋紧的背景下,若原油强势,新加坡380走强,多头持有的仓单有概率能变废为宝。 中信期货 桂晨曦 杨家明 |

|

|  |

|