摘要: 当前,短纤供需尚可,加工费低位,持续上涨的成本推动短纤价格跟涨。中长期来看,随着短纤的开工回升,产量增加,如果终端的订单迟迟未改善,将导致供应压力增加,压制短纤价格。操作上,由于终端需求仍无起色,供需面上无趋势性行情,在成本走强的背景下,跟随成本偏强震荡,建议偏多思路对待,新多单谨慎参与。风险提示,原油高位回落。 一、短纤成本支撑坚挺 加工费走弱

PTA

:装置检修降负增加,供需边际好转,并在原油支撑下,加工费有修复预期。 第一,OPEC+3月会议决定维持每月40万桶/日的增产计划,当前全球原油和成品油库存低位,而需求在持续恢复,同时地缘政治恶化,原油价格持续走强,预计3月油价维持在100美元/桶以上的高位,并有继续上行的可能,对PTA成本支撑坚挺。第二,PTA装置检修降负增多,供应压力缓解。其中,仪征化纤35万吨装置3月1日停车,福海创450万吨装置降负至8成,恒力石化4号线250万吨3月10日开始检修20-25天,逸盛新材料1号线360万吨装置近期负荷或从5成降至0,新材料2号线360万吨将从满负荷下调至8成。第三,需求缓慢恢复。终端刚需缓慢跟进,聚酯或延续阶段性促销策略,3月开工率有望维持高位。第四,加工费预期修复。2月由于成本抬升,而需求疲软,PTA加工费持续走弱至200元/吨左右,而后在装置预期检修提振下,加工费修复至500元/吨左右,加工费维持并有继续修复的预期。 乙二醇:供需面偏弱,在成本带动下,震荡偏强。供应端:在高油价、低煤价的能源背景下,我们认为煤制装置将延续高生产效益,而油制装置生产效益将延续低位。尽管油制产能调节效率较慢,但未来边际缩量仍将依靠油制装置。目前已有部分远洋装置因效益问题而出现降负、计划停车等,如中国台湾、韩国、新加坡等装置,远月进口量下降预期将逐步加强。国产量近期仍将延续高位运行,暂未见大规模检修出现,后续关注大型油制装置运行动态。需求端,需求缓慢恢复。终端刚需缓慢跟进,聚酯或延续阶段性促销策略,3月开工率有望维持高位。库存端,2月28日华东主港乙二醇库存处于94.5万吨(+5.6万吨)。近两周到港预报呈现下降,预计港口延续累库,但累库幅度将收窄。 短纤加工费低位,成本支撑坚挺。原油持续上涨带动成本抬升,而短纤需求疲软,高价成本难以有效传递至下游,导致短纤的加工费持续被压缩,截止3月2日,加工费为1089元/吨,处于盈亏平衡线,为历史同期低位。低加工费下,成本对短纤价格指引明显,同时,若加工费持续低迷,也将导致短纤装置再度进入检修降负。 二、工厂开工率高位 供应增量

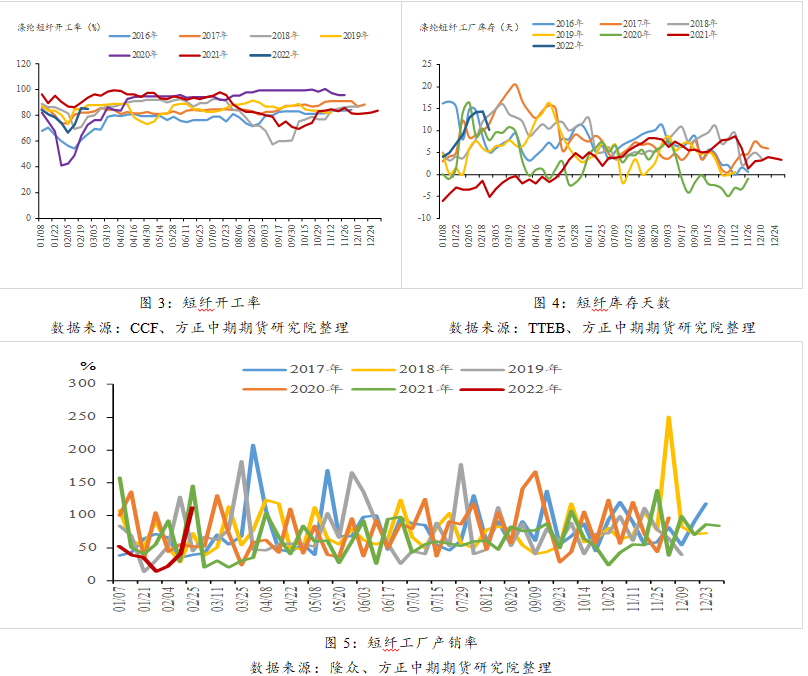

涤纶短纤装置陆续重启,开工率回升。截至2月25日,工厂开工率为85%,处于历史同期中高位。2月份,前期检修的装置大多已经重启,例如,福建经纬25万吨2月6日重启,恒逸高新30万吨2月14日重启,华宏58万吨2月7日重启,另有浙江某厂的新装置30万吨在2月下旬已满负荷生产,后期的30万吨计划4月投产。3月,德赛20万吨计划3月5日重启,暂无新增装置检修计划,当前仍有宿迁逸达20万吨、三房巷20万吨、天津石化10万吨和仪征化纤7万吨等装置停车中。 工厂产销率脉冲式回升,需关注下游实际订单的跟进力度。下游原料库存消耗,同时在原油价格持续上涨的刺激下,刚需补货增加,也有部分投机性需求跟进,截止2月24日,短纤工厂周产销率112.19%,回升至100%以上。在原油持续上涨的背景下,或刺激下游投机性备货需求,但是下游订单若持续偏淡,在充分备货后将对需求形成负反馈。 涤纶短纤工厂库存高位震荡。1-2月,由于需求清淡,短纤工厂震荡累库,仅在2月末产销放量后库存回落,截止2月25日短纤工厂库存10.2天,周环比减少3.1天。短纤装置重启,产量回升,产销有脉冲式放量,但持续性需终端实际需求跟进,因此预计短纤库存维持高位震荡。 三、下游开机率回升 对短纤刚需尚好

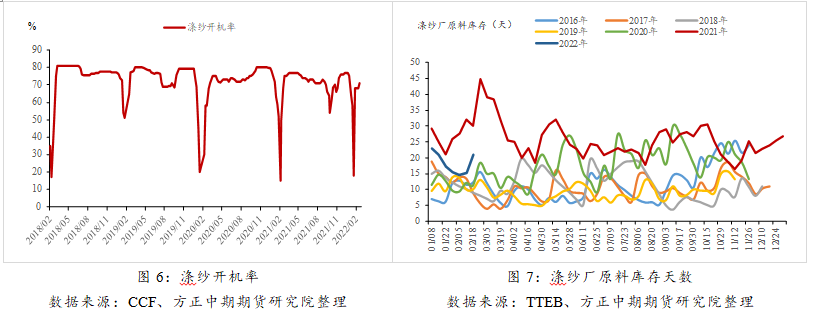

涤纱厂开机率持续回升。春节期间,涤纱开机率季节性回落,节后随着工人陆续返工,开机率持续回升,但是由于疫情影响,导致开机率恢复偏慢,截至2月25日,涤纱开机率为71%。随着疫情缓解,且纯涤纱成品库存低位和加工利润高位,预计开机率继续回升至75%-80%的区间,对短纤刚需有保持。 涤纱厂原料库存先抑后扬,但难以重现2021年2月份的冲高场景。1月-2月中上旬,由于下游需求疲软,涤纱厂以消耗自身原料库存为主,使得库存持续下降至14.5天。2月下旬在原油强势上涨的刺激下,企业备货意愿增加,截止2月24日原料库存回升至21天。进入3月后,原油价格进一步屡创新高,导致短纤工厂日产销达到100%的频率增加,预计涤纱厂的原料库存或上升至30天左右,但是新单跟进仍然偏弱,预计企业进一步储备原料的意愿转弱。

四、终端库存同期高位 需求恢复缓慢

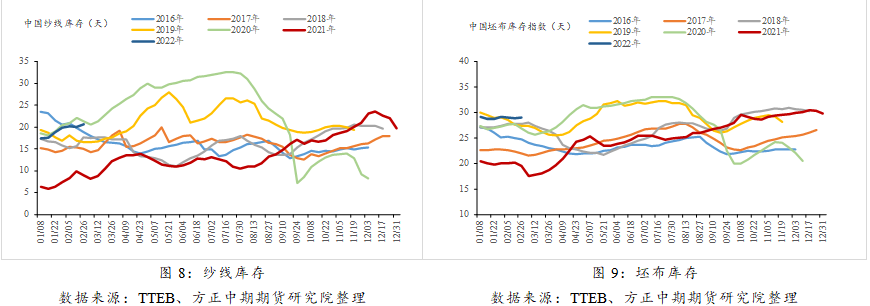

由于海外新单和国内订单下达偏缓,纱线和坯布库存均处于历史同期高位。当前,国际形势复杂,海运费高涨,并且疫情缓和,海外企业恢复正常生产,对国内的纱线和坯布需求有负面影响。海外的春秋订单在去年12月份阶段性集中下单后,目前新单下达缓慢,我们对纱线和坯布的后续订单改善持谨慎乐观预期。 五、总结与建议 当前,短纤供需尚可,加工费低位,持续上涨的成本推动短纤价格跟涨。中长期来看,随着短纤的开工回升,产量增加,如果终端的订单迟迟未改善,将导致供应压力增加,压制短纤价格。操作上,由于终端需求仍无起色,供需面上无趋势性行情,在成本走强的背景下,跟随成本偏强震荡,建议偏多思路对待,新多单谨慎参与。风险提示,原油高位回落。

|

|

|  |

|

微信:

微信: QQ:

QQ: