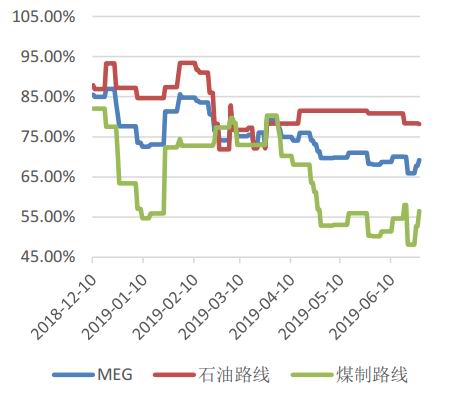

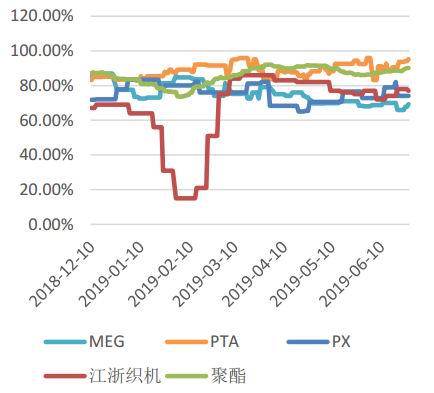

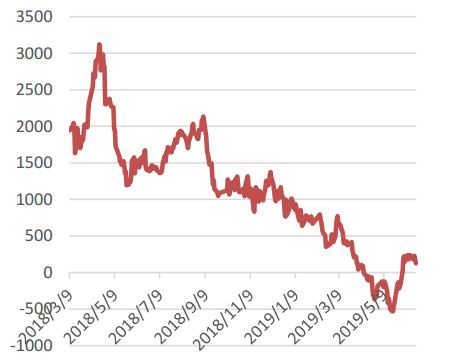

摘要 上半年,乙二醇基本表现为高库存、需求疲弱为主的弱势基本面,期现货市场价格不断走弱创新低。期货市场上,乙二醇跌13.94%报4408元/吨,实现成交量为4551万手,持仓量为45.45万手。现货市场,跌15.68%报4435元/吨,当前基差为-10元/吨。 供给端:库存方面,港口库存为112.90万吨,环比下降5.94万吨,下周到港计划为21.53万吨,预计乙二醇或将步入缓慢坎坷的库存去化阶段;开工率方面,虽较之前略有回升,但整体水平不高,石脑油制乙二醇开工负荷为78.16%;煤制开工负荷为56.51%;综合开工负荷为69.25%。 需求端:终端江浙织机开工率为77%,聚酯开工率为90.13%。库存水平处于低位,当前库存水平:POY:6天;DTY:17天;FDY:10.5天;涤纶短纤:5天;聚酯切片:0.7天。 工艺路线利润:一体化装置毛利为54元/吨左右;煤制工艺路线毛利为5203元/吨;MTO装置亏损较大,毛利为1793元/吨。 观点:综合来看,虽然乙二醇港口库存步入缓慢去库阶段,但是当前库存水平依然较高,压制价格走势。下游聚酯需求回暖,开工回升,库存水平较低,整体良好,但是终端库存天数41天,水平较高,需引起我们的重视。短期来看,随下游需求回暖,国内开工水平较低,或将小幅反弹;中期来看,持中性,需关注下游需求回暖情况以及国内装置检修力度;长期来看,受乙二醇供需弱势基本面的影响,大概率偏弱运行。 一、行情回顾 乙二醇自上市以来,在基本面较弱的预期下,一路走跌,不断创新低。进入2019年,正值下游淡季,今年终端行情同往年相比,似乎更加坎坷,在利润不佳的情况下,有些厂家提前进入放假模式,江浙织机开工负荷大幅下降,从1月初的69%下滑至31%。在终端需求不旺盛的情况下,聚酯也迎来了大规模检修,然而国内乙二醇供给并未相应地减少,开工负荷维持80%上下的水平,由于生产的产品不能及时被下游厂家消耗,乙二醇库存已开始了累库迹象,但当时乙二醇港口库存整体水平在80-90万吨左右,压力较小,乙二醇维持震荡行情。2月份,迎来了我国的春节假期,终端织造开工负荷继续下降至15%的低位,聚酯开工率也处于年内低位,最低时只有74%的水平,然2月中上旬乙二醇的开工依然保持在80%以上的高开工水平,华东港口库存也随之不断累积;下旬,因装置利润随乙二醇价格走跌不断被压缩,部分一体化装置转产环氧乙烷,乙二醇开工回落,行情出现反弹。进入3月份后,织造行业并未同往年一样,在“金三银四”的旺季,大量的订单并没有接踵而至,需求虽较2月份有改善,但是同去年相比,刚性需求却打了折扣,叠加乙二醇开工逐渐回升,库存继续向上攀升,压力明显,乙二醇走出了单边下跌的行情。4月份,虽然聚酯装置开工负荷逐渐提升至高位,乙二醇开工负荷稍有回落,但进口却大大增加,华东港口库存在4月18日创出了历史新高,128.4万吨,牢牢压制乙二醇价格走势。5月10日,美国宣布将2000亿美元中国输美商品的征税由10%提高至25%;5月13日,美方再次将就约3000亿美元中国商品加征25%的征税,所列清单中包含了终端部分织造产品,乙二醇、PTA(5374, -28.00, -0.52%)、郑棉(13090, -5.00, -0.04%)应声大幅下跌,一度使得各工艺路线利润转亏,但是除了煤制装置检修规模加大,油制装置并未有加大检修迹象,市场情绪较为谨慎,乙二醇价格维持底部震荡。6月份,上半月行情依然维持震荡,下半月,在原有反弹走高的带动下,下游聚酯产销转好,开工回升,叠加港口库存小幅下降,且又继续回落的可能,支撑乙二醇触底反弹。 总的来讲,自上市以来,乙二醇就步入下行通道,港口库存不断累积,攀至高位,供给压力较大,下游聚酯刚性需求不足,叠加中米贸易关系摩擦,使乙二醇不断创新低。然6月下旬,聚酯需求逐渐回暖,国内开工维持低位,库存有进一步回落的迹象,乙二醇供需弱势局面稍有改善,价格出现反弹,但后期走势,仍需关注下游聚酯刚性需求的可持续性以及库存是否可以实质性去化。 图1 期现货行情

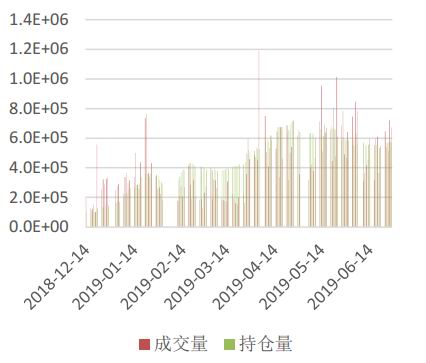

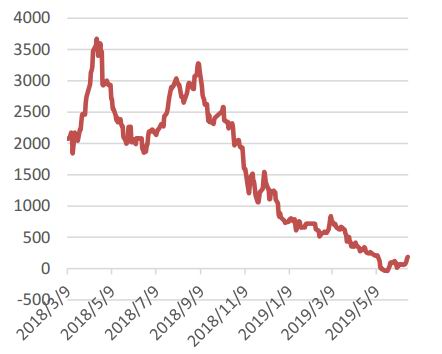

资料来源:Wind、格林大华期货研究所 图2 成交量与持仓情况

资料来源:Wind、格林大华期货研究所 图3 EG外盘价格

资料来源:Wind、格林大华期货研究所 图4 仓单情况

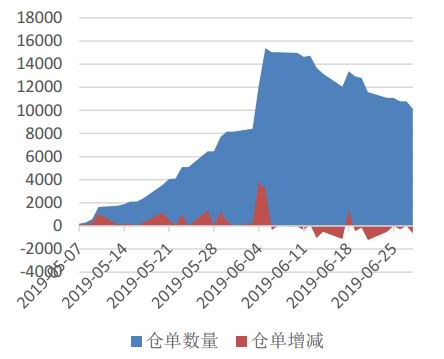

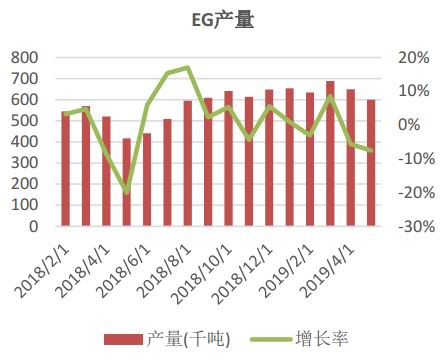

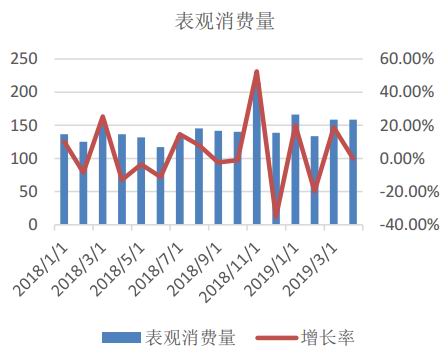

资料来源:Wind、格林大华期货研究所 二、影响因素分析 国内外供给稳定增长 2019年1-5月份乙二醇产量为322.58万吨,同比增加64.7万吨,增幅为25.09%;其中5月份乙二醇产量为60.01万吨,同比增长44.09%,环比下降7.56%。2019年1-4月份乙二醇进口数量为354.56万吨,同比增加17.90万吨,增幅为5.32%;其中4月份进口为93.69万吨,同比增加9.24万吨,增长10.94%,环比增加3.95万吨,增长4.40%。2019年1-4月出口总量为1099.45吨,同比减少34.66吨,下降3.06%;其中,4月份出口为325.94万吨,同比减少1.70吨,下降0.52%,环比减少63.93吨,下降16.40%。2019年1-4月份表观消费量为617.02万吨,同比增加61.88万吨,增长11.15%;其中,4月份表观消费量为158.58万吨,同比增加22.02万吨,增长16.12%,环比同3月份基本持平,增加0.03万吨,增长0.02%。 供给稳定增加。我国是乙二醇供给大国,更是乙二醇需求大国,数据显示,我国高度依赖进口,一半以上的乙二醇需要进口来满足国内需求,出口微乎其微,可以忽略不计。无论是是国内供给来看,还是进口来看,数据均显示出不同幅度的增长,综合供给继续增加,对于当前供过于需的弱势基本面,供给的不断增加,带来更多供给压力,这也是乙二醇上半年走弱的主要原因之一。 图5 国内产量(万吨)

资料来源:卓创咨询、格林大华期货研究所 图6 表观消费量(万吨)

资料来源:卓创咨询、格林大华期货研究所 图7 乙二醇进口情况

资料来源:Wind、格林大华期货研究所 图8 乙二醇出口情况

资料来源:Wind、格林大华期货研究所 库存一路攀升,至高位后盘整 自2018年9月底开始,乙二醇库存一路飙升,打破2014年初的峰值。随煤化工的快速发展,煤制乙二醇产能不断扩大,虽然煤制乙二醇在品质、色泽等质问题上不如油制乙二醇产品,但随工艺的发展,聚酯工厂逐渐增加煤制乙二醇的摄入比例,有的厂家掺和比例甚至高达30%-40%,而随摄入比例的提升,更加加快了煤制产能扩增速度。由于下游聚酯产能扩增规模不及乙二醇,叠加乙二醇进口数量稳步增加,使得乙二醇供给总量大于需求的不平衡局面。 年初正逢聚酯产业淡季,面临终端织造企业提前放假,聚酯工厂装置大规模检修,乙二醇需求被大大削弱。与此同时,国内乙二醇装置开工并未随着下游需求不足相应大幅调整,且1月份进口量为100.98万吨,是近一年内的最高值,使得1月港口库存几乎呈现直线式攀升。春节过后,终端织造企业正常开工比往年似乎更晚些,聚酯装置随检修陆续结束,开工负荷逐渐提升,华东港口乙二醇库存攀升速度有所放缓。本是“金三银四”的旺季,但是订单并不如往年般火爆,4月11日,港口库存创下了128.4万吨的峰值,牢牢压制乙二醇的价格走势。随着价格走跌,各工艺路线也出现了不同程度的亏损,但乙二醇生产厂家并未及时对此做出回应,进入5月份,也仅有煤制装置加大检修力度,供给小幅回落,库存高位震荡,此外,终端织造业步入年中淡季,聚酯产销不佳,库存不断累积。6月中旬,随着原油反弹,带动化工板块上涨,叠加中米两国元首通话,贸易关系有所缓和,聚酯产销连续几日火爆,库存得以及时去化,当前处于相对较低水平。 截止6月27日,华东主港乙二醇库存为112.90万吨,周环比下降5.94万吨。其中,张家港80.50万吨;江阴4.00万吨;太仓8.40万吨;宁波7.60万吨;上海及常熟12.40万吨。6月27日至7月3日,华东主港到船计划为21.53万吨,其中,张家港9.68万吨;太仓5.65万吨;上海0.00万吨;宁波4.80万吨;江阴1.40万吨。截止6月21日,PTA社会库存为118万吨,库存水平好于乙二醇。 4月底以来,乙二醇开工水平整体不高,供给小幅回落。当前,煤制开工率为56.51%,石脑油一体化制乙二醇开工率为78.16%,综合开工率为69.25%。4月下旬开始,煤制装置检修规模加大,基本维持在50%-60%的开工负荷,叠加一体化装置小部分转产环氧乙烷,国内供给小幅回落。 综合来看,乙二醇国内供给小幅回落,下游聚酯需求转暖,乙二醇或将步入缓慢去库阶段,至于去库幅度以及速度,仍需关注后续下游聚酯需求回暖进程、持续时间以及国内装置检修规模。 图9 EG华东主要港口库存

资料来源:卓创咨询、格林大华期货研究所 图10 PTA社会库存

资料来源:卓创咨询、格林大华期货研究所 图11 乙二醇开工率

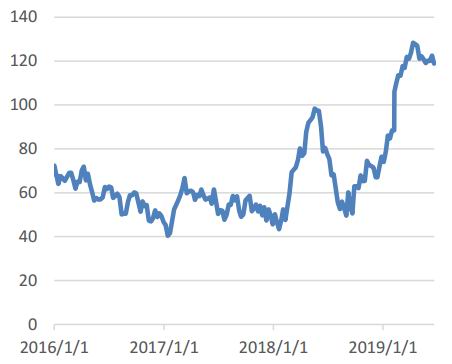

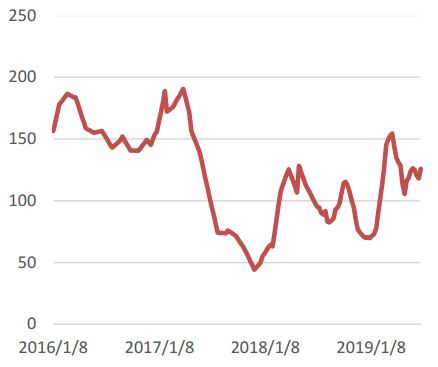

资料来源:卓创咨询、格林大华期货研究所 图12 产业链开工率

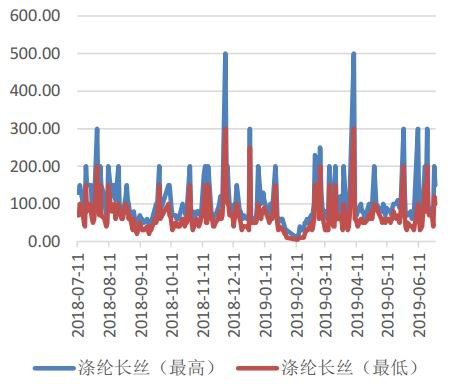

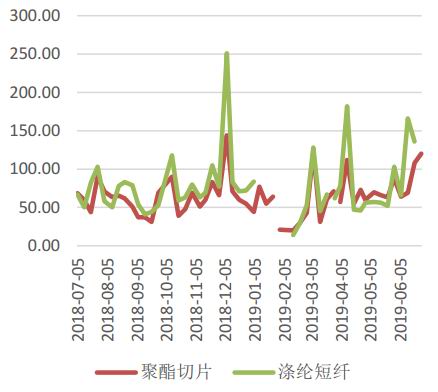

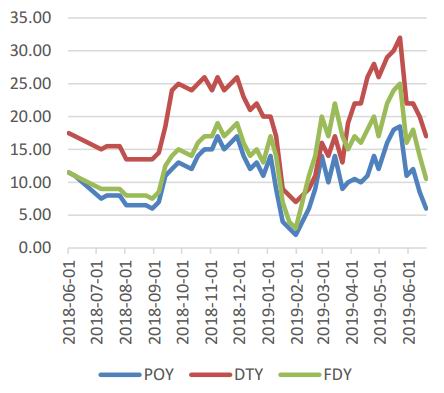

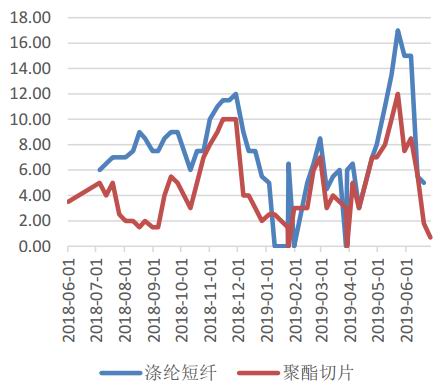

资料来源:卓创咨询、格林大华期货研究所 下游聚酯需求回暖,然终端织造情况不佳 下游需求有回暖迹象,但终端织造库存较高。根据卓创统计,当前江浙织机开工率为77%,聚酯开工率为90.13%。从聚酯库存天数走势可以看出,自春节以后,聚酯库存基本呈现震荡走高的现象,一方面,是由于今年终端织造行业今年开工较晚,叠加在“金三银四”的旺季,订单却不如往年般接踵而至,对聚酯的采购也格外谨慎,原材料库存较少,基本是按需所购;另一方面,中米关系摩擦升级,不仅影响我国服装行业的发展,也制约纺织行业的出口,厂家心态略有悲观。6月份后,在原有反弹、中米两国元首通话缓和贸易关系、PTA检修规模加大反弹走高等连环刺激下,聚酯产销持续火爆,库存快速去化。当前,POY库存天数为6天;DTY库存天数为17天;PDY库存天数为10.5天;涤纶短纤库存天数为5天;聚酯切片库存天数为0.7天。无论从现金流情况来看,还是库存水平来看,当前聚酯情况良好,对乙二醇和PTA形成支撑。然而,当前盛泽地区织造企业库存天数为41天,处于较高水平。5月13日美方宣称拟对自中方输美的3000亿美元商品加征征税,部分织造产品列于清单之中。当前织造行业就像一颗定时炸弹一样,库存水平高企,贸易问题仍待解决。 图13 涤纶长丝产销率:江浙地区主流

资料来源:Wind、格林大华期货研究所 图14 涤纶短纤与聚酯切片产销率

资料来源:Wind、格林大华期货研究所 图15 涤纶长丝库存天数:江浙织机

资料来源:Wind、格林大华期货研究所 图16 聚酯切片和涤纶短纤库存天数:国内

资料来源:Wind、格林大华期货研究所 装置利润随价格走跌不断下滑 我们可以从中看出,石脑油一体化装置在2018年的利润相对客观,基本上有1000元/吨的利润空间。2018年9月在原油大跌的背景下,能化产品也随之下跌,叠加乙二醇基本面不佳,乙二醇更是顺势而下,且在年后原油反弹情况下,乙二醇也未跟随上涨,反而不断创出新低,使得厂家利润一度转盈为亏。考虑到前期厂家利润可观,暂时的亏损并不影响厂家的信心,此外,为了保持稳定的客户源,大部分油制厂家选择维持前期开工水平,但也有小部分厂家,转而生产环氧乙烷来赚取更多利润。6月下半月,聚酯需求小幅回暖,国内供给小幅回落,乙二醇迎来一波小幅反弹行情,石脑油一体化装置利润也稍有改善,当前利润为54元/吨。 对于煤制路线来讲,利润下降的速度要比油制路线快的多。相较于油头路线,煤制所需原材料价格走势并未像石脑油等跟随原油此起彼伏,年后焦煤(1392, -9.00, -0.64%)呈现单边上涨行情,动力煤(586,-1.80, -0.31%)呈现宽幅震荡,在乙二醇走低的情况下,煤制原材料价格走高,因此煤制路线利润被快速压缩,一度亏损,当前小幅盈利,为203元/吨左右。 MTO装置长期处于亏损状态。因为MTO装置成本昂贵,相较于煤制和石脑油一体化装置,利润情况不佳。随着年后乙二醇走低,MTO装置利润亏幅加大,一度接近2300元/吨,当前亏损为1793元/吨。 虽然当前各装置毛利情况表现不佳,或将对乙二醇走势形成支撑,但是这并不是乙二醇反弹走高的充分条件。自4月份开始,三条工艺路线已纷纷跌至盈亏线以下,但是除了煤制装置,其他装置并没有加大检修规模,说明厂家还可以忍受一时的亏损,并不想因短时的亏损而失去稳定的客户源。因此,只有当利润亏损到以程度,倒逼厂家加大检修规模,改善供需局面,才可迎来行情走高。 图17 石脑油外盘价格

资料来源:Wind、卓创咨询、格林大华期货研究所 图18 石脑油一体化毛利润

资料来源:Wind、卓创咨询、格林大华期货研究所 图19 动力煤和焦煤期货行情

资料来源:Wind、卓创咨询、格林大华期货研究所 图20 煤制乙二醇毛利润

资料来源:Wind、卓创咨询、格林大华期货研究所 图21 甲醇(2119, 14.00, 0.67%)期货行情

资料来源:Wind、卓创咨询、格林大华期货研究所 图22 MTO制乙二醇毛利润

资料来源:Wind、卓创咨询、格林大华期货研究所 三、行情展望 综合来看,虽然乙二醇港口库存步入缓慢去库阶段,但是当前库存水平依然较高,压制价格走势。下游聚酯需求回暖,开工回升,库存水平较低,整体良好,但是终端库存天数41天,水平较高,需引起我们的重视。短期来看,随下游需求回暖,国内开工水平较低,或将小幅反弹;中期来看,需关注下游需求回暖情况以及国内装置检修力度;长期来看,受乙二醇供需弱势基本面的影响,大概率偏弱运行。 格林大华期货 |

|

|  |

|