【20220822】聚酯周报:近端格局偏强 观点小结:PTA 核心观点:中性 短期来看,PTA绝对价格或受原油波动影响偏大,供需面来看,11月装置落地之前PTA维持偏紧去库状态,基差月差维持偏强。 现货:中性 现货市场商谈气氛一般,报盘基差相对坚挺,个别供应商有递盘。8月货源贸易商报盘在09+125~135附近,递盘在01+580~590,商谈价格区间在5940~6000附近。 装置变动:谨慎偏多 装置按计划检修中,福化重启,能投停车,主流供应商缺原料负荷不高,8-9月检修量维持偏高。 下游需求:偏空 终端限电对印染及加弹影响较大,聚酯开工恢复偏慢,需求订单偏差。 供需平衡:偏多 PTA平衡表现偏紧,8-9月去库,PX和PTA新装置投产前偏紧。 加工利润:中性 产业链利润维持偏强,整体价差中性。 观点小结:乙二醇 核心观点:中性 近端平衡维持去库,价格低位不看空,高库存向上驱动不足,短期预期维持偏弱震荡,关注装置检修持续性。 现货:中性 基差偏弱,市场买气一般。市场商谈偏淡。目前现货基差在01合约贴水85-100元/吨附 近,商谈3950-3960元/吨。 装置变动:中性 油化工计划重启中,煤制方面新航、天业、湖北三宁按计划检修,多套煤化工重启延后,8-9月整体检修量维持高位。 进口:谨慎偏多 近洋检修偏高,8月进口评估55万吨,9月起北美或有增量,乙二醇港口库存压力偏大。 下游需求:偏空 终端订单偏差,限电影响织造开工,需求恢复较慢。 供需平衡:中性 8-9月预计维持偏紧去库,绝对库存量偏高,关注检修持续性。 加工利润:偏多 国内主流工艺利润仍亏损严重,当前利润在历史低位。 需求无明显起色 织造开机低位,原料采购谨慎 华东继续高温限电,织造开机低位,加弹开工率47%,织造开工46.2%,印染开工率49%。 终端订单偏弱,成品库存维持高位,织机低负荷,原料采购谨慎,备货在5-7天附近。目前订单不多,旺季未明显启动。

数据来源:CCF,紫金 研究所 研究所 聚酯开工回升偏慢 截止8月19日,聚酯周均开工率81.72%附近,聚酯加权库存回升至28天附近,聚酯加权利润400左右。 原料偏弱,聚酯利润维持;下游订单表现偏弱,聚酯库存回升;受限电影响,四川部分聚酯停车,聚酯提负放缓。

数据来源:CCF,紫金 研究所 研究所 聚酯库存回升 截止19日,POY、DTY、FDY和短纤权益库存分别为31.5、33.9、29.7和13.1天,库存回升,受限电影响终端产销偏差,整体库存仍维持偏高水平。 工厂降库存需求维持偏高。

数据来源:CCF,紫金 研究所 研究所 聚酯利润小幅修复 原料偏弱,聚酯利润小幅修复。 瓶片利润在聚酯产品中最佳,随着短纤开工回升,短纤效益压缩较多,长丝效益在盈亏平衡附近,小幅回升。

数据来源:CCF,紫金 研究所 研究所 聚酯开工率评估 截止上周五(19日),聚酯即时负荷81.2%左右,四川限电部分聚酯工厂检修,后市有装置计划重启,但受限电影响,负荷缓慢回升中。 当前瓶片负荷维持偏高,短纤负荷回升较快,长丝负荷缓慢回升中。8月评估82%(环比-1%),旺季需求回归偏慢进一步下调9-12月聚酯开工率1个百分点。

数据来源:CCF,紫金 研究所 研究所 缺原料PTA检修维持高位 PTA装置检修执行中 上周装置变动,福海创450万吨装置按计划重启,能投100万吨PTA装置停车,9月预估福海创75成负荷,YS宁波200重启延后,YS大连225预估6成负荷,恒力2号线8月底9月检修,中泰9月中检修。 上游原料维持偏紧,PTA开工率受制于原料影响维持偏低。

数据来源:CCF,紫金 研究所 研究所 PTA库存下降 PTA本周社会库存环比下降10万吨,PTA检修偏多,产业链各环节库存均小幅去化; 仓单数量方面,供应商有采购仓单动作,仓单回落较快,截止8月19日郑商所PTA仓单1.299万张。

数据来源:杭州忠朴、郑商所,紫金 研究所 研究所 PTA平衡表 本周装置表调整,福化重启目前8成负荷,能投停车,YS宁波尚未重启,9月YS重启偏慢,恒力、中泰计划检修,下调8-9月供应量,需求端下调8-9月负荷至82%,87%(环比-1%)。 平衡表来看,11月装置落地之前PTA维持偏紧去库状态,近端9-1或10-1月差预计偏强。预期弱可关注远月反套和利润压缩机会。

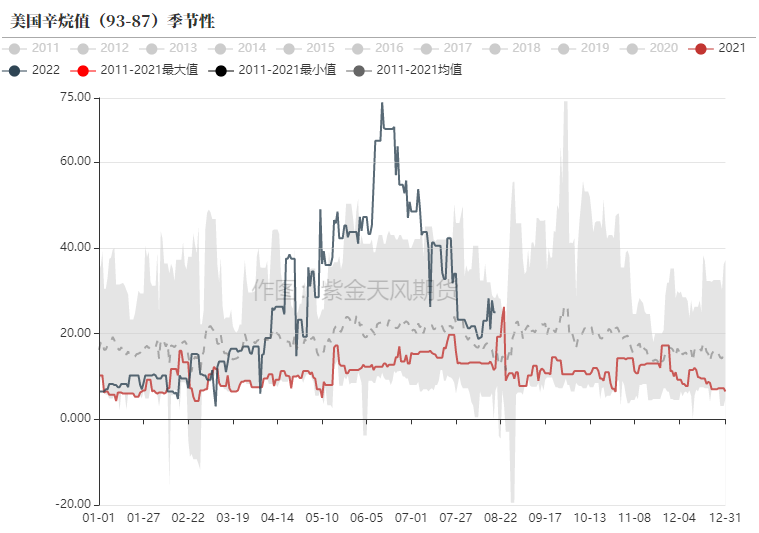

数据来源:CCF,紫金 研究所 研究所 美国汽油低库存支撑裂解价差,辛烷值下降 美国汽油库存下降给予裂解利润和重整利润支撑,裂解价差高位持稳。 8月中旬后芳烃调油需求逐步转弱,炼厂转向冬季汽油,丁烷可以进入调油池,美国辛烷值继续小幅回落。

数据来源:路透,紫金 研究所 研究所 芳烃调油经济性小幅修复 出行高峰陆续结束,芳烃调油需求或转弱。

数据来源:普氏,紫金 研究所 研究所 芳烃美亚套利价差压缩 近期甲苯/二甲苯/对二甲苯美亚套利价差收窄,套利窗口关闭。套利窗口关闭,部分亚洲运往美国芳烃预计转回国内,8-9月PX进口量预计边际回升。 目前美国歧化装置开车时间预计在9-10月之后,亚洲目前调油经济性尚可,PX和纯苯供应恢复时间偏慢,短期PX或维持偏强。

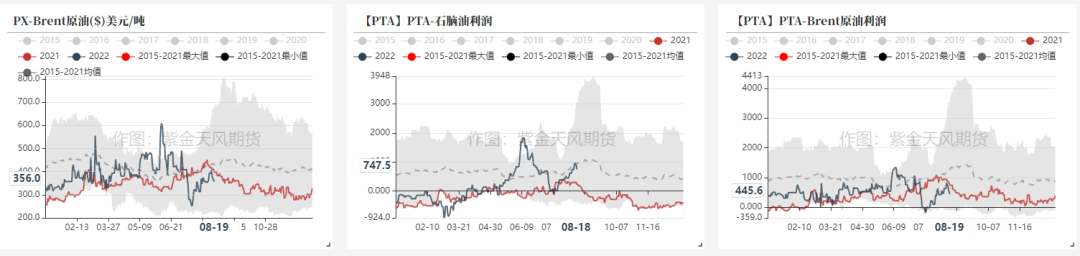

数据来源:紫金 研究所 研究所 PX维持偏紧 进口方面,海关统计,7月中国大陆PX进口总量61.5万吨,环比减少9.8万吨,出口总量5.5万吨,环比增加5万吨,7月净进口56万吨,创新低。7月预计去库超30万吨。 本周PX装置动态,福化PX装置重启延后至9月底,ZPC9月有消缺计划,九江、上海石化(600688)小幅提负荷,3季度PX维持偏紧。 目前来看国内负荷和进口回归偏慢,PX供应紧张缓解依赖于新装置投产,关注盛虹、威联化学和广东石化PX投产进度。

数据来源:CCF,紫金 研究所 研究所 估值上,产业链价差偏强 产业链价差方面,近期PX和PTA格局偏紧,PXN和PTA环节加工差持续走强,目前PTA-石脑油价差恢复至中性水平。 格局好短期PX利润预期偏强,关注新装置投产进度,随着装置投产落地可以考虑做缩PTA-石脑油价差。

数据来源:紫金 研究所 研究所 MEG去库磨底中 乙二醇负荷继续回落 根据CCF,截止8月19日乙二醇周均总负荷47.01%,其中煤制负荷37.55%。目前乙二醇负荷继续回落,装置计划检修偏高。

数据来源:CCF,紫金 研究所 研究所 油制重启煤制检修 装置动态,本周平衡表变动,浙石化新装置出料,恒力一条线提负荷,卫星提负,新疆天业(600075)1#3#停车,新航能源22日停车检修,陕煤和陕西延长计划8-9月停车,多套煤制重启延后,目前供应端8-9月检修维持偏高。

数据来源:CCF,紫金 研究所 研究所 新装置投产计划不变 新装置动态方面,下半年计划投产装置预计鲲鹏和榆林化学2套煤化工。

数据来源:CCF,紫金 研究所 研究所 主流工艺维持亏损 各工艺仍亏损严重,低估值下供应改善有限,市场测试真实成本。

数据来源:紫金 研究所 研究所 进口量短期偏低,有回升预期 据海关统计,2022年7月乙二醇进口量在57万吨附近,环比上月减少7.6万吨。海外装置变动不大,8月到港量不多,进口预估55万吨。 近洋烯烃效益差,裂解普遍降负,近洋进口量萎缩明显,9月后北美货源或有增加预期。

数据来源:52hz,紫金 研究所 研究所 港口库存下降 从到港量来看,上周预计到港6万吨,实际到港5.9吨,实际到港偏低,港口库存下降明显。 截止22日,华东主港地区MEG港口库存约111.3万吨,环比下降8.4万吨。绝对库存维持高位。 8.22-8.28,预计到货总量在7.7万吨附近,到港偏低,乙二醇库存预计持稳回落。

数据来源:CCF,紫金 研究所 研究所 乙二醇平衡表 本周平衡表变动,油制检修陆续有重启,新航、天业等多套煤化工检修,部分煤化工重启延后。9月检修量维持高位。需求端8-12月聚酯负荷评估下调1%。 平衡表来看,8-9月去库,格局好转,价格低位不追空,高库存向上驱动不足,短期预期维持偏弱震荡,关注装置检修持续性。中期维持逢高空思路。

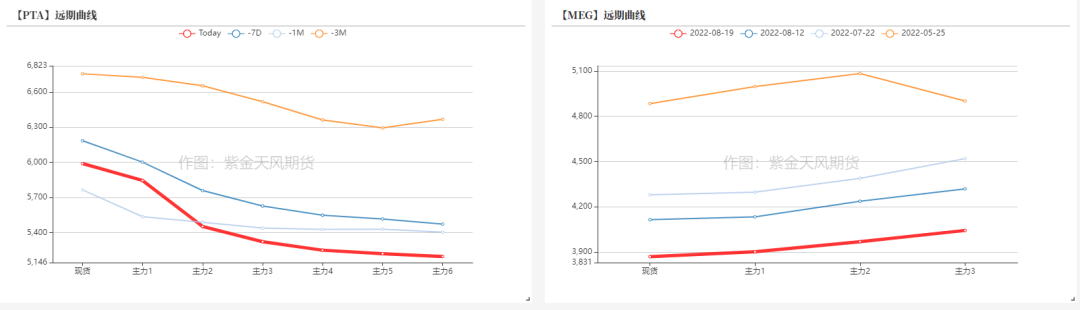

数据来源:CCF,紫金 研究所 研究所 价差结构 PTA基差、月差走强

数据来源:CCF,紫金 研究所 研究所 乙二醇基差月差偏弱

数据来源:CCF,紫金 研究所 研究所 远月结构

数据来源:郑商所,大商所,新交所,紫金 研究所 研究所 作者:刘思琪 从业资格证号:F3047966 投资咨询证号:Z0015522 |

|

|  |

|

微信:

微信: QQ:

QQ: