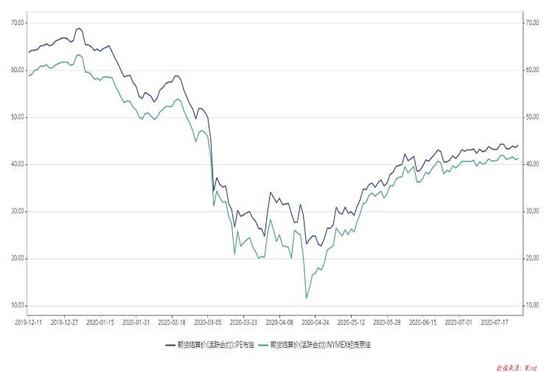

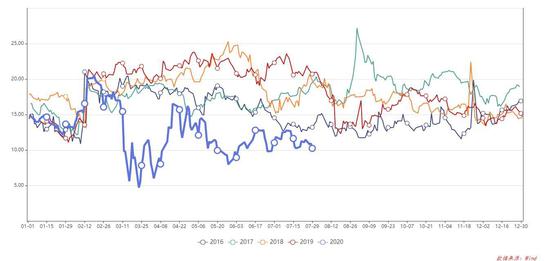

内容提要 OPEC+对于减产的计划如期进行,未达标的成员国亦表示将在之后的数月加大减产力度,符合市场预期。需求端恢复缓慢,尽管欧美炼厂开工率已有明显上升,上下游库存均有下降,但幅度较弱,且新冠肺炎疫情风险迟迟未能消退,部分国家及地区出现疫情反复带来潜在威胁。资金多空对峙局势不改,等待时间验证。 目前市场较为容易获得的高频需求数据来自EIA汽油精炼油数据,而美国汽油消费具有明显的季节性特征,即每年夏季为美国的驾驶季节,汽油消费随着气温的回升而进入年内消费的高峰。当前,美国除汽油消费恢复速度相对较快外,其他油品消费回升较慢,美国汽油库存呈现缓慢下降,但馏分油库存依然增加,暗示重工业恢复缓慢,后期较高的馏分油库存或将限制炼厂开工率的回升,这对原油消费来说不是个好现象。另外,美国8月中旬将逐步进入检修季,油品产销季节性下降概率大,又8月起OPEC+等产油国将收窄原油减产幅度,后期原油供需或将再次趋向宽松。时间越长,对多头越为不利,且作为原油最大消费地的美国新一轮财政刺激政策迟迟不出亦潜在打击需求恢复的信心,短期内上方空间压力较大。 策略:短线资金区间操作为主,SC2009在270-330震荡运行;长线资金多单(SC2009或SC2010)可考虑285以下逢低小幅加仓。 风险:6月OPEC+会议未通过继续减产决议;欧美方面受困于二次疫情重新收紧政策。 一、行情回顾 7月,原油依旧保持高位震荡走势,波动率持续下降,尽管有数次上冲行动,但均未冲破前期缺口下沿,多头随时间流逝愈发被动。月初,产油国方面加大了减产力度,俄罗斯在6月加大了减产力度,原油产量进一步接近OPEC+产量目标,沙特在发表对安哥拉和尼日利亚的“最后通牒”,要求他们提交详细的保证书,以限制石油生产,否则将再次发动一场油价战争,而伊拉克方面将7月来自南部港口的原油出口量削减,主要是巴士拉轻质原油。月中的OPEC+减产监督会议决议不再延长第一阶段减产,将在8月按计划减少减产额度至770万桶/日,但对于之前未能达标产油国提出惩罚措施,预计增加减产额度50万桶/日左右,但执行情况有待市场验证,且放松减产对市场也带来一定打压。而需求端方面,新冠疫情在全球未有好转,美国疫情尤为严重,新增感染人数持续上升,内部矛盾未能缓解,市场对于需求的乐观情绪有所降低,尽管欧洲方面艰难达成了7500亿救助基金为市场带来了一些安慰,但月末两国间互关领事馆事件使得两国关系紧张程度增加,而美国两党对新一轮救助法案有较大分歧,原油上行动力受阻,震荡收尾。 图1:国外原油主力期货价格走势

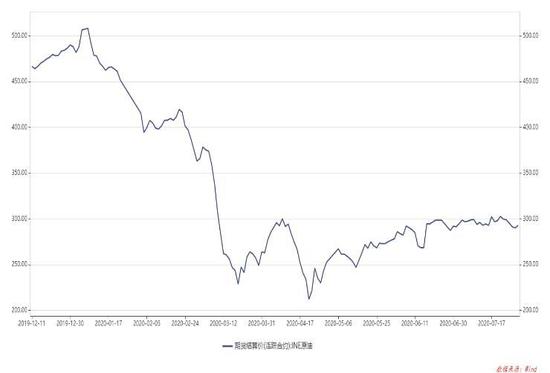

资料来源:WIND 大越期货整理 图2:上海原油期货主力价格走势

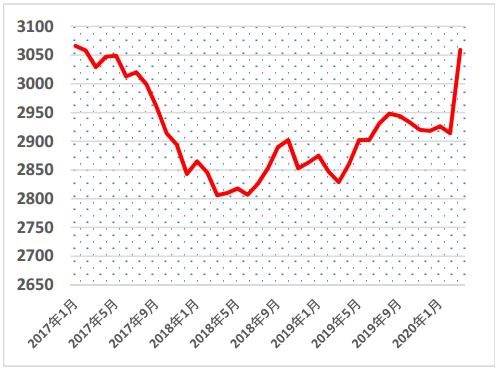

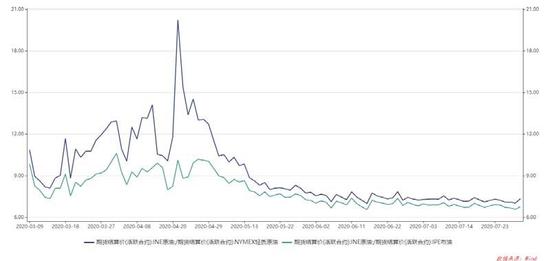

资料来源:WIND 大越期货整理 价格方面,截至7月31日,纽约商品交易所9月交割的西德州中质原油(WTI)期货价格上涨35美分,涨幅0.9%,收于每桶40.27美元。伦敦洲际交易所10月交割的布伦特原油期货上涨27美分,涨幅0.6%,收于每桶43.52美元/桶。本月纽约原油累计上涨2.6%,布伦特原油上涨超5%;上期所原油期货主力合约周跌4.28%,报283.8元/桶,月跌2.02%。 图3:原油现货价格

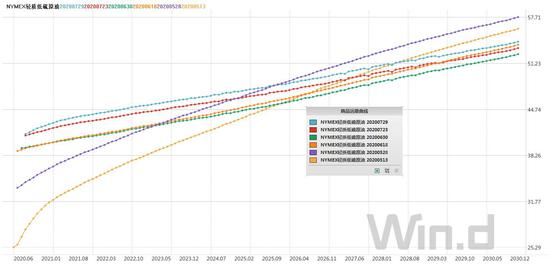

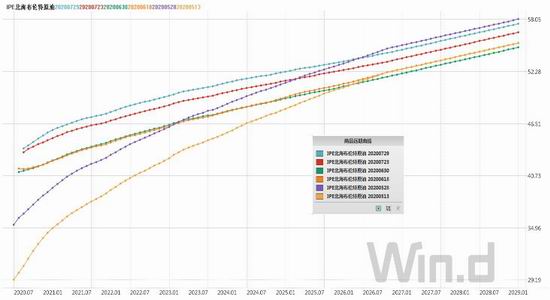

资料来源:WIND 大越期货整理 从持仓方面来,7月28日当周的布伦特原油期货投机性净多头头寸减少20899张至191625张合约;CFTC公布的数据显示至7月28日当周,投机者所持WTI原油净多头头寸减少16307张合约,至532569张合约,多单有避险离场的意思。商品的远期曲线来看,原油已恢复至前期平稳水平,暂无有较大风险。 图4:WTI原油远期曲线

资料来源:WIND 图5:Brent原油远期曲线

资料来源:WIND 图6:CFTC净多头持仓量

资料来源:WIND 大越期货整理 图7:ICE净多头持仓量

资料来源:WIND 大越期货整理 二、供应面 1.OPEC+开始第二阶段减产 在当地时间7月15日晚间举行的OPEC+机制能源部长会议,沙特能源大臣阿卜杜勒·阿齐兹表示。会上,由沙特领导的OPEC和俄罗斯等非OPEC产油国一致同意,自8月开始进入原油减产协议第二阶段。根据今年4月中旬达成的OPEC+减产协议,产油国们的减产分为三个阶段逐级展开。其中,第一阶段为5-6月,减产规模为970万桶/日,7-12月减产规模则降至770万桶/日,最后一个阶段为2021年1月-2022年4月,减产规模为580万桶/天。不过,在6月6日的OPEC+能源部长级会议上,由于原油供过于求的趋势日益加重,因为各方同意将970万桶/日的减产规模延长至7月底。因此,从8月开始,约20个产油国将会共同执行770万桶/日的减产规模。值得注意的是,15日会后发布的声明还显示,尽管减产协议从8月起进入第二阶段,但由于部分此前未能完成减产份额的国家将补充减产,8月实际减产数量将高于770万桶/日。数据显示,在达成减产协议后的前两个月,有13个国家的总产量超出了配额,共增加了84万桶/日。目前仅有伊拉克方面提交了明确减产计划,伊拉克同意补偿减产,规模具体为7月7万桶/日,8月31.4万桶/日,9月31.3万桶/日。据消息人士称,SOMO(伊拉克国家石油销售组织)已通知至少6个亚洲石油买家,它将不再供应此前商定的8月份原油量。一些人被告知,他们不会得到任何石油,但将得到他们在9月份同意购买的石油。其他公司则被告知,他们将在8月份收到合同金额的部分款项。 2.页岩油缓慢恢复 尽管目前油价比4月份翻了一番,但由于油田公司大幅裁员和预算,新钻井的前景依然黯淡。一些因疫情大流行爆发而闭关锁国的主要经济体重新开放,这提振了全球油价,并鼓励美国页岩油生产商至少返还了自4月以来减少的200万桶/日的三分之一。但由于页岩油井在第一年后损失了其最初产量的一半,并且需要不断钻探以维持和增加产量,因此产量的增加不太可能持续。 石油行业高管表示,随着多数新钻探活动停止,以及OPEC放松支撑油价复苏的限制措施,今年秋季页岩油产量将再次下滑。页岩油产量下降速度快于传统油井,这将导致9月份产量下降。 Parsley Energy的计划与许多页岩气竞争对手的计划相呼应,这些竞争对手已开始重启现有油井,但严格限制新的开采活动。该公司原本计划今年运营15个钻井平台,但由于大流行导致业务关闭,导致石油需求萎缩,该公司在春季停止了运营。 本月,该公司重启了两个钻井平台的钻探,但不足以维持现有的生产水平。David Dell‘Osso说,保持产量持平需要四至五台钻机,今年晚些时候可能会接近这一目标。 美国最大页岩油生产商之一的Diamondback Energy本月重新开放了大部分缩减的油井。该公司预计今年将增产约18万桶/日,低于去年的18.8万桶/日。原因是:钻机数量从3月底的20台下降到7月中旬的7台,预计到月底将达到6台。 图8:伊朗原油产量(万桶/日)

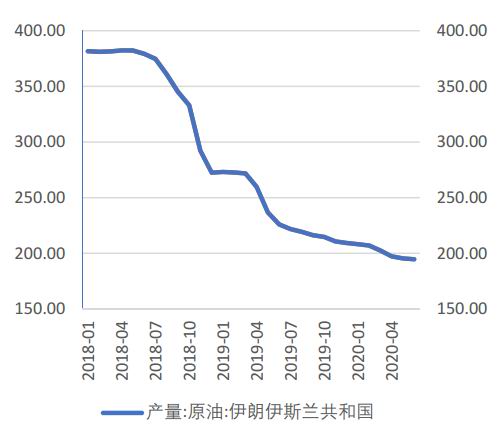

资料来源:OPEC WIND 图9:安哥拉原油产量(万桶/日)

资料来源:OPEC WIND 图10:阿联酋原油产量(万桶/日)

资料来源:OPEC WIND 图11:委内瑞拉原油产量(万桶/日)

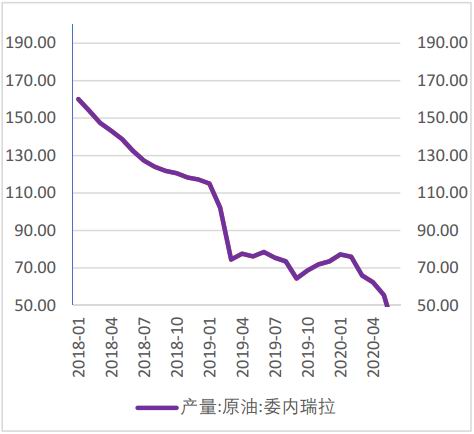

资料来源:OPEC WIND 图12:沙特原油产量(万桶/日)

资料来源:OPEC WIND 图13:俄罗斯原油产量(万桶/日)

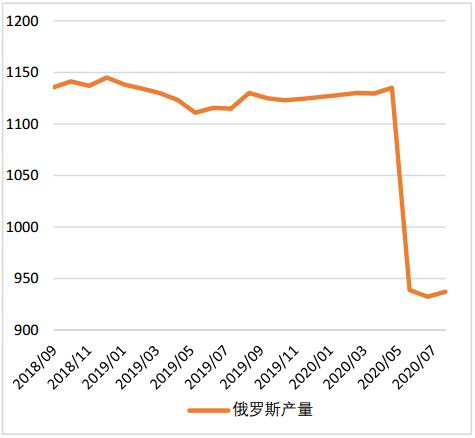

资料来源:WIND 图14:美国原油产量(万桶/日)

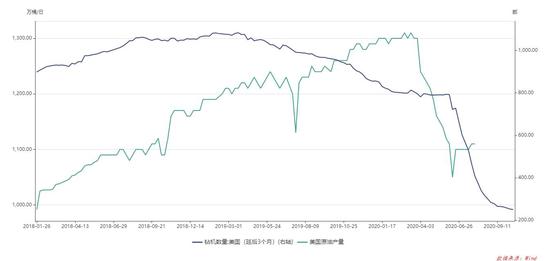

资料来源:EIA WIND 三、需求面 据世卫组织公布的最新数据,截至欧洲中部时间30日10时(北京时间16时),全球新冠确诊病例较前一日新增253793例,达到16812755例;死亡病例较前一日增加5999例,达到662095例。另据美国约翰斯·霍普金斯大学实时统计数据显示,截至北京时间31日11时40分,全球累计确诊病例超1724万例,累计死亡超67万例。全球新冠态势未有明显好转,美洲地区,美媒称与美国白人相比,非洲裔和拉丁裔在疫情中面临更高风险;欧洲地区,俄罗斯总统普京表示总体上国内情况已稳定,但没有理由自满并放松防疫,英国专家认为英政府犯下致命错误,导致英国死亡人数欧洲最多;非洲地区,受极端天气和疫情双重影响,今年撒哈拉沙漠以南的非洲13个国家840万名儿童面临严重营养不良,为近十年来最严重状况;亚洲地区,印度连续8天日增超4万例,日本单日新增确诊病例再达最大增幅,连续两天超过1000例。新冠人数持续不断的增加对需求预期带来潜在打击。 宏观方面,欧盟各国在经过艰苦谈判后,各方终于在当地时间7月21日凌晨就“复苏基金”的各项细节达成了协议。最受瞩目的7500亿复苏基金方面,其中的3900亿欧元将作为给欧盟成员国的无偿拨款,相比德法最先提出的5000亿欧元大幅下降;另外3600亿欧元则作为低息贷款。美国方面,上一轮救助法案将在7月31日到期,而两党对新救助法案分歧较大。参议院共和党人公布了一项大约1万亿美元的救助法案,但该法案遭到了部分党内人士及民主党人的反对。目前两党正在努力解决立法中的几个棘手的问题。民主党方面希望将每周600美元的额外失业金延长至明年,而共和党建议将该福利消减至每周200美元,然后改成以70%的工资替代。因为8月份的休会,国会定于下周底离开华盛顿,几乎没有时间就广泛的刺激立法达成协议。一些议员表示,如果有可能达成协议,他们愿意推迟休息时间。若法案迟迟未能通过或延后将对市场信心带来不小打击。 值得欣慰的是中国需求的大力恢复支撑原油上行,但随着原油价格的持续反弹,炼厂进货动力正在丧失。在2020年上半年,由于受到新型冠状病毒疫情的影响,中国经济遭受到较大冲击,但目前,对于疫情的管控已经放松,经济也进入复苏状态,而根据中国海关发布的数据显示,上半年外贸进出口好于预期,6月份出口、进口双双实现正增长,从这个角度来看,也显示出疫情冲击之下的经济正慢慢重回正轨。 就后期原油进口来看,尽管随着经济的开放,下游需求会出现反弹,但是短期内,中国的原油进口或将出现一定的回落,当前由于中国的港口已经难以卸载和储存购买的所有原油,因此沿海的储油罐目前已经几乎装满,港口仍然拥挤不堪。 图15:山东地炼开工率

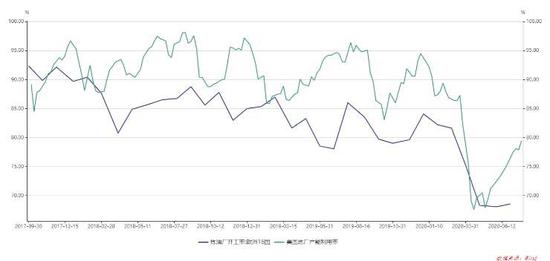

资料来源:WIND 大越期货整理 图16:美欧炼厂开工率

资料来源:WIND 大越期货整理 图17:EIA库存数据

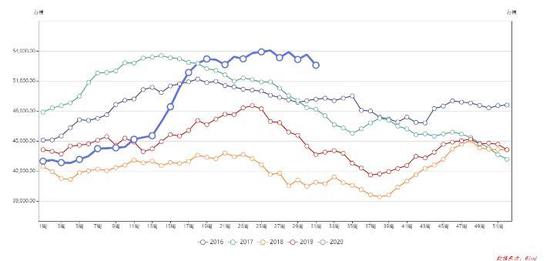

资料来源:WIND 大越期货整理 图18:OECD库存数据(百万桶)

资料来源:WIND 大越期货整理 图19:西北欧裂解价差数据

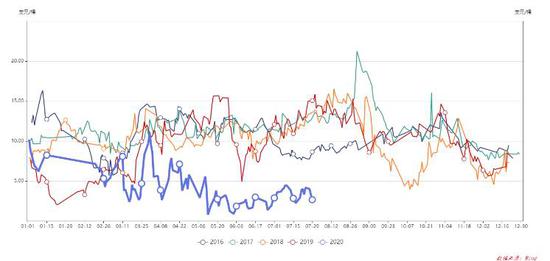

资料来源:WIND 大越期货整理 图20:新加坡裂解价差数据

资料来源:WIND 大越期货整理 图21:美国3:2:1裂解价差数据

资料来源:WIND 大越期货整理 图22:世界主要经济体制造业PMI数据

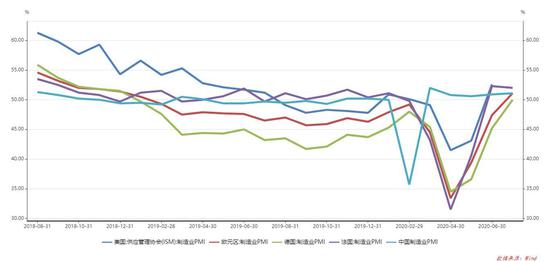

资料来源:WIND 大越期货整理 四、后市展望 1.内外盘价格失衡仍将持续 参与原油期货交易的玩家中,真正能接受仓单的买家少之又少,主要集中在三桶油及部分民营大炼厂上。对于这些买家而言,前几个月极其低廉的油价环境下大幅购买的原油目前陆续到港,而全国库容亦受到前期低油价的影响库存较大,进口原油在未能入罐的情况下不会考虑额外继续购买。其次,尽管可以利用期货构建虚拟库存,但交易所将仓储费提高至0.4元/吨/天(约2美元/桶/月)在如今全球供需接近平衡的情况下显得较为高昂,甚至海上浮仓的仓储费相比交易所的价格更有竞争力,多头更加缺乏兴趣在市场上接货,从而导致折价持续存在。 未来的变盘点在于交易所何时调整仓储费用和仓单有人接货注销,而疫情的反复又阻碍了下游成品油的增长,国内库存处于较高水平,预计仍将持续数月才能有所改观。 图23:内外盘比价

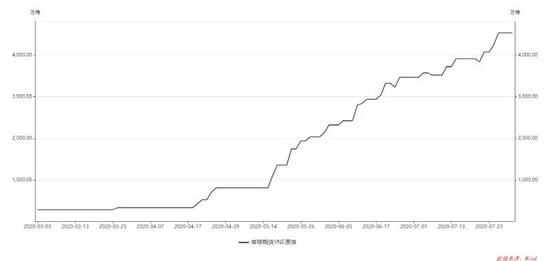

资料来源:wind 大越期货整理 图24:能源中心仓单库容

资料来源:wind 大越期货整理 2.产油国预期前瞻 沙特每个月的五号左右都会发布官方销售价格(OSP),波斯湾其他国家也几乎总是跟随着沙特调整原油售价。这将影响到1200万桶/日运往亚洲的原油的价格。OSP为现货原油定下了基调,现货市场又影响着伦敦、纽约和其他交易所的石油期货交易。 当前亚洲和欧洲的交易商和炼油商预计,沙特将下调OSP,这是自4月份欧佩克+同意减产以来的首次。亚洲炼油厂的五位消息人士平均预期,9月份阿拉伯轻质原油的OSP将下跌61美分/桶,该预测波动范围已经从原来的1美元下调了20-30美分。 此前欧佩克产油国曾多次上调原油售价,原因是欧佩克+实施减产协议,它们预计随着亚洲国家逐步解除封锁,原油消费将出现复苏。但现实情况并不及预期。当前欧佩克可谓进退两难,要么不得不考虑进一步减产,要么将忍受油价的长时间下跌。 尽管亚洲引领着全球原油需求的反弹,但其原油和相关产品的库存仍居高不下。俄罗斯、安哥拉、巴西等国的现货原油价格7月大幅下跌,原因是来自中国等主要进口国的采购有所减少。亚洲石油中心新加坡的炼油利润率也仍远低于同期的平均水平。 在欧洲,美国出口增加也压低了原油现货的价格。上周,美国原油出口已增至每天320万桶,是5月中旬以来的最高水平。ING的Warren Patterson表示,美国生产商正在恢复之前关闭的油井。鉴于需求前景不乐观,这可能会导致原油库存再次增加。 3.结论 OPEC+对于减产的计划如期进行,未达标的成员国亦表示将在之后的几月加大减产力度,符合市场预期。需求端恢复缓慢,尽管欧美炼厂开工率已有明显上升,上下游库存均有下降,但幅度较弱,且新冠肺炎疫情风险迟迟未能消退,部分国家及地区出现疫情反复带来潜在威胁。资金多空对峙局势不改,等待时间验证。 目前市场较为容易获得的高频需求数据来自EIA汽油精炼油数据,而美国汽油消费具有明显的季节性特征,即每年夏季为美国的驾驶季节,汽油消费随着气温的回升而进入年内消费的高峰。当前,美国除汽油消费恢复速度相对较快外,其他油品消费回升较慢,美国汽油库存呈现缓慢下降,但馏分油库存依然增加,暗示重工业恢复缓慢,后期较高的馏分油库存或将限制炼厂开工率的回升,这对原油消费来说不是个好现象。另外,美国8月中旬将逐步进入检修季,油品产销季节性下降概率大,又8月起OPEC+等产油国将收窄原油减产幅度,后期原油供需或将再次趋向宽松。时间越长,对多头越为不利,且作为原油最大消费地的美国新一轮财政刺激政策迟迟不出亦潜在打击需求恢复的信心,短期内上方空间压力较大。 策略:短线资金区间操作为主,SC2009在270-330震荡运行;长线资金多单(SC2009或SC2010)可考虑285以下逢低小幅加仓。 风险:6月OPEC+会议未通过继续减产决议;欧美方面受困于二次疫情重新收紧政策 大越期货 金泽彬 |

|

|  |

|

微信:

微信: QQ:

QQ: