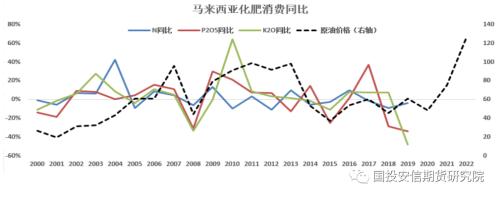

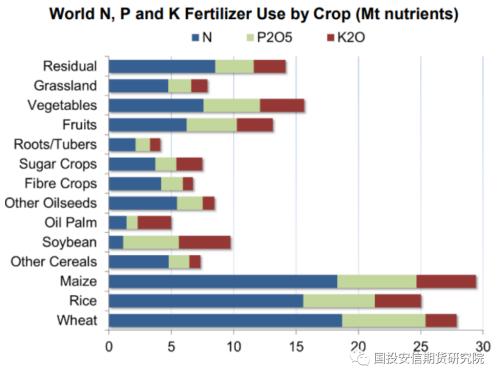

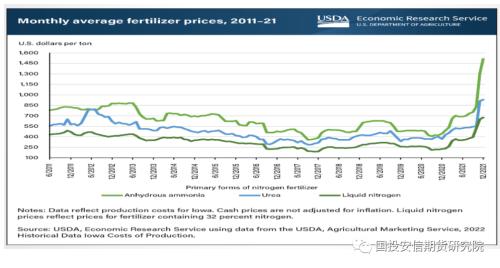

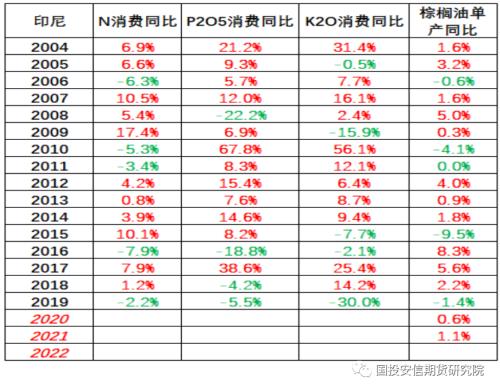

摘要:印尼马来的作物结构看,马来西亚主要是以棕榈油为主,玉米小麦大豆的种植非常少。印尼方面也以棕油为主,但是比马来西亚多了玉米的种植,印尼方面玉米的年产量在 2021/22 年度也能达到 1200 万吨。所以印尼和马来的肥料结构使用情况不太一致。 另外方面印尼方面氮肥产能能覆盖住需求量。印尼方面氨和尿素均会出口,印尼氨出口 175 万吨,尿素出口 186 万吨,在全球出口比重中印尼占比 9%和 4%。印尼尿素出口主要目的地是印度、菲律宾和澳大利亚。 两个国家的共同特点是需要钾肥进口,两个国家的钾肥来源主要是来自于加拿大、俄罗斯和白俄罗斯。 棕榈树属于高钾作物,从作物的全球肥料用量占比角度看,棕榈树的氮肥的用量在全球氮肥中占比在 1.4%,磷肥的用量在全球磷肥用量占比为 1.9%,钾肥的用量在全球钾肥用量占比为 8.0%。 2019 年因为棕油的低价,印尼和马来的钾肥的消费量出现了大幅的下跌,2021 年 10 月开始,国际化肥价格大幅上涨,叠加 2020~2021 年疫情缺劳工,我们认为 2020~和 2021 年虽然棕榈油价格有了大幅攀升,但是在缺劳工和高价肥料因素影响下,印尼和马来的施肥量应该仍然没起来。而俄罗斯在 3 月 10 日暂停化肥出口,那么印尼马来的肥料来源在高价格下还面对供应中断的风险。 对比历史,我们认为要警惕棕油在钾肥同比下降幅度过大的背景下,单产仍然没有很好起色的情况发生。2022 年在俄乌冲突下,在肥料供应端收紧,贸易流中断的背景下,要防范马来印尼棕油供给端仍然增加不起来的风险发生,所以后期要谨慎对待供给端的问题,逐步观察产地的供给恢复情况。 2019 年马来西亚的肥料情况: 2019 年马来西亚氮肥产量是 81 万吨(以营养素体量衡量),进口量为 35 万吨,出口量为 64 万吨,国内消费是 47 万吨。 2019 年马来西亚磷肥方面产量是零,进口量为 24 万吨,出口量也近似于零,磷肥消费为 15 万吨。磷肥主要靠进口。 2019 年马来西亚钾肥方面产量是零,进口量为 77 万吨,出口量也近似于零,钾肥消费为 74 万吨。钾肥主要靠进口。 2019 年马来西亚化肥消费,氮肥同比下降 4%,磷肥同比下降 34%,钾肥同比下降 48%。 2000 年以来马来西亚化肥的消费格局,更多的是以钾肥的消费为主,钾肥在全部肥料的消费占比在 46%~61%的比例。氮肥在全部肥料的消费占比在 24%~39%的比例,磷肥在全部肥料的消费占比在 11%~16%的比例。   2019 年印尼的肥料情况: 2019 年印尼氮肥产量是 397 万吨(以营养素体量衡量),进口量为 36 万吨,出口量为 86 万吨,国内消费是 347 万吨。 2019 年印尼磷肥方面产量是 61 万吨,进口量为 67 万吨,出口量也近似于零,磷肥消费为 128 万吨。 2019 年印尼钾肥方面产量是零,进口量为 160 万吨,出口量也近似于零,钾肥消费为 160 万吨。钾肥消费主要靠进口。 2019 年印尼化肥消费,氮肥同比下降 2%,磷肥同比下降 6%,钾肥同比下降 30%。 2000 年以来印尼化肥的消费格局,更多的是以氮肥的消费为主,氮肥在全部肥料的消费占比在 49%~79%的比例。磷肥在全部肥料的消费占比在 11%~20%的比例,钾肥在全部肥料的消费占比在 11%~32%的比例。 印尼马来的作物结构看,马来西亚主要是以棕榈油为主,玉米小麦大豆的种植非常少。印尼方面也以棕油为主,但是比马来西亚多了玉米的种植,印尼方面玉米的年产量在 2021/22 年度也 能达到 1200 万吨。所以印尼和马来的肥料结构使用情况不太一致。另外方面印尼方面氮肥产 能在全球氮肥产能能挤入前 10 名的行列,氮肥产能能覆盖住氮肥需求量。印尼方面氨和尿素均会出口,印尼氨出口 175 万吨,尿素出口 186 万吨,在全球出口比重中印尼占比 9%和 4%。印尼尿素出口主要目的地是印度、菲律宾和澳大利亚。  棕榈树属于高钾作物,从作物的全球肥料用量占比角度看,棕榈树的氮肥的用量在全球氮肥中占比在 1.4%,磷肥的用量在全球磷肥用量占比为 1.9%,钾肥的用量在全球钾肥用量占比为 8.0%。  2021 年 10 月开始,国际化肥价格大幅上涨,叠加 2020~2021 年疫情缺劳工,我们认为 2020~ 和 2021 年虽然棕榈油价格有了大幅攀升,但是在缺劳工和高价肥料因素影响下,印尼和马来的施肥量应该仍然没起来。而俄罗斯在 3 月 10 日暂停化肥出口,那么印尼马来的肥料来源在高价格下还面对供应中断的风险。  以上所有数据来源:USDA、国际肥料工业协会、国投安信期货研究院 对比历史,我们认为要警惕棕油在钾肥同比下降幅度过大的背景下,单产仍然没有很好的起色。2022 年在肥料供应端收紧,贸易流中断的背景下,要防范马来印尼棕油供给端仍然增加不起来的风险发生,所以后期要谨慎对待供给端的问题,逐步观察产地的供给恢复情况。   以上所有数据来源:USDA、国际肥料工业协会、国投安信期货研究院 |

|

|  |

|