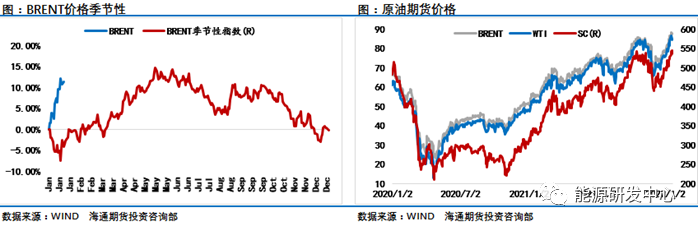

来源:能源研发中心 北京时间1月21日周五从凌晨开始油价8小时内快速下跌了近4.5美元,这种极端表现说明市场已经累积了很多的浮动筹码,这造成了行情的不稳定性,而在这之前1月份半个多月时间里国际油价累计涨幅高达15%,布伦特原油刷新了2014年以来的新高,这引发了各方的高度关注。当然强势的不仅仅是原油,事实上大宗商品在过去这段时间里表现非常强势,众多品种表现抢眼,金属锡不断刷新历史高点,镍也突破了10年高点,大宗商品的强势表现显然是获得了资金的青睐,数据显示在最近的这波上涨行情里我国商品期货总持仓再次刷新了历史高点,这意味着众多的资金继续押注看涨大宗商品,一方面与众多商品目前库存处于多年低位有关,也与美国、欧洲等地严峻的通胀压力有着直接关系。包括各大国际投行在内都对大宗商品给予了非常明确的判断,相对股市等其他风险资产,大宗商品具备更好的买入价值。在这种宏观因素主导的氛围下,一系列的地缘事件更是制造了紧张氛围,原油市场在过去一段时间里也是得到了资本的大举买入,WTI和布伦特原油投机净多持仓均刷新了2个多月来的新高,SC原油持仓量近期也放大明显,重新回到了8万手上方。

我们看到油价虽然在周五有快速的下跌但随后抛压逐渐消退,油价当日就收复大部分跌幅,整体强势格局并未有实质性松动,这种急跌更多的是对前期超买的修正,油价转弱的时间窗口看起来还没有到来。

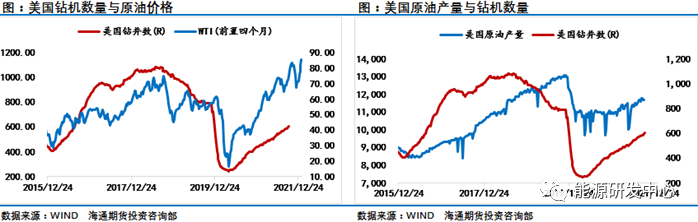

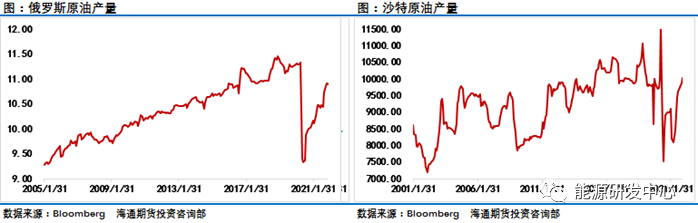

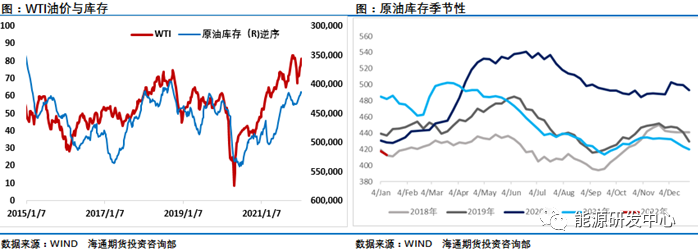

2022年原油市场供需推演仍有很大弹性 本周OPEC、国际能源署分别公布了1月月报,对于奥密克戎毒株对原油市场需求的影响弱于预期达成一致,随着时间推移,全球范围内对奥密克戎变异毒株破坏力带来的恐慌情绪基本消退,包括英国、西班牙等国家已经开始取消对新冠疫情的管控,随着疫情变种杀伤力减弱,各大机构对2022年原油需求进一步呈现乐观展望,OPEC维持今年需求增长420万桶/日的判断,国际能源署则是将2022年全球石油需求较上个月上调了20万桶/日,判断2022年将增加330万桶/日,有望达到疫情前9970万桶/日的水平,今年全球石油需求将超过疫情前的水平,此前EIA也上调了对2022年原油需求的预期,年全球原油需求增速预期为362万桶/日,此前预计为355万桶/日。 供应端目前各大机构的展望还是存在很大差异。一方面有机构关注连续几年供应端的投资不足,可能让供应出现缺口;以国际能源署为代表的另一方面则推演如果石油供应稳步上升,可能会在2022年第一季度以及未来出现大量过剩,因美国、加拿大及巴西今年的产油量料创新高,在此同时沙特及俄罗斯的产量也可能打破纪录。如果OPEC+完全取消削减措施,2022年全球石油供应可能增加620万桶/日。其中,OPEC+的石油产量可能增加440万桶/日,非OPEC+的产量可能增加180万桶/日。 不过国际能源署也强调了,当前阶段供应比预期更为紧张,OPEC+联盟去年12月仅实现了60%的增产计划,有消息称12月OPEC+产油国的减产协议执行率升至约122%(11月的执行率为117%),尼日利亚、安哥拉、马来西亚甚至俄罗斯都没有完成增产目标,供应比预期更为紧张,需求在疫情之下仍具韧性,叠加地缘局势趋紧氛围,供应形势变得更加脆弱。由于经济合作暨发展组织(OECD)成员国的商业石油和燃料库存处于七年最低水平,任何供应的减少都可能使2022年油市出现波动。 目前来看确实如此,全球范围内过低的原油库存让投资者更加担心供应的稳定性,虽然在过去几周EIA公布的高频数据显示,美国油品市场已经连续几周库存累库超预期,但这并没有给油价带来太大压力,甚至在最近一期EIA周报显示原油库存超预期累库之后,油价还有冲高动作,这显示当前原油库存正处于7年来低位对油价压力较小,这也给投资者信心,并不太关注原油市场供需层面的一些利空因素,显然原油市场还需要库存持续回升一段时间才有可能重新引发投资者对供应过剩的担忧。

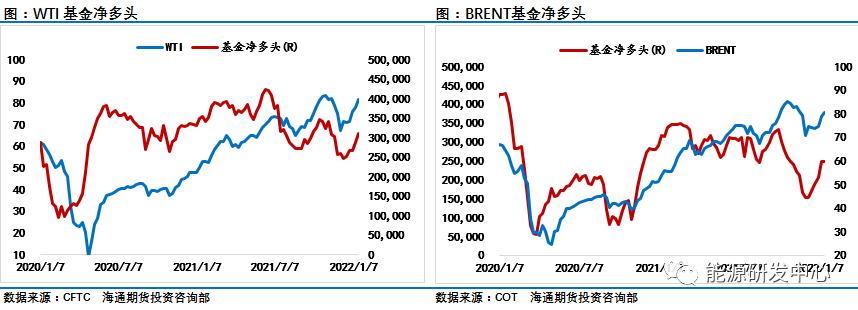

地缘因素和资金增配推涨油价 疫情对需求冲击弱于预期以及OPEC+增产不给力为油价走强打下了基础,但让油价如此强势表现的直接导火索是近期频繁出现的多起地缘风险事件,先是利比亚因油田封锁及停产检修等一度损失近50万桶/日产量,直到近期产量才逐渐恢复。接着围绕乌克兰问题北约和俄罗斯之间摩擦不断已经几次引发市场担忧,而原油产量排名全球第十三位的哈萨克斯坦内乱也让市场震惊,期间还穿插也门胡塞武装袭击沙特和阿联酋石油设施,以及土耳其输油管道爆炸等突发事件,在原油市场很少有如此多的地缘事件短短一个月时间内接二连三的发生,这让投资者高度紧张,对供应稳定性担忧情绪持续升温,不断给油价注入风险溢价从而推到了油价大涨。 另外一个让油价走强的原因就是在大类资产配置需求中,国际资本认为相对于股市等风险资产,大宗商品价值被低估,在海外市场通胀压力背景下,包括基金等一些专业机构加大了对大宗商品的配置,美国商品期货交易委员会(CFTC)数据显示截至1月18日当周,投机者所持WTI原油净多头头寸增加23770手至311596手,洲际交易所(ICE)数据显示截至1月18日当周净多头头寸数量为近十周来最高;投机者所持布伦特汽油净多头头寸增加11047手合约至124373手合约,创近两个月新高。近期大宗商品表现普遍强势上涨,镍、锡等有色品种不断刷新高点,原油也在投机资金大幅增仓推动背景下出现了明显上涨。相比海外市场过热的局面,我国SC原油虽然也有明显的增仓迹象,但表现更加能反映出国内原油产业供需局面,涨幅明显弱于国际市场,比同期布伦特原油少涨了近2美元。

总体评估来看目前大宗商品市场仍处于风险偏好较高阶段,各类机构不断调高对原油以及其他商品的目标价格,如果条件配合仍有冲高能量,不过我们也提醒投资者要注意随着中国农历春节即将临近,部分资金有离场意愿,对于累积涨幅较大的商品容易出现大幅波动,对于原油来说虽然目前市场焦点仍集中在一些利多层面,但事实上包括美国油品市场已经开始出现全口径库存超预期累库等现象,供需层面的评估随时可能再次出现转变,这也是需要注意的风险点。 |

|

|  |

|

微信:

微信: QQ:

QQ: