多空逻辑: 利多因素:1、2020/21年度国内棉花(11705, -55.00, -0.47%)产量预期下降,消费量有所回升。2、国内纺织产业部分经济指标转正。3、美棉种植进度变缓,德州出现干旱天气,且今年美国飓风天气频发,灾害性天气的影响值得关注。4、蝗灾影响印度农业生产,对棉花生长构成不利影响。5、基金增持多头持仓,ICE棉花基金净多持仓呈增加趋势。 利空因素:1、双方贸易关系再现紧张预期,对全球经济的恢复构成新的压力,同时即不利于美棉出口,也不利于国内纺织品出口。2、美国农业部月度供需报告,首发2020/21年度消费预期同比明显回升,但仍然没有回到疫情前的水平,期末库存进一步上调。3、短期市场供给充裕,社会库存处于高位。4、郑棉

仓单尽管继续减少,但仍处于近5年来同期的高位。 操作建议:期价处于横盘振荡行情之中,可在振荡区间内中、短线交易。 风险提示:双方贸易关系、全球疫情及经济形势、印度蝗灾、美棉生长情况。 Part1 上期复盘 1.1 观点回顾 全球棉花市场基本面供需偏空,对未来期价的走势存在较大压力。 目前期价已经跌至历史低价区,空头能量释放后的报复性反弹也已经如期而至,未来市场也存在诸多潜在利多炒作的空间。 全球疫情完全得到控制和经济、消费的显著恢复回升,才是棉价走出低谷的根本。 短期来看,期价保持低位振荡走势的可能性较大。 1.2 盘面回顾 郑棉主力合约CF2009期价5月份基本处于11300-11900区间振荡,总体振荡趋势不变,但振荡区间有所上移。 郑州棉花SR2009合约日K线

数据来源:文华财经,Wind,格林大华期货 美棉主力合约7月期价5月走出振荡上行的行情,最高至59.85美分/磅。 ICE棉花7月合约日K线图

数据来源:文华财经,Wind,格林大华期货 1.3 复盘对比 符合上月月报对5月份棉花市场走势的分析和预期。 Part2 本期分析 2.1 行情预判 双方贸易关系再现紧张预期,对全球经济的恢复构成新的压力,同时即不利于美棉出口,也不利于国内纺织品出口。 全球棉花市场基本面供需偏空,对未来期价的走势存在较大压力。 短期市场压力明显增大,期价在振荡趋势中有下探支撑的可能。 未来不确定因素主要来自全球疫情发展情况,天气因素及印度蝗灾等影响。 2.2 多空逻辑 利多因素: 1、国内20/21年度国内棉花产量预期同比下降,消费量预期回升,并基本回升至19年之前的水平。 据中国棉花信息网5月发布的数据,2020/21年度全国棉花产量同比下调20万吨至555万吨,同比减3.5%。消费量预计同比增加76万吨至826万吨,已经回升至2018/19年度的水平。

数据来源:中国棉花信息网,格林大华期货 据美国农业部5月份月度供需报告,中国2020/21年度棉花产量预计577万吨,同比下降16.3万吨;消费量预计827.4万吨,同比增加87.1万吨万吨;进口量206.8万吨,同比增加43.5万吨;期末库存742.9万吨,同比减少46.2万吨。 美国农业部月度供需报告(2020年5月)

数据来源:中国棉花信息网,格林大华期货 2、4月纺织业部分经济指标增速转正国内棉花需求逐步复苏。 4月份相关经济与纺织行业指标数据显示,全社会经济指标方面,4月份物价趋稳,企业生产环节价格继续下降,制造业恢复速度放缓,国家加大信贷投放稳定经济。 从4月当月纺织行业经济指标情况看,纺织工业增加值和纺服出口恢复到同比正增长;纺织业固定资产投资额增速同比仍然减速明显,为-32.5%,在各指标中表现最差。 从指标相对3月变化情况看,国内纺服消费、出口指标呈现较3月份加快恢复的状态,其中纺服出口同比增速9.77%,增速较3月回升了25个百分点,居各指标之首;纺织业工业增加值和固定资产投资增速的恢复较3月放缓;穿类商品网上零售额的增速回升速度与3月相同。

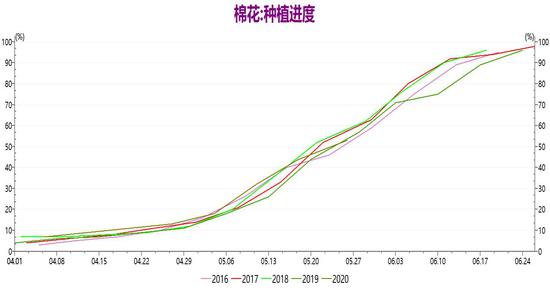

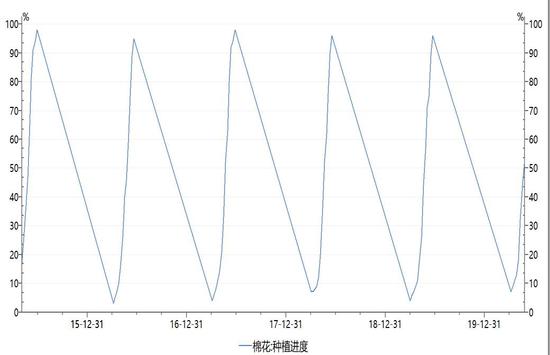

数据来源:中国棉花信息网,格林大华期货 3、美棉种植进度变缓,德州出现干旱天气,且今年美国飓风天气频发,灾害性天气的影响值得关注。 据美国农业部统计,至5月26日,美棉新花播种进度为53%,已经与去年同期和五年均值持平,而此前的美棉种植进度一直保持较快。

数据来源:WIND,格林大华期货

数据来源:WIND,格林大华期货 据5月21日美国国家气象局下属的美国国家海洋和大气管理局气候预测中心(NOAA气象预测中心)的预测,2020年大西洋飓风活动高于正常水平的几率为60%,接近正常的几率为30%,低于正常的几率为10%。飓风活跃季将从2020年6月1日起到11月30日。 4、蝗灾影响印度农业生产,对棉花生长构成不利影响。 印度棉花协会(CAI)已要求农业部长纳伦德拉·辛格·托马尔(Narendra Singh Tomar)针对今年可能爆发的蝗灾展开深入研究调查,并寻求农业部协助应对这一威胁。随着印度中部和南部棉花种植的开始,印度棉花行业担心蝗灾的爆发将对棉花构成威胁。 “我们要求农业部长尽早采取适当措施,控制蝗虫带来的侵扰,并建议有关邦政府和机构向农民发布必要的指导方针,以保护他们的利益,共同度过难关。”CAI主席Atul S Ganatra说:“目前印度北部的棉花播种已完成80%,印度中部和南部的棉花播种将于6月的第一周开始。我们目前已经在几个邦收到蝗虫袭击的报告,其中包括旁遮普、哈里亚纳邦、拉贾斯坦邦、中央邦、古吉拉特邦和马哈拉施特拉邦。” 根据粮农组织(FAO)的说法,这些蝗虫的攻击将在6月和7月加剧,并进一步摧毁这些地区的作物。 5、基金增持多头持仓,ICE棉花基金净多持仓呈增加趋势。 据美国商品交易管理委员会(CFTC),截止至2020年05月19日当周,ICE棉花基金多头为43,738张,空头为40,418张,净多持仓为3,320张,净多持仓较上月增加7,928张。基金净多持仓重归增加趋势。

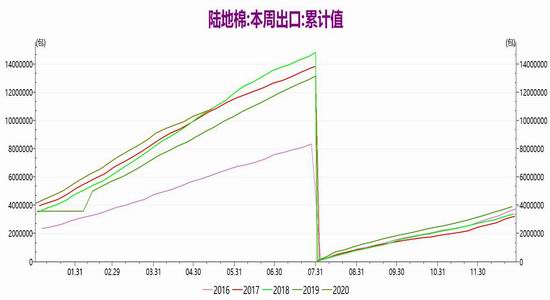

数据来源:WIND,格林大华期货 利空因素: 1、双方贸易关系再现紧张预期,对全球经济的恢复构成新的压力,同时即不利于美棉出口,也不利于国内纺织品出口。 全国人大审议了《全国人民代表大会关于建立健全香港特别行政区维护国家安全的法律制度和执行机制的决定(草案)》。美国对此发出强烈抗议,特朗普称他将在“适当的时候”就这些提议发表一份完整的声明。蓬佩奥称若发生这种情况,美国将会对香港和中国内地实施制裁”。有评论称,美国对香港实施制裁的威胁,有可能重演去年双方之间破坏性的贸易战。对于美国方面的无理要求,中国外交部发言人赵立坚称,如果美方执意损害中方利益,中方必将采取一切必要措施予以坚决回击和反制。 据美国农业部周度出口销售数据,截至2020年5月14日,美国累计净签约出口2019/20年度棉花381.9万吨,达到年度预期出口量的106.37%,累计装运棉花254.5万吨,装运率66.64%。其中陆地棉签约量为369.5万吨,装运率66.36%。皮马棉签约量为12.4万吨,装运率为75.04%。其中,中国累计签约进口2019/20年度美棉72.6万吨,占美棉已签约量的19.01%;累计装运美棉32.6万吨,占美棉总装运量的12.82%,占中国已签约量的44.96%。

数据来源:WIND,格林大华期货

数据来源:WIND,格林大华期货 2、美国农业部月度供需报告,首发2020/21年度消费预期同比明显回升,但仍然没有回到疫情前的水平,期末库存进一步上调。 据美国农业部(USDA)最新发布的5月份全球棉花供需预测报告,2019/20年度全球棉花产量较4月份略有上调,消费量再度大幅下调,期末库存调增。首次发布的2020/21年度供需预测,全球棉花总产同比略有调减,消费量同比出现明显回弹,贸易量增加,期末库存量维持增势不变。 美国农业部5月份月度供需报告全球供需平稳表 单位:万吨

数据来源:中国棉信息网,格林大华期货

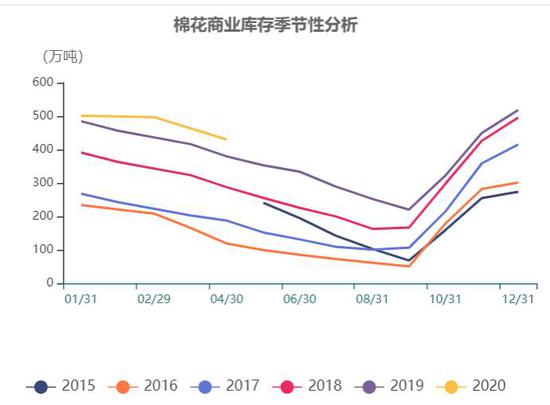

数据来源:中国棉信息网,格林大华期货 3、国内社会库存处于高位。 截止2020年04月,中国国内棉花商业库存为429.75万吨,环比减少33.92万吨。从季节性来看,商业库存位于历史同期较高水平。

数据来源:WIND,格林大华期货 截止2020年04月,中国国内棉花工业库存为67.34万吨,环比减少4.08万吨。从季节性来看,工业库存位于历史同期较高水平。

数据来源:WIND,格林大华期货 4、郑棉仓单尽管继续减少,但仍处于近5年来同期的高位。 截止2020年05月28日,交易所棉花期货注册仓单24632张,仓单加有效预报合计27627张,较上月减少了4121张。

数据来源:WIND 格林大华期货 Part3 风险提示 双方贸易关系、全球疫情及经济形势、印度蝗灾、美棉生长情况。 格林大华期货 崔家悦 |

|

|  |

|

微信:

微信: QQ:

QQ: