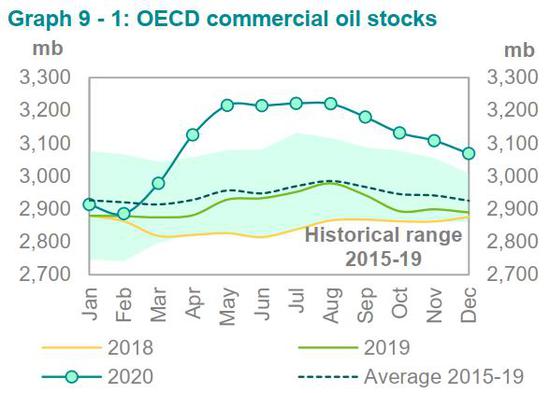

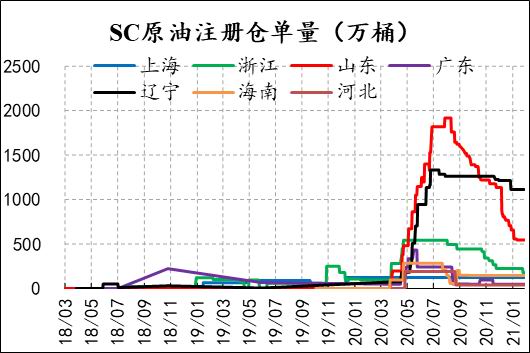

核心观点 2020年12月经合组织石油库存环比减少3930万桶至30.68亿桶,仍较5年均值水平高出1.43亿桶。假设当前的减产力度不变,以移动五年均值为参照标准,那么OECD石油库存大概率会在二季度末重回五年均值水平附近。从供需平衡表的演化来看,今年一季度将是去库力度最大的阶段,供需阶段性错配,叠加通胀预期强化,原油会呈现易涨难跌的特性,Brent原油下一目标位或是75美元/桶,但考虑到近期市场情绪过于亢奋,多头获利兑现意愿增强,注意短期回调风险,前期多单做好利润保护。内盘SC原油的仓单压力进一步下降至2282.2万桶,较1月末下降10%,炼厂加工信心较足,驱动SC较Brent价差收窄至-3美元左右,我们认为该价差还有修复空间,多内空外头寸可继续持有。 2月份国际油价中枢大幅抬升,Brent原油连续上破60美元、65美元关口,主要是三大因素驱动:一是全球新冠疫情自1月中旬出现拐点,疫苗接种进展顺利,市场风险偏好提升;二是美国积极推进1.9万亿美元经济刺激计划,经济复苏和通胀预期得到强化;三是美国遭受寒潮天气袭击,原油产量出现大幅下滑,加剧了阶段性供需错配的程度。本轮油价上涨过程中,跨月价差、裂解价差同步改善,表明原油涨势较为健康,且与有色、黑色相比,涨幅相对偏小。 图1:国外疫情趋势图

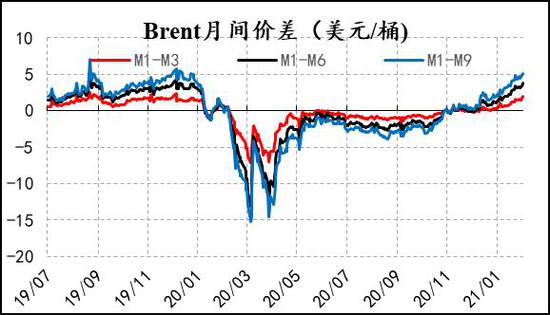

资料来源:Wind,信达期货研发中心 图2:Brent原油月间价差

资料来源:Wind,信达期货研发中心 图3:新加坡成品油裂解价差

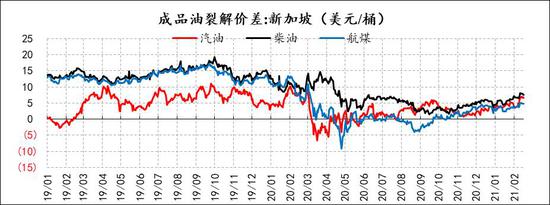

资料来源:Wind,信达期货研发中心 2月以来,海外疫情形势明显好转,单日新增确诊已回落至40万以下,较年初高点下降近50%。同时,欧美疫苗接种稳步推进,最新数据显示英国、美国、西班牙、德国、意大利、法国疫苗接种比例分别为27.86%、19.87%、7.03%、6.62%、6.33%、5.86%,根据预测,今年7月美国的接种比例会达到70%。随着欧美国家陆续进入解封状态,交通运输量回升,原油消费逐步恢复。同时,全球各国在后疫情时代都在进行经济恢复和刺激,近期美国1.9万亿美元经济刺激计划已在众议院得到通过,该计划主要旨在救助中低收入家庭,会显著提振商品消费需求。从新加坡、纽约、鹿特丹三地主流油品的裂解价差来看,总体震荡上行,但是东强西弱格局依然凸显。EIA、IEA和OPEC三大机构在2月月报中将2021年全球原油需求增速预期下调了约20万桶/日,考虑到近期疫情形势的缓解,3月月报中需求预期大概率会明显上调。 表1:本世纪以来欧佩克减产行动

资料来源:信达期货研发中心 在产量控制方面,OPEC+减产联盟1月份减产执行率为103%,较12月份提高4%,其中OPEC方面减产执行率高达108%,高于12月份的103%,非OPEC减产执行率从93%提高至95%,综合来看,截止到目前,OPEC+在供给上依然保持着克制。根据OPEC月报,沙特1月原油产量为905.4万桶/日,如果按照此前承诺的话,沙特2月产量会降至800万桶/日左右。3月初,OPEC将举行部长级会议,届时会就3月及后续的原油产量配额做出决定。我们认为,在需求恢复和油价回升的大背景下,OPEC+会继续维持产量的动态调控机制,沙特100万桶/日的超额减产或将取消,并可能有不高于50万桶/日的增产。 图4:OPEC原油产量

资料来源:OPEC,信达期货研发中心 图5:沙特原油产量

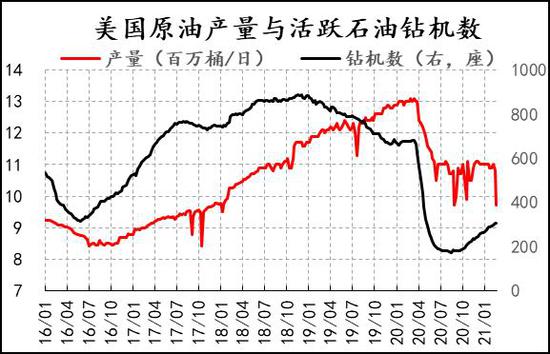

资料来源:OPEC,信达期货研发中心 根据EIA数据,截至2月19日当周,美国原油产量为970万桶/日,较疫情前下滑超300万桶/日,美国页岩油恢复远低于预期,主要是受到两方面影响:一是中长期因素,即资本开支不足,2020年的低油价环境使得页岩油行业在资本市场的吸引力愈发下降,页岩油企业的资本开支同比下降超50%,新钻井活动大幅收缩,活跃石油钻机数只恢复到300台左右,是2020年初水平的40%;二是短期因素,即寒潮天气的带来的扰动,低温使得德州部分区域页岩油生产完全停滞,至于多少产量能够在寒潮过后完全恢复,目前还很难评估。按照历史经验,当WTI油价超过60美元/桶,美国页岩油企业会纷纷增加套保头寸,然后扩大生产,页岩油作为全球重要的边际产能会快速释放,平抑油价,但是,美国页岩油行业的生存环境正在发生实质性改变,恢复之路会远超预期。 图6:美国原油产量与活跃钻机数

资料来源:EIA,OPEC,信达期货研发中心 图7:OECD石油库存

资料来源:EIA,OPEC,信达期货研发中心 根据OPEC数据,2020年12月经合组织石油库存环比减少3930万桶至30.68亿桶,仍较5年均值水平高出1.43亿桶。假设当前的减产力度不变,以移动五年均值为参照标准,那么OECD石油库存大概率会在二季度末重回五年均值水平附近。从供需平衡表的演化来看,今年一季度将是去库力度最大的阶段,供需阶段性错配,叠加通胀预期强化,原油会呈现易涨难跌的特性,Brent原油下一目标位或是75美元/桶,但考虑到近期市场情绪过于亢奋,多头获利兑现意愿增强,注意短期回调风险,前期多单做好利润保护。内盘SC原油的仓单压力进一步下降至2282.2万桶,较1月末下降10%,炼厂加工信心较足,驱动SC较Brent价差收窄至-3美元左右,我们认为该价差还有修复空间,多内空外头寸可继续持有。 风险因素:新冠疫情因病毒变异再起;全球流动性收缩;供给超预期增长风险 图8:SC原油与Brent原油价差

资料来源:Wind,INE,信达期货研发中心 图9:SC原油注册仓单数量

资料来源:Wind,INE,信达期货研发中心 信达期货 臧加利 |

|

|  |

|

微信:

微信: QQ:

QQ: