核心观点

市场最悲观的时候,也是乐观者最兴奋的时候,3月中下旬陆续布局原油多单的投资者,近期收益应很不错。当下左右原油市场的两个核心因素,一是新冠疫情,二是减产谈判。中国疫情防控手段可以为海外提供借鉴,韩国、意大利等也已经出现疫情缓和的迹象,因此对于疫情前景不宜过度悲观。减产方面,低油价不可持续,高成本产能已经在出清,但是供给端的关键还是美国、沙特、俄罗斯三方间的博弈,目前来看,扩容版的减产联盟形成的概率比较大,需要关注的是后续减产的幅度以及期限。

原油市场暂时看不到新的大利空因素,但是Brent原油经过两日大涨后已经修复至30美元/桶上方,由于运费、汇率等因素,内盘SC原油又比外盘原油存在较大溢价,原有多单可以继续持有,但是新建多单面临减产不及预期后的大幅回撤风险,同时原油远月升水问题十分严重,长期持有的换月损失不得不考虑。我们倾向于认为,二季度Brent原油波动区间或将限制在30-45美元/桶间,SC原油较Brent溢价也将回落至5美元/桶左右,单边参与需把握好节奏,以现货囤货思维介入,控制好杠杆比例,同时也可以考虑通过参与沥青(2128, -10.00, -0.47%)、燃料油、PTA(3502, -4.00, -0.11%)等能化品种分享原油修复的红利,且能在一定程度上解决远月大幅升水的问题。

一、供需双重冲击,油价跌幅创历史记录

整个一季度,全球都笼罩在新冠肺炎疫情的阴影下,中国率先爆发也最早得到控制,但海外疫情的蔓延程度远超预期,韩国、日本、意大利等国家陆续中招,而最令市场担忧的是美国疫情的状况,严峻的防疫形势使得风险类资产遭到大量抛售,股市、原油、比特币等均出现了暴跌行情,布油和美油基本腰斩。全球主要经济体生产和生活活动收缩,30多亿人居家隔离,汽油、柴油以及航空煤油需求下滑超60%,原油需求可谓是断崖式下滑。而3月6日欧佩克和非欧佩克部长级会议(即OPEC+会议)谈崩,减产联盟分崩离析,随后沙特开启与俄罗斯的价格战,油价跌跌不休,布油最低触及24.52美元/桶,为2003年6月以来最低水平。近月价格的狂跌导致原油市场结构发生巨变,远期曲线变为super contango结构,布油首行和六行价差一度高达-13美元/桶,近月贴水幅度远超14-15年油价暴跌时的水平,这个价差水平已经能够覆盖岸罐和浮仓囤油的仓储成本、资金成本以及损耗和其他费用之和。作为衡量亚洲市场的重要标杆的SC原油表现可谓非常惊艳,主要原因在于中国率先走出疫情泥潭,复工复产加快带动原油需求触底回升,同时沙特的价格战更多的是冲击欧洲和美洲市场,中东对中国的原油供货量并没有大幅度的提升,供需剪刀差的存在使得国内原油市场基本面较好,在叠加油轮运费以及汇率等因素,SC较外盘原油的溢价也就不难理解,这也吸引了很多内外盘套利者的参与。此前,市场一直认为低油价不可持续,这也从美国页岩油的困境中得到了印证,随着美国更多地介入沙特与俄罗斯间的价格战,市场看到了重新达成联合减产的希望,原油价格随即得到提振,布油重回30美元/桶上方。

资料来源:Wind,信达期货研究中心

二、低油价促使产能出清,再谈成本支撑

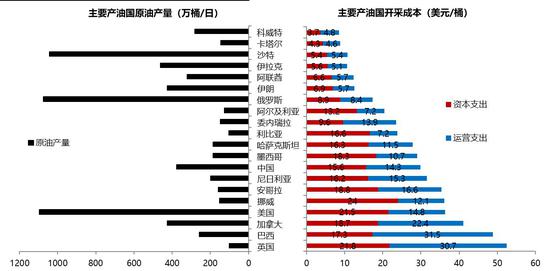

新冠肺炎疫情属于“天灾”,在目前的认知水平下难以判断何时才能消退,因此原油市场的恢复只能依赖于供给端的收紧,不是以往的OPEC+减产造成的主动收紧,而是低油价触及成本后的被动去产能。首先,要对原油的生产成本有个基本概念。一般来说,原油生产成本被划分为资本开支(Capital Expenditure)和运营支出(Operational Expenditure)两个部分,其中资本开支包括土地租赁费用、勘探费用、利息费用、摊销费用等前期投入的成本,运营支出包括行政管理、储集运输、销售费用、税金支出等成本。油价跌破总生产成本后,生产商并不会立马停止生产,因为停产意味着更多的亏损,只有油价跌破运营支出后,也就是影响到生产商的现金流时,生产商才不得不选择停产。通过对全球20大产油国的生产数据进行统计,可以发现加拿大、巴西、美国这些非欧佩克国家的生产成本还是比较高的,相反俄罗斯、沙特、阿联酋等生产成本远低于当前的油价水平,这也是沙特和俄罗斯敢于打价格战的重要原因之一。如果将产油国产量与其生产成本进行结合,可以简单推算当Brent油价低于30美元/桶时,全球约50%的产能已经受到影响。但是实际情况是,大部分生产商还在坚持生产,因为一旦停产,部分产能可能就会永久损失掉,所以生产商们更多的是将多余的原油存储起来,然后努力成为熬过寒冬的那一批。

资料来源:Wind,信达期货研究中心

三、美页岩油困境加剧,破产潮爆发在即

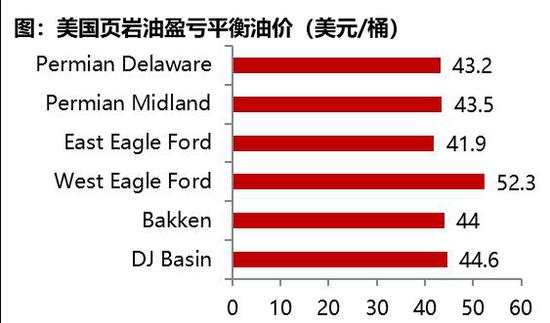

上一部分中,粗略的指出美国原油的生产成本在35美元/桶左右,这是包括了页岩油和常规原油的平均成本。根据能源咨询公司Rystad Energy的报告,在调查的100多家页岩油生产商中,只有埃克森美孚(Exxon)、雪佛龙(Chevron)、西方石油(Occidental)、Crownquest和New Mexico这五家能够在WTI低于30美元/桶的情况下盈利。纵观美国几大页岩油主产区的盈亏平衡油价(折旧摊销+租赁运营+生产和从价税+勘探和储运费用+一般行政开支),平均在44美元/桶左右,远超当下的油价水平。而美国现货交易市场更为凄惨,部分地区的非交割品的原油现货交易价格已经低于10美元/桶。低油价切切实实的对美国页岩油行业形成了强烈冲击,根据达拉斯联储今年3月25日公布的调查数据显示,几乎所有厂商均表示WTI油价30美元/桶以上时才具有钻井的动力,贝克休斯钻机数据显示,截至4月3日当周,美国活跃石油钻机数环比下滑62座至562座,较一年前减少了269座,这表明页岩油生产商明显收缩了资本开支,页岩油后续增量难以为继,初步影响的产量规模在100万桶/日左右。虽然沙特掀起的价格战难以彻底摧毁美国页岩油行业,但是能够引发新一轮破产潮,将美国页岩油引入阶段性衰退当中。4月1日,美国页岩钻探公司Whiting Petroleum向法院申请破产保护,它曾是北达科他州巴肯地区最大的石油生产商。如果油价持续低迷,将会有更多的页岩油生产商进入到破产或者重组行列中。而这背后更让人担心的是这些页岩油企业的债务问题,目前大约有1400亿美元的BBB级能源债券存在被降级至垃圾级的风险,这在整个美国油气公司企业债市场9360亿美元的规模中的占比约为15%。随着页岩油企业债利率暴涨,企业借款成本大幅增加,这会导致企业财务状况进一步恶化,也就是恶性循环,因此防止页岩油企业的债务危机成为美国政府的工作重心之一。

资料来源:彭博,贝克休斯,信达期货研究中心

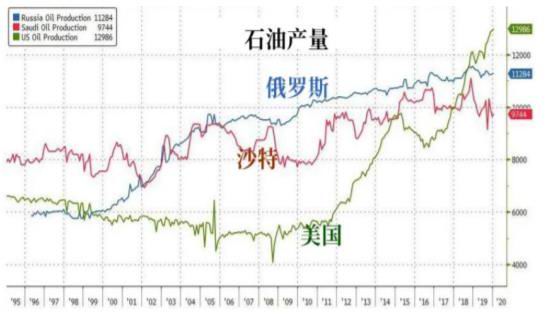

四、三方博弈继续,扩容版减产联盟预期升温

至于为什么沙特会从减产角色变为增产者,彻底加快油市的崩溃节奏,背后原因众说纷纭。主流观点是,沙特增产是为了抢夺俄罗斯的市场份额,同时顺带打击美国页岩油。但是,原油不仅仅是经济利益的工具,也是政治诉求的手段,沙特王储小萨勒曼为了确保自己顺利继承王位,在清理内部异己的同时,积极寻求外部大国的承诺,而通过增产事件可以让美国认识到沙特左右市场的能力,通过把页岩油逼上绝境换取和美国谈判的资本,以谋求更大的政治认可和保护。而俄罗斯方面,顺势借助增产事件,可以把美国逼上谈判桌,不管是委内瑞拉制裁问题还是北溪二号管道制裁问题,都将更加容易促使美国方面松手。在经济利益和政治诉求面前,一切都是可以谈的,因此沙特和俄罗斯重回减产谈判的概率也是很大的。不过,这次重回减产谈判的前提是美国也要参与其中,承担相应份额。在和俄罗斯以及沙特通过电话后,特朗普单方面宣布沙特和俄罗斯将联合减产1000-1500万桶/日,但并未得到沙特和俄罗斯方面的认同,这一减产额度显然是不合理的,仅仅靠沙特和俄罗斯,或者说是靠OPEC+联盟都难以实现的。完成这一目标,必须要有美国、加拿大、墨西哥等非OPEC国家也参与其中,即形成扩容版的减产联盟。虽然这在美国方面存在一定的操作难度,因为美国石油行业更加市场化,政府难以直接限制原油生产,不过考虑到4月份全球原油过剩量可能在1500-2000万桶/日,低油价将促使美国页岩油生产商做出一定妥协,以换取生存机会。

资料来源:Wind,IMF,网络,信达期货研究中心

五、抄底原油的正确姿态

市场最悲观的时候,也是乐观者最兴奋的时候,3月中下旬陆续布局原油多单的投资者,近期收益应很不错。当下左右原油市场的两个核心因素,一是新冠疫情,二是减产谈判。中国疫情防控手段可以为海外提供借鉴,韩国、意大利等也已经出现疫情缓和的迹象,因此对于疫情前景不宜过度悲观。减产方面,低油价不可持续,高成本产能已经在出清,但是供给端的关键还是美国、沙特、俄罗斯三方间的博弈,目前来看,扩容版的减产联盟形成的概率比较大,需要关注的是后续减产的幅度以及期限。原油市场暂时看不到新的大利空因素,但是Brent原油经过两日大涨后已经修复至30美元/桶上方,由于运费、汇率等因素,内盘SC原油又比外盘原油存在较大溢价,原有多单可以继续持有,但是新建多单面临减产不及预期后的大幅回撤风险,同时原油远月升水问题十分严重,长期持有的换月损失不得不考虑。我们倾向于认为,二季度Brent原油波动区间或将限制在30-45美元/桶间,SC原油较Brent溢价也将回落至5美元/桶左右,单边参与需把握好节奏,以现货囤货思维介入,控制好杠杆比例,同时也可以考虑通过参与沥青、燃料油、PTA等能化品种分享原油修复的红利,且能在一定程度上解决远月大幅升水的问题。

信达期货 臧加利 陈敏华

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |