内容提要: 1、2018/2019年度国内玉米(1952, -20.00, -1.01%)产需缺口进一步扩大 2、国储拍卖成交率首次反弹,市场看涨信心逐渐恢复 3、玉米种植面积调减,后期市场供应面临减少 4、玉米发生病虫害较为严重,引发市场对玉米减产的担忧 5、中米关系反复,进口担忧仍存 6、非洲猪瘟持续,深加工加工利润不佳 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | 玉米2001合约 | 操作品种合约 | C2001-CS2001 | | 操作方向 | 逢低布局多单 | 操作方向 | 多玉米空淀粉 | | 入场价区 | 1955-1975 | 入场价区 | -420 | | 目标价区 | 2065 | 目标价区 | -380 | | 止损价区 | 1915 | 止损价区 | -440 |

风险提示: 1、中米贸易关系的缓和 2、新作天气和面积的炒作 3、国储拍卖 2019年7月份,拍卖粮出库节点到来,贸易商捂粮待涨心态松动,贸易粮流入市场量增多,市场上玉米供应压力增加,玉米期价继续下行。2019年8月而言,随着市场上余粮逐步消化,阶段性供压渐减弱,玉米期价走势看好。 一、基本面影响因素分析 (一)2018/2019年度国内玉米产需缺口进一步扩大 美国农业部7月份发布的中国农产品供需形势分析显示: 2018/19年度的中国玉米产量为2.54亿吨,比2017/18年度的2.5733亿吨,减少333万吨,减幅为1.29%。2018/19年度的玉米消费量2.79亿吨,比2017/18年度的2.75亿吨,增加400万吨,增幅为1.45%。总体而言,2018/19年度,中国玉米产量减少333万吨,消费量增加400万吨,2019年产需缺口较2018年进一步扩大。 此外,近几年国内玉米供需环境变化较大,从2014年开始在供大于求的情况下,库存消费比逐渐上涨,在2015年达到最高值,为87.46%,随后开始下降。库存消费比下降主因是临储政策的取消,去库存力度的加大,导致国内玉米市场由供应过剩向供不应求转变。预计2019年库存消费比继续下降,总消费继续增加,而年度供应缺口不断扩大。因此从中长期来看,玉米的走势看好。 图1、玉米期末库存与消费量比值

数据来源:布瑞克、瑞达研究院 (二)供给状况 1、国储拍卖成交率首次反弹,市场看涨信心逐渐恢复 自2019年5月23日开启国储拍卖以来,市场参与热情持续降温,国储玉米成交率和溢价水平联袂下滑,其中竞价销售成交率从首拍的90.66%下降至第9轮的13.47%,下降了77.19个百分点;以成交量为权重,竞拍溢价从首拍的55.09元/吨下降至12.48元/吨,下降了42.61元/吨。市场看涨的心态受阻,市场上各主体参拍意愿偏弱。不过7月25日当周,第十轮国储玉米竟价销售全国成交率从7月18日当周的13.47%回升至17.11%,这是2019年国储玉米拍卖以来的首次成交率上涨,市场上各主体的参拍意愿逐渐恢复中。与此同时,第十轮国储玉米拍卖均价虽然较第九轮下降6元至1678元/吨,但仍处于较高水平,给予当前玉米价格一定的支撑作用。 此外,截至7月25日,2015年产临储玉米东北剩余量约5982万吨,2014年产临储玉米51万吨,全部为黑龙江地区,临储玉米东北地区累计剩余量约6033万吨。考虑到未来国储玉米存量有限,随着拍卖粮逐渐被市场消化,后市玉米供需将趋紧。 整体而言,后期国储拍卖的成交率及溢价水平将大概率维持较低水平,加之拍卖粮陆续出库,市场上玉米供应相对充足,8月中旬之前玉米市场总体维持震荡行情,8月中旬之后,随着市场看涨信心逐渐恢复,玉米价格可能会重拾上涨趋势。 图2、2019年临储玉米拍卖结果汇总

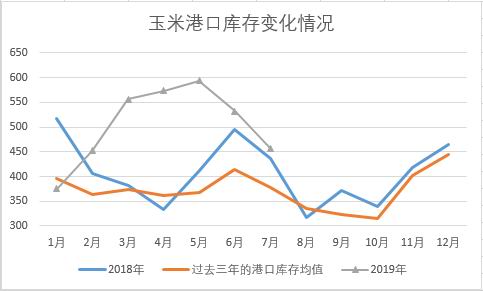

数据来源:瑞达研究院整理 2、国内玉米南北库存情况 截至7月19日北方港口库存为364万吨,较上个月的420万吨下降56万吨,降幅为13.33%;南方港口(广东)库存为93万吨,较上个月的112万吨下降19万吨,降幅为16.96%。北方和广东库存总和为457万吨,过去三年同期均值为378万吨,上涨20.88%;2018年同期的玉米港口库存为436万吨,同比上涨4.8%;6月末的港口库存为532万吨,环比下降14.1%。受南方需求疲软的影响,7月份北方贸易主体收粮大幅减少,港口多以消耗现有库存为主,7月份玉米港口库存出现大幅下降,且南北港口玉米出现持续倒挂,贸易商挺价意愿增强。 此外,由于前期的消极收粮致使港口库存大幅下降,8月份有补库需求。然而夏季瓜果集中上市,挤占运力,导致运费上涨,推动玉米的到货成本上涨,利好玉米价格。 图3、玉米南北港口库存

数据来源:布瑞克、瑞达研究院 图4、全国玉米港口库存的变化情况

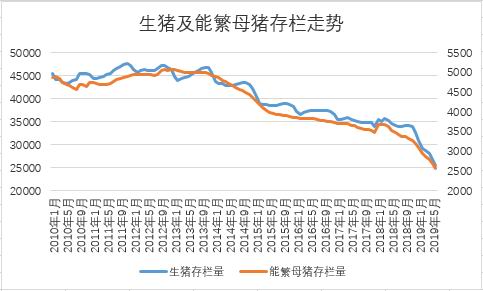

数据来源:布瑞克、瑞达研究院 3、玉米种植面积调减,后期市场供应面临减少 4月15日,黑龙江农业厅对外公布:黑龙江省2019年玉米补贴标准比2018年高,补贴上限提升至70元/亩;大豆(3389, 9.00, 0.27%)补贴标准明确为不高于270元/亩,但比之前普遍预估的标准提高了20元/亩。 4月25日,吉林省财政厅、省发改委和省农业农村厅联合下发《关于2019玉米和大豆生产者补贴有关事项的通知》:2019年,该省继续对市县给予补贴,玉米生产者补贴水平为86元/亩,较2018年下调8元/亩;大豆生产者补贴水平为265元/亩,较2018年提高41元/亩。 吉林省、黑龙江的玉米种植面积分别约占国内玉米总种植面积的10%、13%,两省都是玉米的主产区。从今年黑龙江和吉林的补贴政策可以看出,今年大豆生产者补贴仍明显高于玉米,农民扩种大豆意向增强,播种玉米的意向将低于去年,玉米播种面积或继续调减。 此外从统计局对全国800多个调查县10多万农户的秋冬播和春夏种植意向调查得出的预估也可以看出,本年度大豆种植面积呈现大幅增长,玉米种植面积大幅下降。预计本年度全国大豆意向种植面积增长16.4%,其中东北三省和内蒙古地区的大豆意向种植面积增加显著,吉林、黑龙江、辽宁和内蒙古大豆意向种植面积分别增长37.0%、28.4%、14.2%和14.1%;全国玉米意向种植面积下降3.1%,东北三省农户玉米意向种植面积减少最为明显,黑龙江、吉林、辽宁分别下降15.8%、2.7%和2.2%。玉米种植面积的调减,意味着后期市场上玉米供应量将面临减少。 4、玉米发生病虫害较为严重,引发市场对玉米减产的担忧 2019年上半年玉米病虫害发生程度总体重于上年,发生面积为3.27亿亩次,虫害发生面积为3.1亿亩次,病害发生面积为1700万亩次。其中,草地贪夜蛾、二代粘虫、一代草地螟等迁飞性害虫为害较为严重。从今年1月,我国云南省首次发现草地贪夜蛾入侵以来,草地贪夜蛾就快速蔓延,截至7月份,全国发现虫害的省有21个,县有1246个,实查发生面积有1188万亩,西南、华南、江南夏秋玉米区是其为害的重点区域。二代粘虫发生面积为5000万亩,明显重于2014-2018年,西南、西北、东北和华北局部存在重发区域或地块。草地螟发生面积为320万亩,一代在内蒙古及其周边的山西、河北、陕西局部偏重发生。此外,据专家预计今年下半年玉米病虫害发生程度将明显重于上年和常年,预计下半年全国玉米病虫害发生8.6亿亩次,虫害5.8亿亩次,病害2.8亿亩次。整体而言,2019年玉米发生病虫害较为严重,引发市场对新季玉米进一步减产的担忧。 5、中米关系反复,进口担忧仍存 中米贸易仍是云笼雾罩。7月25日商务部发布消息,第12轮中米经贸高级别磋商将于7月30日至31日在上海举行。这是中米继5月9日至10日第十一轮磋商后,时隔2个多月再度重启磋商。商务部新闻发言人高峰表示,一些中国企业对部分美国农产品有继续进口的意愿,并且已经按照市场原则,向美国供货商询价、商签合同,玉米及其替代品的进口担忧再起。然而7月31日,中米贸易谈判却匆匆结束,出人意料。中米贸易不确定因素较多,后期继续关注其实质影响。不过从另一方面来看,由于目前美国玉米价格处于较高水平,进口玉米及其替代品的价格已经逐渐高于国内玉米价格,因此未来国内玉米市场受进口玉米的影响较小。 (三)需求状况 1、饲用消费方面 根据布瑞克发布的数据,截至6月末生猪存栏25481.3万头,较上个月的26850.7万头减少了1369.4万头,环比下降5.1%;较2018年5月份生猪存栏34318.9万头,同比下跌25.75%。能繁母猪存栏2556.4万头,较上个月的2690.95万头下降约134.55万头左右,环比下降5%;较2018年5月份能繁母猪存栏3488.82万头,同比下跌26.73%。全国生猪及能繁母猪存栏继续刷新低点,且下降趋势加快,短期内生猪存栏料将延续低位,生猪复养困难。生猪存栏量和能繁母猪存栏量水平较低将会制约饲料消费增长,饲料企业采购仍维持谨慎态度,随采随用为主,玉米饲用需求承压。 图5、全国生猪及能繁母猪的存栏情况

数据来源:布瑞克、瑞达研究院 根据布瑞克发布的数据,截至2019年7月26日的肉禽的养殖利润为0.5144元/只,较上个月的-5.0528元/只,增加5.5672元/只;较2018年同期的肉禽养殖利润2.4628元/只,减少1.9484元/只;较过去五年同期均值的3.8213元/只,减少3.31元/只。目前禽类的养殖利润处于历史同期较低值,不过从图6可以看出禽养殖利润处于回升的阶段。此外由于后期生猪供应偏紧,且复养困难,禽类作为生猪的替代品,禽类养殖仍有很大的发展空间。在养殖利润回升的预期下,预计后期养殖户将会增加肉禽存栏量。随着肉禽存栏量的增加,禽类饲用需求将有回升的可能,利好玉米饲用需求。 图6、肉禽养殖利润

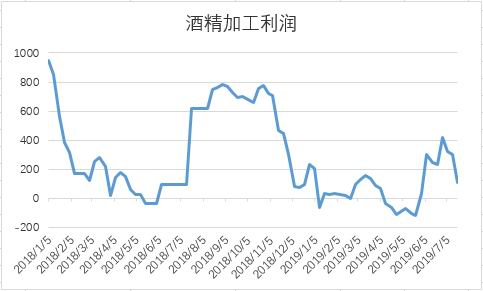

数据来源:布瑞克、瑞达研究院 整体上而言,猪瘟疫情仍在蔓延,生猪及能繁母猪的存栏量下降,减少对玉米饲料的需求,不过禽类养殖利润处于回升阶段,后期养殖场户补栏意愿增强,在一定程度上弥补了生猪饲用消费的减少。 2、深加工方面 玉米是三大粮食作物(小麦、稻谷、玉米)中最适合作为工业原料的品种,也是加工程度最高的粮食作物。玉米工业的特点是加工空间大、产业链长、产品极为丰富,包括淀粉(2361, -23.00, -0.96%)、淀粉糖、变性淀粉、酒精、酶制剂、调味品、药用、化工等八大系列,主要是淀粉及酒精,其它产品多是这两个产品更深层次的加工品或生产的副产品,这些深层次的加工品或副产品其价值相当高,即具有较高的附加值。 据天下粮仓调查135家深加工企业数据显示,截至2019年第30周(7月20日-7月26日),玉米总耗费量为1004849吨,较上个月的1152062吨减少147213吨,降幅为12.78%.其中淀粉企业(82家)消耗量639200吨,环比减少1.84%,酒精企业(42家)消耗量为262649吨,环比减少34.66%,添加剂企业(11家)消耗量为103000吨,环比增加4.15%。近期深加工消费疲软,深加工行业玉米消耗量整体上呈现下降的趋势,其中酒精企业的玉米消耗量下降幅度最大。 此外据布瑞克数据统计,截至7月18日,河北淀粉企业的加工利润约-60.71元/吨,较上个月的-47.58元/吨,下降13.13元/吨;吉林约-9.95元/吨,较上个月的17.05元/吨,下降27元/吨;山东约-74.41元/吨,较上个月的-69.07元/吨,下降5.34元/吨。截至7月19日,全国淀酒精企业的加工利润为108元/吨,较上个月的419.5元/吨,下降419.5元/吨,同比减少509.17元/吨。深加工企业加工利润较上一个月大幅下降,部分处于亏损状态,企业加工利润不佳,挺价意愿较强。 总体而言,受加工利润不佳的影响,深加工企业挺价意愿较强。此外,三、四季度是淀粉消费旺季,后期下游企业有补库刚需,消费的回升,有利于带动淀粉价格上涨。 图7、淀粉主产区加工利润情况

数据来源:布瑞克、瑞达研究院 图8、全国酒精加工利润情况

数据来源:布瑞克、瑞达研究院 二、持仓分析 玉米持仓方面,截至2019年7月30日下午收盘,玉米指数持仓量较2019年6月28日有所回落,减少188172万手,减幅为8.8%,至1951144手;玉米指数主流资金前二十名的多单量为639791手,空单为729066手,净空单为89275手,净空单量较上个月的169497手减少80222手。7月份空头拥有主动权,玉米期价继续下跌,多空双方持仓量均出现下降,不过空头减仓幅度更大,净空持仓减少,预计短期内玉米下行空间有限。 图9、玉米指数前20名净持仓变化情况

数据来源:布瑞克、瑞达研究院 淀粉持仓方面,截至2019年7月30日下午收盘,淀粉指数持仓量较2019年6月28日有所回升,增加28236手,增幅为17.71%,至187666手;淀粉指数主流资金前二十名的多单量为60036手,空单为63743手,前二十名净多持仓较2019年6月28日减少8499手至-3707手。7月份空头拥有主动权,淀粉期价继续下跌,多空双方持仓量均出现增加,且空头增仓幅度更大,净持仓由净多转为净空状态。 图10、淀粉指数前20名净持仓变化情况

数据来源:布瑞克、瑞达研究院 三、玉米和淀粉市场展望 玉米市场展望:供应方面,尽管临储玉米有序拍卖增加了市场供应,玉米价格下行压力增加,但近几年国家取消临储政策并进行去库存,效果显著,未来国储玉米存量有限,随着拍卖粮逐渐被市场消化,后市玉米供需将趋紧。此外,玉米和大豆的补贴政策落地,在政策引导下,玉米种植面积调减,后期市场供应面临减少。与此同时,2019年玉米发生病虫害较为严重,引发市场对玉米减产的担忧。需求方面,猪瘟疫情仍在蔓延,生猪及能繁母猪的存栏量下降,减少对玉米饲料的需求,不过禽类养殖利润处于回升阶段,后期养殖场户补栏意愿增强,在一定程度上弥补了生猪饲用消费的减少。深加工方面,原料玉米消耗量环比减少,深加工消费疲软,不过随着后期淀粉进入消费旺季,深加工仍有发展空间。进口方面,中米贸易战云笼雾罩,仍需关注。总体而言,玉米的底部已经显现,短期内玉米还需在底部盘整一段时间,不过中长期来看,玉米走势看好。 淀粉市场展望:淀粉受原料玉米价格影响较大,原料成本基本占定价的90%。因此,玉米淀粉的价格走势以玉米为重心,随原料玉米波动而波动。此外,淀粉库存仍高企,不过受加工利润不佳的影响,淀粉企业挺价意愿较强。需求方面,三、四季度是淀粉消费旺季,后期下游企业有补库刚需,消费的回升,有利于带动淀粉价格上涨。 四、8月份操作策略 1、短线交易(投机为主) 根据上文所述,预计玉米短期内还会在底部盘整一段时间,建议暂时观望。淀粉走势与玉米趋同,短期内仍会在底部盘整一段时间,建议暂时观望为宜。 2、中长线投资(投机为主) 操作上,玉米2001合约中长线建议在1955-1975元/吨附近介入多单,第一目标位看至2065元/吨,止损在1915元/吨附近。淀粉的期价走势与玉米趋同,淀粉2001合约建议在2360-2380元/吨附近介入多单,目标2470元/吨,止损2320元/吨。 图11、玉米日K线走势图

数据来源:文华财经 图12、淀粉日K线走势图

数据来源:文华财经 3、套利交易 历史价差波动规律及特征表现为:C2001-CS2001合约价差在(-500,-300)区间内适宜进行正套操作,7月31日的C2001-CS2001合约价差为-416元/吨,位于(-500,-300)区间内。此外,由于淀粉库存位于历史高位,下游消费疲软,预计淀粉走势弱于玉米,建议投资者买入C2001合约,卖出CS2001合约,其入场价差值为-420,止损价差值为-440。 图13、C2001-CS2001日K线走势图

数据来源:文华财经 4、套期保值 对农户和玉米庄园主而言,由于大豆及玉米的补贴政策落地,玉米种植面积预计会调减,国内供需格局偏紧,玉米上涨的可能性较大,建议暂时不用进行套保。对饲料企业和深加工企业而言,未来玉米上涨的可能性较大,建议在1965元/吨买入C2001合约进行套保。 瑞达期货 |

|

|  |

|

微信:

微信: QQ:

QQ: