摘要 2020年铁矿(1036, -28.00, -2.63%)石期现货价格整体呈现先抑后扬,1-4月份因国内疫情影响矿价弱势整理;5-8月份因经济刺激政策推出,需求增加矿价大幅走高;9-10月份因铁矿石发运量、国内港口库存增加矿价承压回落;11-12月份因港口库存持续下滑及未来需求增加预期支撑矿价再度大幅走高。 展望2021年,铁矿石市场或呈现供需两旺局面,从供应端分析,国际四大矿山2021年增产幅度预计在3000-4500万吨,主要来自淡水河谷矿山的复产,澳洲三大矿山供给增量有限,非主流矿在高矿价背景下也将会有不同程度增产,国产矿增量预计在800-1000万吨附近。从需求端分析,2020年1-10月全球64个纳入世界钢铁协会统计国家的粗钢产量为150370.41万吨,同比下滑2.17%,若扣除中国粗钢产量,其他国家前10个月粗钢产量同比下滑11.4%,随着疫苗上市海外疫情将得到控制,终端需求回升及钢厂复产,将增加铁矿石现货需求;国内铁矿石现货需求在加大基建投入、扩大内需、新增置换产能投产及阶段性限产放松背景下将维持高位。最后关注铁矿石现货供应季节性因素,一季度为澳洲及巴西飓风、强降雨多发期,恶劣天气将影响铁矿石生产及运输;二三季度铁矿石现货供应将逐步增加;四季度供应量相较于二三季度会小幅回落;近两年正是矿难、飓风、强降雨、疫情等突发性、不确定性因素影响了铁矿石现货供应及行情走势,因此我们应重点关注供需端变化,寻找钢矿阶段性供需错配带来的投资机会。2021年铁矿石整体运行区间预估在700-1500元/吨。 一、2020年铁矿石市场行情回顾 2020年铁矿石期货价格走势整体呈现先抑后扬,且上半年价格走势与2019年相似。具体来看,2019年上半年铁矿石价格走高是因为巴西淡水河谷Mina Feijão矿区尾矿坝决堤事故持续发酵推动矿价大幅上涨,而2020年先是国内爆发公共卫生事件推迟复工复产时间,引发市场对钢材及炉料现货需求减少担忧,但正所谓大危之际必有大机,为刺激经济复苏,全球多数国家实行宽松货币政策利好大宗商品价格,而国内疫情防控得当,进入3月终端需求逐步复苏,钢材现货需求增加提升钢厂对于原材料的采购意愿,而此时南美新型冠状肺炎疫情开始蔓延,推迟铁矿石发运及卸货时间,导致国内铁矿石港口库存持续下滑,此轮矿价一路走高至8月中旬。此后随着澳巴发运量恢复及国内高炉开工率高位回调,铁矿石港口库存连续11周回升矿价承压回落,铁矿石期货指数由879.5元/吨,持续回落至745.5元/吨,跌幅超15%。最后阶段是11月中旬至12月底在钢价反弹及港口库存连续下滑支撑下,矿价一路上行,并创出多年来新高,截止12月18日,铁矿石期货指数报收1078元/吨,较年初648元/吨,涨幅高达66.4%。

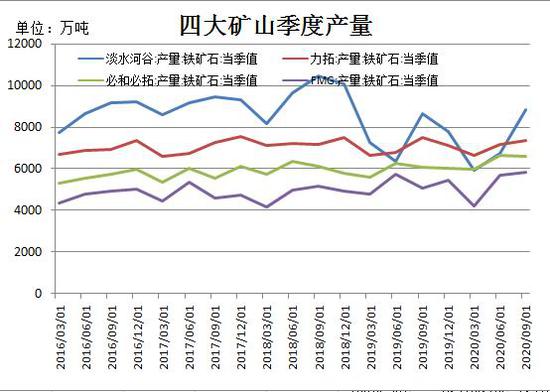

图表来源:文华财经、瑞达期货研究院 二、2020年铁矿石产业链分析及2021年展望 1、铁矿石供应端分析 2020年,国际四大矿山前三季度产量为77836.1万吨,去年同期为76938.7万吨,同比增加897.4万吨,增幅为1.17%。其中淡水河谷受疫情及天气影响前三季度产量同比再度下滑,力拓、必和必拓及FMG产量同比小幅增加,由于2020年国内粗钢、生铁产量同比增幅大于铁矿石产量增速,因此铁矿石供应端阶段性略显偏紧。 淡水河谷预计2021年铁矿石产量3.15亿至3.35亿吨,同比增1500-3000万吨。2020年前三季度销往中国的铁矿石量占全球销量的比例高于去年,达到近70%,根据2020年12月2日淡水河谷的申明,2020年预计产量达3-3.05亿吨,计划到2022年底实现年产铁矿石4亿吨,还将进行投资扩大年产能到4.5亿吨,以应对突发事件确保年产4亿吨,或满足更为强劲的需求。 澳洲三大矿山2021年预计同比约增长1500万吨,其中力拓方面,2020年运量目标3.24-3.34亿吨,若无极端天气影响,2021年力拓运量有望达到3.3-3.43亿吨,同比增500-1000万吨;必和必拓2021财年产量目标2.76-2.86亿吨,与2020财年产量2.81亿吨较为接近,预计产量同比增0-500万吨。FMG2021财年产量目标1.75-1.8亿吨,与2020财年产量1.75亿吨较为接近,预计产量同比增0-500万吨。

图表来源:WIND、瑞达期货研究院 2020年在高矿价背景下,国内矿商延续较高的生产积极性,据统计数据显示,全国126座样本矿山年初产能利用率为61%,年内最高达69.73%,截止12月11日为65.44%,年度平均产能利用率为65.3%,相较于2019年仍有小幅回升,由于2020年国内受疫情及环保因素影响导致矿山开工率阶段性受影响。据国家统计局数据显示,2020年1-11月国内铁矿石原矿产量79042.5万吨,年同比下滑3%。据中国冶金矿山企业协会预计2021年国产铁精粉将增加800-1000万吨。

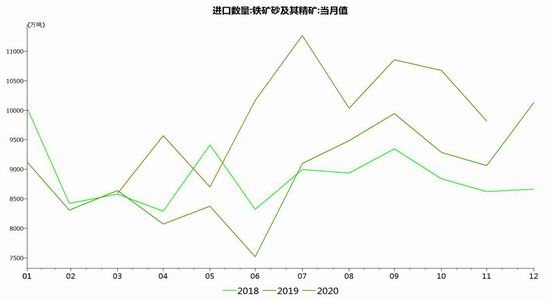

图表来源:WIND、瑞达期货研究院 2、进口量分析 据海关统计,2020年1-11月份国内铁矿砂及其精矿进口量达10.73亿吨,同比增加1.04亿吨,增幅10.8%;累计进口额为1072.02亿美元,同比增加149.15亿美元,增幅16.16%。其中1-5月份国内铁矿石进口量与去年相当,主要受国内外疫情影响铁矿石发运量;随着钢厂高炉开工率提升,进入6月铁矿石现货需求明显增长,6-10月进口量均维持在1亿吨上方,虽然11月份出现回落,但仍远高于去年同期水平。 展望2021年国内铁矿石进口量将维持高位,但增速或将放缓,由于海外钢厂复产将分流部分铁矿石现货。2020年1-10月全球64个纳入世界钢铁协会统计国家的粗钢产量为150370.41万吨,同比下滑2.17%,若扣除中国粗钢产量,其他国家前10个月粗钢产量同比下滑11.4%,因此随着疫苗上市海外疫情将得到控制,终端需求回升及钢厂复产,将一定程度上削弱国内铁矿石进口量。

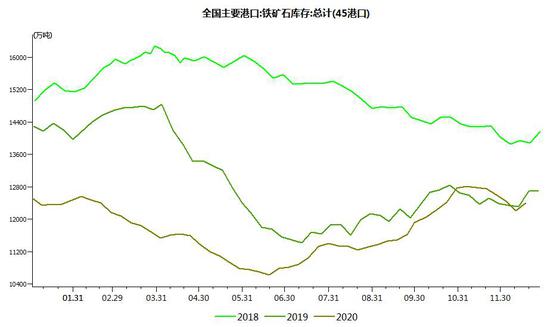

图表来源:WIND、瑞达期货研究院 3、港口库存及钢厂库存分析 2020年铁矿石行情走势更多受到港口库存变化影响,据Mysteel统计数据显示,年初全国45个主要港口铁矿石库存量为12513.4万吨,国际矿山在疫情影响下减少及推迟铁矿石发运量,而国内加大基建投入、扩大内需大幅提升钢材现货需求,成材需求增加铁矿供应萎缩导致港口库存持续下滑,6月19日港口库存降至年内低位10617.16万吨,较年初下滑15.1%,在库存持续下滑周期中铁矿石期现货价格迎来第一轮大幅上涨。7月份至10月份随着国际矿山铁矿石发运量增多及加快港口卸货速度,铁矿石库存量重新回升至12800万吨高位,在此期间矿价承压回调。进入11月铁矿石港口库存再次迎来降库周期,此时也推升矿价扩大涨幅。 2021年铁矿石港口库存变化仍将主导着铁矿石期现货价格走势,由于库存变化能很好的反应出当前供需环境。因此我们一方面要关注主流矿山的生产情况,例如主产区恶劣天气会很大程度上影响正常生产及运输,另外关注国内终端需求其将影响库存消化。

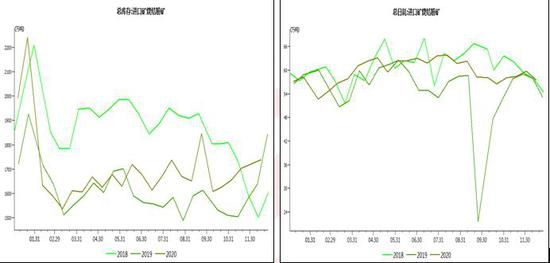

图表来源:WIND、瑞达期货研究院 钢厂库存方面,2020年国内钢厂进口铁矿石烧结粉矿库存总量整体呈现前高后低,数据显示1月初库存量为1992.01万吨,3-10月份则基本维持在1650万附近,由于钢厂高炉开工率及产能利用率回升,提升铁矿石现货需求,但国际矿山产量同比小幅下滑,亦使国内钢厂进口铁矿石烧结粉库存总量保持较低水平。从烧结粉矿日耗数据分析,一季度日耗量在50-60万吨之间,而二季度在59-63万吨之间,全年日耗平均值在60万吨附近,较去年全年平均值高出5万吨。展望2021年扩大内需仍为主基调,因此钢材需求或保持强劲,进而支撑铁矿石现货需求。

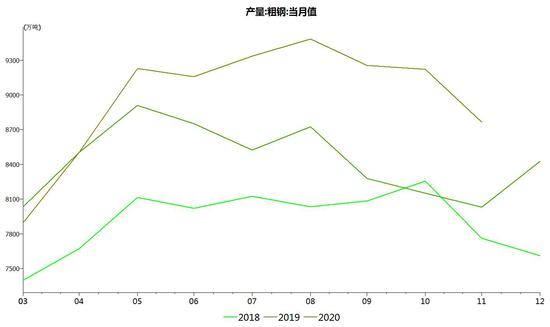

图表来源:WIND、瑞达期货研究院 4、终端需求分析 据国家统计局数据显示,2020年1-11月我国粗钢产量为96318万吨,同比增长6.0%;1-11月钢材产量为119330万吨,同比增长8%。1-4月份受疫情及高库存影响,钢厂高炉开工率及产能利用率略低于去年同期水平,但进入5月份随着利多政策效果显现,钢材价格持续走高,钢厂盈利状况好转,生产积极性提高,纷纷开足马力满负荷生产,导致钢材产量快速增长。此外,钢材新增产能释放同样影响市场需求。近年来,钢铁行业以产能置换名义,新增了不少先进产能,其中有不少新增产能已在2020年下半年投产,预计2021年全国粗钢和钢材产量在扩大内需、加大基建投入环境下有望延续增长态势,全年粗钢产量将维持在10亿吨上方,同时外海钢厂复产也将增加铁矿石现货需求。

图表来源:WIND、瑞达期货研究院 三、总结与2021年展望 2020年铁矿石期现货价格整体呈现先抑后扬,1-4月份因国内疫情影响矿价弱势整理;5-8月份因经济刺激政策推出,需求增加矿价大幅走高;9-10月份因铁矿石发运量、国内港口库存增加矿价承压回落;11-12月份因港口库存持续下滑及未来需求增加预期支撑矿价再度大幅走高。 展望2021年,铁矿石市场或呈现供需两旺局面,从供应端分析,国际四大矿山2021年增产幅度预计在3000-4500万吨,主要来自淡水河谷矿山的复产,澳洲三大矿山供给增量有限,非主流矿在高矿价背景下也将会有不同程度增产,国产矿增量预计在800-1000万吨附近。从需求端分析,2020年1-10月全球64个纳入世界钢铁协会统计国家的粗钢产量为150370.41万吨,同比下滑2.17%,若扣除中国粗钢产量,其他国家前10个月粗钢产量同比下滑11.4%,随着疫苗上市海外疫情将得到控制,终端需求回升及钢厂复产,将增加铁矿石现货需求;国内铁矿石现货需求在加大基建投入、扩大内需、新增置换产能投产及阶段性限产放松背景下将维持高位。最后关注铁矿石现货供应季节性因素,一季度为澳洲及巴西飓风、强降雨多发期,恶劣天气将影响铁矿石生产及运输;二三季度铁矿石现货供应将逐步增加;四季度供应量相较于二三季度会小幅回落;近两年正是矿难、飓风、强降雨、疫情等突发性、不确定性因素影响了铁矿石现货供应及行情走势,因此我们应重点关注供需端变化,寻找钢矿阶段性供需错配带来的投资机会。2021年铁矿石整体运行区间预估在700-1500元/吨。 瑞达期货 陈一兰 |

|

|  |

|