要点提示: 1、USDA报告:美豆产量下调,全球大豆(5655, 15.00, 0.27%)供需进一步收紧 2、美豆压榨需求持续旺盛,新作出口进度为历史最快 3、拉尼娜影响持续,南美天气引起市场关注 4、大豆到港庞大,油厂压榨处于高位 5、生猪产能逐步恢复,饲料需求向好 市场展望与投资策略: USDA11月供需报告意外大幅调降新季美豆单产导致其期末库存锐减至1.9亿蒲式耳,拉尼娜气候的影响下南美大豆减产担忧仍存。需求端,巴西大豆旧作库存见底,阿根廷农民惜售情绪较高,美豆压榨和出口需求持续旺盛。全球大豆供需预期不断收紧,加上南美天气异常可能,美豆易涨难跌。国内近月大豆到港量较大,油厂开机率较高,豆粕(3274, -48.00, -1.44%)供应充裕。不过下游生猪存栏持续恢复,饲料需求总体向好,此外,进口大豆成本提升,盘面榨利恶化,油厂挺价意愿或有所加强。预计豆粕将延续偏强震荡趋势。 策略:单边:M2105合约逢低做多;套利:关注1-5正套 风险点:南美天气;美国大豆出口;国内大豆到港;生猪存栏;全球疫情 一、行情走势回顾 USDA供需月报将2020/21年度美豆单产预估下调,期末库存大幅调低至1.9亿蒲,为7年来的最低库存。加上美豆压榨和出口强劲,提振美豆价格。同时,南美产区持续干旱,进一步刺激美豆上涨至1200美分/蒲。国内大豆到港量较大,且因油脂有收储需求,油厂大豆压榨量维持高位,豆粕库存逐渐回升。受制于供应压力,11月豆粕走势弱于外盘,总体偏强震荡,豆粕指数月涨幅3.83%。 图1 豆粕、菜粕期价走势

资料来源:华安期货投资咨询部;Wind 图2 CBOT大豆期价走势

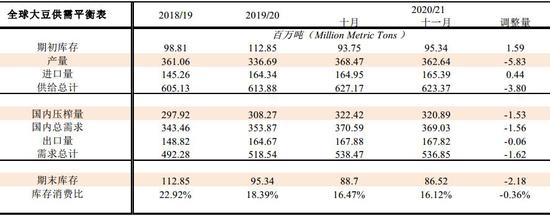

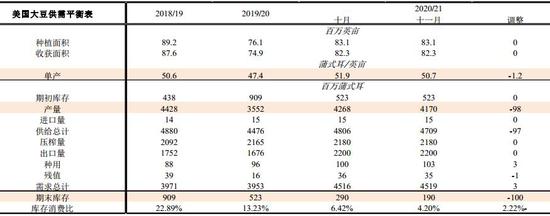

资料来源:华安期货投资咨询部;Wind 二、供需分析 2.1 国际大豆供需分析 2.1.1 USDA报告:美豆产量下调,全球大豆供需进一步收紧 USDA供需报告显示,因预期产量下降和出口强劲,2020/21年度美国大豆库存将降至七年来最低水平。报告预估美豆新作单产为每英亩50.7蒲式耳,较10月预估下降1.2蒲式耳/英亩;大豆产量因此下降9800万蒲式耳,至41.7亿蒲式耳。据报道,包括伊利诺斯州、爱荷华州、印第安纳州、俄亥俄州和内布拉斯加州在内的几个主要生产州的产量都有所下降。最终,美国2020/21市场年度的年末库存降至1.90亿蒲式耳,较上月减少1亿蒲式耳,为2013/14年度以来最低水平。 全球方面,2020/21年度世界大豆产量为3.642亿吨左右,略有下降。其中,由于经济不确定性减少了面积扩张,阿根廷2020/21年度大豆作物产量预估调降至5100万吨,上个月预估为5350万吨,但维持巴西大豆作物产量预估在1.33亿吨不变。而2020/21年度世界大豆最终库存为8652万吨,低于10月报告数据预估的8870万吨,全球大豆库存消费比进一步下滑。 表1 全球大豆供需平衡表

资料来源:华安期货投资咨询部;USDA 表2 美国大豆供需平衡表

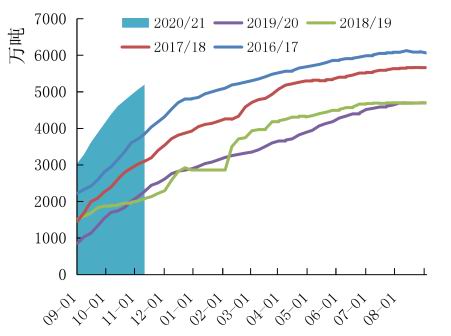

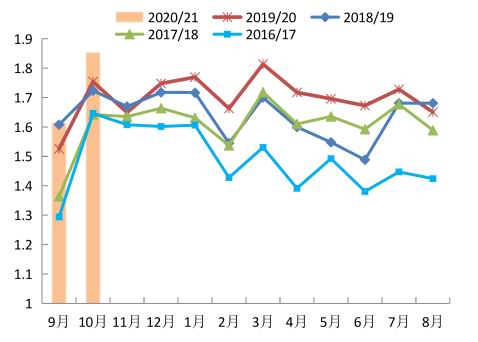

资料来源:华安期货投资咨询部;USDA 本次报告总体偏多,上月2020/21年度美豆收获面积下降,本月单产再度下调,虽然出口并未如预期中增加,但也使得美豆平衡表进一步收紧。南美大豆天气影响尚未显现,但因阿根廷大豆种植面积减少和美豆产量下调,全球大豆供需继续收紧,抬升价格区间。 2.1.2 美豆压榨需求持续旺盛,新作出口进度为历史最快 美国全国油籽加工商协会(NOPA)发布的压榨报告显示,2020年10月份NOPA大豆压榨量为1.85245亿蒲式耳,高于去年同期的1.75397亿蒲式耳,刷新纪录最高水准。基于此数据,预估10月份全美大豆压榨量1.95亿蒲左右。10月份通常是美国本地压榨商大豆加工最活跃的月份,不仅美国农民逐步进入收割高峰,同时今年强劲的压榨利润进一步提振压榨需求。 阿根廷农民对大豆仍然惜售。2019/20年度,农民售出了总产量5000万吨大豆的69%,对于2020/21年的作物,阿根廷的农民只卖出了预期产量的7%,而巴西已有60%。10月1日,阿根廷政府宣布临时调低大豆和豆粕的出口税,从33%调低到30%,有效期持续到2020年底,以刺激出口创汇。明年1月份将恢复到33%。但从2011年对美元实施限制以来,阿根廷农民宁愿储存更多的大豆,以对冲通胀和阿根廷比索贬值。该国国内的压榨厂很难采购大豆,因此开机率只有60%左右。历史上,阿根廷豆粕和豆油的产量和出口量一度达到全球总出口量的50%,但由于压榨产能下降,阿根廷大豆以及制成品的出口急剧下滑,即使目前阿根廷政府采取临时削减谷物出口征税的措施,也难以改变农民严重惜售行为。有机构预测,2020年10-12月全球豆粕出口料同比减少40-50万吨,而南美豆粕出口或减少110万吨以上。美国豆粕则因南美供应短缺而获益,本年度迄今美国豆粕和豆油出口销售皆高于上年同期,而榨利改善也是10月份美国大豆压榨量创下历史新高的原因之一。 图3 美豆累计出口销售(万吨)

资料来源:华安期货投资咨询部;USDA;NOPA 图4 美豆月度压榨量(亿蒲式耳)

资料来源:华安期货投资咨询部;USDA;NOPA 在雷亚尔汇率持续疲软及中国积极采购的背景下,今年上半年巴西销售了大量大豆至中国,巴西旧作大豆基本已销售完毕,新作大豆预售进度也已过半。咨询公司Datagro预计,截至11月6日,巴西2020/21年度大豆预售53.4%,远高于去年同期的33.1%和五年均值30.3%,亦高于2016年同期纪录的43.4%。因库存见底,油世界预估2020年9月和10月份期间,南美大豆用量预计将比上年同期减少750万吨或26%。巴西谷物出口协会(ANEC)预计11月巴西大豆出口为68.81万吨,为今年以来的最低月度出口量,远低于去年同期的404万吨。 因出口挤占其国内自身的压榨需求,导致巴西本地油厂面临大豆紧张的局面,巴西压榨商被迫从乌拉圭及巴拉圭进口大豆。在此背景下,巴西政府表示,在明年初之前,巴西将取消大豆进口征税,以鼓励当地油厂进口大豆来满足自身需求。11月5日USDA出口销售周报证实,美国向巴西出售3万吨美国大豆,为自1997年以来规模最大的一笔成交。巴西分析人士曾指出转基因问题仍具不确定性,但巴西农业部已发布一项新规定,巴西承认美国批准转基因作物等同于巴西批准,从而为进口美国大豆提供法律保障。这意味着包括巴西在内的进口国近月对美国大豆的依赖性将会提高。 根据USDA周度销售报告,截至11月12日当周,2020/21年度美豆累计销售5129万吨,为同期最高,远高于去年同期2360万吨和三年均值2651万吨。其中对中国累计销售2861万吨,亦为同期最高,去年同期848万吨,三年均值923万吨。美国大豆当前已完成预估出口量的85.7%,为历史同期最快进度,在本年度剩下的9个月里,仅需销售858万吨就能完成USDA预估。而从新年度以来,美豆出口量连续数周保持在200万吨以上的水平,按此速度,至今年底美豆就将完成年度销售任务。而此时巴西大豆尚未上市,因而后期或将面对美国农民挺价惜售。随着美豆期末库存进一步下降,届时美国有可能会进口巴西大豆。 图5 进口大豆升贴水(美分/蒲式耳)

资料来源:华安期货投资咨询部;同花顺;巴西贸易部 图6 巴西大豆月度出口量(万吨)

资料来源:华安期货投资咨询部;同花顺;巴西贸易部 2.1.3 拉尼娜影响持续,南美天气引起市场关注 在全球大豆平衡表不断收紧的背景下,南美大豆的播种牵动着市场的敏感神经。巴西新作大豆播种进入尾声。因2019/20年度巴西大豆出口旺盛,种植收益丰厚,农户播种积极性较高,种植面积稳步提高,2020/21年度大豆种植面积扩张明显,Conab11月报告显示,巴西2020/21年度大豆种植面积预估上修至3825.43万公顷,同比增3.5%;产量预估由前月的1.3367亿吨上修至1.3495亿吨,较2019/20年度的1.2484亿吨增8.1%。 南美大豆生长季可能遭受拉尼娜天气影响。前期干旱天气使得巴西大豆播种延迟,不过近期的降雨有助于大豆播种工作加快,巴西咨询机构AgRural公司称,截至11月19日,巴西2020/21年度大豆播种进度为81%,高于五年同期均值79%。目前来看,巴西至少有四分之一的大豆和玉米(2666, -3.00, -0.11%)产区面临降水不足。特别是巴西南部地区,降雨量少且分布不均。CWG日报对未来16至30天的天气预测显示,中南部地区的降雨量远低于平均水平。因此尽管巴西各产区都有降雨记录,但自种植开始以来一直遭受水份不足之苦的地区作物生长条件仍低于理想水平,特别是最大的三个大豆生产州马托格罗索州、帕拉纳州和南里奥格兰德州。以马托格罗索州为例,过去两个月,该州的降雨量只有正常水平的20%到40%。由于缺乏水份导致作物发芽困难,巴西全国范围内很多地区已经开始重新播种大豆,这将增加种子,燃料,机械和人工的成本。 另一方面,阿根廷布宜诺斯艾利斯谷物交易所称,截至11月18日,阿根廷播种进度达28.8%,低于去年同期的31.3%和五年均值30%。此前布交所曾预测,阿根廷将在2020/21年度种植4690万英亩大豆,产量为5500万吨。而11月USDA报告预计2020/21年度阿根廷大豆产量为5350万吨。 小结:USDA11月供需报告意外大幅调降新季美豆单产导致其期末库存锐减至1.9亿蒲式耳,拉尼娜气候的影响下南美大豆减产担忧仍存。需求端,巴西大豆旧作库存见底,阿根廷农民惜售情绪较高,美豆压榨和出口需求持续旺盛。全球大豆供需预期不断收紧,如果拉尼娜引发南美大豆减产,将进一步提振美豆价格。 2.2 国内豆粕供需分析 2.2.1 大豆到港庞大,油厂压榨处于高位 中国海关总署数据显示,2020年10月大豆进口868.8万吨,1-10月大豆累计进口8321.7万吨,同比增17.7%。由于前期到港大豆陆续卸船,油厂大豆入库量增加,使得沿海进口大豆库存继续增加。截止11月13日当周,国内沿海主要地区油厂进口大豆总库存量606.44万吨,较去年同期310.56万吨增加95.27%。往年的趋势看,进入9月份之后大豆库存将逐步下降,但今年为了履行贸易协议,中国采购美豆大幅增加。根据天下粮仓预估,11-1月进口大豆预报到港2625万吨,而上一年度同期进口量2457万吨,五年均值2328万吨。 当前压榨维持良好,大豆供应充足,且因收储支持,油脂需求较好,市场传言豆油总收储量100-200万吨,导致豆油商业库存持续下降。为保证油脂供应,国内油厂周压榨量维持在200万吨以上的高位。 而豆粕没有收储,加上水产养殖逐步进入淡季,近期豆粕消耗速度明显放慢,加上基差大幅走弱,导致下游采购谨慎,油厂胀库停机现象增加,部分油厂继续催提。截止11月20日当周,国内沿海主要地区油厂豆粕总库存量100.24万吨,较上周的87.03万吨增加13.21万吨,增幅在15.18%,较去年同期37.13万吨增加169.97%。 不过美豆期价大幅上涨,进口大豆到港成本提升,12-2月船期美豆压榨再度陷入亏损。截至11月25日,美湾大豆1月完税价3957元/吨,较上月同期涨145元/吨;巴西大豆1月完税价3914元/吨,较上月同期涨193元/吨。因此,大豆盘面榨利进入亏损区间,美湾大豆1月船期盘面毛榨利盈利5元/吨;巴西大豆1月船期盘面毛榨利盈利121元/吨,扣除150-180元/吨加工费后,盘面毛利重新陷入亏损。受进口成本支撑,油厂仍有挺价意愿。 图7 大豆进口量(万吨)

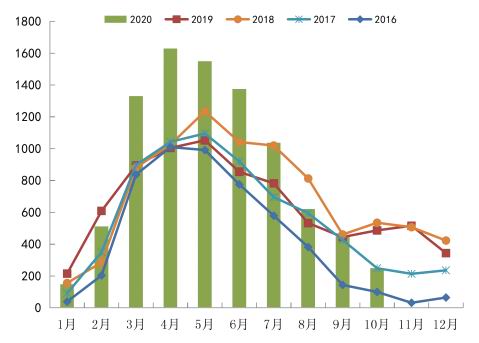

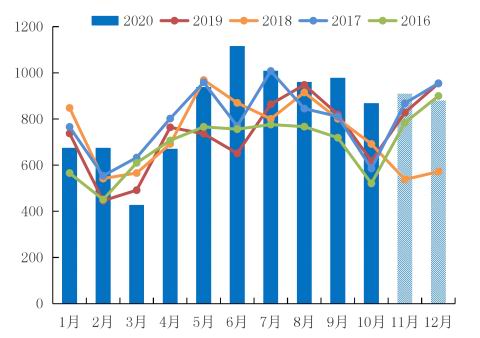

资料来源:华安期货投资咨询部;Wind;天下粮仓 图8 全国豆粕库存(万吨)

资料来源:华安期货投资咨询部;Wind;天下粮仓 2.2.2 生猪产能逐步恢复,饲料需求向好 生猪生产持续恢复向好,据前期生猪产能恢复数据推算,将进入产能持续兑现期,且增幅在逐步扩大。受高利润驱动和政策支持,养猪场户补栏增养势头较好,农业农村部称,10月份能繁母猪存栏3950万头,连续13个月增长,比去年同期增长32%;生猪存栏3.87亿头,连续9个月增长,比去年同期增长27%。目前生猪产能已经恢复到2017年年末的88%左右。照此趋势,明年二季度,全国生猪存栏将基本恢复到正常年份的水平。 从仔猪到肥猪育肥周期一般为6个月,随着生猪生产恢复速度加快、出栏量增加,前期新增产能逐步释放,猪肉供需形势持续改善,国内生猪价格自9月份以来进入断崖式下跌通道,全国生猪均价从9月初的37元/公斤下跌到11月23日的29元/公斤,两个月的时间下跌了20%。因而,随着猪价下跌,生猪养殖利润逐渐回归,加上近期饲料成本上涨,养猪成本增加,前期高价购买仔猪的育肥户面临亏损风险。当前自繁自养外购仔猪的养殖利润差值收窄,一些省份仔猪价格已从最高峰的每头2000元左右降至1000元以下。反映出当前仔猪供应增加,且以外购仔猪为主的中小型企业在利润快速下降后对仔猪需求放缓。未来随着规模养殖场复产进度加快,我国生猪行业集中度将得到提升,也有助于提升行业抗风险能力。 2020年1-10月,饲料总产量2.06亿吨,同比增长9.2%。其中,猪饲料产量6783万吨,同比增长5.4%,今年前10个月猪饲料累计产量达到2017年和2018年同期的80%。随着生猪产能逐渐恢复,猪饲料产量逐月增加,到今年10月,猪饲料产量同比增长64.3%,连续5个月同比增长,已达到2017年10月的95.3%。由于家禽存栏处于高位,反刍动物养殖效益好、积极性高,蛋禽、肉禽、反刍动物饲料产量同比均有10-15%的增幅。但随着天气转冷,水产养殖也将趋于结束,且今年异常天气频发,养殖利润不佳,受此影响,水产需求相对较差。1-10月水产饲料产量累计1915万吨,同比下降4.8%,且降幅在不断扩大。 图9 生猪养殖利润(元/头)

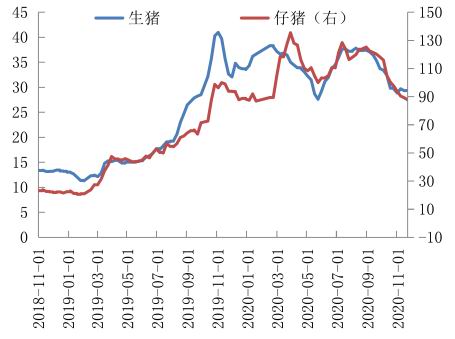

资料来源:华安期货投资咨询部;天下粮仓;Wind 图10 生猪和仔猪平均价(元/千克)

资料来源:华安期货投资咨询部;天下粮仓;Wind 小结:近月大豆到港量较大,油厂开机率较高,豆粕供应充裕。不过下游生猪存栏持续恢复,饲料需求总体向好,此外,进口大豆成本提升,盘面榨利恶化,油厂挺价意愿或有所加强。预计豆粕将延续偏强震荡趋势。 三、后市展望与操作策略 USDA11月供需报告意外大幅调降新季美豆单产导致其期末库存锐减至1.9亿蒲式耳,拉尼娜气候的影响下南美大豆减产担忧仍存。需求端,巴西大豆旧作库存见底,阿根廷农民惜售情绪较高,美豆压榨和出口需求持续旺盛。全球大豆供需预期不断收紧,加上南美天气异常可能,美豆易涨难跌。国内近月大豆到港量较大,油厂开机率较高,豆粕供应充裕。不过下游生猪存栏持续恢复,饲料需求总体向好,此外,进口大豆成本提升,盘面榨利恶化,油厂挺价意愿或有所加强。预计豆粕将延续偏强震荡趋势。 华安期货 沈秋怡 李伟 夏雨辰 何濛 |

|

|  |

|