内容提要: 1、苹果(6692, 141.00, 2.15%)产区现货价格持稳为主 2、冬季水果少量退市,替代作用减弱 3、销售市场走货偏低,新季苹果冷库入库量远超预期 4、库内苹果货源挺价较强,关注后市库内走货量情况 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | 苹果2105合约 | 操作品种合约 | 苹果期货2101-2105 | | 操作方向 | 观望 | 操作方向 | 价差缩小 | | 入场价区 | | 入场价区 | 价差-150 | | 目标价区 | | 目标价区 | 价差-390 | | 止损价区 | | 止损价区 | 价差-30 |

风险提示: 1、水果市场消费情况 2、资金持仓情况 3、冬季水果需求变化 4、库存内苹果走货速度 2020年11月,苹果期货2101合约期价延续弱势运行,主要受高库存、需求不佳等因素影响。展望于12月,新季苹果入库基本完成,高库存背景下,今年陕西等地出库交易相对提前,地面货源交易临近尾声,加之冬季多种水果逐步退市,或在一定程度上支撑苹果价格。 一、基本面因素分析 (一)供应方面 从今年苹果调研情况看,全国苹果减产基本确定,减产主要集中在西北地区,主要是因为今年春季西北地区发生严重的倒春寒现象,受自然灾害因素导致产量减少,陕西、甘肃及西北整体减产为主,山东地区略增产,预计2020年全国苹果产量在4000万吨附近,减产幅度在5-10%区间,但减幅明显低于市场预期的10-15%。受疫情影响,国内苹果消费降级的情形下,不仅仅需要关注苹果产量变化情况,要着重关注消费市场需求变化。 图1:2020年苹果产量预估

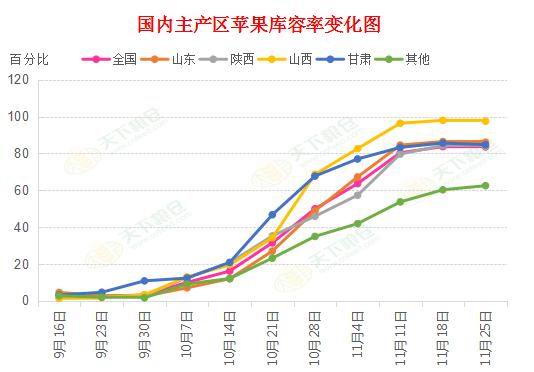

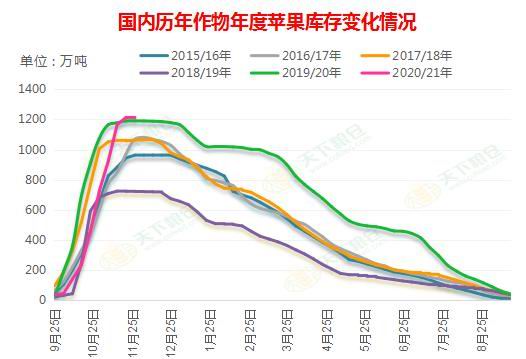

数据来源:wind、瑞达期货研究院 目前产区苹果入库基本结束,2019年度全国苹果库存在1190万吨附近,而今年入库量在大致为1230万吨,远高于前期预期值900万吨;截止11月25日全国苹果冷库存储量为1211.52万吨,较上周1213.58万吨减2.06万吨,降幅为0.17%,同比去年呈现增加1.71%。其中山东苹果冷库库容比为86.04%,同比增幅9.44%,陕西地区库容比为83.90%,同比减幅为4.03%。随着12月份节日效应带动,需求开始略有好转,加之小果价格上浮,库内苹果开始少量交易,后市企业库存将陆续出货,库内价格相对有所抬升。今年陕西等地库内出库时间相对提前2个月左右,若冷库去库及走货尚好,或对远月合约形成利好。后市库内苹果走货量是影响行情的重中之重。 图2:国内主产区苹果库容率变化

数据来源:天下粮仓 图3:2015-2020年度中国苹果库存变化

数据来源:天下粮仓 苹果进口方面,近十年以来中国苹果进口量维持在10万吨以下,进口苹果主要来自美国、新西兰和智利。2019年中国苹果进口增长14%至10万吨,虽然美国是中国的最大进口国,受到贸易征税的影响,中国将减少进口美国苹果量,但进口国仍转移至新西兰和智利,以此抵消进口美国苹果的减少。总体上,中国仍作为全球最大的苹果生产国,进口量几乎少之又少,基本上可以忽略不计。 图4:中国鲜苹果进口情况

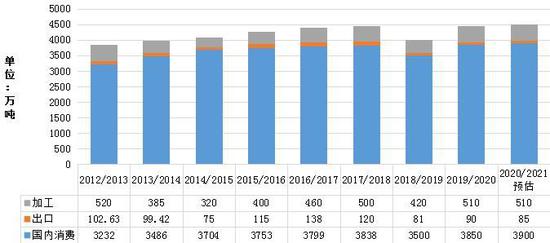

数据来源:wind、瑞达期货研究院 (二)需求方面 中国苹果的需求主要分为国内消费、加工、和出口。其中国内鲜食消费占绝大比例,而加工方面则为460万吨,出口为100万吨左右,分别占苹果需求的10%和3%。鉴于中国对水果的消费注重于营养价值和新鲜度苹果,后期中国苹果消费增长将有所放缓甚至出现饱和状态。出口和加工的变化则相对平缓,加工方面大多维持在500万吨左右,出口则保持在100万吨附近。 图5:2012年度以来的中国苹果需求情况

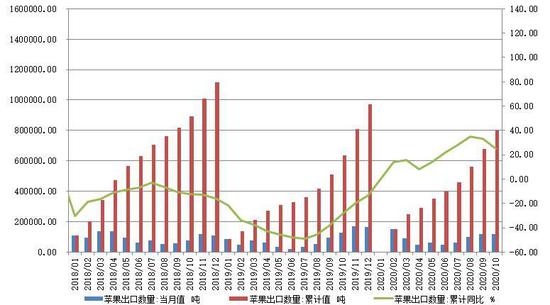

数据来源:布瑞克、瑞达期货研究院 苹果出口方面,根据海关总署的数据显示,一般每年的11月至次年1月期间为一年苹果出口量最大的时间段,年中6、7月份则出口量降至该年最低。2019年苹果总体出口量约为97.13万吨,同比2018年减少14.75万吨,同比减少13.16%。苹果的出口量占到国内苹果总体需求量的2.89%。从这个数值来看,出口所占国内需求总值并不大,出口行业对国内苹果供求形势影响程度一般。 据海关数据最新显示,截止2020年10月,中国出口苹果当月120000.0吨,环比相对持平;1-10月出口累计数量为800000.0吨,累计同比增加24.90%,主要出口国为菲律宾、孟加拉国、越南等,出口累计增幅有所放缓。目前外贸小果订单向好,预计后市苹果出口仍保持良好局势。 图6:中国鲜苹果出口及季节性对比情况

数据来源:海关总署、天下粮仓

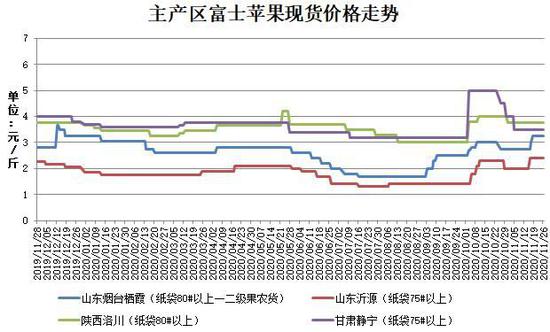

数据来源:海关总署、天下粮仓 而苹果生产的季节性决定了苹果消费具有明显的季节性特征,特别是秋冬季节的苹果消费相对较多,其中圣诞、元旦以及春节期间的苹果消费相对旺盛。而夏季需求相对较少,特别是进入5月份后,随着其他时令鲜果的上市,苹果的消费需求进入淡季期。我国的富士苹果主要是晚熟品种,大多数苹果在秋季的9月中下旬开始逐渐上市。再者,我国苹果消费主要以鲜果消费模式为主,占比在85%左右,当然也包含损耗量;深加工大致占比12%,出口量占比较为低。 (三)产销区现货价格稳中略涨,个别下调 从苹果产区角度而言,截止11月底,山东栖霞纸袋80#以上一二级苹果价格为3.25元/斤,相较于10月底的2.75元/斤,环比上涨了0.50元/斤;陕西洛川纸袋80#以上苹果价格为3.75元/斤,相较10月底的4.0元/斤,环比上月下跌了0.25元/斤;甘肃静宁纸袋75#以上苹果价格为3.5元/斤,相较10月底的4.00元/斤,环比上月下跌0.50元/斤;产区现货价格较上个月重心下移为主,个别现货价格小幅上涨。目前产区仍有一定的地面货源苹果,以市场客商少量采购为主,部分产区果农仍在入库为主。其中山东地区地面货相对偏少,价格相对持稳;冷库苹果已开始出库销售,当前以外贸商采购小果居多,大果调货采购不多,行情相对冷清;陕西产区地面苹果交易结束,库存货源仍以客商自提出货为主,但库存货源呈有价无市的局面;山西及甘肃产区苹果仍有一定的地面货源,整体行情依旧相对清淡,果农入库较多。后市整体苹果现货市场从库外转向库内,受外贸小果订单的影响,库内苹果现货价格或相对持稳为主,甚至微幅上调的可能。 图8:富士苹果产区价格走势

数据来源:中国苹果网、瑞达期货研究院 苹果价格具备农产品明显的季节性变化:10-11月,为苹果收获期,供应大量增加,该阶段的苹果批发价格处于一年的较低水平;12-2月,中国农历春节一般处于1月份和2月份之间,叠加元旦节假日影响,对于苹果的需求有明显的提高,批发价随之上涨;3-4月,机械库集中出库价格下降;5月之后,不论冷库还是机库苹果将处于去库存状态,前期的供应压力将减小,价格再度走高,6-7月全国产区新苹果还未采摘上市,而上一年的苹果进入库存尾期,价格随即反弹,价格达到季节性波动的最高点。 图9:历年红富士苹果批发平均价格走势

数据来源:WIND、瑞达期货研究院

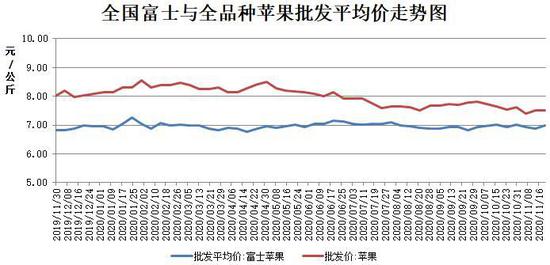

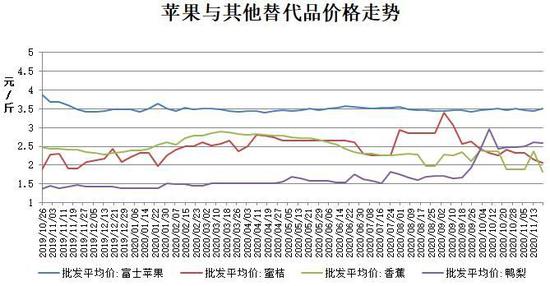

数据来源:WIND、瑞达期货研究院 截止2020年11月下旬,全国苹果批发价为7.52元/公斤,比10月底的7.60元/公斤,下调了0.08元/公斤,跌幅约为1.05%;富士苹果批发平均价为7.0元/公斤,比10月底的6.94元/公斤,上涨了0.06元/公斤,涨幅约0.86%。多数苹果批发市场主流价格持稳为主,受双节备货需求及外贸小果需求增加提振,库内苹果价格相对坚挺,不过产区地面货交易不佳,加之库存居高的背景下,后市苹果批发价格反弹仍无望。 (四)替代品方面 苹果作为人们生活当中的非必需品,一旦苹果价格过高的情形下,消费者可选择其他水果种类。据相关性分析知,蜜桔、鸭梨以及香蕉与苹果的相关系数较高,并且处于正相关关系。根据农业部监测的主要水果产品价格显示,截至11月下旬富士苹果批发平均价为3.50元/斤,较10月底的3.47元/斤,上涨了0.03元/斤;蜜桔批发平均价为2.07元/斤,较10月底的2.41元/斤,下跌了0.34元/斤;香蕉批发平均价为1.83元/斤,较10月底的1.885元/斤,下跌了0.055元/斤;鸭梨批发平均价为2.58元/斤,较10月底的2.48元/斤,上涨了0.10元/斤,以上数据可以明显看出,四类水果批发价格涨跌互现,变化幅度在0.03-0.40元/斤,目前水果市场以砂糖橘为主的柑橘类水果大量供应市场,对苹果交易造成明显冲击,尤其是柑橘价格低于去年的一半左右,导致销售市场中,价格偏低的地面货源苹果销量寥寥无几。以陕西、甘肃地区价格偏高的苹果走货量不及去年的一半。随着部分冬季部分水果退市,橘类水果最大供应期已过,橘类水果对苹果替代效用或减弱,预计12月苹果市场销量或有所好转。 图11:四大类水果批发平均价对比图

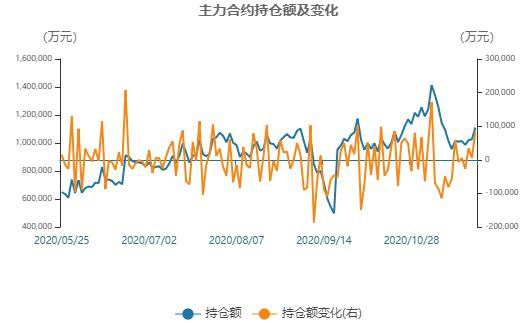

数据来源:WIND、瑞达期货研究院 三、苹果期货市场主流资金持仓分析 苹果期货合约前20名持仓结构以多头略占优势,截止11月27日,多单持仓量为124907,空单持仓量144946手,净空单为20039手,进入11月,空头主力持仓增加明显,市场看空情绪延续。另外以下图表可以明显看出来,苹果市场总持仓额为1694500万元,较上个月底总持仓额1535881万元增加158619万元,增幅达10.82%;苹果主力合约AP101持仓额为1109815万元,较上一月份总持仓额1120054万元减少10239万元,减幅为0.90%,苹果主流资金流入为主。整体苹果期货市场资金持仓额大量流入,且近月合约临近换月的迹象,且苹果期货主力合约资金波动相对剧烈。 此外,值得注意的是,郑州商品交易所发布苹果期货合约规则修订案公告,取消苹果期货7月合约的修订自苹果期货2007合约摘牌后施行,其他修订自苹果期货2110合约起施行;交割品方面,苹果基准交割品质量容许度≤20%,(虫伤计入质量容许度,磨伤、碰压伤、刺伤不合格果之和占比不做要求),可溶性固形物≥12.5%;出库的苹果,硬度不得低于6.2kgf/cm2(此前为6.5)。目前苹果现货品级一般按照一二级以上进行划分,且中等苹果货源的质量容许度在20%以下,此次调整,使得交割品级更贴切于苹果现货市场,优化交割品级,放宽质量容许度要求,接近商超的中档货源,贴近现货实际,此修订内容大大利空远月苹果合约。 图12:苹果期货合约前20名持仓情况

数据来源:郑商所,瑞达期货研究院 图13:苹果主力2101合约持仓额变化情况

数据来源:WIND 瑞达期货研究院 四、2020年12月苹果市场行情展望 全国苹果减产基本确定,受自然灾害因素导致产量减少,陕西、甘肃及西北整体减产为主,山东地区略增产,预计2020年全国苹果产量在4000万吨附近,减产幅度在5-10%区间,但减幅明显低于市场预期的10-15%。不过批发市场走货远不及预期,导致新季苹果入库远高于去年同期。截止11月18日全国苹果冷库存储量为1213.58万吨,增幅为4.14%,同比去年呈现增加趋势。其中山东苹果冷库库容比为76.40%,同比增幅13.17%,陕西地区库容比为88.03%,山东多数地区苹果存储量高于去年5.62%,随着12月份节日效应带动,需求开始略有好转,加之小果价格上浮,库内苹果开始少量交易,后市企业库存将陆续出货,库内价格相对有所抬升。今年陕西等地库内出库时间相对提前2个月左右,若冷库去库及走货尚好,或对远月合约形成利好。后市库内苹果走货量是影响行情的重中之重。 目前水果市场以砂糖橘为主的柑橘类水果大量供应市场,对苹果交易造成明显冲击,尤其是柑橘价格低于去年的一半左右,导致销售市场中,价格偏低的地面货源苹果销量寥寥无几。随着部分冬季部分水果退市,橘类水果最大供应期已过,橘类水果对苹果替代效用或减弱,预计12月苹果市场销量或有所好转。整体上,今年冷库苹果库存远高于去年同期水平,加之低价水果替代作用凸显,大大阻碍高价苹果消费的流通。不过进入12月后,不耐储的橘类水果供应最大期已过,库内苹果交易较去年提前2个月左右,或延长库内苹果销售时间,减小库存苹果供应压力,但考虑到外围宏观因素不佳,苹果销售走货量存较大不确定因素。操作上,建议苹果期货2105合约观望为主。 五、投资操作策略 投机策略(短线策略):短线来看,随着节日需求效应减弱,加之冷库库存高企,短期期价弱势调整。技术上看,AP2101日线图短期均线仍向下排列,macd指标走弱,短线技术指标中性偏空,建议AP2101合约短空对待。

数据来源:文华财经 投机策略(中线策略):新季苹果冷库入库量或超预期,加之市场走货不及往年,不过目前价格处于偏低水平,加之12月节日需求支撑,或限制后市苹果期价跌幅。此外,疫情反复持续,后市销售量仍存较大不确定因素。操作上,建议AP2105合约暂且观望。

数据来源:文华财经 套利策略:目前跨月套利的苹果合约为2101和2105合约,近月合约对应春节销售季节,而远月对应不同产区货源清库阶段,由于今年冷库入库量处于相对居高水平,对于5月合约利空远大于近月1月合约,预计两者价差仍有缩小的空间。套利操作上,建议AP2101-2105价差在-150元/吨介入,目标参考价差-390元/吨,止损参考-30元/吨。

数据来源:文华财经 套保策略:对于果农而言,新季苹果减产相对有限,加之今年苹果入库远超预期,短期可卖出套期保值。企业套保而言,客商采购意愿降低,届时采购商暂且不介入套期保值。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ: