内容提要: 1、美国10月非农数据好于预期,美联储利率决议维持利率不变。 2、美国房地产市场保持强劲,但美国10月CPI不及预期。 3、美国大选不确定落地,疫苗乐观消息频频。 4、全球央行对于黄金储备需求放缓,但金饰需求上升。 5、11月贵金属ETF持仓均下滑。 策略方案: | 单边操作策略 | 逢高空 | 套利操作策略 | 买强抛弱 | | 操作品种合约 | 沪金2102 | 操作品种合约 | 沪金2102 沪银2102 | | 操作方向 | 卖出 | 操作方向 | 卖沪金2102 买沪银2102 | | 入场价区 | 380 | 入场价区(金银价差) | -4500 | | 目标价区 | 340 | 目标价区 | -3500 | | 止损价区 | 400 | 止损价区 | -5000 |

风险提示: 1、若海外经济重启不及预期,多头氛围或回归,空头注意及时止损。 2、若美国经济刺激计划有效推进,市场宽松更进一步,空头注意减仓离场。 11月份沪市贵金属均大幅下挫,其中沪金已连续回调4个月至四月以来低位,沪银连续回调三个月至7月以来低位,多头氛围大泄。期间美国总统大选不确定性落地对贵金属的支撑作用下滑,同时拜登获选,其主张对外温和政策,改善疫情影响短线均在一定程度上利空金价

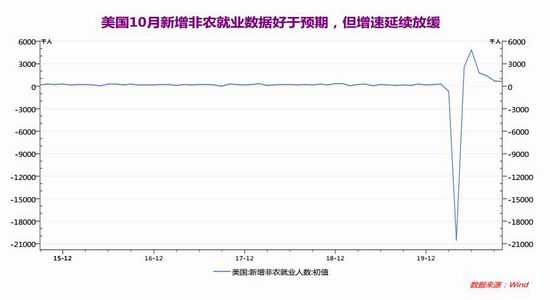

。此外疫苗乐观消息频频,基本抵消了海外疫情避险情绪。同时美国新一轮经济刺激计划迟迟未果亦打压贵金属多头信心。展望12月,目前整体宏观氛围偏向乐观,股市表现坚挺,尽管美元指数重回弱势,但对贵金属提振作用微弱,预期在美国经济刺激计划出台之前,贵金属或延续回调整理。 一、宏观影响因素分析 1、美国10月非农好于预期 非农就业数据是确定美国经济状态的重要指标,也是预测其未来经济活动水平的重要依据,此外还是判断美联储加息与否以及美元指数走势的关键信息。美国劳工部公布数据显示,10月非农就业人口增加63.8万人,高于市场预期58万,低于前值66.1万。10月失业率录得6.9%,低于市场预期7.6%及前值7.9%,为连续第六个月下降,但仍远高于疫情爆发前水平(2月为3.5%)。10月劳动参与率延续攀升至61.7%,环比增长0.3%。数据显示尽管美国整体就业市场好于预期,但增速延续放缓。数据公布后,美股震荡下行,美元指数小幅拉升,金价短线走低。

图表1,数据来源:瑞达期货,wind 2、美联储利率决议符合预期 美联储最新10月利率决议显示,将联邦基金利率的目标水平保持在0-0.25%不变,符合预期。美联储重申利用所有工具支持,经济活动仍远逊疫情爆发前,新冠危机对中期内经济前景构成重大风险,未来几个月至少以当前速度购债,重申容忍一段时间内通胀适度高于2%的利率指引。鲍威尔表示,美联储尚未考虑缩减资产购买的力度,绝对有必要实施财政支持政策。美国经济的复苏好于预期,但在实现充分就业和维持物价稳定的双重目标上还有很长的路要走。决议公布后,美元指数扩大跌幅,金价小幅走高。

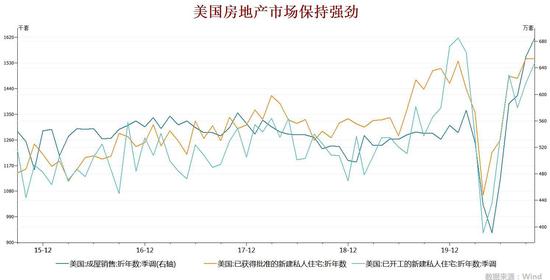

图表2,数据来源:瑞达期货,wind 3、美国房地产市场保持强劲 房地产市场是美国经济发展的重要因素,健康的住房需求是经济具有潜力的强有力的指标,表明消费者对经济前景有信心,利多美元。美国商务部发布数据显示,10月份新屋开工153万套,高于前值为141.5万套与预期145.5万套,结束两个月连降。而美国10月营建许可155.3万套,低于于市场预期154.5万套与前值155.3万套。此外全美房地产经纪人协会(National Association of Realtors)公布的数据显示,经季节性调整后,10月份美国成屋销售环比增长4.3%至685万户,刷新2006年2月以来的最高水平,远超市场预期,为连续第五个月上涨,因低利率推升了房屋需求,美国房地产市场有力支撑美国经济。

图表3,数据来源:瑞达期货,wind 4、通货膨胀水平—美国10月CPI不及预期 通胀方面,消费者物价指数(CPI)是从消费者的角度衡量消费品和劳务价格变化的指标,主要用来衡量美国购买趋势变化和通货膨胀,如果指数比预期更高,则应认为美元强势,而如果指数比预期更低,则应认为美元弱势。美国劳工部公布的数据显示,美国10月CPI同比增长1.2%,不及市场预期1.3%,与前值持平,因受油价下跌、医疗成本和服装价格下降影响。核心CPI月率为1.7%,环比持平。数据显示因疫情再度升级,打压经济需求,美国经济复苏动能有所放缓。

图表4,数据来源:瑞达期货,wind 5、11月美债收益率小幅震荡 美债期限利率倒挂被视作预测美国经济前景的重要观察指标。当市场普遍对经济前景预期乐观时,融资需求和通胀预期均会相应上升,此变化反映到债券期限利差的结果,就是长期利率与短期利率间利差的扩大;反之,当经济前景预期变差时,甚至预期将出现衰退时,期限利差就会出现倒挂局面。此前鲍威尔强调说,收益率曲线是美联储监控的指标之一,美联储将考虑把收益率曲线控制作为新增工具以刺激低迷的经济。截止10月27日,两年期美债收益率报0.16%,环比微涨0.02%;十年期美债收益率报0.84%,环比上微跌0.04%;30年期美债收益率1.57%,环比微降0.08%。数据显示美债收益率窄幅波动,整体表现较为坚挺。

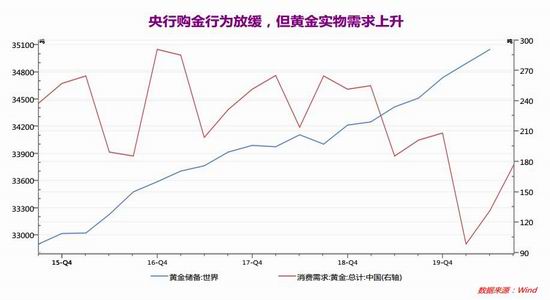

图表5,数据来源:瑞达期货,wind 6、美国大选不确定落地,疫苗利好消息频频 今年除疫情避险情绪外,投资者另一关注的焦点不外乎美国大选。一直以来,作为世界大国,美国总统大选前的政治炒作所带来的宏观不确定性亦将扰动市场。不过随着美国总统大选落地,一方面市场不确定减弱对金价支撑作用下滑;另一方面拜登当选,其表示上任后首要任务是控制新冠疫情,修正特朗普的防疫不当举措。同时其对外政策较为温和,未来中美不确定关系或有所缓和,两者均利空金价。不过其主张提高税收,中长期利空美元指数而利多金价。 新冠疫情爆发以来,医学方面仍无确切有效的抗病毒药物可以治疗,疫苗则成为战胜疫情的关键希望,疫苗研发的积极进展亦使得市场乐观情绪升温。目前海内外已有多款疫苗进入三期临床试验,并且试验结果喜人。辉瑞和BioNTech宣布,在第3期临床试验研究的中期分析中,疫苗有效性超过90%;阿斯利康公布其灭活新冠疫苗数据平均有效性70%;陈薇院士与康希诺生物研发的新冠疫苗可在2至8度长期稳定;安徽智飞龙科马公司的新冠疫苗在启动III期临床试验等。目前疫苗的所带来的乐观情绪大幅抵消了海外疫情持续的避险情绪,尽管海外疫情新增确诊人数仍在创记录高点。 二、供需关系 1、实物需求—央行储备转弱,但实物需求上升 黄金储备一直是各国国际储备多元化构成的重要部分。黄金兼具金融和商品的多重属性,有助于调节和优化国际储备组合的整体风险收益特性。据世界黄金协会表示全球央行购金需求在第三季度转为小幅的净卖出状态,这是自2010年第四季度以来的首次,不过其预期各国央行将在2020年保持净购买量。 实物需求方面,世界黄金协会表示随着中国率先走出抗疫封锁且经济复苏已使消费者信心增强,中国是世界头号黄金消费国,中国三季度黄金首饰需求同比下降25%至119.1吨,但环比出现了31%的增长。随着当地金价触及纪录高点,三季度中国金条和金币需求同比增长35%,达到了57.8万吨。

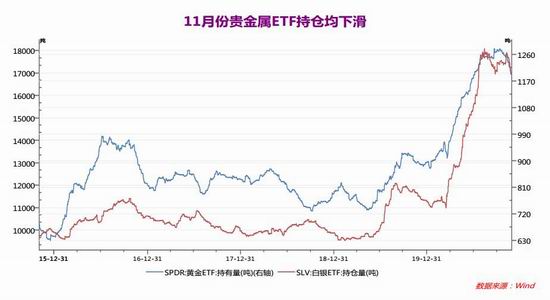

图表6,数据来源:瑞达期货,wind 2、投资需求—贵金属ETF持仓均下滑 11月份贵金属ETF持仓走势均下滑,整体多头氛围续降。截止至11月27日,SPDR Gold Trust黄金ETF基金持仓量1194.78吨,距上月底降62.89吨(-0.5%),为连降两个月至7月6日以来新低,显示多头氛围下滑。同时iShares Silver Trust白银ETF持仓量为16929.98吨,较上月底降481.71吨(-0.03%),降至7月21日以来新低,亦显示多头氛围下滑。

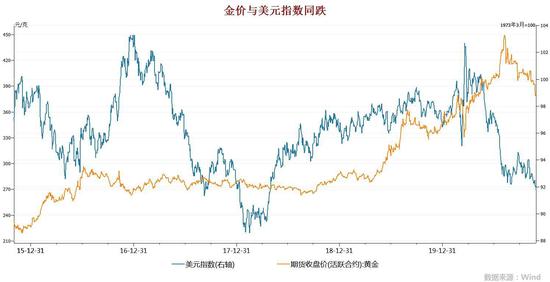

图表7,数据来源:瑞达期货,wind 三、12月份贵金属展望 2020年11月全球主要经济体的制造业PMI基本好于预期,表明经济复苏好于预期。期间美国总统大选不确定因素扰动落地,而疫苗乐观情绪大幅抵消海外疫情避险情绪,美国股市上扬,整体宏观氛围较好均使得贵金属多头氛围续降。不过值得关注的是,在美元指数重回弱势的背景下,贵金属与美元指数呈现同跌态势,表明贵金属空头氛围上升。目前贵金属多头寄希望于美国新一轮经济刺激计划的推出,不过仍无明显进展。而代表贵金属投资氛围的ETF持仓均下滑至7月以来低位,多头大泄。展望12月,宏观背景上暂无大事件,预期整体氛围仍偏向乐观,且在商品市场及股市表现坚挺的压力下,预期贵金属仍将延续回调直至下方寻求技术面支撑。沪金主力建议关注400-340元/克,沪银主力建议关注4000-5200 五、操作策略 1、中期(1-2个月)操作策略:沪金谨慎逢高空 具体操作策略 对象:沪金2102合约 参考入场点位区间:380元/克附近 止损设置:根据个人风格和风险报酬比进行设定,此处建议沪金2102合约止损参考日收盘价上破400元/。 后市预期目标:目标340元/克,最小预期风险报酬比:1:2之上。 2、套保策略: 持货商:可逢高抛售,建立空头保值。 销售商:逢低采购。 风险防范 若海外经济重启不及预期,多头氛围或回归,空头注意及时止损。 若美国经济刺激计划有效推进,市场宽松更进一步,空头注意减仓离场。 瑞达期货 陈一兰 |

|

|  |

|