内容提要: 1、10月棉花(14815, -60.00, -0.40%)、棉纱进口量仍保持居高水平 2、纺织服装出口环比减少,外贸需求仍存挑战 3、新棉供应处于快速增长期,供应压力不减 4、11月美国农业部显示,2020/21年度,产量、期末库存量、进口均上调,整体usda供需报告相对偏空棉市。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | CF2105 | 操作品种合约 | 郑棉2101-2105 | | 操作方向 | 高抛低吸 | 操作方向 | 价差缩小 | | 入场价区 | 13900-15200元/吨 | 入场价区 | -30 | | 目标价区 | | 目标价区 | -170 | | 止损价区 | | 止损价区 | +40 |

风险提示: 1、宏观因素 2、国外疫情控制情况 3、纱企产成品消耗程度 4、仓单数量 5、冬季需求变化 6、美棉出口及产区气候情况 11月份,郑棉

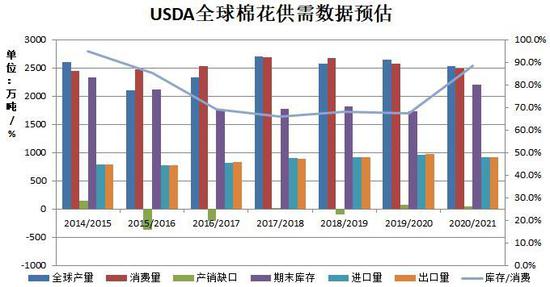

2101合约期价呈下探回升趋势,因棉花市场供应压力不减及受新冠疫苗利好等共同作用。展望于12月,新棉供应仍处于增长趋势中,加之双十二电商订单需求结束,后市基本面或走弱。不过因新年度棉花成本、套保等问题支撑,后市棉价或难突破整理态势。 一、基本面因素分析 (一)11月USDA报告:2020/21年度全球棉花产量、库存均调增 最新USDA报告11月全球棉花供需报告中,2020/21年度全球总产量预期较上月调增3.4万吨至2534.9万吨,消费量预期持稳在2486.7万吨,进口贸易量调增12.8万吨至928.3万吨,全球期末库存量调增6.5万吨至2208.4万吨。2020/21年度,产量、期末库存量、进口均上调,整体usda供需报告相对偏空棉市。 关于美棉数据:2020/21年度美棉预测与上月基本没有变化。产量预计略调增至372.1万吨,国内纺纱使用量和出口量保持不变。美棉期末库存保持在156.8万吨,占使用量的42%,这将是2007/08年度以来最高的库存/使用量比。预计2020/21年度棉农收到的陆地棉平均价格为每磅64美分,较上月预估高5%(3美分),较2019/20年度的59.6美分高7%。

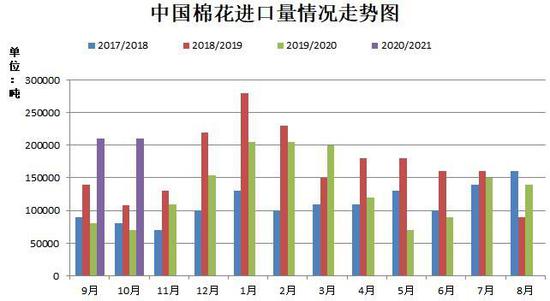

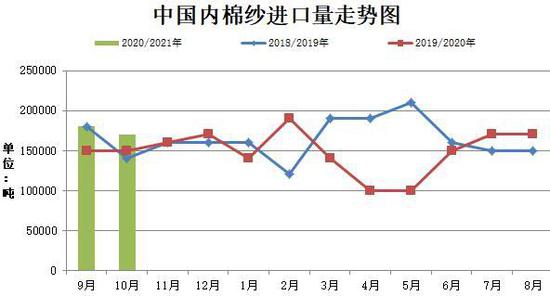

数据来源:USDA、瑞达期货研究院 (二)新季全国棉花总产预估略增,平稳为主 据国家棉花市场监测系统对14省区46县市960户农户调查数据显示,截至2020年11月13日,全国新棉采摘进度为95.9%,同比提高0.3百分点,较过去四年均值提高4.5个百分点,其中新疆采摘进度为96.2%;全国交售率为93.2%,同比提高1.3个百分点,较过去四年均值提高7.3个百分点,其中新疆交售率为98.9%,整体新棉采摘及交售进度快于去年同期水平。另外对60家大中型棉花加工企业调查,截至11月13日,全国棉花加工率为55.2%同比提高2.0个百分点,较过去四年均值下降9.7个百分点,其中新疆加工54.5%;全国销售率15.2%,同比提高0.5个百分点,较过去四年均值同比下降0.6个百分点,其中新疆销售13.7%。 2020年8月下旬,国家棉花市场监测系统就棉花长势展开全国范围专项调查,样本涉及15个省(自治区)、50个植棉县(市、团场)、1895个定点植棉信息联系户。调查显示,截至8月底,各主产棉区天气整体利于棉花成铃、吐絮,预计2020年新棉单产128.5公斤/亩,同比增长5.4%,总产量586.8万吨,同比增长0.4%,较6月份调查结果提高1.0个百分点。 (三)进口棉有效供应居高 随着美国加大对中国棉制服装产地的追溯,品牌商和零售商要求中国出口企业使用非新疆棉生产,促使保税区的巴西棉和印度棉成交加快,加之中国增发40万吨滑准税加工贸易进口配额也在某种程度上迎合了当下的进口需求。与此同时,印度疫情蔓延,新棉加工受限,大致部分订单回流至国内,10月棉花进口量同比保持增加趋势。据海关统计,2020年10月我国棉花进口量21万吨,环比持平,同比增加3.0倍。2020年1-10月我国累计进口棉花160万吨,同比增加31.10%。10月棉花进口量远高于去年同期水平,由于进口配额发放,加之进口利润可观,市场对进口棉需求持续向好。020年10月我国棉纱进口量17吨,环比减少5.90%,同比增加13.3%,2020年1-10月累计棉纱进口量为155万吨,累计同比减少4.4%。总的来看,10月棉纱进口量同比继续增加,主要受进口利润提高吸引贸易商补货。

数据来源:海关总署、瑞达期货研究院

数据来源:海关总署、瑞达期货研究院

25550x263

26550x355

27550x352

28550x355

数据来源:wind、瑞达期货研究院 (四)中下游需求状况 纱布产销方面,据中国棉花预警信息系统对全国90家定点纺织企业调查显示,截至11月初,被抽样调查企业纱产销率为91.7%,环比下降0.5个百分点,同比下降7.2个百分点,比近三年同期水平下降5.5个百分点;库存为24.7天销售量,环比增加2.8天,同比增加1.6天,比近三年同期平均水平高5天;布产销率为84.9%,环比下降2.4个百分点,同比下降5.3个百分点,比近三年同期平均水平低8.9个百分点;库存为40.5天,环比增加0.2天,同比减少9.6天,比近三年同期平均天数低2.4天。企业纱线、坯布产销率持续下降,并低于近三年同期水平,产成品库存小幅增加,随着冬季纺织服装新订单进入尾声,需求逐步走弱,产成品累库或愈发明显。 2018年度以来纺织企业纱库存折天数走势

数据来源:中国棉花信息网 2018年度以来坯布库存折天数走势

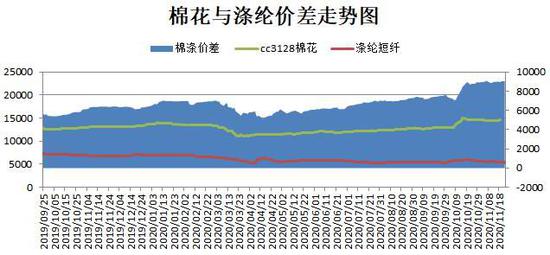

数据来源:中国棉花信息网 替代品方面:截止2020年11月底,棉花与粘胶短纤价差处于3300元/吨附近,两者价差缩小700元/吨;棉花与涤纶短纤现货价差为9040元/吨附近,较上个月价差扩大了240元/吨左右。棉花及涤纶现货价格双双下调,而粘胶现货价格涨幅喜人;粘胶短纤方面:溶解浆价格坚挺,伴随着前期低价浆逐步消化,粘胶短纤生产商后续将陆续采购高价浆。上半年粘胶短纤行业整体盈利情况不佳,因此四季度保利状态或尽量维持,即便当前新单交易有限,工厂仍或尽力挺价。涤纶短纤方面:消息面对原油的刺激仍然偏强,但需求不及预期,库存对市场也形成压力。需求来看,近期原大型纱厂原料刚需补货,原料备货充足可消耗至12月底,但中小型纱厂月底则有一波补货需求,所以市场须关注短纤价格接近探底时的补货量情况。

数据来源:布瑞克、瑞达期货研究院

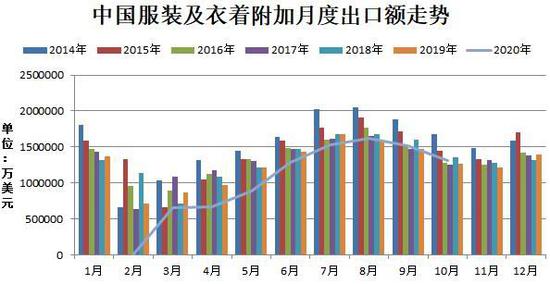

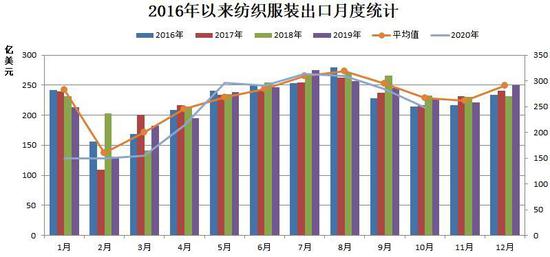

数据来源:布瑞克、瑞达期货研究院 纺织品服装出口来看,海关总署最新数据显示,2020年10月,我国纺织品服装出口额为248.447亿美元,环比下降12.50%,同比增加8.64%。其中2020年10月我国出口纺织纱线、织物及制品116.617亿美元,2020年1-10月我国出口纺织纱线、织物及制品1296.118亿美元,同比增长31.9%;我国出口服装及衣着附件131.830亿美元;2020年1-10月我国出口服装及衣着附件1110.169亿美元,同比下降8.6%。下半年以来,纺织品服装出口形势持续好转,同比仍保持向好趋势,不过国外疫情持续蔓延,圣诞订单或不足,后市纺织服装出口量继续下降的可能。

数据来源:海关总署、瑞达期货研究院

数据来源:WIND、瑞达期货研究院

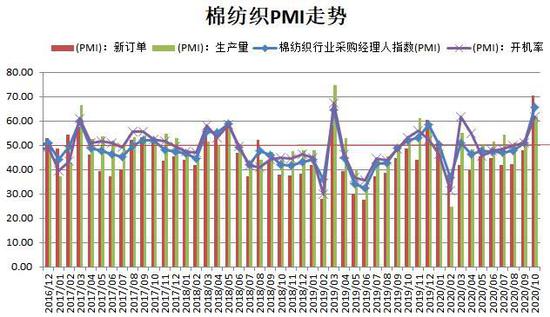

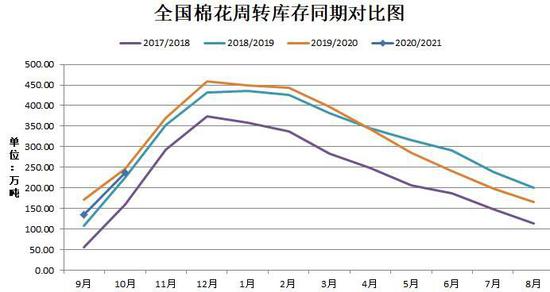

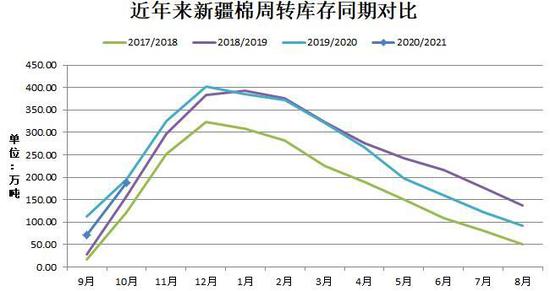

数据来源:WIND、瑞达期货研究院 整体来看,2020年10月,中国棉纺织行业采购经理人指数(PMI)为65.75%,环比上升14.89个百分点,处于50荣枯线以上,其中新订单、生产量景气指数双双大幅上调,由于10月为秋冬季备货旺季,加之棉纱等库存低位,纺织行业采购指数持续向好。随着传统需求旺季备货结束,新订单景气指数增幅或放缓,但仍处于枯荣值上方,偏好于棉纺织行业。 (五)库存进入快速增长周期 据中国棉花协会棉花物流分会对全国18个省市的152家棉花交割和监管仓库调查数据显示:10月底全国棉花周转库存总量约237.04万吨,较上月增加102.15万吨,增幅75.72%,新年度周转库存首次回升,仍略低于去年同期9.95万吨。10月纺织行业全面复苏,纺织用棉需求增加,新棉进入上市高峰期,导致国内棉花周转库存大幅增加。

数据来源:WIND、瑞达期货研究院

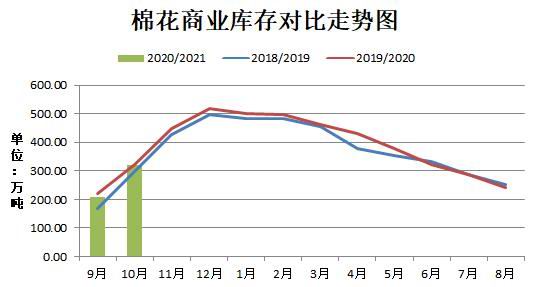

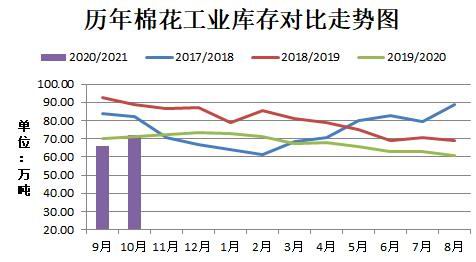

数据来源:WIND、瑞达期货研究院 工业库存方面:截至11月初,被抽样调查企业棉花平均库存使用天数约为43天(含到港进口棉数量),环比增加8.6天,同比增加14.3天。推算全国棉花工业库存约91.2万吨,环比增加24.9%,同比增加49.8%。全国主要省份棉花工业库存状况不一,湖北、福建、河北三省棉花工业库存折天数相对较大。 商业库存方面:截至10月底全国棉花商业库存总量约319.20万吨,较上月增加109.90万吨,增幅52.51%。与去年同期相比减少3.23万吨。新棉大量上市,使得商业库存大增。随着时间的推移,预计商业库存总量将逐步攀升。

数据来源:WIND、瑞达期货研究院

数据来源:WIND、瑞达期货研究院 (六)新一轮收储启动存疑 国家粮食和物资储备局、财政部发布公告称,自2020年12月1日起国家收储棉花50万吨。轮入时间为2020年12月1日至2021年3月31日的国家法定工作日。本次国储轮入对棉花利多影响受限,主要原因如下:1、由于轮入期间,当内外棉价差连续3个工作日超过800元/吨时,暂停交易;当内外棉价差回落到800元/吨以内时,重新启动交易。由于目前国内外棉价差在1000元/吨以上,此机制限制轮入;2、国储轮入50万吨,基本符合前期市场预期值;3、本次对轮入棉花要求颜色级白棉3级及以上、长度级28mm及以上、马克隆值级B级及以上的比例均不得低于80%,而新年度棉花质量相对比去年较差,或使得交储数量受限。截止月底国内外棉价差仍处于1000元/吨以上,仍尚未达到轮储的条件,国内棉花价格因成本问题,短期难以实现大幅下跌,若外棉大幅上涨,有可能使得内外棉价差回落至800元/吨之内。估算来看,若当前国内棉花价格“按兵不动”,cotlook A指数需要提升至86附近,而当前该指数是77.90,需涨10.40%。而出现的结果分为两种,第一种,若直至12月1日,内外棉价差一直未回落至800元/吨之内,轮入不能如期启动,利好消息转变为利空;第二种,国内棉花价格下跌,在后续的时间若有可能内外棉价差明显缩进,进而达到轮入所需的价差标准则轮入启动。 (七)现货方面 截止目前棉花3128B现货价格由上个月的14643元/吨下跌至14531元/吨附近,下跌了112元/吨,跌幅为0.76%。棉花各级现货价格指数重心纷纷下移,在上下游心理博弈的情况下,市场僵持局面难破,整体交易重心向下调整的幅度小。根据成本来看,当前盘面维持在偏低的新棉成本位置,若企业籽棉收购价格略高则当前点位不足以套保,下游纱线方面不急于采购原料,中间商环节在买入现货后在盘面上亦难以进行相应操作,因盘面价格低于当下现货实际交易价格,且因新棉质量指标一般升水有限。

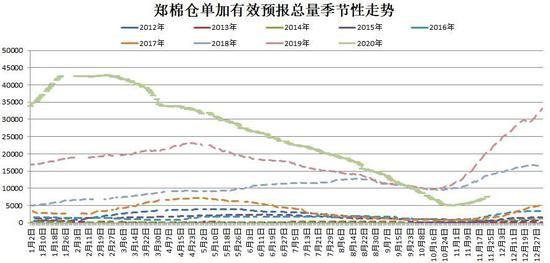

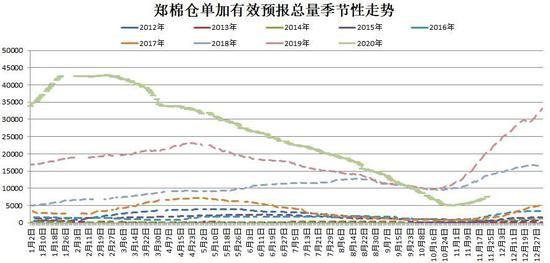

数据来源:WIND 瑞达期货研究院 (八)郑商所棉花仓单情况 截至2020年11月23日,郑交所棉花仓单加有效预报总量约为7484张,较上个月的5330张增加2154张,共计约29.936万吨,仓单供应持续增加,并且低于近两年同期水平。新季新棉仓单注册持续,后市仓单库存保持增长趋势。

数据来源:郑商所、瑞达期货研究院 二、2020年12月棉花市场行情展望 USDA报告11月全球棉花供需报告中,2020/21年度全球总产量预期较上月调增3.4万吨至2534.9万吨,消费量预期持稳在2486.7万吨,进口贸易量调增12.8万吨至928.3万吨,全球期末库存量调增6.5万吨至2208.4万吨。2020/21年度,产量、期末库存量、进口均上调,整体usda供需报告相对偏空棉市。 国内棉市:10月中国棉纺织行业采购经理人指数(PMI)为65.75%,处于50荣枯线以上,整体上,棉纺织行业景气度持续向好局面。截至10月底全国棉花商业库存总量约319.20万吨,较上月增加109.90万吨,增幅52.51%。与去年同期相比减少3.23万吨。新棉供应大量上市,随着时间的推移,预计商业库存总量将逐步攀升。且近期疆棉出疆运输不畅且运价有涨,限制新疆棉出疆。进口棉到港量有增,整体来看国内棉花供应维持偏于宽松局面。 消息面错综复杂,多空交织,美国大选尘埃落定进入权力移交阶段以及疫苗方面利好频传提振市场信心,但全球疫情持续发酵,中国进入冬季面临流感等大考,总体依旧不能盲目乐观。下游纱线方面对于棉花维持刚需接盘,其成品订单表现不佳,延续性不强。储备棉轮入开启时间渐进,但当前内外棉价差过大,空轮入不能如期进行。目前趋势看,郑棉期价仍难突破前期上方压力,或延续震荡趋势。操作上,建议郑棉2105合约在13900-15200元/吨区间宽幅震荡。 三、投资操作策略 短线策略:日线看,郑棉2101合约短期k线系统趋于横向排列,MACD绿色动能柱逐渐收敛。而下游纱线订单不足,消息面指引难觅,但因考虑其成本以及套保方面问题,上有顶下有底的局面未改。操作上,短期建议郑棉主力2101合约在14000-14800元/吨区间高抛低吸。

数据来源:文华财经 中线策略:郑棉期价(2105合约)从技术层面看,日线、周线期价均处于60日均线附近粘合,新季棉收购价格高于去年,成本端或给予棉价一定的支撑。操作上,建议郑棉2105合约在13900-15200元/吨区间交易。

数据来源:文华财经 套利策略:目前跨月套利的棉花合约为2101和2105合约,近月合约受成本及圣诞等需求支撑,而远月合约需求存不确定因素下,使得利空或大于近月合约。预计两者价差仍缩小可能性较大,操作上,建议郑棉2101-2105价差在-30元/吨,目标参考价差-170元/吨,止损参考价差+40元/吨。

数据来源:文华财经 期权策略:针对产业客户:未有套保机会的企业在成本上方合理利润点上前期买入看涨合约继续持有。前期买入CF105-C-14800合约,支出期权费490元/吨。 企业套保:1、新棉供应逐步增加,叠加港口库存居高,贸易商、于轧花厂等主体可适时操作。2、棉纺织景气度开始站上枯荣值上方,不过国外疫情延续,纺织品出口订单仍存不确定因素困扰,棉纺织出口贸易及需求方企业可少量卖出套保。 瑞达期货 王翠冰 |

|

|  |

|