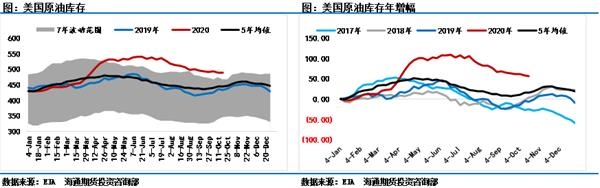

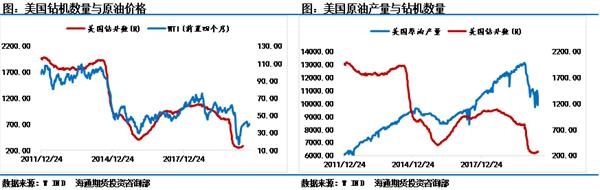

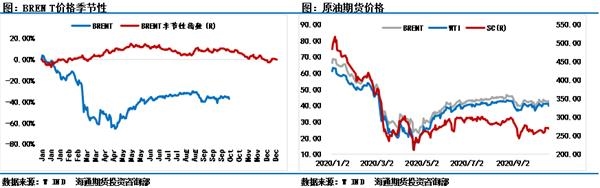

继上上周维持窄幅振荡行情后,上周原油市场也没有太大作为。上周的OPEC会议并未给市场明显的指引,EIA数据打压油价之后又在沙特、俄罗斯喊话的乐观情绪之中有所反弹。截至上周五收盘,布伦特原油价格累计下跌2.94%,WTI原油价格累计下跌3.05%,SC原油价格累计下跌2.25%。 当前的原油市场主线逻辑并不明显,由于飓风的影响,美国原油产量下滑,但原油价格并未展现出强势,反而是因为需求端的下滑出现了价格下行。供给端来看,当前的供给依然维持现状,未执行减产协议的国家将会履行承诺,这是当前原油价格能够托底的主要原因。需求端来看,短期恢复依然比较缓慢,市场很难在今年走出一轮比较明显的行情。预计短期市场依然将处于窄幅振荡阶段,但要密切注意大选对于原油市场的突发性影响。 美国市场短期仍然存在变数 上周的EIA数据表现并不十分理想,虽然某些指标对油价有一定的支撑作用,但数据公布之后原油价格出现了较大幅度的下滑,这已经显示出市场对于EIA数据的多空判断。具体来看,美国原油产量继续大幅下滑60万桶/天至990万桶/天,目前已经降到了1000万桶/天以下,接近2017年历史同期水平。虽然美原油产量的下滑更多是受飓风的影响,而非低油价下产量的自然出清,因此在飓风之后,美国原油产量仍有望缓慢恢复。 美国原油库存下滑了100万桶,精炼油库存下滑了383万桶,汽油库存增加了189万桶,全口径库存累计下滑了294万桶,整体的幅度并不大。另外,美国炼厂开工率大幅下滑至72.9%,美国炼油输入也从前一周的1357万桶/天下滑至1302万桶/天,下滑幅度超过55万桶/天。进出口方面,原油出口增加90万桶/天,进口下滑16.8万桶/天。 从整体的EIA数据来看,在原油产量大幅下滑、出口大幅增加、进口减少的情况下,美国原油库存仅仅下滑100万桶,显得非常乏力。假设需求不变,如果按照库存变化口径来进行计算,美国原油库存至少应该下滑800万桶以上,目前仅仅下滑100多万桶,说明需求端出现了较大幅度的下滑,这也印证了炼厂开工率下滑2.2%、需求下滑55万桶/天这两个数据。 从钻井平台数的走势上来看,钻井平台最近确实有恢复的迹象,这也与原油价格的走势极其相关。通过历史数据的对比来看,原油价格走势传导至钻井平台数大概需要2—3个月,但在急涨急跌行情中,这一时间对应关系往往会失效,尤其是当前原油整体价格处于页岩油盈亏平衡点之时。 今年原油价格的最低点出现在4月底,目前时间距离最低点已经过去6个月,但整体的价格水平仅仅让钻井平台数维持筑底的阶段,目前来看大幅增加依然遥遥无期。即便是原油钻井平台数开始筑底,传导至原油产量上来依然需要2—3个月。因此短期美国原油产量振荡,美国原油供给端在今年不会成为大幅利空油价的关键因素。

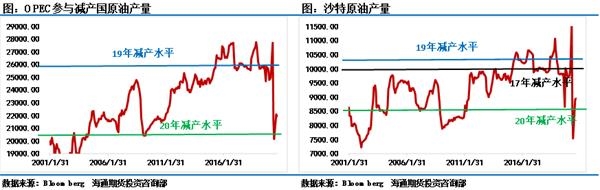

供给端短期无忧 从当前的供给端来看,OPEC+仍然保持着良好的减产执行率,以沙特和俄罗斯为首的产油国并未大幅的增加原油产量。并且有市场消息称,未执行弥补计划的国家也将会在近期执行产量弥补计划,OPEC声明称,各国在2020年9月补偿减产了24.9万桶/日,以弥补此前生产过剩,支持并向OPEC+部长级会议提出建议,要求减产不达标的成员国将补偿减产期限延长至12月底,并承诺完全弥补超额生产的部分,这对于整体的供给端来说仍将会有比较大的利好。 需要注意的是,本月进行的OPEC会议并未对明年的减产执行量进行明确说明,进入到2021年,OPEC的原油产量有可能会进一步增加,减产协议在2021年1月将进行换挡,换挡之后,市场将会多增出来接近200万桶的原油产量。以当前的需求端来看,市场可能完全承接不住这200多万桶的增量,除非疫苗在今年年底之前能够全面普及。需求端我们认为仍然是维持比较慢的恢复状态,甚至不排除在四季度全球疫情的大爆发之后还会有再度下滑的可能,因此明年一月份极有可能是原油价格承压最重的一个月份。再加上中国春节假期的临近,国内需求也会有所降挡,供需平衡将会处于严重的供给过剩阶段,因此原油价格很难有较大作为。 但从OPEC最近的表态上来看,各个国家似乎并不允许原油价格的快速下行,也不允许价格持续处于低价,因此不排除在四季度会议上,对于明年的减产协议,OPEC+政策会有比较大的变动,因此在明年的一季度的OPEC政策调整以及需求的变化将会成为影响油价的关键因素。

需求端暂无亮点 从具体的原油需求端来看,中国原油需求在有所下降之后,九月的数据略微好转,但整体的数据相比6月高点仍然差出不少。从地方炼厂的原油进口量来看,八九月的数据也有所下滑,并且原油进口占比也有所下滑。在新的进口配额没有批准之前,中国的原油进口数据依然不会有太大的好转,或许等到明年一季度中国的买兴会再次提振市场。 原油进口量以及原油需求的变化与炼厂利润有着极大的关系。从最近的成品油裂解价差上来看,原油价格的窄幅波动也导致了成品油价格的窄幅波动,成品油裂解价差在下半年之后进入到了与原油价格相同的横盘振荡阶段。分品种来看,汽油的裂解价差目前维持在相对中性的位置上,但柴油的裂解价差已经下滑到了今年以来的最低点,并在低点的位置上维持了比较长的时间,综合来看今年国内的成品油裂解价差在下半年之后并没有什么亮点可言。 印度的原油需求也是我们关注的对象,从数据上来看,印度的原油进口量有所上升,但是整体数据仍然不太理想。印度石化产品的消费量已经回升到了2016年的同期水平,距离2019年还有一定的差距,但是目前至少消费端仍然维持稳定,并未因印度疫情的原因而出现大幅下滑。从目前印度的疫情表现来看,新增确诊人数下降或许将更加有利于印度长期需求的恢复,但短期我们似乎很难看到需求的持续性好转。

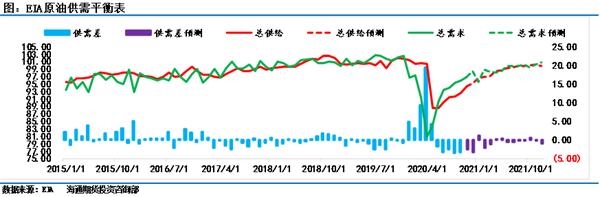

从供需偏紧到供需均衡 供需平衡表也反映出来EIA对于短期市场的态度,从数据上来看,11月和12月整体原油市场仍然处于供应相对短缺的状态,这也有利于库存端的不断释放,只要库存的预期能够向好,供给端持续提供底部的支撑,那么原油价格就不存在基本面的忧虑。从2021年的预测上来看,全年整体将维持在供需相对平衡的状态,因此2021年价格能否有所起色,主要看需求端的恢复是否能够超预期,以及宏观的政策刺激是否能够超预期,否则价格仍有可能在相对宽幅的区间内振荡盘整。 不过从另一个方面来说,即便是需求端出现较大的利好,或者宏观层面支撑价格上行,原油价格也很有可能会维持在宽幅振荡的阶段。今年由于疫情导致OPEC及各个产油国的财政状况不是很理想,如果能够价格给出高位,那么很容易出现OPEC内部之间的囚徒困境,这将导致OPEC内部出现供给松动,明年的供给端还是存在比较大的不确定性。倘若之前60美元/桶或者60美元/桶之上是OPEC内部产生分歧的价格节点,那么今年的价格节点极有可能下移至50美元附近。因此不管是何种原因导致原油价格上行,只要价格到达了50美元/桶或之上,那么OPEC内部很有可能出现松动的迹象,也很有可能通过调整减产额度来变相的增加供给,从而使得OPEC内部产油国财政平衡能够有所缓解,从另一个角度而言,即便是需求端出现了好转,供给端的变量也是我们需要关注的对象。

综合来看,今年四季度除非出现较大的风险事件,否则原油价格依旧将会维持区间振荡。倘若明年市场有所好转,上方的顶部区间也将会有所下移,布伦特50—55美元/桶或许是明年原油市场的相对高点,40美元/桶将会是明年的绝对低点,因此只要价格再次给出布伦特40美元/桶之下的机会,建议投资者进行长线布局。(作者:海通期货 杨安 董硕) (文章来源:期货日报) |

|

|  |

|