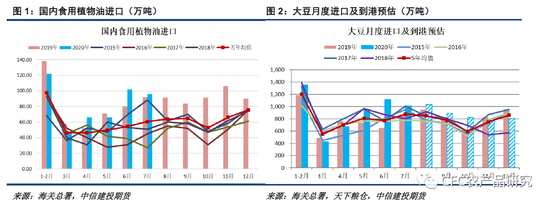

原标题:【悠哉油斋】豆油收储再度来袭,棕榈(5660, 18.00, 0.32%)油还能否扛起油脂上涨的大旗 来源:CFC农产品研究 作者:石丽红 中信建投期货农产品事业部 引言 今年的油脂市场传言甚多,令市场预期及盘面走势受到较大扰动。就在上周的《豆油出师未捷,棕榈上涨动能还够吗?》中,我们提到某前期大量采购豆油合同的集团开始对其对豆油头寸进行抛售,令豆油上涨出师未捷。可仅仅过了一周,随着制止餐饮浪费重要指示,市场非但没有对餐饮需求下滑表示出太多的担忧,反而认为事出反常必有妖。结合当前全球仍在持续的疫情,“粮食危机要来了”的观点再度甚嚣尘上。 就在部分民众已经身体力行,再度开启屯米屯面屯油(也不知道年初屯的是吃了还是退了?)模式的同时,豆油计划收储200万吨的传言再起,并迅速俘获了一票受众。在高昂的市场情绪下,周四豆油2101合约获得资金大幅流入,在4.7万手增仓下录得4.70%的涨幅,并对棕榈油及菜油走势形成较好带动。面临前高压力及外围油脂市场走弱,周五豆油略有调整,但在周五晚间先抑后扬的走势下,此前入场的多头资金并未流露出出场意愿,反映市场做多热情依然较好。 那么,粮食危机真的要来了吗?油真的不够吃了?豆油收储传言在过去的几个月里流传甚广,靠谱吗?又真像大家所认为的那般利好吗?一旦供应危机及豆油收储炒不下去,棕榈油还能再度扛起上涨的大旗吗?菜油呢? 一、油真的不够吃了吗? 平心而论,今年国内的植物油供应并不算少,与去年同期相比甚至还有增长。海关数据显示,2020年国内1-7月食用植物油进口499万吨,较去年同期的491万吨略有增长;1-7月国内大豆(4662, -32.00, -0.68%)进口5513.5万吨,较去年同期的4683.3万吨增长17.7%。虽然1-6月油菜籽进口147.49万吨,较去年同期小降1.49%,但油菜籽并不构成国内油籽压榨的主要部分,因其与大豆压榨的数量级相去甚远。而从大豆压榨节奏来看,今年的压榨进度亦不算慢。截至8月中旬,国内大豆压榨量5583万吨,较去年同期的5068万吨增长10.16%。

整体来看,无论是基于植物油进口还是油籽压榨的角度,国内植物油都远没有到供应不足甚至出现供应危机的地步。虽然以棕榈油、菜油为代表的部分植物油供应出现偏紧的情况,但这主要是供应结构上的调整,从总量上看并无太大矛盾。2020年1-6月,棕榈油(进口降53万吨)、菜油(菜油进口+菜籽折油降15万吨)供应虽较去年同期有所下滑,但其缺口仍得到了豆油(豆油进口+大豆压榨产油增59万吨)、葵油(进口增38万吨)的较好补充,虽然因饲料用油增加油脂消费略偏好,但整体油脂供需的矛盾远未出现危机的程度。 部分投资者担心全球疫情过重将阻碍后期油脂油料贸易流,或担忧两国关系偏紧张会对后期大豆进口造成阻碍,但这种担心可能是多余的。在年初全球疫情大爆发时,市场也曾有过这种担忧,但并未兑现。彼时南美新增病例速度较快,一度蔓延至港口;而东南亚停止棕榈种植园劳工的招募,甚至一度关停部分区域的种植园运营。然而,事实证明对于东南亚、南美这些以农产品出口为经济支柱的地区,不到万不得已是决不愿意主动暂停出口的,疫情对经济的大幅冲击使得他们更需要依赖出口,各项政策的出台也是保障其农产品的生产及出口的。东南亚政府对棕榈种植业的政策松动,以及南美新季大豆较为强烈的扩张意愿,均从侧面形成佐证。 而至于对美豆供应断档的担忧,也相对缺乏依据。面临着旧季结转库存高企及新季种植面积及单产的双扩,美国农民销售大豆的压力并不小,能消化如此大量大豆的国家及地区,放眼望去有且仅有中国。美国大选即将来临,在特朗普民调落后拜登的情况下,以特朗普为首的共和党更需拉拢美国中西部选区农民的力量,第一阶段协议的执行情况将变得关键。虽然近期美国频频向中国搞小动作,但更多是为了施压以加快采购,以通过第一阶段协议的较好完成来笼络选民,斗而不破仍将是主要基调。由此来看,两国关系偏紧张不仅不会影响中国从美国进口大豆,反而还可能成为一种促进,从上周国内频繁新增的采购我们也可以看出这一点。在下半年美国大豆持续大量到港、明年初南美扩产大豆上市的背景下,国内油脂油料的供应是有保障的。 二、豆油收储靠谱不? 随着近期棕榈油、菜油相继出现滞涨,资金接力炒作豆油的情绪渐强。因玉米(2282, 10.00, 0.44%)添加比例受限于价格上涨调降,来自饲用领域的毛豆油需求增长一定程度上促进了豆油表观消费量的好转,令市场对四季度油脂旺季的豆油需求更为乐观。此外,在过去的几个月里,某集团在市场上大量采购豆油现货及远月合同,令豆油可流通合同量不断收紧,并在市场上形成豆油收储及四季度豆油供应偏紧的预期。

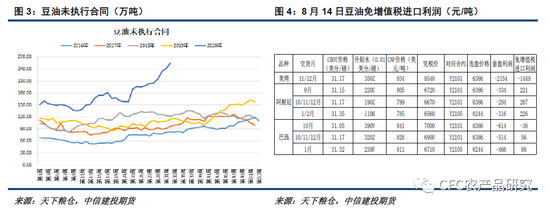

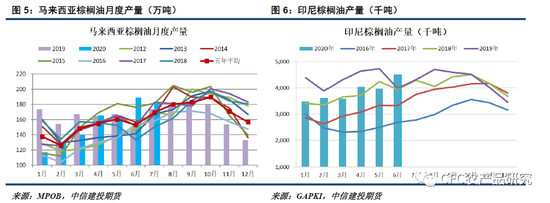

然而,前两周资金拉涨豆油遭遇了中粮抛售现货的打压,市场对中粮是否承储也产生了较多质疑。但市场对粮食危机的担忧增长之后,流传几个月几乎要被证伪的收储传言又重新俘获了人心。但前几个月的豆油收储炒作最终不了了之,而本次传言业内人士质疑的也不少,中粮也还在销售前期采购头寸,暴涨的豆油可能已进入击鼓传花模式,建议谨慎看待。退一万步说,即便传言为真,在前期已采购大量合同后,中粮还能再采购多少?带来的边际利好能否支撑这市场热情?在仍需通过豆油拍卖保障市场供应的情况下,中储粮在市场上大量采购现货增储并不现实,更可能以进口豆油(储备豆油进口免9%增值税)或美豆榨油(利于后续美豆的采购)为主。而高进口或高压榨带来的均将是国内供应的增长,即使是以储备形式,大量随时可抛出的储备对豆油价格又一定是好事吗? 三、棕榈油还行不行? 相比于豆油在收储炒作下亮眼的走势,近两日的棕榈油风头弱了很多,豆棕价差反弹明显。然而,一旦豆油收储及粮食危机炒作乏力,考虑到菜油年二三百万吨的消费与豆棕油年二千多万的消费并非一个量级,我们预计多头最好的转向仍将是棕榈油,因而棕榈油的上涨后劲对后期油脂走势仍较关键。 根据已有数据,棕榈油的产量并没有出现太大问题,这应该基本毋需再过多赘述。在前期对马棕减产的预期下,本周MPOB月报仍给出了7月马棕181万吨的较好产量,这基本可以说明无论是前期降水偏少,还是施肥不足,抑或是劳动力不足,均未对当前棕榈油产量产生太多影响,后期马棕产量出现问题的几率可能也不会太高。印尼称其上半年棕榈油产量同比降8.9%,一度引发空头回补及马棕油低位反弹。但在一季度产量同比降幅达15%的情况下,该数据反映的其实是二季度印尼产量的恢复,6月450万吨同环比均不算低的产量可以形成验证。而一旦下半年印尼产量恢复超过预期,对棕榈油的压力必不会小。

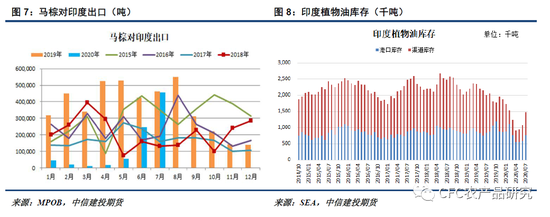

出口方面,随着各国补库的完成及低豆棕价差对棕榈油需求的抑制,产地棕榈油超过170万吨的月强劲出口预计将较难维系。船运调查机构称,马棕8月1-15日出口环比大降16.3-16.5%,即在一定程度上形成佐证。而从分目的地出口数据来看,近两个月的印度承担了大部分马棕强劲出口的增量,后期其需求能否维持将十分关键。 但在6-7月大量采购补库之后,印度国内植物油库存已获得较为明显的恢复,从四月底的91.5万吨低位升至7月底的153.5万吨。虽然当前库存较正常水平仍有一定补库空间,但在当前印度仍深陷疫情泥淖,植物油需求依然受到影响的情况下,印度的植物油补库需求已经不会像前两个月般那么旺盛了。可能正是基于此,印度已连续大半月没有太多新增成交。此外,其夏播油籽产量增长亦是阻碍印度后期植物油进口需求增长的隐忧。 根据我们的测算,在产量恢复、出口走弱的情况下,马棕8月末库存预计将在7月末的基础上略有增减,虽然预期的累库幅度并不会太猛烈,但在继产地减产、强劲出口、低库存轮番炒作后,棕榈油多头题材可能陷入缺乏,较难在豆油收储题材炒作乏力之后再度扛起油脂上涨的大旗。短期棕榈油单边偏向高位调整,但偏低的库存及即将到来的双节备货可能将限制棕榈油回调的顺畅程度,单边操作需注意控制仓位。 四、总结及策略 无论是基于植物油进口还是油籽压榨的角度,今年以来的国内植物油供应均较去年同期水平有所增长,虽然饲料用油增长令油脂消费略偏好,但国内植物油仍远未到供应不足甚至出现供应危机的地步,毋需过于恐慌。以棕榈油、菜油为代表的部分植物油供应出现偏紧的情况,主要是供应结构上的调整,其缺口仍得到了豆油、葵油的较好补充,整体油脂供需矛盾并没有单个品种那般突出。 在南美、东南亚积极采取措施保障作为经济支柱的油脂油料生产及出口少受疫情影响的情况下,我们预计后期全球疫情对油脂油料贸易流的影响并不会太大,南美大豆及东南亚棕榈油的仍将可以顺利进口。此外,中国采购美豆是符合美国共和党利益的,两国关系偏紧张也不太会对后期国内大豆进口造成阻碍,未来的国内油脂油料供应仍有保障,不太可能会出现短缺的情况。 随着近期棕榈油、菜油相继出现滞涨,资金接力炒作豆油的情绪渐强,对“粮食危机”的担忧令豆油收储传言再度赢得了市场。前几个月的豆油收储炒作最终不了了之,而本次传言业内人士质疑的也不少,中粮也还在销售前期采购头寸,暴涨的豆油可能已进入击鼓传花模式,建议谨慎看待。即便收储为真,带来的边际利好可能也不足以支撑当前亢奋的豆油市场情绪。一旦豆油收储及粮食危机炒作乏力,棕榈油的上涨后劲对后期油脂走势将较为关键。但在产量恢复、出口走弱的情况下,棕榈油多头题材可能陷入缺乏,较难在豆油收储题材炒作乏力之后再度扛起油脂上涨的大旗。短期棕榈油单边偏向高位调整,但偏低的库存及即将到来的双节备货可能将限制棕榈油回调的顺畅程度,单边操作需注意控制仓位。 |

|

|  |

|

微信:

微信: QQ:

QQ: