第一部分 综述 7月份国外疫情仍然持续,特别是美国、巴西和印度等国家情况很严重。但是只要没有封城封国,对消费的影响就没有3-5月份的时候影响大。从出口数据来看,6月份我国纺织品服装出口量就大幅度改善,服装出口降幅大幅度缩小。而国内的消费基本上趋于疫情前的情况。从消费端来看,国内的情况虽然不如去年,但是已经出现了大幅度的改善。供应端,虽然国内商业库存仍较高,且有国储棉供应补充,但是进口棉量却大减,因此预计本年度末,国内商业库存量同比将下降。价格方面,内外棉花(12805, -30.00, -0.23%)价格都在触底后大幅反弹,但是近期由于两国关系紧张,棉花价格开始出现了较大幅度的下调。 盘面上,7月份国内郑棉

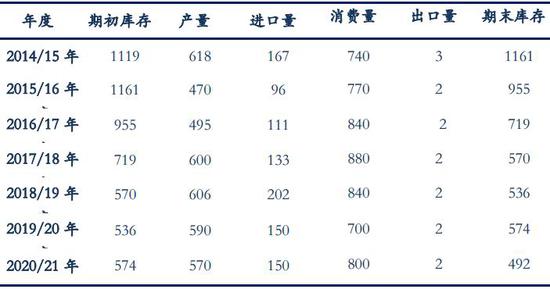

9月合约价格最高冲至12425,之后大幅度下调。美棉价格主力价格最高冲至64.9美分/磅,最近两周美棉价格大幅下跌,最低跌至59.51美分/磅。 国内棉花已经连续几年降库存,目前的库存已经下降到了一个相对合理且比较低的位置。从未来一段时间的供需角度来看,棉花保持了近几年供应充足的常态,本年度在新花上市前供应充足,但是商业库存预计未来几个月会同比大幅下降。需求方面,国内消费5月份数据大幅好转,出口方面数据仍差预计要等到下半年甚至第四季度数据才会逐渐出现好转。整体的消费虽然仍是不如往年同期,但是在逐步恢复,国内的供需基本面在逐步改善。目前市场仍然存在着较大的不确定性是蝗灾和疫情的二次爆发。 第二部分 综合分析 一、国际市场 全球:USDA7月份最新全球棉花供需,本次报告消费变化不大,全球棉花量下调,2020/21年度全球棉花消费量下调54.2万吨至2531万吨,美国下调43.6万吨至381万吨。全球棉花期末库存量下调,2020/21年度全球棉花期末库存上调41.3万吨至2237.6万吨。2020年全球棉花库存消费比89.92%。 表1:美国农业部(USDA)2020年7月份全球棉花产销预测(万吨)

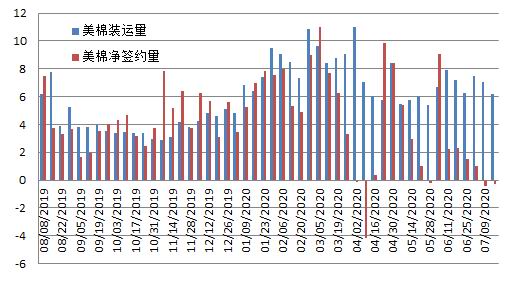

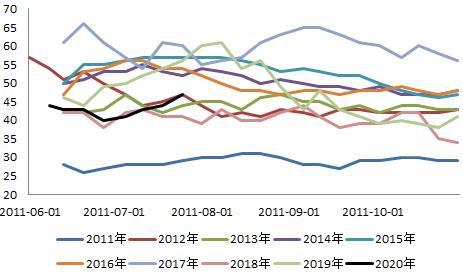

数据来源:银河期货、USDA 美国:美国本年度陆地棉已经完成签约任务,而出口任务预计也基本能够完成,未来两国冲突对本年度棉花价格的影响不大了,反而对下一年度美棉的签约销售情况影响很大。而下一年度棉花的产量比之前预期大减,对美棉的价格形成一定的支撑,此外棉花主产区德克萨斯州干旱也导致该州棉苗的优良率很低,后期需持续关注这一指标。新年度美棉销售情况更多将受未来两国关系影响,存在非常大的不确定性。 根据USDA最新报告,截至7月16日一周美国累计完成2019/20年度陆地棉棉签约量385.7万吨,签约进度为119%(5年均值为109%),累计完成装运量305.35万吨,装运进度为94%(5年均值为96%)。截至当周累计签约20/21年度陆地棉80.21万吨。 美国农业部7月20日发布的美国棉花生产报告显示,新棉生长同比落后。截至2020年7月19日,美国棉花现蕾率为73%,与去年同期持平,比过去五年平均值减少2个百分点。美国棉花结铃进度为27%,比去年同期减少2个百分点,比过去五年平均值减少5个百分点。美国棉花生长状况达到良好以上的占47%,较前周增加3个百分点,较去年同期减少13个百分点。其中得州优良率为28%,较前周增加5个百分点,差苗率为34%,较前周减少7个百分点。 表2:新年度美棉签约出口情况

数据来源:银河期货、USDA 图1:美陆地棉签约和装运量情况

数据来源:银河期货、USDA、WIND 图2:近年美棉生长优良率情况

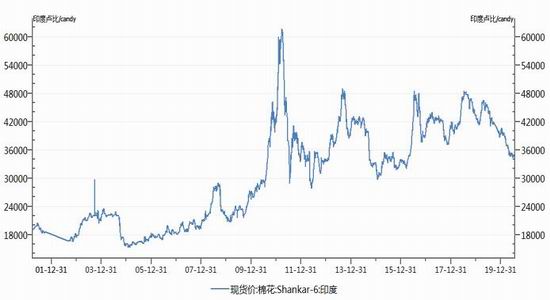

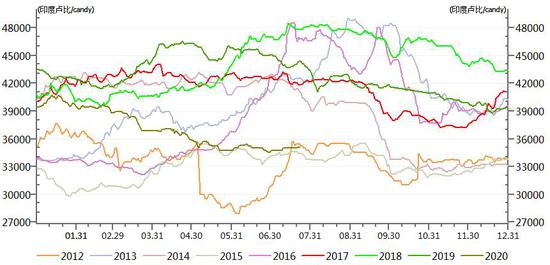

数据来源:银河期货、USDA、WIND 印度:国际疫情仍然严重,全球纺织品服装市场需求转差,印度订单也减少。7月份印度国内疫情也爆发,目前开工率仍相对偏低,棉花消耗也较少。预计本年度末印度棉花的期末库存较高,印度国内近期棉花价格仍然偏弱势。预计本年度印度棉花消费很难出现大幅好转,未来印度国内的棉花价格也难出现大幅度的上涨趋势。 新年度印度政府再次提高棉花的最低收购价格(MSP),新的最低收购价格分别定为5515卢比/公担和5825卢比/公担(本年度分别为5255卢比/公担和5550卢比/公担),同比提高了5%。有了价格保证且本年度印度季风提前导致印度棉花播种进度大幅度提高,预计最终印度棉花的播种面积将大涨。 图3:印度棉花现货S-6价格走势

数据来源:银河期货、wind 图4:印度棉花现货S-6价格季节性走势

数据来源:银河期货、wind 据印度由于季风提前到来两周左右,棉花的播种进度加快,截至7月21日全印度已经播种面积为1130.05万公顷,完成了预期播种面积的93.4%。其中主产区马邦播种了398.32万公顷,完成进度为96%,古吉拉特邦播种面积为203万公顷,完成进度为78%,特伦甘纳邦播种面积为204万公顷,完成进度为120%。去年同期印度棉的播种面积仅为959.4万公顷,今年播种面积比去年同期增加了17.8%。 表3:印度棉播种进度(万公顷)2020.7.21

二、国内市场:供应不如去年,需求逐步恢复 概述:7月份国内棉花市场供应仍充足,大量的商业库存+国储棉供应,最近几个月预计进口棉花供应量相对有限,主要是由于本年度没有增发滑准税配额纺织企业手中配额大量减少。进口棉配额少且储备棉供应量也不如去年,本年度棉花供应要比去年偏紧,因此从供应方面来看,虽然新棉上市前棉花的供应虽然仍充足,但是预计年度期末库存将减少。需求方面,由于疫情影响,全球经济增速下行压力大,国内消费市场基本上恢复到正常区间,6月份出口市场也出现大幅好转,三季度预计出口预计也将基本恢复至正常。 表4:中国棉花供需预测(2020年7月)单位:万吨

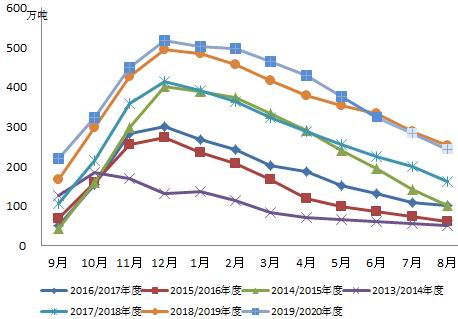

数据来源:银河期货、wind资讯 1、商业库存同比减少,年度末预计同比下降 商业库存:目前商业库存仍然虽然高,但是最近下降速度较快。据中国棉花信息网最新的数据,6月底我国商业库存量323.89万吨,环比减少53.49万吨,同比减少10.03万吨。由于7月份开始有储备棉轮出,每个月供应16万吨左右,考虑还有少部分进口棉供应,推算7/8每个月商业库存消耗40万吨左右,则到7月底商业库存为284万吨,8月份商业库存为244万吨。本年度末商业库存量可能会比上一年度末量少。7-9月份由于有储备棉供应,每个月供应量有16万吨左右的量,因此预计7-9月份商业库存下降量将大幅减少。 新疆棉出疆速度加快,据中国棉花协会棉花物流分会统计,6月新疆棉花专业仓储库出疆发运量为31.04万吨,环比减少28.19万吨,但高于去年同期12.77万吨。2019年度(2019年9月-2020年6月)出疆棉公路与铁路共发运373.78万吨,同比增加109.59万吨。 图5:全国棉花商业库存走势

数据来源:银河期货、中国棉花信息网 图6:新疆棉出疆量统计

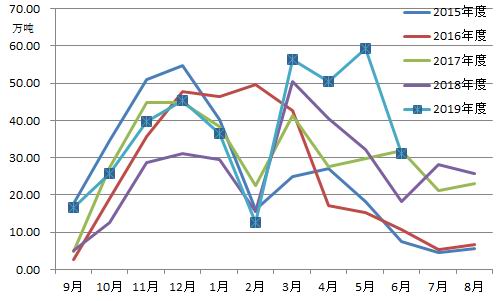

数据来源:银河期货、中国棉花信息网 2、市场配额较少,棉花进口量大减 棉花进口方面,据海关统计数据,2020年6月我国棉花进口量9万吨,较上月环比增加29%,较去年同期减少44%。2020年我国累计进口棉花89万吨,同比减少25%。2019/20年度以来(2019.9-2020.6)累计进口棉花130万吨,同比减少27%。今年国家没有增发滑准税配额且内外棉价差很小,进口棉没有太大竞争优势,因此最近几个月棉花的进口量大减,这里面许多估计还是国家进口的美棉,而这些棉花预计大概率会进入国储库中,因此预计能够流通到市场的进口棉量应该比去年大幅度减少。 图7:中国进口棉花情况

数据来源:银河期货、中国棉花信息网 图8:1%征税下内外市场棉花价差

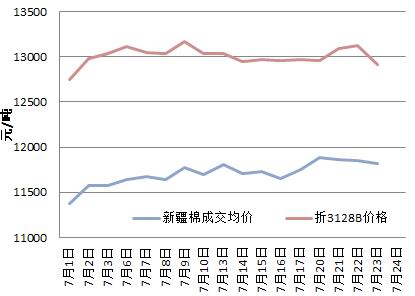

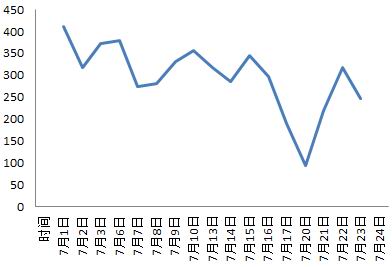

数据来源:银河期货、中国棉花信息网 3、新疆棉花产量稳定,长江流域降水过多 2020年6月中国棉花协会棉农分会对内地12个省市和新疆自治区2451个定点农户进行了植棉情况调查。调查结果显示:全国植棉面积为4615.63万亩,同比减少4.15%,预计单产同比略增,总产量约为576.5万吨,同比减少2.4%。截止6月底,全国棉花现蕾率97.53%,高于去年同期3个百分点,病虫害发生程度较轻。其中,病害较轻的占78.80%,同比高15.78个百分点;虫害较轻的占67.33%,同比高1.77个百分点;长势较好占47.80%,同比高37.17个百分点。 新疆棉花长势整体好于去年,病虫害发生较轻,预计单产与去年基本持平,产量约为502万吨,同比减少0.39%,占全国比重87%。分区域看,6月北疆棉田出现旱情,但中下旬连续降雨天气使旱情得到了缓解;南疆棉区晴朗天气较多,日照充足,适宜棉花生长。截止6月30日,全疆现蕾率100%,同比高5个百分点;病害较轻发生的占78.82%,同比高23.32个百分点;虫害较轻发生的占67.91%,同比低0.39个百分点;棉花长势好于去年的占51.32%,同比高47.52个百分点。7-8月是棉花生长关键期,棉农应做好中耕、施肥、病虫害防治和田间管理工作,提高棉花的花蕾数量,如后期不出现极端天气,棉花产量将保持稳定。 黄河流域棉区大部光热条件较好,北部棉区上中旬降水偏少,不利于棉花苗期生长及现蕾开花,下旬降水缓解前期旱情;南部棉区出现强对流天气,部分棉花受灾。截止6月30日,黄河流域大田现蕾率89.74%,同比低7.49个百分点;病虫害主要有枯黄萎病、盲蝽蟓和蚜虫,均为较轻发生,其中病害虽为较轻发生,但发生程度重于去年同期。据统计,病害较轻发生的占88.51%,同比低7.7个百分点;虫害较轻发生的占64.62%,同比高15.66个百分点,发生程度明显轻于去年。棉花的总体长势好于去年,去年同期棉花长势较差的占41.32%,今年只有4.70%。预测黄河流域棉花单产同比增长3.34%,产量约为40.52万吨,同比减少13.23%。 长江流域棉区强降水过程频繁,部分棉田出现渍涝灾害,不利棉花发育,但大部棉区长势尚可。受阴雨天气影响,棉区光照较少,枯黄萎病有所加重,局部地区受持续强降雨影响,棉田遭受湿渍和洪涝灾害。整体看该流域棉花生长缓慢,现蕾时间有所推迟。截止6月30日,长江流域大田现蕾率为84.97%,同比低2.46个百分点;病虫害发生程度,较去年有所加重,病害较轻发生的占65.91%,同比低11.4个百分点,主要是枯黄萎病重于去年;虫害较轻发生的占65.11%,同比低3.6个百分点,主要有盲蝽蟓、蚜虫和红蜘蛛等。棉花长势与去年相近,棉花长势持平与好于去年的占73.53%,同比高0.82个百分点。预测棉花单产与去年基本持平,产量约为30.49万吨,同比减少15.42%。 4、储备棉竞拍积极,成交均价逐步上涨 从7月份储备棉轮出以来,储备棉成交率维持100%,储备棉成交均价逐步上涨,市场对储备棉的需求较好。 从7月1日到7月23日,储备棉累计上市13.8万吨,成交率100%,成交均价趋势上涨。7月23日平均成交均价11561元/吨,折3128价格12770元/吨。其中新疆棉成交均价11823元/吨,新疆棉折3128价格12920元/吨,地产棉成交均价11329元/吨,地产棉折3128价格12637元/吨。郑棉9月合约-新疆棉成交均价价差下跌后涨,最低跌至93元/吨,目前反弹至247元/吨。 储备棉轮出能够很好地反映出目前市场对棉花需求情况,此外储备棉每个月大约16万吨左右的供应量也解决是市场对低等棉花的需求。 图9:国储棉中新疆棉成交均价走势

数据来源:银河期货、中国棉花信息网 图10:19/20年度主力收盘价-新疆棉成交均价

数据来源:银河期货、中国棉花信息网 5、棉花工业库存下降,纱布库存继续走高 目前市场棉花供应充足,但是下游需求淡季,纺织企业都尽量降低棉花库存,需求不佳导致纺织厂纱、布库存环比均增加。根据中国棉花信息网数据,截至6月底,被抽样调查企业棉花工业库存量为65.83万吨,环比减少了2.12万吨,同比减少2.97万吨,减幅4.3%;纱库存为29.64天销售量,环比增加了0.89天;坯布的库存为35.76天销售量,环比增加0.75天。 图11:棉花工业库存走势(万吨)

数据来源:银河期货、中国棉花信息网 图12:下游纱布库存周期走势(天)

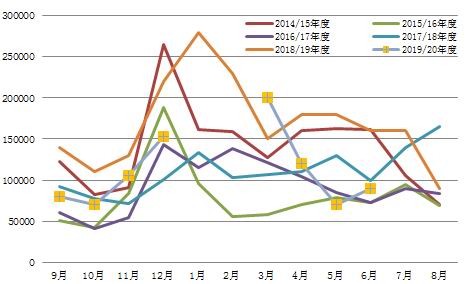

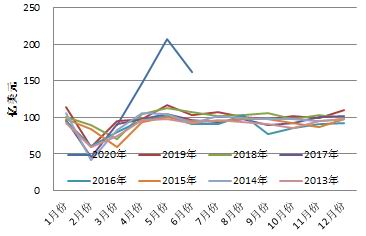

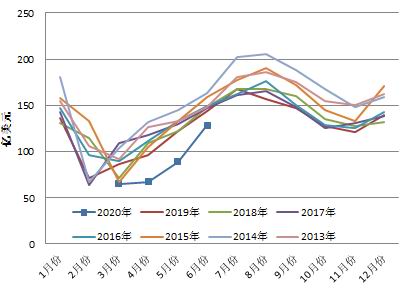

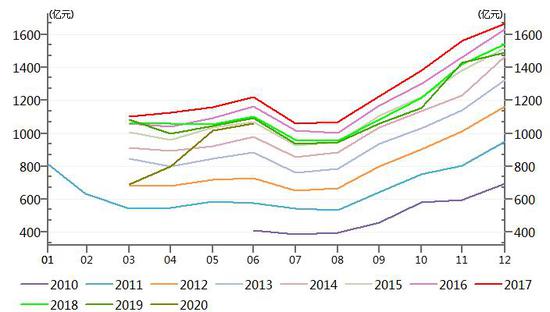

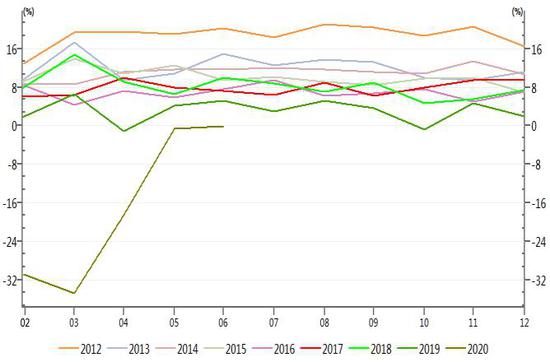

数据来源:银河期货、中国棉花信息网 6、内需恢复正常,出口情况好转 出口:6月份,随着欧美国家的复工复产,我国纺织品服装的出口情况虽然仍然不及往年同期,但是比前两三个月好转明显。6月份我国出口欧洲情况大幅好转,出口美国情况仍不理想。据海关统计,2020年6月,我国纺织品服装出口额为290.32亿美元,环比减少2%,同比增长18%。其中,纺织品出口额为161.57亿美元,同比增长57%;服装出口额为128.75亿美元,同比下降10%(5月份同比下降27%)。2020年1-6月,我国纺织品服装累计出口额为1269.97亿美元,同比增加2.2%,其中纺织品累计出口额为759.1亿美元,同比增长29.5%;服装累计出口额为510.881亿美元,同比下降22.1%。8月份预计出口情况将继续好转,但是预计仍然是不及往年同期,毕竟美国、巴西等国家的疫情仍然严重,经济情况也堪忧,需求肯定会变差。 内销:6月份国内需要情况基本上恢复到疫情前的状况,虽然实体店情况不佳,但是网上销售情况不错。国家统计局数据:6月份我国社会消费品零售总额33526亿元,同比下降1.8%。其中限额以上服装鞋帽、针织品类零售额为1059亿元,同比下降0.1%。1-6月份,服装鞋帽、针织品类累计零售额为5120亿元,同比减少19.6%。 按零售业态分,1—6月份限额以上零售业单位中的超市零售额同比增长3.8%,百货店、专业店和专卖店分别下降23.6%、14.1%和14.4%。1—6月份,全国网上零售额51501亿元,同比增长7.3%。其中,实物商品网上零售额增长14.3%,占社会消费品零售总额的比重为25.2%;在实物商品网上零售额中,穿类商品下降2.9%。 图13:我国纺织品出口额统计

数据来源:银河期货、海关总署 图14:我国服装出口额统计

数据来源:银河期货、海关总署 图15:国内限额以上服装鞋帽、针纺织品类零售额走势

数据来源:银河期货、国家统计局 图16:国内限额以上服装鞋帽、针纺织品类零售额同比走势

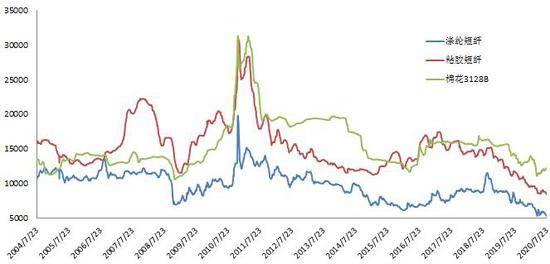

数据来源:银河期货、国家统计局 7、下游进入传统淡季,替代纤维价格下跌 目前棉花、涤纶短纤、粘胶短纤价格都位于历史的一个相对低位,但是由于下游需求仍不好,行业进入传统淡季,涤纶短纤和粘胶短纤价格都出现了价格下滑的走势。7月份,粘胶短纤价格从8800元/吨跌到8350元/吨,跌幅5.1%,涤纶短纤价格从5600元/吨附近跌至5250元/吨,跌幅6.3%。 8、仓单 仓单方面,截止7月24日郑棉已经生成的仓单有18847张,有效预报量为1576张,按照每张仓单40吨计算,总仓单量合计折合棉花81.69万吨,较上个月同期减少了13.5万吨。本月仓单量减幅仍大,但是由于增加储备棉供应,仓单棉减少的量较上月变少。 图17:棉纺织原料价格走势

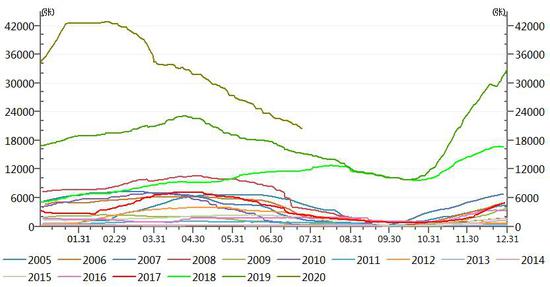

数据来源:银河期货、wind 图18:仓单数据(仓单+有效预报)季节性变化情况

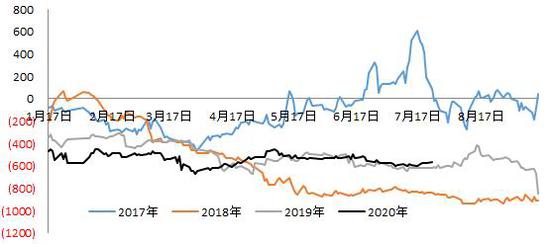

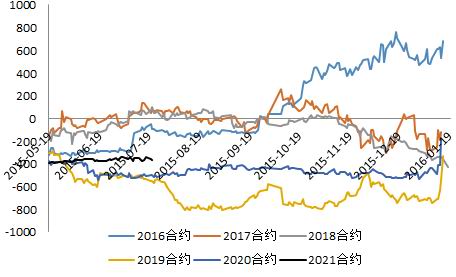

数据来源:银河期货、wind 三、月差 7月份9-1和1-5走势基本上稳定,由于有仓单压制,因此棉花的跨月套利基本上没有什么空间,波动率很低。而近期随着9月交割合约的临近,有一部分9月合约的空单需要移仓至1月合约,因此预计9-1价差将略有走强。而1-5价差目前仍看不到什么机会。 图19:CF9-1套利走势

数据来源:银河期货、Wind 图20:CF1-5套利走势

数据来源:银河期货、Wind 第三部分 逻辑及交易策略 本年度在新花上市前供应充足,有大量商业库存,并有储备棉做补充,但是本年度末预计商业库存要比上一年度下降。需求方面,国内消费6月份数据恢复到正常区间,出口方面数据6月份服装数据和降幅比5月份大幅好转。整体的消费虽然仍是不如往年同期,但是在逐步恢复中,国内的供需基本面在逐步改善。储备棉成交情况较好,成交率100%,成交均价上涨,对郑棉价格形成有力支撑。郑棉长周期偏强趋势。此外市场仍然存在着较大的不确定性是蝗灾和疫情的二次爆发。国内消费开始慢慢恢复,国内棉纱市场销售市场较差,然而传统的淡季的到来使得订单进一步减少,厂商出货速度减缓,近期纺织企业,多处于亏损边缘或者不盈利状态。短期内消费难以回归到疫情之前的状态。 近期两国贸易冲突对市场情绪影响很大,假如两国关系进一步紧张的话也不排除撕毁两国贸易协议的可能性,因此对棉花价格影响还是很大的。而两国关系紧张无论是对国内棉花还是对国际棉花价格都是偏空的影响,短期关注两国情况。 棉花供需面逐渐在改善,储备棉成交持续向好,预计郑棉价格重心将逐渐上移,短期内可能区间内震荡,但是长周期价格重心仍将维持上移趋势,建议逢低布局多单。棉纱走势跟随棉花走势。近期美棉价格调整,预计郑棉短期内震荡下调。套利:观望。期权:观望。(以上观点仅供参考,不作为入市依据) 银河期货 刘倩楠 |

|

|  |

|