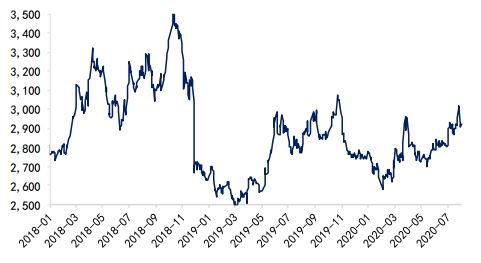

主要观点 行情回顾:7月豆粕(2876, 2.00, 0.07%)重心震荡上移。受6月底美豆种植面积不及预期,以及美豆出口数据利好的提振,外盘底部价格抬升,叠加近期中美关系再起波澜,因此连粕偏强运行。不过今年新作美国大豆(4728, 67.00, 1.44%)大概率丰产,制约了连粕上方空间,盘面突破3000后再度回落。 基本面分析:供给方面,天下粮仓根据船期预计7、8月份进口大豆到港仍维持在1000万吨以上偏高水平,而由于今年巴西大豆出口节奏提前,7月起巴西大豆出口量出现明显下滑,9月国内进口大豆到港或下降至880万吨水平。压榨方面,由于近期大豆到港偏多,7月全国大豆压榨总量预计在888万吨左右,不过下游提货积极,7月现货累库压力有所缓解,预计8月份累库压力压力或进一步下降。需求方面,目前生猪养殖利润仍处于历史高位,叠加政策刺激,当前补栏依旧积极,且目前豆粕在猪饲料中添加比例偏高,因此豆粕需求较好。禽饲料方面,天下粮仓数据,6月份全国在产蛋鸡存栏量为11.75亿只,环比下降3.13%,蛋鸡存栏已连续2月下滑,但仍处于历史同期高位,考虑今年上半年蛋鸡养殖持续亏损影响补栏积极性,预计下半年禽饲料需求难有增长,而从淘鸡进度来看,养殖户超淘意愿不大,因此禽饲料需求量亦难有大跌,大概率维持高位偏弱。因此整体看,饲料需求环比缓增趋势不变,但仍需谨慎非洲猪瘟散点复发对生猪存栏恢复进度的影响。 后市展望:8月份进口大豆到港量预计环比略有下滑,但仍处于偏高水平,而下游需求来看,农业农村部数据显示,6月能繁母猪存栏首次实现同比增长,生猪产能恢复速度好于预期,预计后期需求依旧向好,同时美豆出口前景较好提振外盘底部,因此连粕下方支撑偏强。但当前新作美豆优良率处于历史同期高位,8月USDA供需报告大概率上调新作美豆单产,内外盘上方空间受到制约,不过天气预报8月前两周美豆产区降雨偏少,或不利于大豆生长,因此产区天气还需持续关注。综合来看,需求托底,连粕底部震荡上移,但是新作美豆大概率丰产,向上空间受到制约,而巴西大豆销售见底,中美关系对盘面扰动增加。建议逢低波段做多,警惕非洲猪瘟再次爆发的风险。重点关注USDA8月份供需报告以及美豆产区天气变化。 一、行情回顾 7月豆粕重心震荡上移。受6月底美豆种植面积不及预期,以及美豆出口数据利好的提振,外盘底部价格抬升,叠加近期中美关系再起波澜,因此连粕偏强运行。不过今年新作美国大豆大概率丰产,制约了连粕上方空间,盘面突破3000后再度回落。截至7月31日收盘,m2009报收2920元/吨,月收涨3.84%。 图1 豆粕主力合约走势

数据来源:Wind、国都期货研究所 图2 美豆走势及CFTC基金持仓

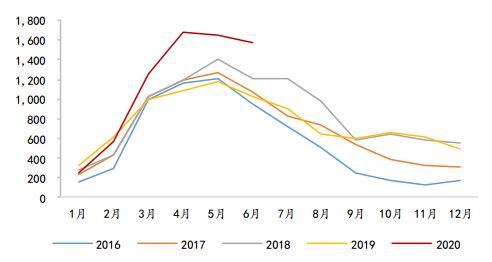

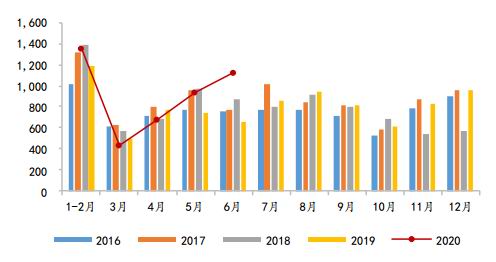

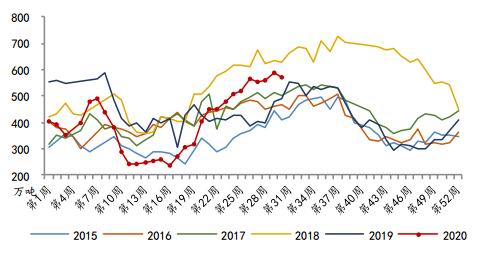

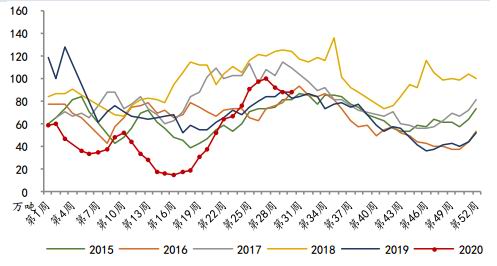

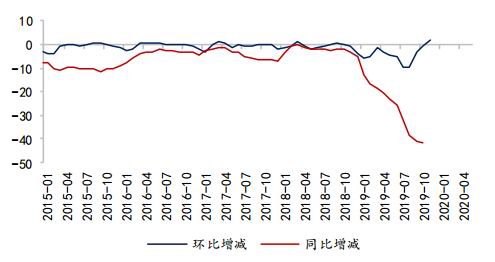

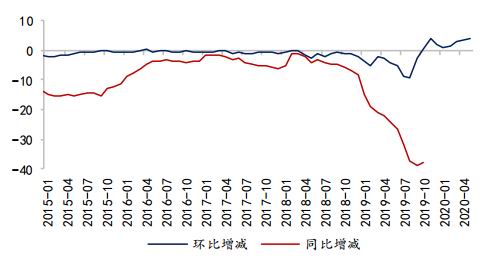

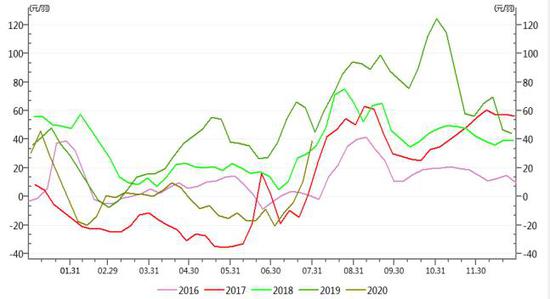

数据来源:Wind、国都期货研究所 二、基本面分析 (一)供需分析 供给方面,海关总署数据显示,今年1-6月我国累计进口大豆4504万吨,同比增长17.9%,同时天下粮仓根据船期预计7、8月份进口大豆到港仍维持在1000万吨以上偏高水平,而由于今年巴西大豆出口节奏提前,7月起巴西大豆出口量出现明显下滑,9月国内进口大豆到港或下降至880万吨水平。压榨方面,由于近期大豆到港偏多,7月全国大豆压榨总量预计在888万吨左右,不过下游提货积极,7月现货累库压力有所缓解,预计8月份累库压力压力或进一步下降。 需求方面,农业农村部数据显示,6月份能繁母猪存栏同比增长3.6%,为非洲猪瘟以来首次实现同比增长,生猪产能恢复速度好于预期。目前生猪养殖利润仍处于历史高位,叠加政策刺激,当前补栏依旧积极,且目前豆粕在猪饲料中添加比例偏高,因此豆粕需求较好。禽饲料方面,天下粮仓数据,6月份全国在产蛋鸡存栏量为11.75亿只,环比下降3.13%,蛋鸡存栏已连续2月下滑,但仍处于历史同期高位,考虑今年上半年蛋鸡养殖持续亏损影响补栏积极性,预计下半年禽饲料需求难有增长,而从淘鸡进度来看,养殖户超淘意愿不大,因此禽饲料需求量亦难有大跌,大概率维持高位偏弱。因此整体看,饲料需求环比缓增趋势不变,但仍需谨慎非洲猪瘟散点复发对生猪存栏恢复进度的影响。 图3 巴西大豆月度出口量

数据来源:Wind、国都期货研究所 图4 我国大豆进口到港量

数据来源:Wind、国都期货研究所 图5 国内大豆库存量

数据来源:Wind、国都期货研究所 图6 国内豆粕库存量

数据来源:Wind、国都期货研究所 图7 生猪存栏同比及环比变化

数据来源:Wind、国都期货研究所 图8 能繁母猪存栏同比及环比变化

数据来源:Wind、国都期货研究所 图9 生猪养殖利润

数据来源:Wind、国都期货研究所 图10 蛋鸡养殖利润

数据来源:Wind、国都期货研究所 图11 肉鸡养殖利润

数据来源:Wind、国都期货研究所 图12 美元兑人民币及雷亚尔汇率

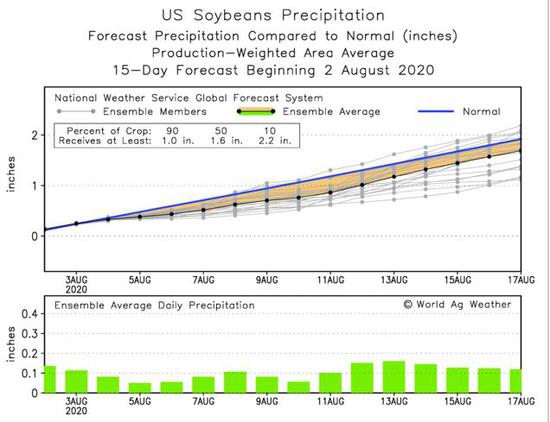

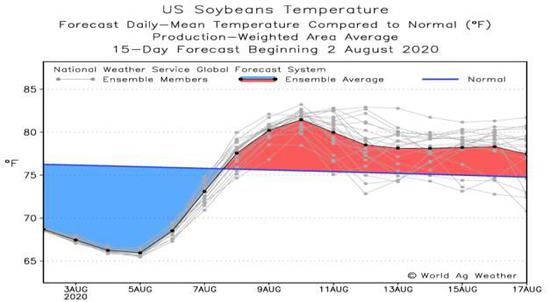

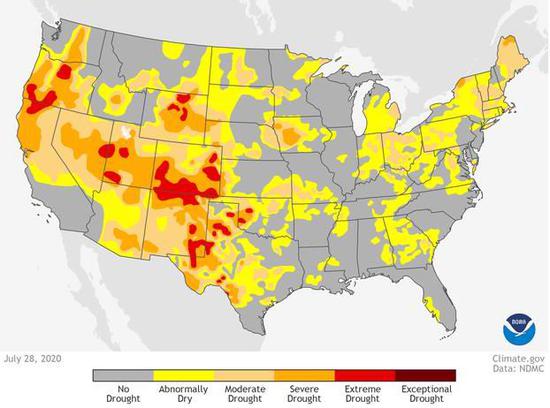

数据来源:Wind、国都期货研究所 (二)天气分析 8月份美国大豆处于结荚鼓粒的关键阶段,USDA作物生长周报显示,截至7月26日当周,美国大豆优良率为72%,高于预期,为历史同期偏高水平。未来15天美国大豆主产区有90%可获得至少1.0英寸降雨量,50%可获得至少1.6英寸降雨量,10%可获得至少2.2英寸降雨量,降雨量偏低于正常水平,且中旬开始温度偏高于正常水平。目前看产区天气或对大豆单产产生影响,但天气变化较快,后期仍需持续关注。 图13 未来15天美国大豆主产区降雨量

数据来源:World Ag Weather、国都期货研究所 图14 未来15天美国大豆主产区温度

数据来源:World Ag Weather、国都期货研究所 图15 美国干旱情况(7月28日)

数据来源:NOAA、国都期货研究所 图16 美国大豆优良率

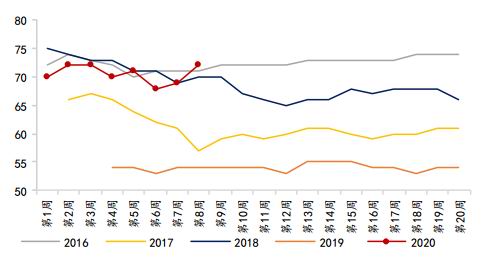

数据来源:USDA、国都期货研究所 三、基差与价差套利 豆粕主力合约基差上月由底部反弹,8月份豆粕库存或进一步下降,预计基差维持底部偏强走势。油粕比方面,前多可继续持有,空仓者暂且观望。豆菜粕价差方面,前期09合约依托400附近建立的多单,考虑逢高止盈。 图17 豆粕主力合约基差

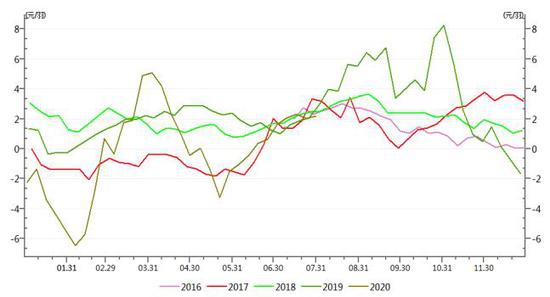

数据来源:Wind、国都期货研究所 图18 豆粕1-9价差

数据来源:Wind、国都期货研究所 图19 油粕比值

数据来源:Wind、国都期货研究所 图20 豆菜粕价差

数据来源:Wind、国都期货研究所 四、后市展望 8月份进口大豆到港量预计环比略有下滑,但仍处于偏高水平,而下游需求来看,农业农村部数据显示,6月能繁母猪存栏首次实现同比增长,生猪产能恢复速度好于预期,预计后期需求依旧向好,同时美豆出口前景较好提振外盘底部,因此连粕下方支撑偏强。但当前新作美豆优良率处于历史同期高位,8月USDA供需报告大概率上调新作美豆单产,内外盘上方空间受到制约,不过天气预报8月前两周美豆产区降雨偏少,或不利于大豆生长,因此产区天气还需持续关注。综合来看,需求托底,连粕底部震荡上移,但是新作美豆大概率丰产,向上空间受到制约,而巴西大豆销售见底,中美关系对盘面扰动增加。建议逢低波段做多,警惕非洲猪瘟再次爆发的风险。重点关注USDA8月份供需报告以及美豆产区天气变化。 国都期货 王雅静 |

|

|  |

|

微信:

微信: QQ:

QQ: