观点: 6月镍价窄幅震荡,基本面变动不大,缺乏明显驱动因素。基本面并没有明显改善,中短期镍矿供应偏紧之势料持续,镍铁产量有增长之势,电解镍供应相对平稳。不锈钢需求淡季将临,库存略有回升。宏观环境偏乐观,对于镍价有一定的带动,不过基本面尚弱,反弹空间或将有限。 7月6日沪镍(107970, -720.00, -0.66%)主力突破前期震荡区间上沿,收长下影阳线,技术指标也偏强,短期镍价存在技术性反弹需求,且金融市场情绪乐观,宏观环境偏暖。不过,供需层面没有明显改善,镍价上行空间料有限,Ni2010关注112000附近的压力,前期空单可适当减仓。仅供参考! 一、行情回顾 图1:沪镍Ni2010走势 单位:元/吨

资料来源:文华财经,长安期货 图2:LME镍走势 单位:美元/吨

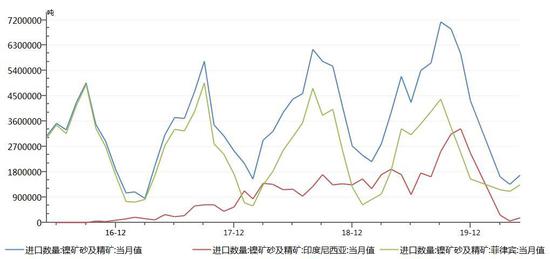

资料来源:文华财经,长安期货 6月镍价窄幅震荡,基本面变动不大,缺乏明显驱动因素。沪镍主力Ni2010最高为105650,最低为100010,收盘于103180,收涨2.91%;LME镍最高为13115,最低为12400,收盘于12805,收涨3.35%。 二、基本面无明显改善 (一)镍矿供应略偏紧 5月中国镍矿砂及精矿进口量为168.07万吨,环比增加33.43万吨,增幅为24.83%;同比减少351.22万吨,降幅为67.6%。虽然进口量有提升,但相较于去年同期水平仍较低。其中,自菲律宾进口量为134.28万吨,环比增加24.56万吨,增幅为22.39%;同比减少199.74万吨,降幅为59.8%。自印尼进口量为15.65万吨,环比增加11.04万吨,同比减少153.45万吨。 据Mysteel,上周镍矿价格维稳,NI1.5%品位镍矿CIF价格稳定于47美元/湿吨;Ni1.8%品位镍矿CIF价格维稳于72-74美元/湿吨。菲律宾镍矿7月船期已基本售出,市场静待8月船期价格。三季度国内镍铁厂在菲律宾雨季前有常规备货需求,镍矿需求量较大,价格易涨难跌。截止7月3日Mysteel统计国内13港港口镍矿库存总量为923.22万湿吨,环比减少10.79万湿吨,降幅为1.16%。其中中、高品位镍矿库存707.09万湿吨,环比减少9.29万湿吨。上周Kao Rahai镍矿场因土地问题被附近居民封锁,但该矿山非维达贝园区主要矿场,影响力度或有限。 图3:镍矿砂及精矿进口量 单位:吨

资料来源:WIND,长安期货 图4:镍矿港口库存 单位:万湿吨

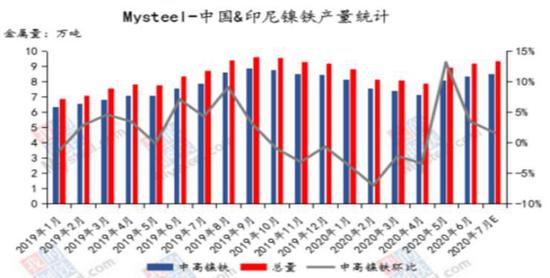

资料来源:Mysteel,长安期货 (二)镍铁产量增长 据Mysteel调研,6月中国和印尼镍铁产量金属量总计9.21万吨,环比增加2.99%,同比增加10.29%;其中中高镍铁产量8.37万吨,环比增加3.48%,同比增加10.46%。6月中国镍铁产量金属量4.71万吨,环比减少0.3%,同比减少15.42%;印尼产量金属量4.51万吨,环比增加6.65%,同比增加61.36%。预计7月印尼镍铁产量将延续增长之势,达到4.92万吨,而中国镍铁产量或有小幅回落,总体镍铁产量料将维持增长之势。 5月中国镍铁进口总量为23.68万吨,环比减少0.39万吨,降幅为1.64%;同比增加11.59万吨,增幅为95.88%。其中,自印尼进口量为19.17万吨,环比增加0.37万吨,增幅为1.91%;同比增加10.78万吨,增幅为128.6%。印尼禁矿后,虽然自印尼进口镍矿大降,但镍铁进口量却大幅提升。 图5:中国&印尼镍铁产量 单位:万吨

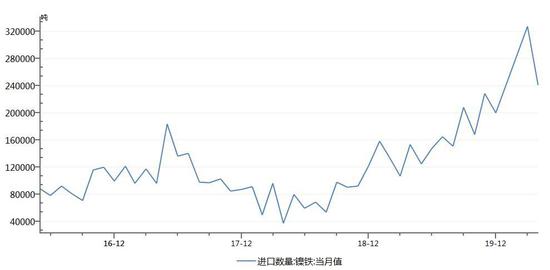

资料来源:Mysteel,长安期货 图6:镍铁进口量 单位:吨

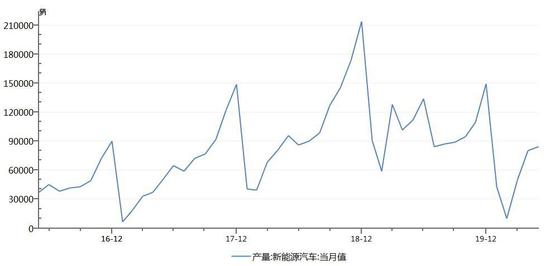

资料来源:WIND,长安期货 (三)电解镍供应平稳 据SMM,5月全国电解镍产量1.41万吨,环比减少2.36%,同比增长8.99%,6月产量料将稳定。5月中国精炼镍及合金进口量1.08万吨,环比增加866吨。库存数据来看,上周上海期货交易所镍库存增加431吨至2.94万吨,LME镍库存基本持平于23.3万吨。电解镍供应平稳,当前库存水平相对适中。 (四)不锈钢需求淡季将临 据Mysteel调研,国内不锈钢厂6、7月有相对集中的检修,其中7月不锈钢粗钢减量6-8万吨,主要以200系为主,对300系产量影响较小。6月钢厂排产基本与去年同期水平持平,处于较高位置,7月交期的订单接单情况也不错。据Mysteel,上周不锈钢社会库存为48.87万吨,环比增长2.92%;其中,300系库存25.14万吨,环比小幅增长0.21%。库存或迎拐点,且南方暴雨天气也将拖累不锈钢消费,累库或将出现。新能源汽车行业仍较弱,5月产销同比增速仍为负值,三元前驱体行情亦弱势运行,对硫酸镍的需求不旺盛。据Mysteel,上周镍豆及氢氧化镍生产硫酸镍即期亏损扩大,部分企业维持停产状态。 5月中国不锈钢进口总量13.08万吨,环比增加1.62万吨,增幅为14.14%;同比增加6.03万吨,增幅为85.65%。5月中国不锈钢出口总量25.26万吨,环比减少6.05万吨,降幅为19.32%;同比减少6.66万吨,降幅为20.86%。不锈钢净出口缩减,海外需求受抑制。 图7:300系不锈钢社会库存 单位:万吨

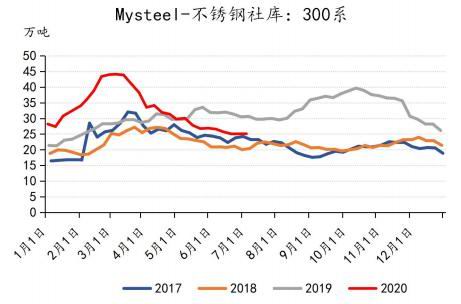

资料来源:Mysteel,长安期货 图8:新能源汽车产量 单位:辆

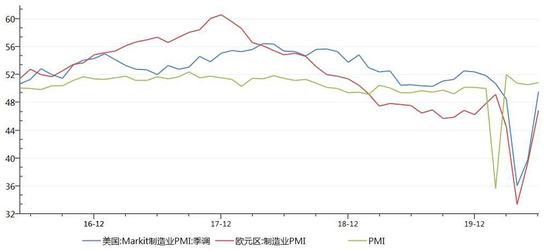

资料来源:WIND,长安期货 三、宏观环境偏乐观 前期各国央行为了应对疫情对经济冲击纷纷实施宽松政策,上半年共降息超过200次,释放了大量流动性。经济重启后各项经济指标表现较好,美国、欧元区及中国等主要经济体制造业PMI持续回升,就业市场、房地产市场等也不同程度回暖。美国6月非农就业人数增加480万,大幅好于预期,前值为269.9万。6月美联储会议纪要重申,将致力于动用所有工具来支撑美国经济。中国央行7月1日起下调再贷款再贴现利率0.25个百分点。全球经济存在一定的通胀预期,对于大宗商品价格有支撑。市场关注的焦点逐渐从疫情转移,乐观情绪提振金融市场。不过,地缘政治风险和疫情二次爆发的风险仍不容忽视。 图9:主要经济体制造业PMI 单位:%

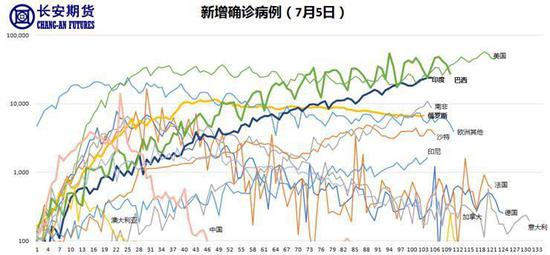

资料来源:WIND,长安期货 图10:全球新增确诊病例 单位:例

资料来源:长安期货 四、行情展望 6月镍价窄幅震荡,基本面变动不大,缺乏明显驱动因素。基本面并没有明显改善,中短期镍矿供应偏紧之势料持续,镍铁产量有增长之势,电解镍供应相对平稳。不锈钢需求淡季将临,库存略有回升。宏观环境偏乐观,对于镍价有一定的带动,不过基本面尚弱,反弹空间或将有限。 7月6日沪镍主力突破前期震荡区间上沿,收长下影阳线,技术指标也偏强,短期镍价存在技术性反弹需求,且金融市场情绪乐观,宏观环境偏暖。不过,供需层面没有明显改善,镍价上行空间料有限,Ni2010关注112000附近的压力,前期空单可适当减仓。仅供参考! 长安期货 屈亚娟 |

|

|  |

|