研究结论 焦煤(1202, 4.50, 0.38%):供应方面煤矿及洗煤厂开工连续保持高位,综合开工率环比继续小幅增加,焦市基本面向好,部分区域销售量随之增加,煤种价格调涨20-30,个别合同订单上浮50均有成交,生产积极性较好。进口煤方面蒙煤通关量逐步恢复,海外疫情影响需求较弱,进口价差不断扩大,国内进口意愿较高,虽有进口政策的限制,总体进口量不断激增。需求方面虽然国内近期焦企开工率一直处于高位,对焦煤的需求有一定的支撑,但是受海外疫情冲击,国外焦煤需求大幅减弱,导致全球焦煤过剩。库存方面随着下游提涨不断落地,焦化厂采购量增加,对焦煤有部分带动,但随着下游补库的完成,煤矿产量的提高,以及进口焦煤的通关落地,焦煤库存去化放缓,总体将保持高库存趋势。焦煤或将维持震荡偏弱态势。 焦炭(1911, 15.50, 0.82%):山东“以焦定煤”政策还需等待具体实施情况,目前焦炭供给、需求仍处在两旺的态势,但下游需求淡季已经到来,成材库存压力又有所显现,目前多地焦化利润水平已高于钢厂,后期随着供需缺口逐渐收窄,预计淡季钢厂将打压焦企的价格。 一、行情回顾 从上半年情况来看,双焦走势整体呈现一个先抑后扬的走势,一季度受到疫情影响,下游需求弱势,成材库存不断累积,向上打压原料双焦的价格,二季度随着国内疫情得到有效控制,需求逐步恢复,双焦价格也开始走高。五月伊始,山东地区“以焦定煤”政策提出,开始带动焦炭走强,一个月左右的时间落地了五轮累计250元的提涨,焦煤也跟随焦炭走强。 图1:焦炭指数周线

图2:焦煤指数周线

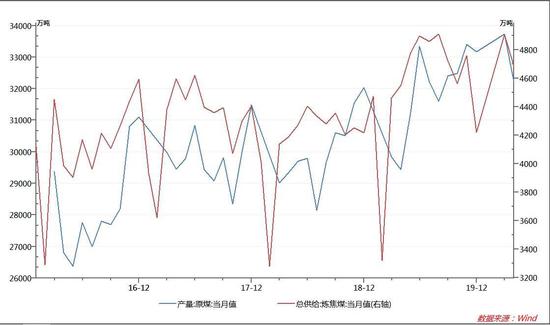

二、基本面供需分析 1、供应: 国家统计局最新数据显示,2020年4月份全国原煤产量32212万吨,同比增长6.0%,日均产量1073.73万吨,日均环比下降1.49%。1-4月全国原煤产量115244万吨,同比增长1.3%,高于去年同期累计水平。今年3月份开始煤企复产速度加快,4月份为保证能源有序供应及经济稳定增长,原料生产已完全恢复至正常水平。炼焦煤方面,大矿生产相对稳定,月底两会保安全生产影响下,部分煤企出现短暂的停减产现象,但由于前期累库过高,供应端并没有造成明显影响。煤矿预计维持正常生产节奏,原煤产量也将继续回升。 图3:原煤产量 单位:万吨

图4:炼焦煤产量 单位:万吨

截止到6月24日,Mysteel统计全国230家独立焦企样本:产能利用率75.10%,环比上周上升0.45%,同比降1.91%;剔除淘汰产能的利用率为80.83%,环比上周上升0.67%,同比增2.16%;日均产量66.72万吨增0.40万吨。焦企开工率继续上升,各区域焦企在高利润刺激下多处满产状态,个别检修结束的焦企也逐步提升至满产,汾阳地区焦企在原先限产20-30%力度上加码到限产40%,当地焦企已陆续开始执行,另外徐州680万吨焦化产能淘汰将在6月30日退出;目前订单、出货依旧良好,第六轮提涨已有个别钢厂接受,焦企心态较为乐观。 图5:焦炭产量 单位:万吨

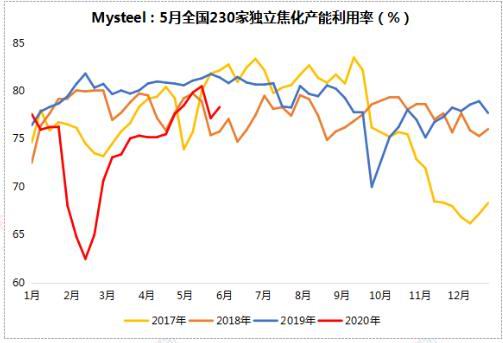

图6:焦企产能利用率

2、需求: 从Mysteel调研全国230家独立焦企产能利用率的数据走势来看,5月焦企受局部区域限产及产能退出影响,开工波动较为明显,截止5月29日最新数据,230家独立焦企产能利用率74.52%,环比上周上升0.79%,同比降3.04%。山西涉及4米3焦炉淘汰,山东“以煤定焦”拉开帷幕,徐州焦企再掀产能退出风潮,种种因素都支撑焦价轮番上涨,却对上游原料形成利空。从开工数据走势可以看出,5月平均产能利用率已超过2018年水平,但去产能冲击因素较大,整体开工始终未突破2019年高点,原料需求支撑动力不足。短期来看,焦企高利润背景下开工基本不会有实质性的下滑,但焦炭去产能依然是不可忽视的重要因素,原料采购主导权仍以下游焦钢为主,当前供应情况下不具备大幅补库需求。 图7:全国100家独立焦化产能利用率调研 单位:百分比

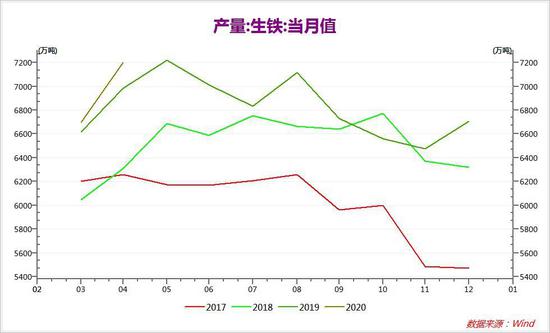

5月钢厂产能利用率仍小幅稳步回升,钢厂目前利润尚可,生产积极性仍较高,对焦炭需求旺盛,采购较为积极,尤其是在山东限产及徐州去产能的预期之下,华东钢厂纷纷开拓新的采购取代以备不时之需。Mysteel调研247家钢厂高炉开工率91.02%,环比上周增0.52%,同比去年同期增0.52%;高炉炼铁产能利用率91.38%,环比增0.43%,同比增1.60%。钢厂盈利率92.64%,环比增0.87%,同比降3.03%;日均铁水产量243.24万吨,环比增1.15万吨,同比增4.25万吨。Mysteel调研163家钢厂高炉开工率70.58%,环比上周增0.14%,产能利用率79.57%,增0.45%,剔除淘汰产能的利用率为86.62%,较去年同期增0.01%,钢厂盈利率78.53%,较上周持平。 图8:钢厂高炉开工率 单位:万吨

图9:生铁产量 单位:万吨

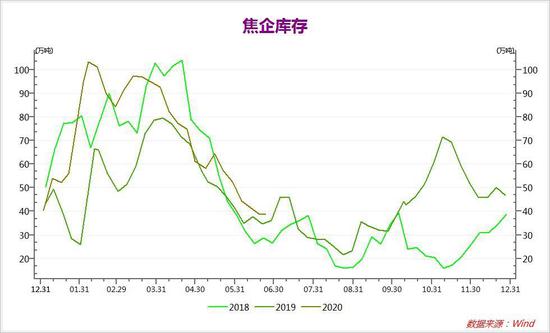

3、库存: 截至6月24日统计数据显示,全国110家钢厂样本:焦炭库存458.92,减4.90;炼焦煤库存792.98,增14.04。全国100家独立焦企样本:焦炭库存38.59,减0.04;炼焦煤总库存753.30,增5.06。港口方面焦炭库存继续下滑,库存逐步向下游钢厂转移,贸易商采购依旧谨慎,贸易资源报价小幅下调;钢厂方面唐山钢坯价格震荡,钢厂利润、钢厂开工仍在高位,需求端支撑依旧较强,但钢材成交转弱、价格回调风险仍在,是目前主要风险点。 图10:煤焦库存 单位:万吨

4、进出口: 海关数据显示,2020年4月份我国进口炼焦煤628.24万吨,环比增长11.45%,同比下降15.4%,累计进口2708万吨,累计同比增长13.6%。其中,澳大利亚进口炼焦煤446.71万吨,环比增长2.22%,同比增长64.45%;蒙古进口炼焦煤77.52万吨,同比大降78.96%,上月进口量仅为4.96万吨。全球疫情形势愈加严峻,国际需求短时间难有起色,以澳洲为例,其港口发运量基本以输出中国为主,而中国国内需求已经有限,加上通关政策继续收紧,预计进口增幅将有收窄趋势,但值得关注的是,由于进口煤价格仍在下跌,其性价比优势将继续吸引终端及贸易市场成交,预计未来炼焦煤环比进口量会继续维持可观数字。 图11:焦煤进口量 单位:万吨

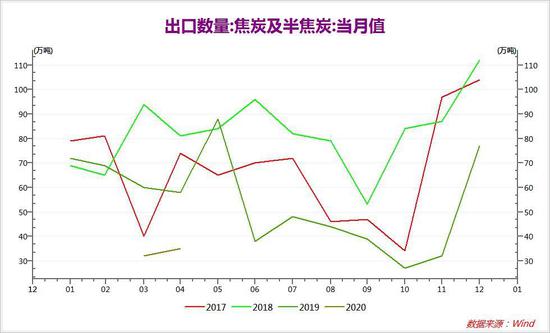

据海关总署发布的数据显示,中国2020年4月份出口数量及半焦炭35万吨共计35万吨,同比下降40.5%,环比增长9.38%。出口额为8191.5万美元,同比下降53.7%,环比增长19.67%。2020年1-4月份,全国累计出口数量103万吨,同比下降60.1%;累计出口金额24085.3万美元,同比下降69.2%。焦炭出口的主要国家(按出口量排序)是马来西亚、印度尼西亚、印度、越南、日本等。受疫情影响,海外焦炭需求锐减,中国焦炭出口受到较大影响,出口数量下降明显,同时进口数量明显增加。 图12:焦炭出口量 单位:万吨

三、后市展望与操作建议 焦煤:供应方面煤矿及洗煤厂开工连续保持高位,综合开工率环比继续小幅增加,焦市基本面向好,部分区域销售量随之增加,煤种价格调涨20-30,个别合同订单上浮50均有成交,生产积极性较好。进口煤方面蒙煤通关量逐步恢复,海外疫情影响需求较弱,进口价差不断扩大,国内进口意愿较高,虽有进口政策的限制,总体进口量不断激增。需求方面虽然国内近期焦企开工率一直处于高位,对焦煤的需求有一定的支撑,但是受海外疫情冲击,国外焦煤需求大幅减弱,导致全球焦煤过剩。库存方面随着下游提涨不断落地,焦化厂采购量增加,对焦煤有部分带动,但随着下游补库的完成,煤矿产量的提高,以及进口焦煤的通关落地,焦煤库存去化放缓,总体将保持高库存趋势。焦煤或将维持震荡偏弱态势。 焦炭:山东“以焦定煤”政策还需等待具体实施情况,目前焦炭供给、需求仍处在两旺的态势,但下游需求淡季已经到来,成材库存压力又有所显现,目前多地焦化利润水平已高于钢厂,后期随着供需缺口逐渐收窄,预计淡季钢厂将打压焦企的价格。 操作建议: 单边:J09:1900-2000区间操作;JM09:1150-1200区间操作;J01:观望为主,等待限产政策的实施情况;JM01:1200上方空单操作; 套利:空焦企利润;多钢厂利润; 风险点:疫情二次爆发;终端需求淡季。 大越期货 祝森林 |

|

|  |

|