核心观点 上半年回顾:受新冠疫情影响,节后下游需求恢复缓慢,物流运输一度停滞,出货暂停,库存压力较大,企业被迫降价出货。而后伴随“保供应、保春耕”的政策扶持,运输逐渐恢复,农需开启;而供应方面因滞销或原料不足等原因日产量降低,社会库存走低,市场价格迎来大幅快速持续的上涨。但涨至高位后,市场心态开始谨慎,并且农需扫尾,印标滞后,价格理性回落。 下半年展望:综合来看,供应端尿素联产产品行情不佳情况下、供应预计依旧维持高位,需求端步入用肥淡季、需求支撑力度减弱,且与国际价格难以对接,预计2020下半年市场主流行情以偏弱运行为主。7月份,农业仍存在刚需支撑,价格预计坚挺或有调涨预期;但是随着农需减少,市场价格或将逐步松动走跌。8月份,下跌空间或将继续扩大。而进入四季度之后,随着冬季限气和秋冬季大气环保治理,尿素开工负荷或有所减弱,尿素弱势行情或能得到一定缓解。 操作建议:09合约作为淡季合约,大方向以逢高抛空为主,01合约建议关注仓单机会。此外,注意关注阶段性跨期套利的机会。 一、上半年行情回顾 一季度尿素市场先扬后抑,节后受新冠疫情影响,生产企业因滞销或原料不足等原因日产量降低,物流运输受滞导致市场货源不足;而在“保供应、保春耕”的政策扶持下,下游农需逐步启动,交投缓慢回升,社会库存走低,市场价格迎来大幅快速持续的上涨。价格一路上涨至3月中旬,华鲁恒升小颗粒出厂高点涨至1800元/吨,较元旦上涨8%。随后由于农需陆续收尾,工业需求释放缓慢,印标滞后,市场心态开始谨慎,价格高位理性回落。 二季度整体行情涨跌频繁,大趋势以下跌偏弱运行为主。4月份中上旬山东区域部分装置转产,加上其他装置故障短停,引起短期局部供需偏紧,价格得以小幅上调。但农业减弱、刚需支撑有限,且临近假期,市场随后反转向下运行。5月份上旬延续下跌行情,但是华北等区域部分农需补货,检修转产企业的增加日产量下降,部分下游存抄底心理,中旬开始部分企业小涨探市。6月中上旬由于有农需支撑,整体行情持续小涨局面,但是到中旬后随着农需的收尾,加之业者心态悲观,厂家接单意愿较强,成交价格又不断下移。 数据显示,上半年华鲁恒升出厂价最高价1800元/吨,最低价1560元/吨。截至6月30日,1-6月份华鲁恒升出厂价均价1675元/吨,较去年同期低268元/吨,跌幅13.80%。 图1:华鲁恒升出厂价(元/吨)

资料来源:Wind,长江期货 图2:尿素小颗粒市场价(元/吨)

资料来源:Wind,长江期货 图3:尿素期货指数(元/吨)

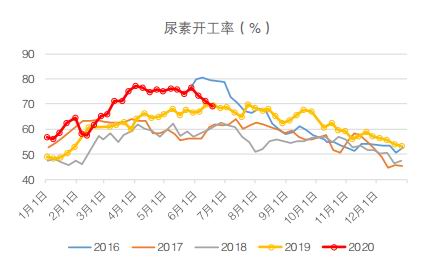

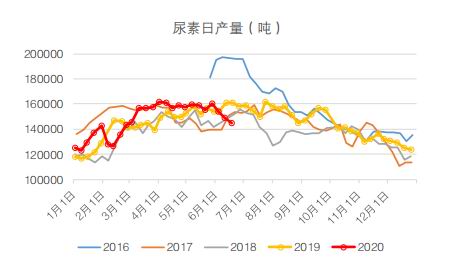

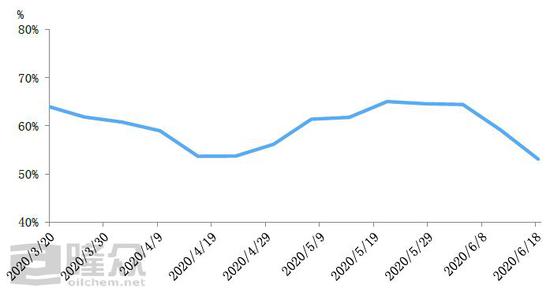

资料来源:博易云,长江期货 二、基本面分析 1.供应依旧维持高位 上半年,受多种因素影响,国内尿素产量增加。2月份受疫情影响,部分尿素生产企业因滞销或原料不足,部分企业开工率下调,日产量降低。从2月底开始,伴随出货的顺畅,开工率也逐渐提升到了正常水平。市场供应压力增加,加上市场恐慌情绪蔓延,现货商面临较大压力,降价出货为主,市场价格不断下调走低。六月份,因检修转产企业增加日产量下降。整体来看,虽然国内部分厂家减产检修,但是由于联产产品行情欠佳,生产企业生产尿素的积极性整体偏高。数据显示:1-6月份国内尿素生产企业装置开工负荷率约68.81%,较去年同期增加了6.92%。1-6月份国内尿素日均产量约14.74万吨,同比增加了约0.26万吨。 展望下半年,新增产能计划投产的企业有山东晋煤明升达(60万吨)、陕西龙门煤化(48万吨)、山东瑞星(80万吨)、湖北三宁化工(80万吨)、江西九江心连心(52万吨)、兴安盟乌兰泰安(120万吨),新增投产企业较多。而存量装置在产企业在其他联产产品行情不佳情况下,生产尿素积极性依旧良好。因此,预计整体下半年供应依旧维持高位。 图4:尿素开工率(%)

资料来源:Wind,长江期货 图5:尿素日产量(吨)

资料来源:Wind,长江期货 图6:尿素2020年装置检修情况(万吨)

资料来源:百川资讯,长江期货 图7:尿素2020年装置计划(万吨)

资料来源:百川资讯,长江期货 2.需求支撑力度减弱 近年来,我国尿素工业消费保持快速增长,农业消费趋于稳定。总体来看,2013年以前,尿素总需求量保持稳定增长。十八大,国家大力提倡发展生态农业,要求逐步控制化肥用量。2015年,农业部提出“2020年化肥施用量零增长行动”,并编制了一系列行动方案,2017年农业部农业供给侧结构性改革,坚持质量兴农、绿色兴农,提倡化肥减量增效,使得尿素农业需求持续下降,这将使化肥需求增长速度逐步放缓。据卓创监测产量数据以及海关数据显示,2020年1-5月份中国尿素表观消费量约2187万吨,同比2019年增11.07%。 国内尿素呈“全年生产,季节消费”的特点,工业用尿素消费季节性差异较小,农业消费淡旺季十分明显。整体来看,1-4月为传统春耕季节,5-7月是传统用肥旺季,南方大田作物用肥开始,同时工业需求较为旺盛,8-12月,尤其是10月份以后,农业消费进入淡季。复合肥企业1-4月多数进行复合肥冬储生产,开工率较高,需求量较大。5-7月复合肥企业集中进行高氮肥生产以备战三季度的玉米(2117, 3.00,0.14%)、水稻用肥,尿素消费同样可观。 展望下半年,农业需求逐步步入淡季,支撑力度相对减弱。7月份多地仍有农业刚需,但用量较上半年明显乏力;复合肥7-8月份虽有生产需求,但由高氮肥转为产高磷肥为主,对尿素需求有所减弱。工业需求预计相对平稳,后续持续关注工业需求接单的情况。 图8:我国各地作物及用肥时间统计

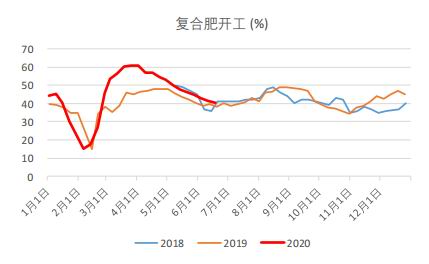

资料来源:长江期货 图9:复合肥开工(%)

资料来源:隆众资讯,长江期货 图10:三聚氰胺开工率(%)

资料来源:隆众资讯,长江期货 图11:尿素企业库存(万吨)

资料来源:Wind,长江期货 图12:尿素港口库存(万吨)

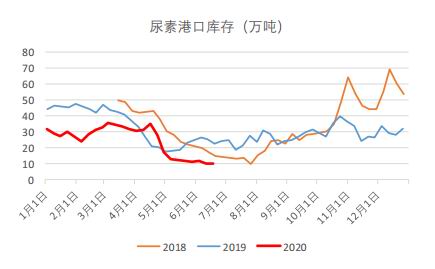

资料来源:Wind,长江期货 3.国际价格难以对接 印度RCF在2020年6月15日发出最新一轮招标,6月19号开标,7月28号船期。据悉,6月19日,印度RCF共收到12家公司投标,投标总量超过210万吨;东海岸CFR237.35美元/吨,西海岸CFR238.45美元/吨。换算此价格低于主流厂家出厂价50-100元/吨左右,大幅低于预期,国内价格还是难以与国际价格接轨。由于市场对于后市行情较为悲观,有部分企业降价进行出口;但是出口价格低且量少,预计下半年出口仍然不容乐观。 此外,受疫情仍无明显好转迹象的影响,后期不确定性依旧较强。 三、下半年行情展望 1.展望:整体偏弱运行为主 综合来看,供应端尿素联产产品行情不佳情况下、供应预计依旧维持高位,需求端步入用肥淡季、需求支撑力度减弱,且与国际价格难以对接,预计2020下半年市场主流行情以偏弱运行为主。7月份,农业仍存在刚需支撑,价格预计坚挺或有调涨预期;但是随着农需减少,市场价格或将逐步松动走跌。8月份,下跌空间或将继续扩大。而进入四季度之后,随着冬季限气和秋冬季大气环保治理,尿素开工负荷或有所减弱,尿素弱势行情或能得到一定缓解。 2.投资建议:逢高抛空为主 09合约作为淡季合约,大方向以逢高抛空为主,01合约建议关注仓单机会。此外,注意关注阶段性跨期套利的机会。 图13:尿素1月基差(元/吨)

资料来源:Wind,长江期货 图14:尿素5月基差(元/吨)

资料来源:Wind,长江期货 图15:尿素9月基差(元/吨)

资料来源:Wind,长江期货 图16:尿素1-5价差(元/吨)

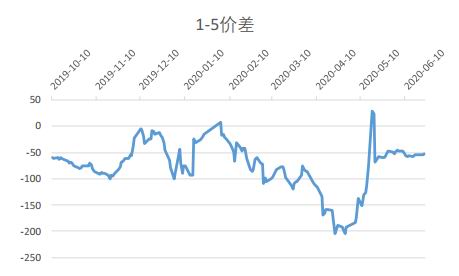

资料来源:Wind,长江期货 图17:尿素5-9价差(元/吨)

资料来源:Wind,长江期货 图18:尿素9-1价差(元/吨)

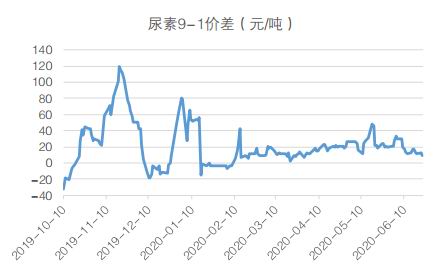

资料来源:Wind,长江期货 长江期货 卢哲 汪浩铮 曹雪梅 |

|

|  |

|