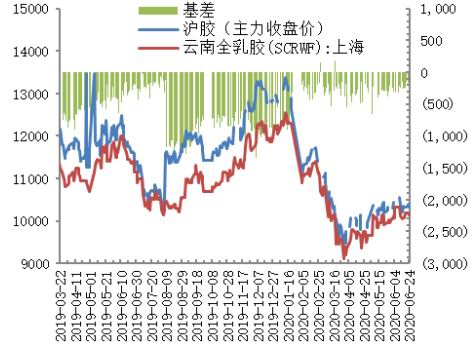

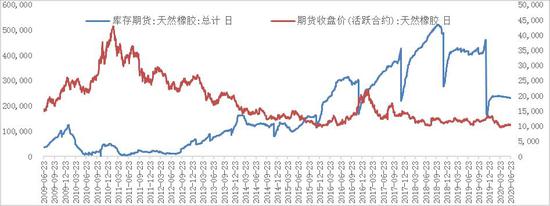

要点提示: 1.经济弱复苏,汽车行业景气度提升 2.东南亚产胶国减产,供应尚未释放 3.全年供需仍显过剩,三季度供需阶段性缓和 4.泰国原料价格上涨,海南胶水价格创新高 5.政策加码,需求回升预期发酵 市场展望与投资策略: 宏观面:国内疫情再次爆发可能性小,国内经济弱复苏,汽车行业景气度提升。供应端:进入7月,东南亚产胶国开割比例依旧不高,胶水产出较往年同期偏少,原料偏紧状态暂无明显改善,供应稍显偏紧,需求端:5月重卡、汽车数据好转验证需求回暖逻辑,在政策加码下需求回暖预期有望逐步发酵,供需矛盾有望缓和,胶价有望修复性震荡偏强走势。 策略:激进者建议沪胶、20号胶逢回调买入 一、6月行情回顾 6月沪胶主力延续区间震荡,最高价10740点,最低价10120点,震幅为6%。沪胶基本面多空博弈加剧,国内外疫情反复,市场避险情绪升温,操盘意愿较弱,国内外胶水产出较往年同期偏少,原料价格坚挺,成本端存在支撑,而下游需求回暖预期逐步验证,重卡、汽车数据好转,但政策刺激或将透支后期需求,青岛保税区区外库存高企,去库存压力较重,胶价大幅走高动力不足。 图1:沪胶主力区间震荡,基差收窄

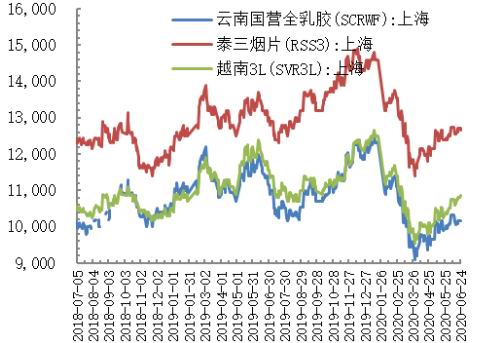

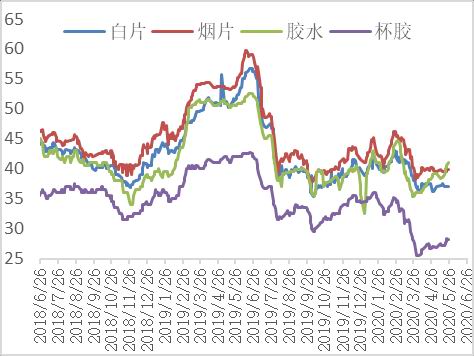

资料来源:华安期货投资咨询部;wind 图2:天然橡胶(10630, 35.00, 0.33%)主流现货价格小幅上涨

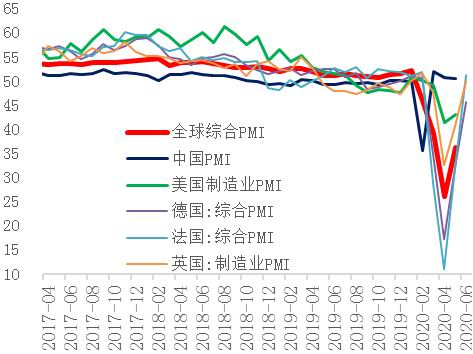

资料来源:华安期货投资咨询部;wind 二.经济弱复苏,汽车行业景气度提升 国内疫情再次爆发可能性小,市场恐慌情绪降温。近期欧美疫情有所反复,国内河北、北京疫情有抬头迹象,市场避险情绪升温,橡胶期货持仓成交下滑,但党中央国务院高度重视疫情进展,国内疫情管控措施有力,国内疫情再次爆发可能性较小。 全球经济呈现逐步复苏态势,汽车行业成政策发力点。从经济先行指标来看,全球PMI拐点或现,欧美国家疫情得到初步控制,各国纷纷出台刺激经济方案,各行业复工复产,行业景气度逐步复苏,经济呈现弱复苏趋势,而汽车行业作为可选消费在国民经济中发挥重要作用,汽车行业景气度提升将带来其上下游产业链的直接受益,截止2020年5月,国内社会消费品零售总额当月同比下滑2.8%,而汽车类消费总额同比转正为3.5%。 图3:全球PMI拐点已现

资料来源:华安期货投资咨询部;wind;海通证券 图4:国内社会消费品总额降幅同比收窄

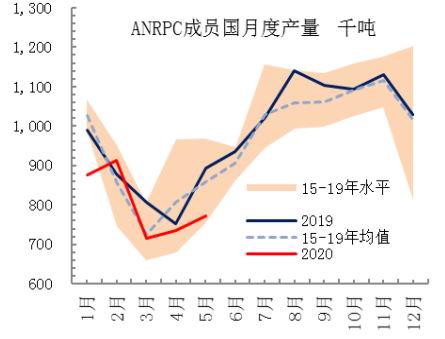

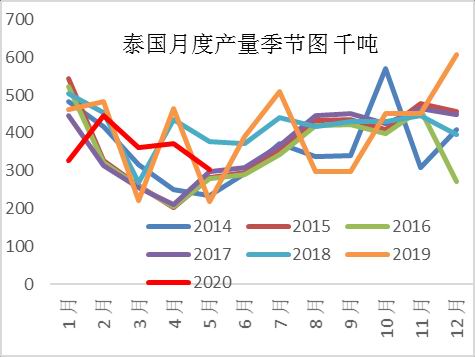

资料来源:华安期货投资咨询部;wind;海通证券 三.基本面分析 1.东南亚产胶国减产,供应尚未释放 东南亚产胶国减产,供应尚未释放。ANRPC成员国包括泰国、印尼、越南、马来西亚、中国等13个国家,天然橡胶产量占全球总产量的90.5%,据ANRPC,5月天然橡胶产量为77.1万吨,处于近五年的低位,1-5月ANRPC天然橡胶产量400.98万吨,同比下降7.2%,主要由于东南亚前期干旱及疫情导致下游需求大幅下滑,原料价格持续低迷导致割胶意愿不佳,而进入7月,东南亚割胶进程依旧缓慢,尚未全面开割,供应释放压力不大。 泰国政策加码助力橡胶产业,产量同比持平。泰国橡胶委员会投入350亿泰铢(约合76亿人民币)以减缓疫情期间胶农的经济压力,以确保橡胶收入不低于60泰铢/公斤(约合13块人民币/公斤),此项举措将对胶农割胶积极性有所提振,同时泰国交通部拟投资856亿2300铢加工道路中间橡胶隔离墩和指路牌,投用于全国12,000公里道路,替代价格更贵的水泥隔离墩。这两项措施将有助于橡胶产业供需基本面改善。 图5:ANRPC天然橡胶产量同比下滑

资料来源:华安期货投资咨询部;Wind 图6:泰国天然橡胶产量同比持平

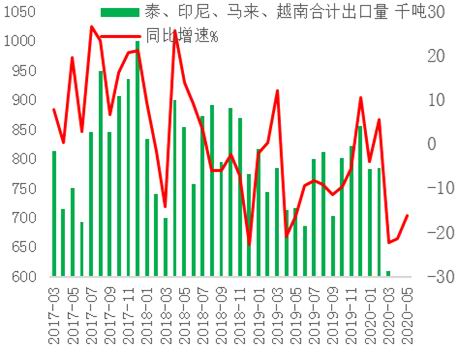

资料来源:华安期货投资咨询部;Wind 四大主产区天然橡胶出口量同比下滑。东南亚四大主产国泰国、越南、马来西亚、印度尼西亚疫情得到初步控制,进入7月,产区人员流动、物流运输将恢复常态,橡胶出口或将恢复往年正常水平,7月出口量将增长,据ANRPC,四大主产区5月天然橡胶出口量60.16万吨,同比下滑16.14%,1-5月出口量334.04万吨,同比下滑11.5%。 国内橡胶需求回暖,进口量出现回升。天然橡胶是对外依存度较高的品种,国内产量较小,大部分依赖进口,进口来源国主要是泰国、越南、马来西亚、印尼四大橡胶主产区,四国占我国进口量的90%左右,由于国内逆周期调控政策持续发力,各地区出台汽车促销费政策,政策加码带来橡胶需求回升,贸易商进口意愿增加,据ANRPC,2020年1-5月天然橡胶进口量194.93万吨,同比下滑2.6%,降幅持续收窄,5月进口量41.6万吨,同比上涨11%,增速出现回升。 图7:四大主产区出口量同比下滑

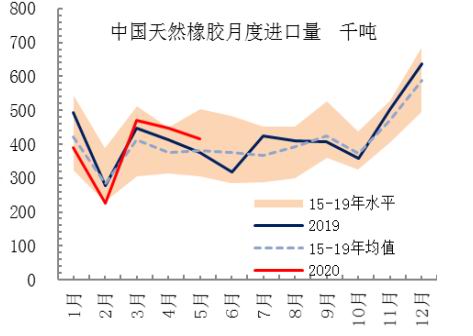

资料来源:华安期货投资咨询部;Wind; 图8:我国天然橡胶进口量同比上升

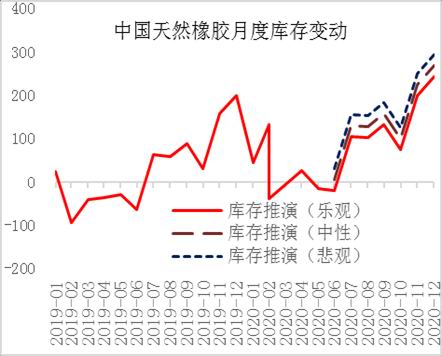

资料来源:华安期货投资咨询部;Wind; 2.全年供需仍显过剩,三季度供需阶段性缓和 2020年ANRPC天然橡胶供需仍显过剩。据ANRPC最新预测,继续下调全球天然橡胶供需预测,需求同比下降至6%至1290万吨,产量同比下滑4.7%至1300万吨,供需仍显过剩,笔者以2019年ANRPC天然橡胶供需数据为基础,以供应+2.3%、0%、-2.3%,需求+3.2%、0%、-3.2%,进行供需场景分析,如下图9所示,三种场景即2020年乐观预测、中性预测、悲观预测,供需差值即库存变动仍为正值,2020年天然橡胶供需仍显过剩。 三季度天然橡胶供需矛盾改善,胶价易涨难跌。笔者以2020年ANRPC天然橡胶年度三种场景数据为基础,对2020年剩下月份进行库存推演,7-9月供需矛盾缓和,即库存有去化趋势,11-12月,供需矛盾严峻,即库存有累积趋势,这也与天然橡胶季节性规律相符合,7-9月国内外新胶容易受天气因素炒作,今年厄尔尼若现象概率较大,胶价易涨难跌,11-12月新胶大批上市,供应大幅增加,胶价或承压下跌。 图9:ANRPC天然橡胶年度供需推演

资料来源:华安期货投资咨询部;Wind; 图10.我国天然橡胶月度库存推演

资料来源:华安期货投资咨询部;Wind 国内隐性库存高企,去库压力较大。青岛保税区区外库存一直呈现累库状态,目前区外库存约64万吨,库存高企,令胶价大幅上涨动力不足。笔者统计了近10年以来,天然橡胶交易所仓单量与沪胶主力收盘价得出其相关系数达到-0.7,属于中度负相关关系。 图11:上期所仓单量与沪胶主力收盘价走势

资料来源:华安期货投资咨询部:华泰期货;wind 3.泰国原料价格上涨,海南胶水价格创新高 泰国受连续降雨割胶进程缓慢,胶水产出较往年同期偏少,原材料价格出现上涨,成本端存在支撑。截止6月26日,胶水价格44.3泰铢/公斤,较月初上涨3.1泰铢/公斤,杯胶价格为32.4泰铢/公斤,较月初上涨4泰铢/公斤。 云南、海南产区全乳胶减产,胶水价格上涨。我国云南、海南产区由于白粉病与干旱导致减产,新胶尚未进入全面开割,胶水产量维持低位,原材料紧缺导致近期原材料价格坚挺,海南胶水收购价格突破14000元/吨,创近年来新高。 图12:原材料价格小幅上涨

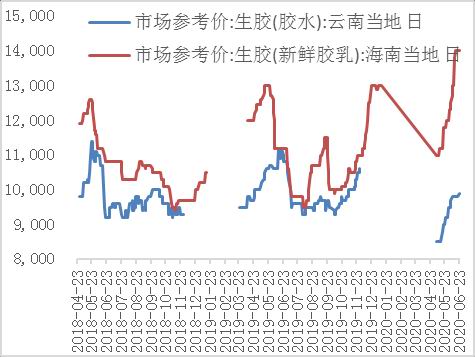

资料来源:华安期货投资咨询部;Wind; 图13:云南、海南胶水价格上涨

资料来源:华安期货投资咨询部;Wind 4.政策加码,需求回升预期发酵 政策加码下需求提升预期有望逐步发酵。据中汽协,5月汽车产销分别完成218.7万辆与219.4万辆,环比增长4%和5.9%,同比分别上涨18.2%和14.5%,1-5月汽车产销分别完成778.7万辆和795.7万辆,产销量同比分别下降24.1%和22.6%,降幅同比继续收窄9.3个百分点和8.5个百分点。随着国内疫情再次爆发可能性小,各地区汽车促消费政策落到实处,及两会提出的扩内需稳消费的战略目标,需求回升预期有望逐步发酵。 图14:5月汽车销量同环比增长

资料来源:华安期货投资咨询部;汽车工业协会;wind 图15:重卡销量同比大幅增加

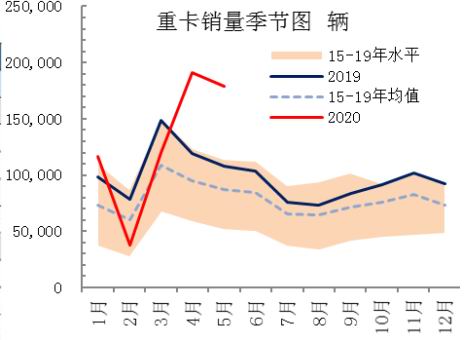

资料来源:华安期货投资咨询部;汽车工业协会;wind 政策推动加快更新,重卡销量有望维持较高水平。5月重卡销售17.9万辆,环比下降6.4%,同比增长65.6%。重卡销量同比大增一方面由于前期压抑的购车需求快速释放,随着两会定调财政政策更加积极,国内大型基建项目陆续开工,物流车、工程车市场订单超过去年同期水平,另一方面部分地区实施国三车限行、国三淘汰补贴退坡、车辆必须带ETC选装等重卡相关政策。自7月1日起浙江东阳市区、横店镇区对国三及以下排放的柴油货车采取限行措施;东莞市核心控制区实施国三排放标准柴油货车全天24小时限行,重型货车高峰时段限行;佛山市实施国三排放标准柴油货车限制通行;深圳市所有生产、进口、销售和注册登记的重型城市车辆应符合国六a排放标准;随着各地对国三重卡限行的增加,国三重卡的淘汰速度或加快,逆周期调节带动物流重卡、工程重卡销量有望维持在较高水平。 重卡需求大幅改善并有持续向好迹象,但胶价不见反弹,主要是由于重卡销量一般反映着基建投资,而基建投资是对冲经济下行压力的调节工具,与经济呈负相关关系,笔者统计了2013年以来,沪胶主力月度均价与重卡月度销量走势,发现其相关系数为-0.1,呈现弱负相关关系,这也可以解释重卡销量好不一定代表沪胶价格上涨的逻辑。 图16:全钢胎开工率增加

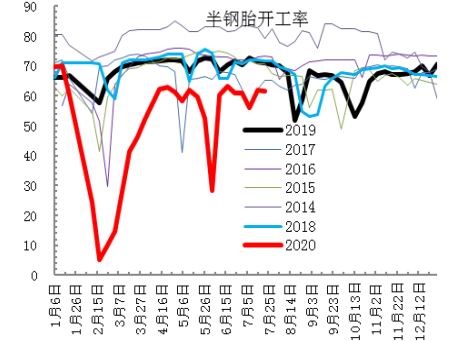

资料来源:华安期货投资咨询部;Wind 图17:半钢胎开工率增加

资料来源:华安期货投资咨询部;Wind 汽车消费政策成果逐渐显现,轮胎开工率有望继续增加。政策刺激下的集中购车对于5-6月的市场恢复能够起到较好的促进作用,汽车行业景气度有望边际改善,市场消费信心逐步修复,轮胎开工率有望维持增长,截止6月24日,全钢胎开工率为66.63%,半钢胎开工率为61.62%。 四、市场展望 宏观面:国内疫情再次爆发可能性小,国内经济弱复苏,汽车行业景气度提升。供应端:进入7月,东南亚产胶国开割比例依旧不高,胶水产出较往年同期偏少,原料偏紧状态暂无明显改善,供应稍显偏紧,需求端:5月重卡、汽车数据好转验证需求回暖逻辑,在政策加码下需求回暖预期有望逐步发酵,供需矛盾有望缓和,胶价有望修复性震荡偏强走势。 策略:激进者建议沪胶、20号胶逢回调买入 华安期货 王飞 陆哲远 张洋洋 |

|

|  |

|