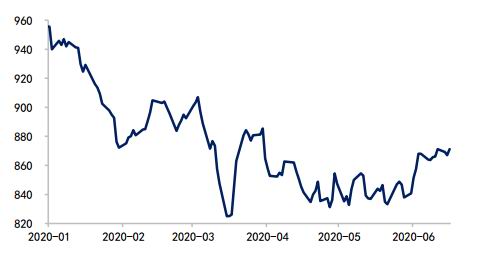

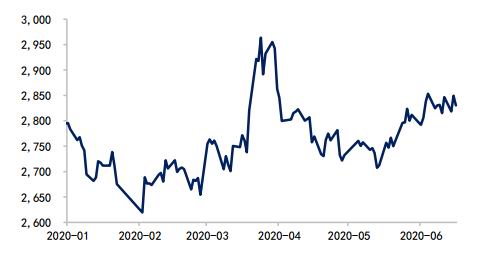

行情回顾: 今年上半年豆粕(2905, 7.00, 0.24%)重心震荡上移,走势呈不规则“W”型,市场交易点主要围绕南美大豆(4791, -59.00, -1.22%)产量、疫情下南美大豆发货进度、国内现货库存以及外盘美豆等展开。 基本面分析: 供给方面,今年巴西雷亚尔贬值加快了巴西大豆的销售进度,根据船期预计,6、7和8月份进口大豆到港为1044.1、1040和920万吨。不过目前巴西大豆剩余待销售量有限,预计7月起,巴西大豆出口量将出现明显下降,国内进口大豆和豆粕供给压力或将在8、9月份出现缓解。按往年进口规律来看,四季度是美国大豆的进口窗口期,目前看今年美豆大概率丰产,而两国达成第一阶段协议,当前我国正积极采购2020/21年度美国大豆。因此预计今年三、四季度进口大豆供给整体宽松,8、9月份或出现阶段性到港偏少现象。不确定性在于今年美国大豆能否丰产以及两国关系。 需求方面,去年非洲猪瘟在全国蔓延后,生猪存栏量出现断崖式下跌,2019年猪饲料产量占总饲料的比例降为42%,而随着生猪复养进程的推进,预计今年猪饲料占比有望出现增长。禽饲料需求方面,预计今年下半年呈高位偏弱趋势,同时受疫情影响,今年水产需求不及预期,不过水产在饲料需求中占比较小,预计整体饲料需求缓增趋势不变。 后市展望: 随着前期巴西大豆销售进度的加快,后期对美国大豆的依赖性将逐渐增强,市场主要交易点为美国大豆主产区天气和两国关系。而三季度前期进口大豆集中到港压力已在盘面反映,现货累库压力主要表现为基差偏弱。由于上一年度全球大豆主产国的库存和库存消费比均出现回落,且随着我国生猪存栏的恢复,需求呈缓增趋势,豆粕下方支撑偏强,而能否打开上涨通道,则主要依赖于产区天气的变化。若三季度美国大豆产区天气恶化,导致新作产量受损,则豆粕上方有较大上涨空间,若天气依旧良好,新作美国大豆丰产,则豆粕难出现趋势性上涨行情,或维持区间震荡走势。 一、行情回顾 今年上半年豆粕重心震荡上移,走势呈不规则“W”型,具体可分为以下4个阶段。 1月份震荡回落,豆粕指数收涨-4.30%。南美预期丰产,两国签署第一阶段贸易协议,进口美国大豆数量有望增加,以及油强粕弱,年前下游备货不积极,是该阶段豆粕下行的主要原因。 2、3月份触底反弹,豆粕指数累计收涨12.35%。由于新冠疫情爆发冲击餐饮消费,油粕比转为粕强油弱,同时国内豆粕现货低库存,叠加南美疫情引发进口大豆到港延迟担忧,多重利多下豆粕上涨突破3000。 4月份高位回落,豆粕指数收涨-4.56%。疫情并未影响南美发货,且由于雷亚尔贬值,今年巴西大豆发货量创同期高位,预期5月起进口大豆到港压力偏大,叠加外需偏弱导致外盘美豆回落,因此豆粕高位回调。 5、6月份底部震荡偏强。5月中旬两国紧张关系升温带动内盘偏强运行,且由于巴西剩余未销售大豆有限,美豆出口前景改善,外盘底部价格抬升提振连粕底部,但新作美豆仍存丰产前景,豆粕上方空间有限,该阶段盘面震荡偏强整理,而现货累库压力主要表现为基差走弱。 图1 CBOT大豆主力合约走势(美分/蒲)

数据来源:Wind、国都期货研究所 图2 豆粕指数价格走势

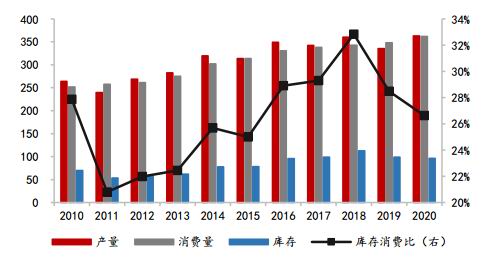

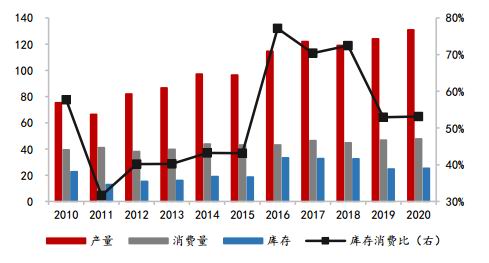

数据来源:Wind、国都期货研究所 二、基本面分析 (一)旧作大豆存产需缺口,全球库存消费比下滑 6月份USDA供需报告估计,2019/20年度全球大豆存产需缺口1300万吨,库存消费比下降至28.47%,为近四年低点,该年度美国大豆同比减产近2400万吨,以及阿根廷大豆同比减产近500万吨,是导致全球大豆产不足需的主要原因。同时USDA预测2020/21年度全球大豆产需均有所增加,但全球大豆期末库存仍呈下降趋势,因此库存消费比或连续两个年度下滑。不过目前新作美国大豆仍在生长阶段,且距离下一轮南美大豆生长期较远,因此2020/21年度预测数据存较大不确定性。 巴西大豆方面,USDA估计2019/20年度巴西大豆产量1.24亿吨,同比增产500万吨,增幅达4.2%,今年巴西南部南里奥格兰德州由于持续干旱导致产量受损,因此巴西增产幅度不及预期。同时雷亚尔贬值增加了巴西大豆的竞争力,USDA估计该年度巴西大豆国内消费以及出口累计同比增加1250万吨,因此2019/20年度巴西大豆期末库存降至2483万吨,库存消费比降至52.94%,创近四年新低。 阿根廷大豆方面,USDA估计2019/20年度阿根廷大豆产量500万吨,同比下降530万吨,降幅接近10%,大豆生长期遭遇长期干旱天气导致单产下滑是今年减产的主要原因。由于阿根廷国内消费以及出口同比变化有限,因此2019/20年度阿根廷大豆期末库存降至2560万吨,库存消费比降至53.46%,创近八年新低。 美国大豆方面,2019年美豆在种植期遭遇强降雨,导致单产及种植面积均出现下滑,产量同比下降近2400万吨,降幅近20%,因此2019/20年度美国大豆期末库存降至1592万吨,库存消费比降至26.1%。新作美国大豆现处于生长阶段,6月USDA报告预测2020/21年度美国大豆产量预计将恢复至11226万吨,同时出口预计将恢复至5579万吨,期末库存及库存消费比或将继续下滑。不过截至目前,新作美国大豆产区天气良好,叠加美大豆玉米(2108, 1.00, 0.05%)比价处于同期高位,预计新作美豆单产、面积以及产量均存上调空间。 图3 全球大豆供需平衡(百万吨)

数据来源:Wind、国都期货研究所 图4 巴西大豆供需平衡(百万吨)

数据来源:Wind、国都期货研究所 图5 阿根廷大豆供需平衡(百万吨)

数据来源:Wind、国都期货研究所 图6 美国大豆供需平衡(百万吨)

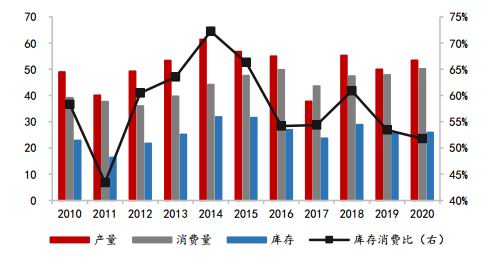

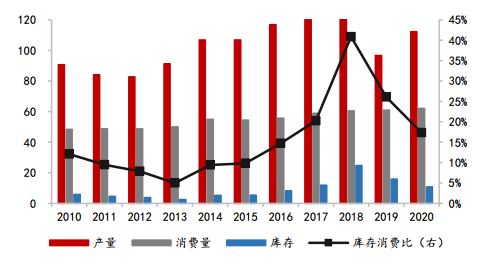

数据来源:Wind、国都期货研究所 (二)进口大豆供给预期宽松,关注美国大豆丰产能否兑现 海关数据显示,今年1-5月份我国累计进口大豆到港3388.1万吨,较去年同期3176.2万吨增加6.7%。今年巴西雷亚尔贬值加快了巴西大豆的销售进度,3月起巴西月大豆出口量均创历史同期新高,天下粮仓根据船期预计,6、7和8月份进口大豆到港为1044.1、1040和920万吨。不过目前巴西大豆剩余待销售量有限,截止6月12日,巴西19/20年度大豆销售已完成89%,去年同期为67%,因此预计7月起,巴西大豆出口量将出现明显下降,国内进口大豆和豆粕供给压力或将在8、9月份出现缓解。按往年进口规律来看,四季度是美国大豆的进口窗口期,目前看今年美豆大概率丰产,而两国达成第一阶段协议,当前我国正积极采购2020/21年度美国大豆。因此预计今年三、四季度进口大豆供给整体宽松,8、9月份或出现阶段性到港偏少现象。不确定性在于今年美国大豆能否丰产以及两国关系。 库存方面,由于今年3、4月份进口大豆到港较少,国内沿海油厂大豆、豆粕库存均降至历史同期低位,不过随着巴西销售进度加快,5月起进口大豆到港量出现明显增长,油厂压榨量升至高位,豆粕库存由低位持续上涨,考虑6、7月份大豆到港量均维持1000万吨以上,因此豆粕现货仍存累库压力,预计8月起累库压力将逐渐缓解。天下粮仓数据,截至6月12日,国内沿海主要地区油厂进口大豆库存为508.6万吨,较去年同期426.41万吨增加19.27%,豆粕库存为75.09万吨,较去年同期76万吨减少1.19%。 图7 国内进口大豆到港量(万吨)

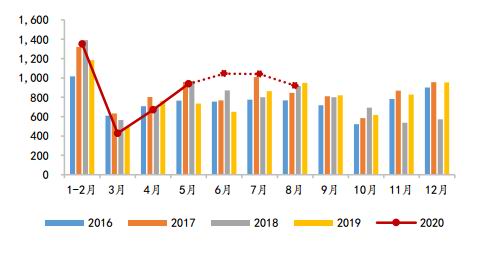

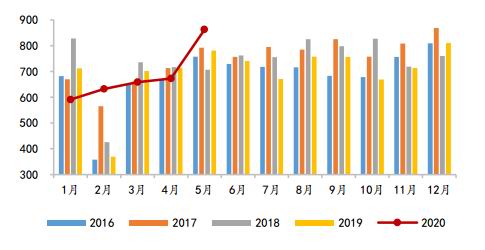

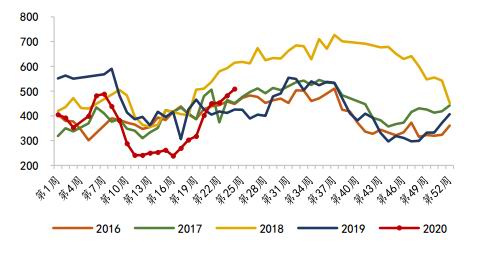

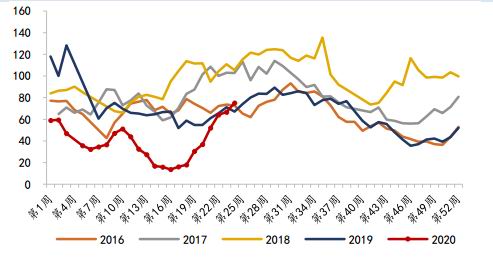

数据来源:Wind、国都期货研究所 图8 国内大豆压榨量(万吨)

数据来源:Wind、国都期货研究所 图9 国内沿海油厂大豆库存(万吨)

数据来源:天下粮仓、国都期货研究所 图10 国内沿海油厂豆粕库存(万吨)

数据来源:Wind、国都期货研究所 图11 巴西大豆出口月度规律(万吨)

数据来源:Wind、国都期货研究所 图12 美元兑人民币及雷亚尔汇率

数据来源:Wind、国都期货研究所 (三)生猪复养继续推进,饲料需求呈缓增趋势 国家统计局数据,2020年1-5月我国饲料产量累计1.04亿吨,同比增加9.33%。全国生猪复养进程的推进以及禽类存栏处于高位是饲料产量同比增加的主要原因。农业农村部数据,今年5月份能繁母猪存栏环比增长3.9%,连续第8个月环比增长,生猪存栏环比增长了3.9%,为连续第4个月环比增长。目前生猪养殖利润依旧处于历史高位,因此补栏积极性仍在。而从生猪养殖过程来看,能繁母猪受孕后妊娠期为4个月,通常仔猪2个月大后对饲料需求开始增加,因此最早补栏的能繁母猪转化为豆粕的需求或在2020年二季度后期,三、四季度猪饲料需求有望持续好转。但三元母猪留种以及非洲猪瘟仍散点复发或在一定程度上减缓了猪饲料需求的增速。 禽饲料方面,天下粮仓数据,5月份全国在产蛋鸡存栏量为12.13亿只,环比下降2.73%,同比增长8.50%。受去年猪价大涨影响,蛋鸡养殖利润高企导致补栏量大幅增加,目前去年大量补栏的鸡苗已逐渐开产,在产蛋鸡存栏处于历史同期高位。而从淘鸡进度来看,尽管养殖利润下滑至亏损状态,但养殖户普遍看好下半年行情,因此主动去产能意愿不大,预计禽饲料需求量难有增长,亦难有大跌,大概率仍将维持高位偏弱趋势。 就整体饲料产量而言,去年非洲猪瘟在全国蔓延后,生猪存栏量出现断崖式下跌,2019年猪饲料产量占总饲料的比例降为42%,而随着生猪复养进程的推进,预计今年猪饲料占比有望出现增长。受疫情影响,今年水产需求不及预期,不过水产在饲料需求中占比较小,预计整体饲料需求缓增趋势不变。 图13 国内饲料月度产量(吨)

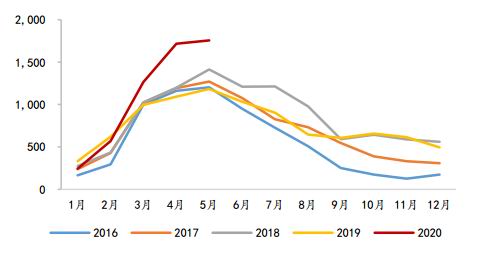

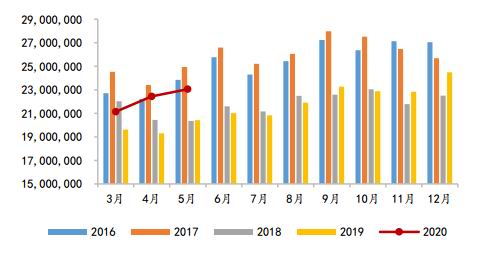

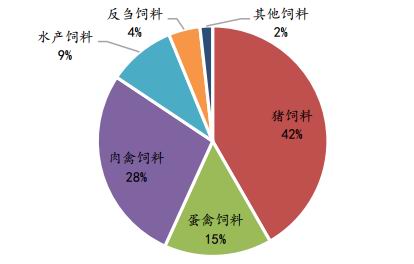

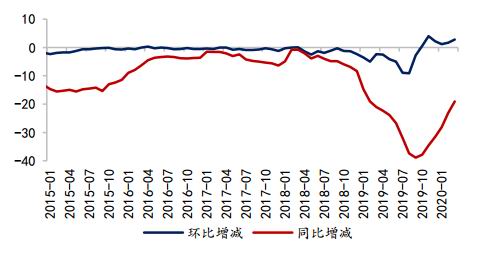

数据来源:Wind、国都期货研究所 图14 2019年饲料需求结构

数据来源:Wind、国都期货研究所 图15 生猪存栏同比及环比变化(%)

数据来源:Wind、国都期货研究所 图16 能繁母猪存栏同比及环比变化(%)

数据来源:Wind、国都期货研究所 图17 生猪养殖利润(元/吨)

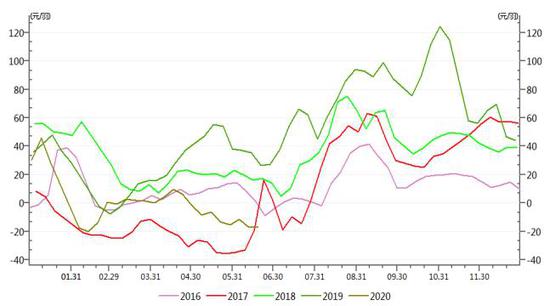

数据来源:Wind、国都期货研究所 图18 在产蛋鸡存栏(亿只)

数据来源:天下粮仓、国都期货研究所 图19 蛋鸡养殖利润(元/羽)

数据来源:Wind、国都期货研究所 图20 肉鸡养殖利润(元/羽)

数据来源:Wind、国都期货研究所 (四)新作美国大豆预期丰产,关注生长关键期天气 6月中旬美国大豆基本已完成种植阶段,截至6月14日当周,USDA作物生长周报显示,美国大豆优良率为72%,处于历史同期较高位,接近2016年和2018年的优良率。6月份USDA供需报告预测2020/21年度美国大豆单产为49.8蒲/英亩,作为对比2016年和2018年美国大豆的单产分别为51.9蒲/英亩和50.6蒲/英亩,因此新作美豆单产仍存上调空间。同时由于今年美国大豆和玉米的比价一直处于历史同期高位,考虑玉米转种大豆情况的存在,预计6月底公布的种植面积报告会较当前种植面积预测有所上调,所以目前看,2020/21年度美国大豆存丰产预期。 基于IRI/CPC模型预测的ENSO概率显示,厄尔尼诺中性最有可能持续至2020年北半球夏季,而秋冬季发生拉尼娜和厄尔尼诺中性的概率大致相等,约为40%-50%。统计美国大豆在2000/01至2019/20累计20个年度的生长期天气现象发现,厄尔尼诺事件发生了5次,拉尼娜事件发生了6次,厄尔尼诺中性现象为9次,同时美国大豆单产同比下降了10次,其中厄尔尼诺年份占2次,拉尼娜年份占4次,厄尔尼诺中性年份占4次,可见在拉尼娜和厄尔尼诺中性年份美国大豆单产下降的概率相比于厄尔尼诺年份更大。不过今年截至目前为止,新作美国大豆产区天气良好,提振了丰产前景,而7、8月份美国大豆将进入结荚鼓粒的关键期,期间若出现干旱天气则对大豆单产不利,后期需继续关注。 图21 美国大豆优良率(%)

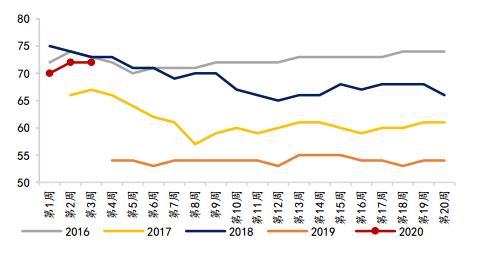

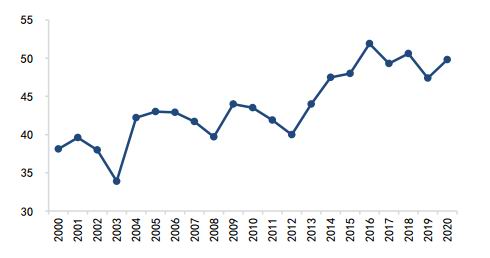

数据来源:Wind、国都期货研究所 图22 美国大豆单产(%)

数据来源:Wind、国都期货研究所 图23 美国大豆玉米比价

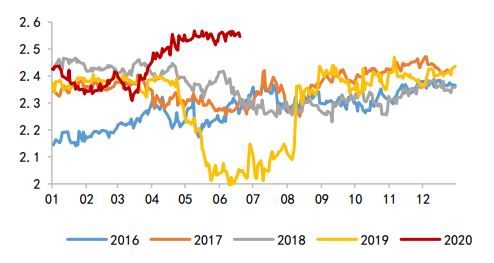

数据来源:Wind、国都期货研究所 图24 基于IRI/CPC模型预测的ENSO概率

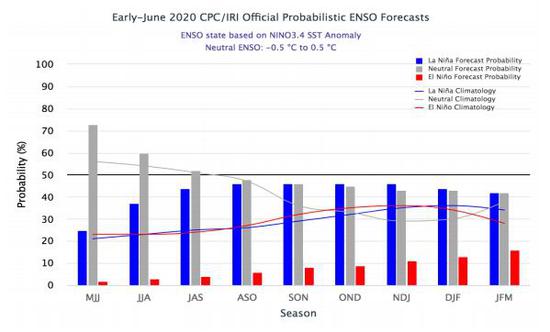

数据来源:NOAA、国都期货研究所 三、后市展望 目前豆粕主力合约基差已降至历史低位,根据船期预计6、7月份进口大豆到港量均维持在1000万吨以上,油厂压榨量或持续处于高位,因此豆粕现货库存存继续累库压力,而期货盘面含两国关系升水和天气升水,因此预计基差仍底部偏弱运行。8月份随着进口大豆到港的减少,预计基差有望出现底部反弹。 油粕比方面,今年豆油一直有收储传闻,因此近期累库压力弱于豆粕,预计油粕比偏多趋势或维持至7月份,8月份豆粕库存或见顶,油粕比或转为粕强油弱格局。 图25 豆粕主力合约基差(元/吨)

数据来源:Wind、国都期货研究所 图26 油粕比值

数据来源:Wind、国都期货研究所 随着前期巴西大豆销售进度的加快,后期对美国大豆的依赖性将逐渐增强,市场主要交易点为美国大豆主产区天气和两国关系。而三季度前期进口大豆集中到港压力已在盘面反映,现货累库压力主要表现为基差偏弱。由于上一年度全球大豆主产国的库存和库存消费比均出现回落,且随着我国生猪存栏的恢复,需求呈缓增趋势,豆粕下方支撑偏强,而能否打开上涨通道,则主要依赖于产区天气的变化。若三季度美国大豆产区天气恶化,导致新作产量受损,则豆粕上方有较大上涨空间,若天气依旧良好,新作美国大豆丰产,则豆粕难出现趋势性上涨行情,或维持区间震荡走势。 四、风险提示 1、新冠疫情继续恶化,全球需求难以增长; 2、非洲猪瘟疫情再次爆发,猪饲料需求难以上涨; 3、两国关系恶化,进口美国大豆受阻,供给难以兑现。 国都期货 王雅静 |

|

|  |

|