内容提要: 1、库消比预估破10%,全球植物油供需趋紧 2、马来西亚去库存预期较强,库存压力有限 3、印尼减产预期,可能成为不确定因素 4、三季度库存有望走高,四季度关注贸易关系 第一部分 上半年行情回顾 2020年上半年,受新冠肺炎进一步扩散,投资者对全球经济受到影响的忧虑进一步加剧,全球金融市场惨遭重创,农产品也未能独善其身,而马来西亚棕榈(5000, -28.00, -0.56%)油因产量增加,出口下降,库存有所积压,打压国内外棕榈油期价大幅下跌,3月下旬,受市场担心疫情可能影响棕榈果采摘,棕榈油有所反弹,但反弹幅度不大,在增产以及下游消费差的影响下,棕榈油重回跌势。进入5月,在出口有所好转,印尼以及马来西亚大力支持生物柴油计划,马来和印度的关系好转,多国放松管制,引发需求反弹以及国内棕榈油库存偏低等多重利多因素影响下,棕榈油触底反弹,反弹一直延续至6月中下旬。

资料来源:博易大师 第二部分 影响因素分析 一、库消比预估破10%,全球植物油供需趋紧 根据美国农业部最新报告显示,2019/2020年全球植物油产量预估20409万吨,消费预估20037万吨,当年度产需富余372万吨,考虑损耗等其他因素,期末库存预估由期初的2170万吨下降至2168万吨,库存消费比为10.82%(首次预估为10.89%),2018/2019年度为10.83%。 2020年5月美国农业部首次公布2020/2021年度供需,根据6月最新调整数据来看,2020/2021年度全球植物油结转库存为2033万吨,比上一个年度减少135万吨,库存消费比9.87%,连续第三个年度下降,同时也是2010/11年度以来首次低于10%,显示全球植物油供需格局紧平衡。三大油脂结转库存共同下滑,产量最大的棕榈油下滑幅度最大,减少65万吨,其次菜籽油减少37万吨,豆油减少6万吨。 1999/20年度以来,仅有四个年度库消比小于10%,分别为2002/03、2003/04、2007/08、2009/10年度,油脂期货中最早上市时间为豆油2006年1月9日,对应后两个年度的行情,可知油脂期货价格都走出了涨幅超过30%的牛市行情,时间跨度分别为2006.4-2008.3以及2009.3-2011.1,前两个年度参照CBOT豆油指数(与三大油脂期货相关性高达87%以上)行情,2002年至2004年2月CBOT豆油指数强势上涨,涨幅超过100%。由此可见,在库消比小于10%的年度里,油脂价格均有一轮上涨行情。 虽然并不能通过以上分析直接推断未来牛市行情一定重现(因为需要宏观环境等因素配合,且2020/2021年度预估数据很可能再调整),但是我们可以认为10%是一个关键关口,低于该数值,则为期价提供坚挺的供需大环境,前两个年度全球植物油不断萎缩靠向10%,说明全球植物油供需格局趋紧,对油脂价格构成强底部支撑。

数据来源:wind 瑞达期货研究院 二、棕榈油主产国供需 1、马来西亚:去库存预期较强 库存压力有限 据马来西亚棕榈油局(MPOB)公布的数据显示,马来西亚2020年5月棕榈油产量环比减0.09%至165.13万吨;出口环比增10.69%至136.86万吨;库存环比减0.49%至203.45万吨。受斋月影响,5月棕榈油产量有所下滑,但这样的情况预计从6月开始有所恢复。根据棕榈油压榨商协会预计,马来西亚部分地区6月1-10日棕榈油产量较上月同期增加31.7%,预计在217.48万吨,但是市场预计出口依然强劲,根据船运机构SGS数据显示6月前15日该国出口量环比增加67.2%至91.6871万吨。依据以上数据大致推算6月底库存在163万吨左右,较5月份的203.45减少19.4%。考虑到目前马来西亚库存处在同期相对中值水平,在出口量较为庞大的影响下,虽然未来有产量增加的压力,但库存压力预计较为有限,对盘面的压力有限。

数据来源:MPOB 瑞达期货研究院 季节性展望:2020年前5个月棕榈油产量处在相对中值的位置,产量增长符合预期,基数不高,7-10月份是季节性增产的高峰期,按照往年7-8月月均产量预估,料月均升至180万吨以上。从需求端来看,6-8月国内没有明显的节日,备货需求不高,但是由于印度和马来西亚的关系好转,加上前期印度受疫情影响,国内棕榈油库存减少,因此近期有补库的需求,这也是导致近期棕榈油出口旺盛的主要原因。预计短期棕榈油有见底的走势。四季度,主要需求国面临中秋、国庆节、排灯节等重要节日,提前备货需求较强,可能进一步推升棕榈油的出口需求,在产量预估基本符合预期的背景下,棕榈油的涨势可能较为可观。

数据来源:MPOB 瑞达期货研究院 从年度来说,美国农业部预测2019/2020年度马来西亚棕榈油产量为1850万吨(-11%),出口量为1630万吨(-11.23%),期末库存为207.4万吨(-15.31%),从数值来看,产量的减少抵消了部分出口量减少的幅度,总体令库存有所下降,供应压力并不大。另外,USDA预估2020/2021年度马来西亚棕榈油产量为1930万吨,出口量1672.5万吨,结转库存为197.4万吨,库存消费比为9.77%,同比减少0.85个百分点,从库存消费比来看,马来西亚已经连续三年进入去库存周期。

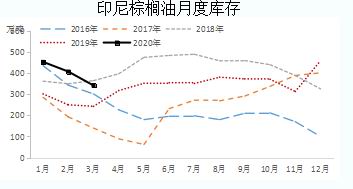

数据来源:USDA 瑞达期货研究院 2、印尼:库存基数不大 减产成不确定因素 印尼产销缺乏权威官方数据,印尼棕榈油协会(GAPKI)可以提供一定参考性,但数据相对滞后,据印尼棕榈油协会(GAPKI)数据显示,印尼4月棕榈油(含精炼棕榈油)出口量为265万吨,对比3月印尼棕榈油出口量为272万吨。4月毛棕榈油产量环比增加12.6%至404万吨,库存340万吨较前月持平,库存略偏高,5月产量预估有下滑,产地油脂供需有所改善,提振棕榈油价格。

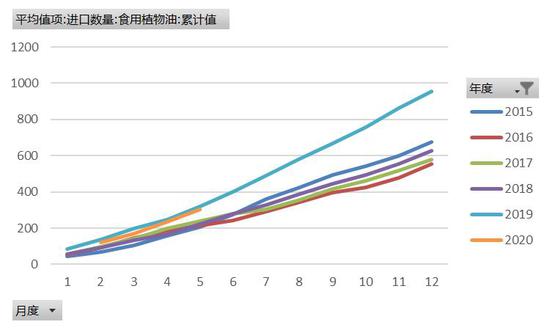

数据来源:GAPKI 瑞达期货研究院 因数据匮乏,只能通过市场信息和之前数据推断二季度供需情况。目前来看,印尼棕榈油的库存并不处在历史高位,总体基数并不大,对盘面的压力较小。另外,市场目前在关注印尼可能的减产问题,印尼3月4月产量均受产地洪水的影响,使得鲜果串采摘以及运输都受到影响。另外,因为去年三、四季度,印尼出现比较明显的干旱,特别是8月9月份,苏门答腊省降雨创下历史新低,按照十个月的滞后期推算,印尼将在今年4月份体现干旱影响。二、三季度单产或比同比降低。 从年度来说,美国农业部预测2019/2020年度产量为4250万吨(增长2.4%),消费1367万吨(-0.37%),出口2750万吨(-2.7%),期末库存为399.3万吨(-3.13%)。2020/2021年度产量4350万吨,库存为386.8万吨,库消比8.87%。 3、印度:积极进口棕榈油 截至2020年5月,马来西亚和印度的贸易量为15.1106万吨,较往年的平均水平偏低,这主要是由于马来西亚和印度的关系恶化,以及新冠病毒疫情导致的进口量减少所致。目前,随着马来西亚于印度的关系转暖,疫情有所缓解,印度有一定的补库需求。根据美国农业部的数据显示,2019/2020年度印度棕榈油库存22.3万吨,比上一年度33.3万吨减少了33%,2020/2021年度为19.3万吨。印度补库需求较强,预计会提振棕榈油的走势。 三、国内供需面 1、进口方面 2020年5月中国进口食用植物油66.4万吨,较4月份的66万吨增长0.61%,同比增长27.67%,亦高于三年同期60.03万吨;1-5月份累计进口301.6万吨,同比减少5.4%。其中,棕榈油占比为52%,菜籽油17.57%,豆油占比8.8%。近几个月油脂进口量处于较高水平。

数据来源:中国海关署 瑞达期货研究院 6月上中旬进口利润一度打开,国内贸易商增加7-8月船期买船,但因6月下旬国内棕榈油价格持续走弱,套盘利润转差,再度抑制近期贸易商采购积极性。根据Cofeed了解,6月份棕榈油进口量预计为45-47万吨(其中24度33-35万吨,工棕12万吨),7月进口量预计45-47万吨(其中24度33-35万吨,工棕12万吨)。因下半年节假日较多,预期整体进口水平还会有所抬升。 菜籽油进口利润丰厚,但因为中加关系以及消费需求萎靡,进口量增长有限,预期6月份进口9万吨,7月份预报3.5万吨,8月预报3.5万吨。豆油主要通过进口原料到国内进行压榨,进口比例不高,对供应影响有限。 2、其他油脂供应 豆油:中国海关总署公布的数据显示,中国1-5月大豆(4791, -59.00, -1.22%)进口量为3388.3万吨,同比增幅6.8%,进口均价为每吨2770.2元,下跌1.7%。南美丰产使得前5个月的进口有所增长,但受疫情影响,进口增幅有所放缓,不过由于榨利的良好,我国持续采购远期大豆船货,预计三季度大豆供应量仍将保持在高位。根据Cofeed调查统计,6月份预计到港1044万吨,7月份1010万吨,8月份920万吨,9月份810万吨,进口量超大的序幕即将拉开,这意味着只要预报到港实现,未来三个月大豆供应充裕,不仅能够满足市场压榨需求,还能推动进口大豆库存回升。大豆供应压力将传导至副产品,致使豆油库存出现拐点,只是油粕胀库风险较大,且榨利转弱,可能牵制油厂开机节奏,因此预期豆油库存在一段时间上升后增速将放慢,保持相对高位,三季度供应压力难消。相对而言,四季度大豆进口水平的不确定较高,这是因为南美大豆可供出口量衰竭,这期间是美豆出口时间窗口,虽然目前中国仍表示在积极实施第一阶段两国贸易协定,但随着两国贸易摩擦的不断升级,不排除中国重新对美进口农产品增加征税的可能性,届时对大豆的供应有所冲击。

数据来源:天下粮仓 瑞达期货研究院

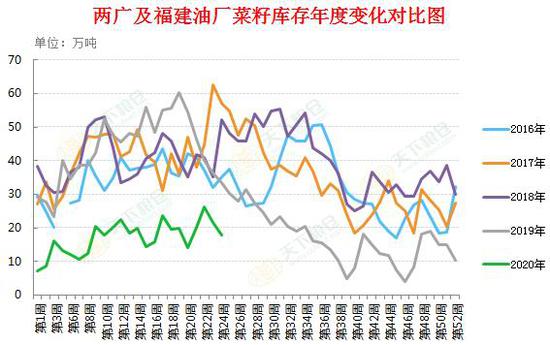

数据来源:天下粮仓 瑞达期货研究院 菜籽油:菜油供应来源于三块:一是国家抛储,二是直接进口菜籽油,三是压榨进口菜籽、国产菜籽得到副产品。第一,截至2020年期初已基本完成临储菜油去库存,未来通过抛储对菜油价格进行宏观调控的能力将减弱,后市菜油价格波动与进口菜籽和进口菜油(含进口菜籽压榨)成本相关性更大。2020年我国菜油供应减少了国储菜油抛储的来源,供应方面将会更加倚重国外进口油菜籽压榨和进口增量。第二,据海关数据显示,2020年4月菜油进口总量13.9311万吨,较去年同期4.002万吨增长了9.929万吨,进口利润较好,刺激进口迅速提升,处在近年来的高位。第三,截至2020年6月12日,国内沿海进口菜籽总库存下降至17.9万吨,较去年同期的47.5万吨,降幅了62.32%。其中两广及福建地区菜籽库存下降至17.6万吨,较去年同期的33.5万吨,下降46.57%。中加关系紧张,导致菜籽进口不畅,但陆续还有一些加菜籽到船。根据Cofeed统计,6月有18万吨加菜籽和6万吨澳菜籽到船,7月有18万吨加菜籽和3万吨澳菜籽到船。预计需要中加关系缓解后,国内企业才会大量买入加菜籽船,目前只有少数民营企业以及个别外资还有菜籽到港。5月28日凌晨,加法院公布第一个判决,孟晚舟未能获释,将留在加拿大参加后期的相关听证,中加关系紧张局面未缓解,及中澳关系也不乐观,后期菜籽进口量或继续受到影响。

数据来源:天才粮仓 瑞达期货研究院 3、需求方面 2019/2020年度包括豆油、菜籽油、棕榈油、花生油、棕榈仁油、椰子油在内的植物油消费总量为3482.2万吨,同比增长-1.75%,、五年前的增幅5%,2019/20年消费量为3603万吨,增长3.47%,增速虽然有所恢复,但仍处在相对低位。对比各品种消费量占比来看,近三个年度,棕榈油和菜籽油消费占比均有2个百分点的下滑,豆油则增加4个百分点,说明豆油的消费增速超过植物油总和,棕榈油和菜籽油增速慢于总的植物油。 4、库存方面 据资讯网站数据显示,截至6月12日,国内三大植物油库存约为133万吨,较年初减少46万吨,三大油脂库存处于相对低位。其中棕榈油库存35.21万吨,豆油95.62万吨,菜籽油20.2万吨。6月份棕榈油库存缓慢下降,豆油库存趋于增加,菜籽油低位徘徊。 根据上文所述,当前棕榈油进口水平处于一般水平,消费表现相对较好,库存处于缓降过程,不过5-10月是棕榈油的生产旺季,在此背景下,棕榈油的库存可能下降幅度有限,可能保持在30-50万吨之间。菜籽油方面,由于2020年年初已经基本完成临储菜籽油的去库存工作,加上中加关系紧张,令进口菜籽持续下降,库存处在同期相对低点位置,对盘面形成的压力较小。豆油方面,目前来看,豆油库存虽然有拐头迹象,但增幅暂时不及预期,可能与下游需求恢复有所关系,不过随着大豆的不断到港,豆油库存易升难降,增长节奏取决于胀库风险和油厂停机挺基差可能,可能在11-12月供应压力才能有所缓解。总体来看,虽然三季度油脂库存有回升的预期,但累库压力并不大。受下游需求好转,菜籽油供应趋紧,以及豆粕(2905, 7.00, 0.24%)胀库可能导致油厂开机率下滑的影响,库存总体上对盘面的压力并不大。四季度需求旺季,在贸易争端以及棕榈油结束增产季的背景下,价格或有进一步上行的空间。

数据来源:WIND 瑞达期货研究院 5、油脂间价格走势 截至6月17日,一级豆油与棕榈油现货价差为550元/吨;菜油和棕榈油现货价差为2600元/吨,;菜油和一级豆油现货价差为2050元/吨。期货价格方面,豆棕期价价差为614元/吨,;菜棕期货价差为2317元/吨;菜豆期货价差为1703元/吨。因菜油价格强势,无论是现货,还是期货,菜棕和菜豆现货价格均保持在2018年以来高位,豆棕现货及期货价差呈现持续回落的走势。期货价格表现而言,菜籽油表现最强,其次是棕榈油,最后是豆油。 根据上文分析,在去库存化较为充分以及存在供应风险的背景下,菜油走势预计偏强;棕榈油下半年进口有可能抬升,但在需求也同样预期抬升的背景下,库存压力并不大;豆油方面,三季度可能在进口压力下,供应压力较大,而进入四季度,在南美供应衰竭以及两国贸易关系不确定的背景下,供应压力有所缓和。综合而言,油脂走势可能发生分化,三季度豆油表现相对疲弱,菜籽油趋于坚挺,棕榈油受产量影响去库存化放慢,故而预期菜豆和菜棕价差还有扩大空间,豆棕价差有缩小的空间。四季度在豆油供应不确定的背景下,菜豆以及豆棕价差有修复的可能。

数据来源:wind 瑞达期货研究院

数据来源:wind 瑞达期货研究院 总结与展望 美国农业部公布的2020/2021年度全球植物油库存消费比为9.87%,为连续第三个年度下降,其中,三大油脂结转库存共同下滑,产量最大的棕榈油下滑幅度最大,减少65万吨,其次菜籽油减少37万吨,豆油减少6万吨。全球植物油去库存化持续进行中,显示全球植物油供需趋于紧平衡,为油脂偏多走势奠定基础。从马来西亚方面来看,三季度虽然是马来增产的季节,但是受近期印度和马来西亚关系转暖的影响,印度有一定的补库需求,带动马棕榈油出口持续好转,库存压力不高。这样的情况可能在三季度后期有所转变,因为印度后期可能会加征棕榈油的进口征税以保护国内的种植,届时对马棕榈油的出口可能会有所打击。四季度,主要需求国面临中秋、国庆节、排灯节等重要节日,提前备货需求较强,棕榈油的出口可能再度转好,在产量预估基本符合预期的背景下,棕榈油的涨势可能较为可观。印尼方面,今年以来印尼的数据多表现为利多,继3月逆季节的减产后,市场又有预期受去年9-10月份干旱的影响,今年二三季度可能有减产的预期。如果消息属实,可能进一步抬升三季度棕榈油的价格。 从库存水平来看,三季度油脂库存有上涨的预期,但品种间有分化,预计受前期进口巴西大豆较多以及两国签订的农产品贸易协定的影响,预计豆油的库存上涨较多,而棕榈油的库存受产量增加的影响也有上涨的预期,但是预计会弱于豆油的库存增幅,主要是由于印度的补库需求加上随着疫情的好转,各国的管制放松,对需求有所提振,而菜油方面,由于2020年初去库存较为充分,再加上中加关系紧张的影响,令进口菜籽持续偏低,导致压榨的菜油量不多,限制菜油的库存水平提升。进入四季度,在减产季到来,以及节日备货,需求提升的背景下,棕榈油库存有望出现较明显的下降,如果在贸易纷争延续至年底的背景下,油脂类有望出现共振,带动棕榈油出现较为明显的涨势。 瑞达期货 |

|

|  |

|