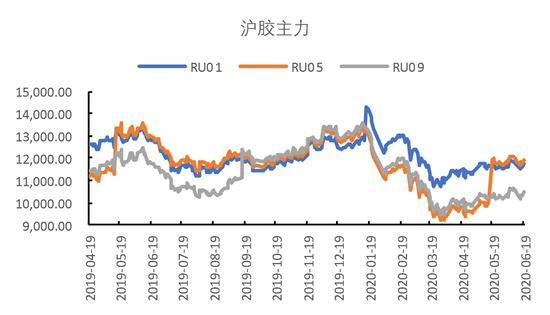

市场行情: 上半年,橡胶(10250, 40.00, 0.39%)期货先抑后扬。年初因全球新冠肺炎疫情爆发打压需求,胶价大幅下挫,短暂跌破万元关口。随后,我国疫情基本控制,国内率先复产复工,海外市场纷纷在5月份放宽管制,欧美汽车和轮胎厂复工改善需求,胶价触底反弹。上半年,全球割胶进度一定程度推迟,整体供应偏低,产区干旱可能会继续影响下半年的产量预期。 截至6月19日,沪胶主力合约报收10435元/吨,上半年累计下跌2525元/吨,累计跌幅19.48%。INE20号胶合约报收8860元/吨,上半年累计下跌2740元/吨,累计跌幅17.89%。 基本面分析: 上半年,ANRPC天胶产量同比小幅下降。1-5月,ANRPC天然橡胶总产量400.98万吨,较去年同期减产7.18%。下半年,东南亚进入雨季,全球割胶将进入高产期,产量将有所放量。但同时也需要关注目前主产区表现出来的干旱对后期的影响,和进入雨季后可能发生的暴雨对胶价的短线冲击。 受疫情影响,ANRPC对天然橡胶消费进行了下调。2020年,预计ANRPC天然橡胶产量为1290.4万吨,较去年减少6%。印度和东南亚国家疫情爆发,为当地消费及出口带来不小压力。1-5月,ANRPC天然橡胶出口总计351.34万吨,较去年同期减少11.18%。1-5月,我国进口天然橡胶270万吨,较去年同期增加2.47%,因国内消费疲软,青岛港口库存下降缓慢,库存拐点迟迟没有出现,下半年仍需关注青岛保税区港口库存变化。 上半年,我国轮胎企业表现不佳,轮胎企业开工率迟迟没有恢复到正常水平。轮胎出口市场表现尤差,1-4月,我国轮胎出口总量万条,较去年同期下降。我国汽车行业逆势反弹,4月份,汽车销量同环比回升,结束连续21个月负增长,5月份,乘用车销量同环比回升,结束11个月负增长。1-5月,我国实现汽车销售793.09万辆,同比下降22.72%,其中乘用车销售608.30万辆,同比下降27.55%,重卡销售64.46万辆,同比增长16.67%。 后市展望: 上半年,橡胶市场供需双弱,主产国天气干旱使得割胶推迟影响当期产量,同时受新冠肺炎疫情影响,全球需求下降,供需趋于平衡。下半年,全球进入割胶旺季,但仍需注意上半年干旱及雨季到来后降雨变化对橡胶的短线冲击。需求上来看,下半年需求有望小幅回升,但全球经济下滑可能带来需求恢复不达预期的压力。操作上,区间操作,逢低多单持有。 一、行情回顾 上半年,橡胶期货先抑后扬。年初因全球新冠肺炎疫情爆发打压需求,胶价大幅下挫,短暂跌破万元关口。随后,我国疫情基本控制,国内率先复产复工,海外市场纷纷在5月份放宽管制,欧美汽车和轮胎厂复工改善需求,胶价触底反弹。上半年,全球割胶进度一定程度推迟,整体供应偏低。云南产区干旱,至4月底才开始试割,且胶水供应偏低。泰国到5月份开始试割,6月份北部产区又出现干旱迹象。6月份,印度尼西亚主产区苏门答腊岛和加里曼丹岛出现干旱迹象,印尼受疫情影响,当地加工厂开工不足,需求下滑与割胶热情下降并存。整体来看,上半年,ANRPC供应偏低,产区干旱对下半年产量仍一定影响。 图1:橡胶期货走势

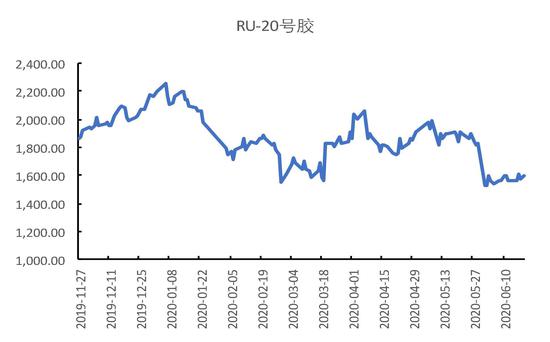

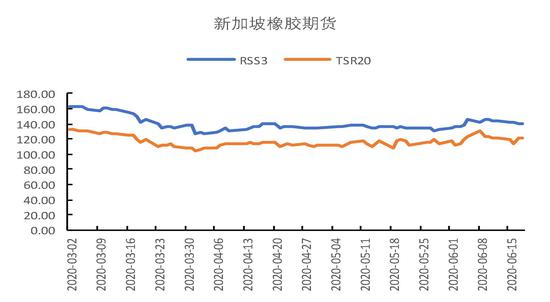

截至6月19日,沪胶主力合约报收10435元/吨,上半年累计下跌2525元/吨,累计跌幅19.48%。INE20号胶合约报收8860元/吨,上半年累计下跌2740元/吨,累计跌幅17.89%。 现货市场来看,原料价格先抑后扬,截至6月19日,泰国合艾胶价39.01泰铢/千克,上半年累计上涨0.11泰铢/千克,累计涨幅0.28%。马来西亚半岛杯胶400.58美元/吨,上半年累计下跌157.23美元/吨,累计跌幅28.19%。保税区库存缓慢去化,美金胶价格先抑后扬。截至6月19日,STR20混合胶报价1250美元/吨,累计跌幅15.54%;保税区SMR20报价1240美元/吨,累计跌幅15.65%;保税区SIR20报价1251美元/吨,累计跌幅17.35%。国内市场价格震荡下跌,截至6月19日,云南国营全乳胶10175元/吨,累计跌幅16.94%;泰国RSS3报价12700元/吨,累计跌幅13.01%;越南3L报价10800元/吨,累计跌幅12.90%。 图2:沪胶主力合约

数据来源:Wind、国都期货研究所 图3:日胶活跃合约

数据来源:Wind、国都期货研究所 图4:上期能源交易中心20号橡胶期货

数据来源:Wind、国都期货研究所 图5:新加坡主力合约

数据来源:Wind、国都期货研究所 图6:上海现货价格

数据来源:Wind、国都期货研究所 图7:合艾胶水

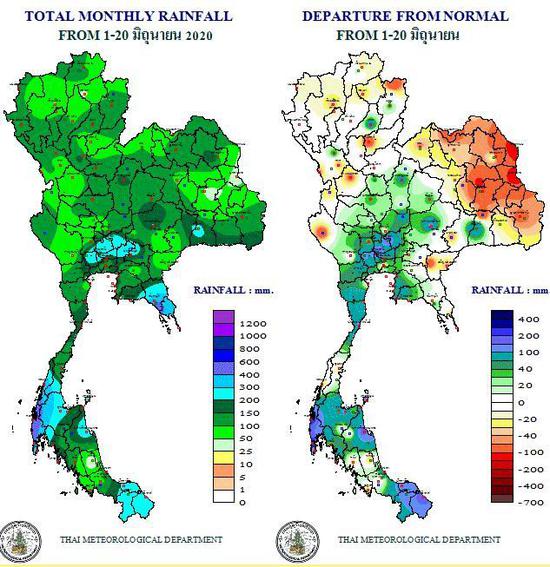

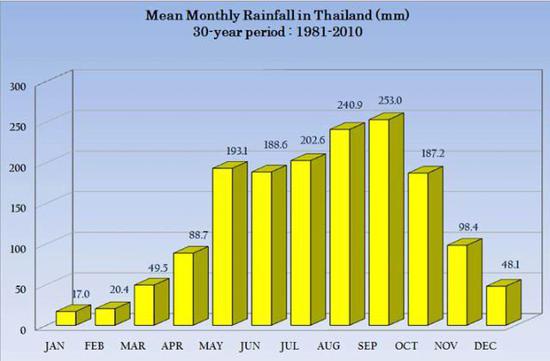

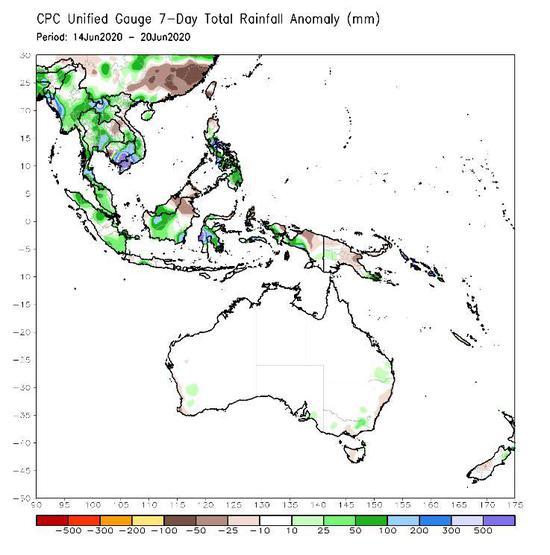

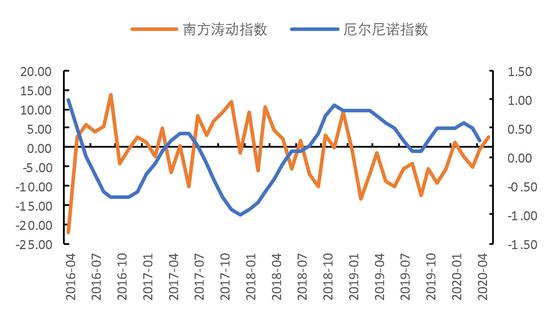

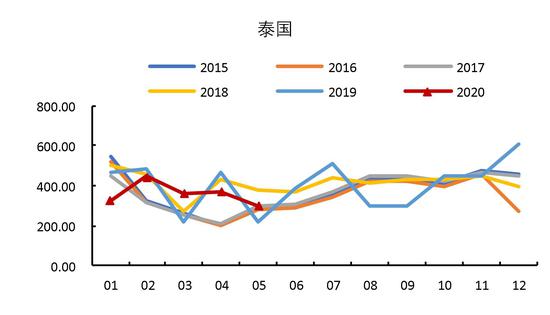

数据来源:Wind、国都期货研究所 二、基本面分析 (一)主产区割胶推迟,ANRPC产量偏低 上半年,ANRPC天胶产量同比小幅下降。国内产区方面,由于4月份云南天气干旱,割胶进度一再推迟,至4月底才开始试割,但割胶初期产量有限。云南产区有胶园管理不善,胶树现白粉病,影响割胶产量。5月份开始,云南产区降雨量增多,6月份偶尔有暴雨发生,对割胶不利。1-5月,我国天然橡胶产量8.33万吨,较去年同期减产30.53%。国外产区来看,4月份,泰国产区偏干旱,割胶推迟至5月份,产量增量也较为有限,6月份,泰国北部旱情加重。1-5月,泰国天然橡胶产量180.66万吨,较去年同期减产2.44%。4-5月,印度尼西亚和马来西亚降雨量正常,6月份,印度尼西亚降水量下降,表现出一定程度干旱。印度尼西亚疫情爆发也使当地产出受阻。1-5月,印度尼西亚天然橡胶产量120.30万吨,较去年同期减产10.10%。1-5月,ANRPC天然橡胶总产量400.98万吨,较去年同期减产7.18%。 下半年,东南亚进入雨季,全球割胶将进入高产期,产量将有所放量。但同时也需要关注目前主产区表现出来的干旱对后期的影响,和进入雨季后可能发生的暴雨对胶价的短线冲击。 上半年,厄尔尼诺指数曾连续5个月超过或达到0.5临界值,显示为一次厄尔尼诺事件。但厄尔尼诺现象不强,美国国家海洋与大气管理局报告认为,当前厄尔尼诺现象表现为中性,并且厄尔尼诺中性持续至北半球夏季的概率为65%,持续至北半球秋季的概率为45%-50%,下半年仍需关注厄尔尼诺现象的演化。 图8:主产国产量

图9:泰国6月1-20日降雨量水平

数据来源:Wind、国都期货研究所 图10:泰国1981-2010年30年平均降雨量水平

数据来源:Wind、国都期货研究所 图11:东南亚降雨量

数据来源:Wind、国都期货研究所 图12:厄尔尼诺指数与南方涛动指数

数据来源:Wind、国都期货研究所 图13:泰国橡胶产量

数据来源:Wind、国都期货研究所 图14:印度尼西亚橡胶产量

数据来源:Wind、国都期货研究所 图15:马来西亚橡胶产量

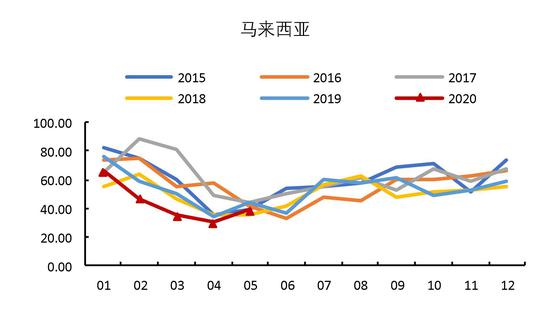

数据来源:Wind、国都期货研究所 图16:越南橡胶产量

数据来源:Wind、国都期货研究所 (二)全球需求下滑,主产国出口受阻 受疫情影响,ANRPC对天然橡胶消费进行了下调。2020年,预计ANRPC天然橡胶产量为1290.4万吨,较去年减少6%。下调的原因主要是基于印度和印度尼西亚消费的恶化。 印度和印度尼西亚是橡胶的主产国和主要消费国,2019年,印度天然橡胶消费量114.36万吨,占ANRPC天胶总消费量的12.69%,印度尼西亚天然橡胶消费量为64.00万吨,占ANRPC天胶总消费量的7.10%。印度疫情自5月份开始大爆发,新增确诊人数不断刷新记录,印度当地从3月份开始封城至6月份解封,给当地市场消费带来较大的冲击。世界银行6月发布的《全球经济展望》报告,预计印度2020财年经济收缩3.2%,较今年1月的预测值下降9%,此前预测值为5.8%的正增长。2020年1-5月,泰国天然橡胶出口167.08万吨,较去年同期减少3.98%。 东南亚国家中新加坡和印尼是疫情最严重的国家,新加坡是印尼的主要出口港,受疫情影响,印度尼西亚当地的橡胶加工业受创,需求影响较大,同时出口受阻,1-5月,印度尼西亚天然橡胶出口102.74万吨,较去年同期减少6.15%。 1-5月,ANRPC天然橡胶出口总计351.34万吨,较去年同期减少11.18%。1-5月,我国进口天然橡胶270万吨,较去年同期增加2.47%,因国内消费疲软,青岛港口库存下降缓慢,库存拐点迟迟没有出现,下半年仍需关注青岛保税区港口库存变化。 图17:轮胎企业开工率

数据来源:Wind、国都期货研究所 图18:天然橡胶交易所库存

数据来源:Wind、国都期货研究所 图19:天然橡胶进口

数据来源:Wind、国都期货研究所 图20:轮胎出口

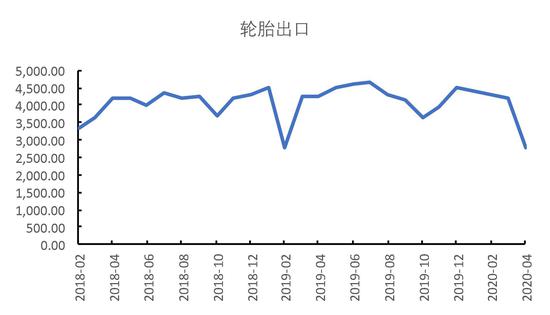

数据来源:Wind、国都期货研究所 (三)轮胎市场消费疲软,汽车行业逆势反弹 上半年,我国轮胎企业表现不佳,从疫情爆发至3月中下旬,轮胎企业开工率才缓慢回升至历史平均水平的80%左右,企业生产信心不足,开工迟迟没有恢复到正常水平,五一期间,半钢胎企业开工负荷再度大幅下降。轮胎出口市场表现尤差,1-4月,我国轮胎出口总量8825万条,较去年同期下降44.18%。 上半年,我国汽车行业逆势反弹。为对冲疫情对汽车行业影响,促进汽车消费政策不断。2月20日,商务部市场运行司副司长王斌曾表示,为减轻疫情对汽车消费的影响,将会同相关部门研究出台进一步稳定汽车消费的政策措施。同时,鼓励各地因地制宜出台促进新能源汽车消费,增加传统汽车限购指标等举措。2月25日,工信部提出,各地要积极稳定汽车等传统大宗消费,鼓励汽车限购地区适量增加汽车号牌配额,带动汽车及相关产品消费。4月22日,财政部、税务总局、工信部联合发布《关于新能源汽车免征车辆购置税有关政策的公告》,自2018年1月1日至2020年12月31日,对新能源汽车免征车辆购置税。4月份,汽车销量同环比回升,结束连续21个月负增长,其中重卡销量超预期增长。5月份,乘用车销量同环比回升,结束11个月负增长。1-5月,我国实现汽车销售793.09万辆,同比下降22.72%,其中乘用车销售608.30万辆,同比下降27.55%,重卡销售64.46万辆,同比增长16.67%。 图21:汽车销量

数据来源:Wind、国都期货研究所 图22:重卡和新能源汽车销量

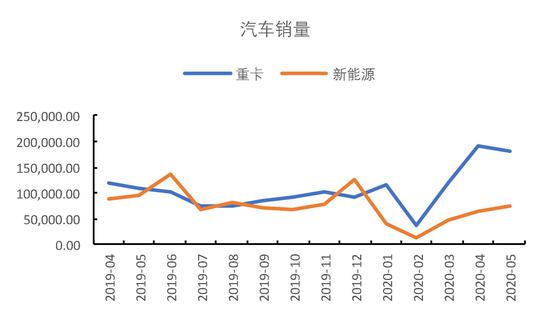

数据来源:Wind、国都期货研究所 图23:汽车库存

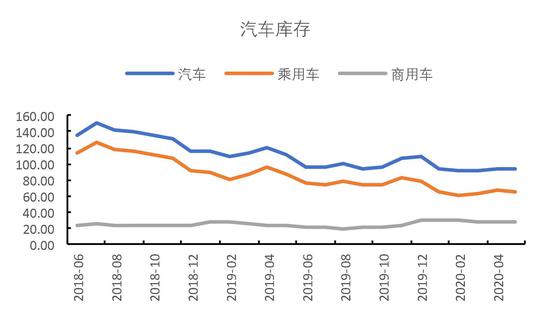

数据来源:Wind、国都期货研究所 图24:汽车经销商库存

数据来源:Wind、国都期货研究所 图25:中国物流业景气指数

数据来源:Wind、国都期货研究所 图26:汽车经销商价格指数

数据来源:Wind、国都期货研究所 三、后市展望 上半年,橡胶市场供需双弱,主产国天气干旱使得割胶推迟影响当期产量,同时受新冠肺炎疫情影响,全球需求下降,供需趋于平衡。下半年,全球进入割胶旺季,但仍需注意上半年干旱及雨季到来后降雨变化对橡胶的短线冲击。需求上来看,下半年需求有望小幅回升,但全球经济下滑可能带来需求恢复不达预期的压力。操作上,区间操作,逢低多单持有。 国都期货 赵睿 |

|

|  |

|