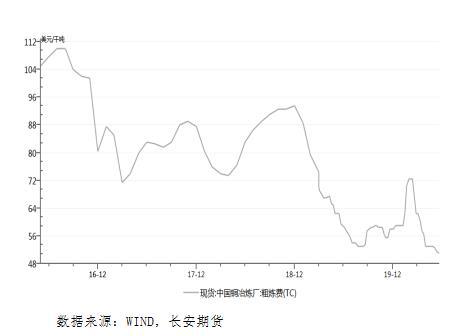

作者:长安期货 屈亚娟 最近铜价延续上行之势,伦铜向上突破6000整数关口,沪铜(49180, 80.00, 0.16%)指数突破49000,达到年前水平(也即受疫情冲击前的水平),除了基本面的带动外,宽松的宏观环境也提供了较强的支撑。后市来看,南美疫情较严重,矿端存在供应偏紧预期;精铜产出增速料将放缓,国内库存处于低位。需求有所弱化,废铜替代增强。宏观环境略偏中性,整体处于经济复苏与疫情二次爆发的矛盾中。在没有明显利空的背景下,铜价或仍有上行空间。 关注南美疫情影响 中国5月铜矿砂及精矿进口量为169万吨,同比减少7.97%,环比减少16.21%。6月来,冶炼厂粗炼费TC持续低位;受前期发运影响,6-7月铜精矿供应料将维持偏紧格局。产铜大国智利,每日新增新冠肺炎病例仍在4000左右,秘鲁的新增病例也在3000左右。全球最大铜矿商—智利国家铜业公司(Codelco)表示,将暂停其chuquicamata分公司精炼厂及铸造厂的运营,以防止新冠病毒进一步蔓延。智利矿业部长称,预估2020年智利铜产量下滑20万吨,占到智利2019年总产量的3.5%左右。继智利将国家紧急状态延长90天之后,秘鲁将原定于本月30日到期的国家紧急状态延长至7月31日。市场担忧智利和秘鲁铜矿生产前景,供应端的利多带动较为明显。

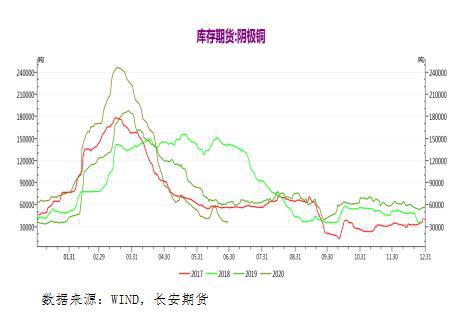

精铜产出增速料放缓 5月国内精炼铜产量85.3万吨,同比增长13.3%;前5个月累计产量396.7万吨,累计同比增速为2.7%。受前期发运影响,6-7月铜精矿供应偏紧缺,炼厂检修增多,SMM预计6月电解铜产量为73.42万吨,环比减少4.66%,同比增加0.81%。中国5月精炼铜进口量为30.57万吨,同比增加22.73%;其中,智利仍是中国精炼铜的最大供应国,5月从智利进口精炼铜8.17万吨,同比增加21.59%。 库存数据来看,4月以来上期所铜总库存持续下滑,截止6月24日降到10万吨以下,是近几年同期水平的低位。6月上期所铜期货库存小幅抬升后延续了下行之势,截止6月29日降至3.64万吨左右。国内库存处于偏低水平,对于期价也有较强的支撑。6月中旬LME铜库存小幅增加,随后回落,截止29日达到21.96万吨,处于适中水平上。6月底,LME0-3现货贴水迅速收窄,现货供应宽松之势有所转向。

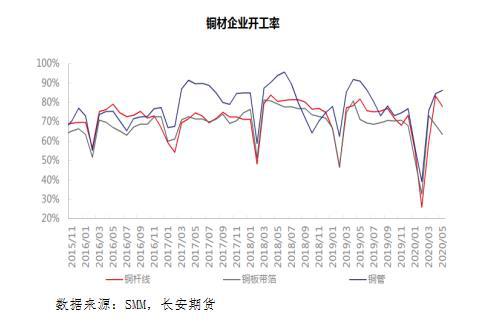

需求趋于平稳 相对于前期集中赶工,6月电缆行业新订单有所减弱,不过与往年同期水平相比,料将没有明显下滑。5月空调产量1942.8万台,同比下降14.7%,产量不及前两年同期水平;5月出口量为562万台,环比减少近20%。7月空调生产转入淡季,对铜材的消费带动有限。5月以来,汽车市场回暖明显,为铜消费提供部分增量。6月南方暴雨天气增多,房地产及各项工程开工受到影响,对于铜材消费也有一定的拖累。近期废铜货源相对充足,精废价差扩大,上周1#光亮铜均价在43450元/吨,平均精废价差1745元/吨。废铜替代明显,不利于精铜消费。

宏观氛围偏中性 铜价自3月底以来的涨势除了有基本面的带动外,宏观层面上宽松政策刺激、经济持续修复也发挥着重要作用。美国6月Markit制造业PMI回升至49.6,欧元区6月制造业PMI回升至46.9;此外,就业市场、房地产市场等也不同程度回暖。中国6月制造业PMI为50.9,环比上升0.3个百分点,生产指数、新订单指数和原材料库存指数均有一定程度的上升,生产活动继续恢复。目前市场主要担忧来自于疫情二次爆发和政府政策的边际倾向。美国多州疫情出现反弹,至少有12个州暂停或推迟了经济重启计划,全球新冠肺炎确诊病例累计超1000万例。美联储主席鲍威尔重申,不会过早撤回任何形式的刺激措施。据IMF最新月报,预估2020年全球经济增长率为-4.9%,比4月的预测低1.9个百分点;预计2020年美国经济增速为-8%,中国为1%。

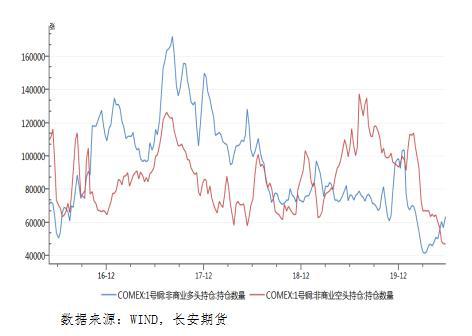

截止6月23日当周COMEX1号铜非商业多头持仓大增6603张,而空头持仓减少493张,净多头寸进一步扩大,资金看涨情绪累积,对于后市铜价较为乐观。国内主力持仓仍是净空头寸,不过净空量在缩减。 目前来看,铜价维持在高位,主要是智利、秘鲁等主要矿产国在疫情拖累下,矿端供应有短缺的预期,且前期各国央行释放巨量流动性下的通胀预期;矿产商产出能否出现实质性减产还需验证,政策上更倾向于维持现有规模,除非出现系统性风险。库存低位仍能提供一定的支撑,需求快速释放后,将趋于平稳。随着铜价达到年前水平,继续上涨需要更强的利多带动。目前没有明显的利空因素,铜价或偏强运行,即便有调整,幅度料将有限。 |

|

|  |

|