市场行情:5月份,棉花(12000, -35.00, -0.29%)震荡区间有所上移。欧盟和美国逐步放开疫情管制,海外市场有所恢复。东南亚纺织市场整体受疫情拖累,产能受限,订单回流国内。我国棉纺织行业开工率恢复至正常水平,内需恢复,但出口市场仍弱。截至5月29日,郑棉

主力合约报收于11480元/吨,月累计上涨-170元/吨,涨幅-1.46%。美棉报收于57.61美分/磅,月累计上涨0.42美分/磅,涨幅0.73%。国内现货市场棉价回升,外棉受累于全球需求疲弱,略有下跌。内外价差持续走扩。截至5月29日,中国棉花价格指数328价格为11848元/吨,月累计上涨416元/吨,涨幅3.64%。COTLOOKA 1%征税价格11502元/吨,月累计上涨-48元/吨,涨幅-0.42%。 基本面情况:本月双方贸易关系持续恶化,但中国履行双方贸易协议,加大美棉进口提振国际市场。除中国外,其他市场购买力下滑。USDA预计,2019/20年度全球棉花消费较上一年度下降333万吨。2020/21年度,全球棉花产量预期下滑81万吨,消费预期大幅增加250万吨,供需格局改善。但阶段性需求回暖缓慢,供给端虽然受到蝗灾和恶劣天气威胁,但难以改变当期供给过剩局面。棉纺市场延续弱势去库存,采购上延续刚采,观望气氛浓郁。棉花阶段性难改区间震荡格局。 后市展望:5月份,美国疫情出现拐点,欧美市场的复苏和东南亚市场复工不力使得国内出口市场出现一定程度好转。6月份,全球需求仍有望呈现回暖趋势。但双方贸易关系逐渐恶化,可能不利影响我国棉纺织服装出口,关注美棉出口报告中中国对美棉的采购情况。新年度棉花种植已经展开,我国早种棉花进入第5真叶期,美国棉花种植进度与5年均值持平。种植期天气情况不佳,上月,我国新疆地区强对流天气对棉花生长不利,美国德州4月份干旱开始扩散,5-6月旱情将加剧。由于受疫情影响,印度种植期推迟,蝗灾泛滥还将推迟新棉种植,关注天气及蝗灾题材炒作。整体来看,当前阶段,棉花供需宽松,国内库存压力不减,叠加双方贸易隐忧,下游市场谨慎采购,市场观望氛围浓郁,供给端问题可能会延迟反应,如果6-7月份蝗虫问题得不到解决,市场供需预期可能发生改变。关注国家收抛储政策。中长期来看,棉花需求会在国内外复工推动下逐渐好转,市场重心有望逐步上移,棉花跌破前低的概率不大。操作上,回调试多,压力位关注12000关口表现。 一、行情回顾 5月份,棉花震荡区间有所上移。欧盟和美国逐步放开疫情管制,海外市场有所恢复。东南亚纺织市场整体受疫情拖累,开工产能受限,订单回流国内。我国棉纺织行业开工率恢复至正常水平,内需恢复,但出口仍弱。整体来看,本月双方贸易关系持续恶化,但中国履行双方贸易协议,加大美棉进口提振国际市场。除中国外,其他市场购买力下滑。USDA预计,2019/20年度全球棉花消费较上一年度下降333万吨。2020/21年度,全球棉花产量预期下滑81万吨,消费预期大幅增加250万吨,供需格局改善。但阶段性需求回暖缓慢,供给端虽然受到蝗灾和恶劣天气威胁,但难以改变当期供给过剩局面。棉纺市场延续弱势去库存,采购上延续刚采,观望气氛浓郁。棉花阶段性难改区间震荡格局。

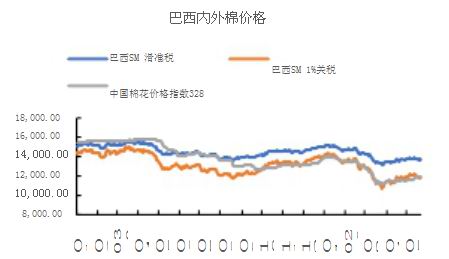

截至5月29日,郑棉主力合约报收于11480元/吨,月累计上涨-170元/吨,涨幅-1.46%。美棉报收于57.61美分/磅,月累计上涨0.42美分/磅,涨幅0.73%。 国内现货市场棉价回升,外棉受累于全球需求疲弱,略有下跌。内外价差持续走扩。截至5月29日,中国棉花价格指数328价格为11807元/吨,月累计上涨306元/吨,涨幅2.66%。COTLOOKA 1%征税价格11502元/吨,月累计上涨-103元/吨,涨幅-0.89%。 图1 郑棉主力合约走势

数据来源:Wind、国都期货研究所 图2 ICE2号棉走势

数据来源:Wind、国都期货研究所 图3 棉花现货市场价格

数据来源:Wind、国都期货研究所 图4 内外棉花现货价差

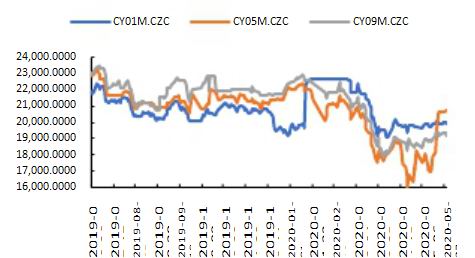

数据来源:Wind、国都期货研究所 图5 棉纱主力合约

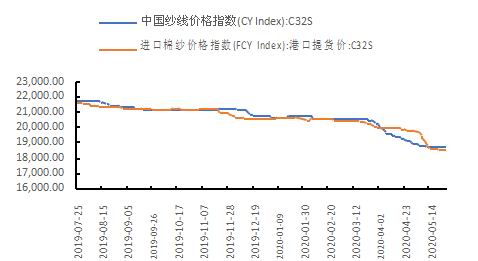

数据来源:Wind、国都期货研究所 图6 棉纱现货市场价格

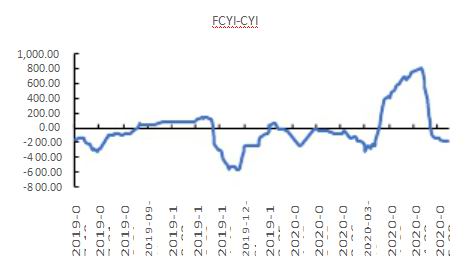

数据来源:Wind、国都期货研究所 图7 内外棉纱现货价差

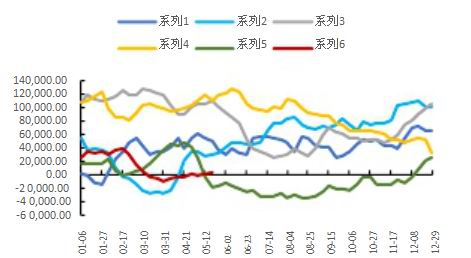

数据来源:Wind、国都期货研究所 图8 美棉持仓

数据来源:Wind、国都期货研究所 二、基本面分析 (一)2019/20年度全球棉花消费大幅下滑,预计新年度供需格局改善 疫情影响之下,4月、5月USDA连续下调全球棉花消费,使得2019/20年度全球棉花消费量较上一年度大幅下滑333万吨。棉花阶段性供需宽松,上行动能偏弱。 5月份,USDA首次预估2020/21年度全球棉花供需情况,预计新年度全球棉花产量将达到2593.11万吨,较2019/20年度减产81.10万吨,减产幅度3.03%;全球棉花消费将上升至2538.83万吨,较2019/20年度增加249.83万吨,增幅10.91%;由于大量结转2019/20年度库存,全球棉花期末库存将达到2167.57万吨,较2019/20年度增加49.49万吨,增幅2.34%。全球棉花库存消费比0.85,较2019/20年度下降7.16个百分点。

中国供需情况来看,2020/21年度中国棉花产量预计577.70万吨,较2019/20年度减产16.35,减产幅度2.75%;中国棉花消费预计828.40万吨,较2019/20年度增加87.20,增幅11.76%;中国棉花期末库存将达到743.82万吨,较2019/20年度减少46.43,降幅5.88%;库存消费比0.90,较2019/20年度下降16.83个百分点。USDA对新年度中国棉花消费的预估包含了中国进口美棉及收储预期,但5月份以来,双方贸易关系逐渐恶化,中国棉花市场对全球棉花供给过剩的消化还有待验证。

(二)双方贸易关系恶化,中国仍加大美棉进口 2020年1月15日,双方第一节阶段协议签署,协议确定了中国在2020日历年扩大对美国农产品的进口,采购和进口规模不少于125亿美元。5月份,中国加大对美棉的进口力度,在全球其他国家采购疲弱的情况下,中国对美棉的签约量可以占到美棉签约总量的一半甚至达到九成,有效的支撑了全球棉花价格的下跌。但随着全球公共卫生事件的扩散,美国开始指责我国对新冠疫情的防控,甚至一些言论涉及到我国地方政治,美国威胁将重新考虑对我国输美产品加征征税,双方贸易关系恶化。目前,美棉在国际市场的优势地位并不十分明显,在全球棉价下跌的背景下,棉花的可选择范围较大,巴西棉可以作为美棉的补充,印度棉花价格与国内价差逐渐扩大,进口优势也在逐渐增强。 图9 中国与美棉价差

数据来源:Wind、国都期货研究所 图10 中国与巴西棉价差

数据来源:Wind、国都期货研究所 图11 中国与印度棉价差

数据来源:Wind、国都期货研究所 图12 中国棉花进口量

数据来源:Wind、国都期货研究所 (三)内需小幅回暖,出口市场或持续疲弱 我国自3月份以来,企业开始陆续复工复产,4月8日,武汉封锁解除之后,全国复产复工进度加快,4月份纺织企业负荷达到40-50%的水平,达到历史同期水平的80%以上。

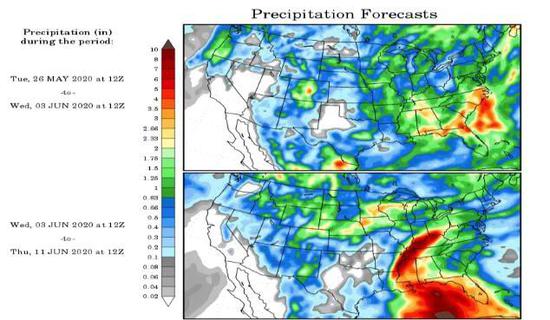

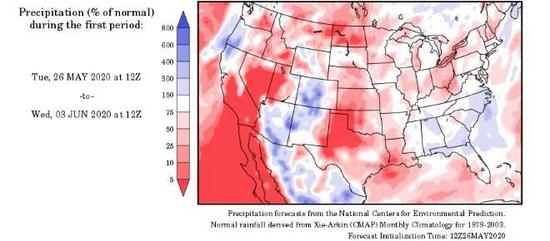

4月份,我国纱线产量215.70万吨,环比增加0.33%,同比增加-6.50%,与3月份同比降幅13.31%相比,同比降幅显著收窄;布产量31.90万吨,环比增加-2.74%,同比增加-24.41%,与3月份同比降幅23.54%相比,扩大0.87个百分点。1-4月,我国累计纱线产量701.6万吨,累计同比减少20.35%;1-4月,我国累计布产量106.2亿米,累计同比减少29.48%。 4月份,我国服装零售额556.9亿元,环比提高16.51%,同比下降22.38%。我国服装鞋帽、针纺织品类零售额798.7亿元,环比提高15.92%,同比下降20.14%。1-4月,我国服装类累计零售额2167.2亿元,累计同比下降36.08%;1-4月,我国服装鞋帽、针纺织品类累计零售额3057.00亿元,累计同比下降30.81%。 5月份,欧美逐步放开管制,但出口市场并未明显改善,受疫情影响,较大部分的纺服春夏订单损失,并很难通过后续市场的放开得到弥补,市场只有少量的秋季尾单,而冬季订单还需等到9-10月份才会见分晓,纺服市场将提前进入行业淡季。 4月我国出口服装及衣着附件67.40亿美元,同比增加-30.31%,与3月份同比跌幅24.83%相比,跌幅有所扩大。4月我国出口纺织纱线、织物及制品146.21亿美元,同比增加49.36%,同比增速扭负为正。1-4月,我国出口服装及衣着附件累计293.10亿美元,累计同比增加-25.03%,与一季度同比跌幅23.29%相比,同比跌幅扩大。出口纺织纱线、织物及制品373.15亿美元,累计同比增加1.72%,与一季度同比跌幅14.6%相比,增速扭负为正。 (四)德州天气干旱持续,蝗虫威胁印度棉花种植 截至5月26日当周,美棉种植进度为53%,较上周推进了9个百分点,持平于五年均值。5月底到6月中上旬,美国棉花主产区德州干旱面积扩大,对棉花产量可能造成不利影响。 图13 德州旱情加剧

数据来源:Wind、国都期货研究所 图14 与正常墒情的偏离程度

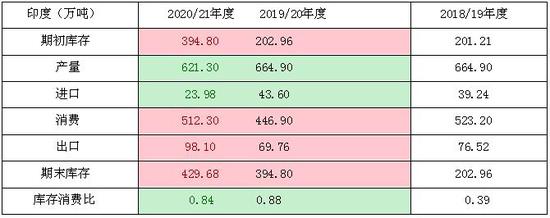

数据来源:Wind、国都期货研究所 2月份,非洲蝗虫入侵印巴边境,对当地粮食产量造成威胁,一度引发棉花触及涨停。但印度官方通报,蝗虫得到有效治理,使得棉花一日行情结束。目前,非洲蝗虫在印巴境内产卵繁殖之后,数量已较当时翻了一倍,达到8000万只之多,规模为印度26年以来最大,覆盖面积达到5万公顷。目前,印度已对342个防控点中的213处、累计2.17万公顷面积实施了防虫措施,印度对蝗虫治理较为乐观。印度、巴基斯坦棉花适宜种植时间为3-10月,受疫情影响,印度棉花种植时间有所推迟,如果6-7月季风雨来临之后,蝗虫灾情得不到缓解,将对印巴棉花种植进度产生不利影响。

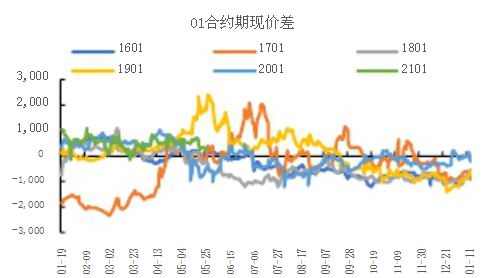

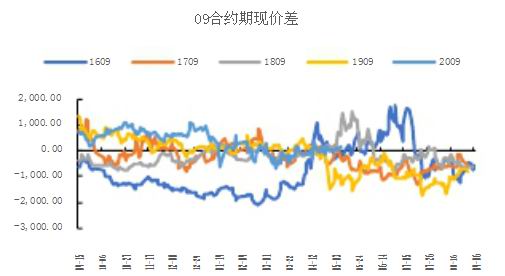

三、套利分析 (一)期现套利 棉花期现价差没有明显套利机会,基差偏弱,期货市场受现货压制明显。截至5月29日,09合约基差247元/吨,01合约基差-288元/吨,均处于区间中间水平,涉棉企业可观望市场表现,根据用棉情况按需采购。 图15 01合约期现价差

数据来源:Wind、国都期货研究所 图16 09合约期现价差

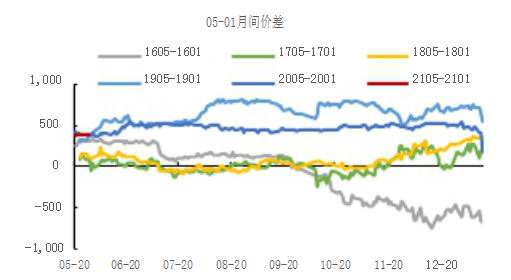

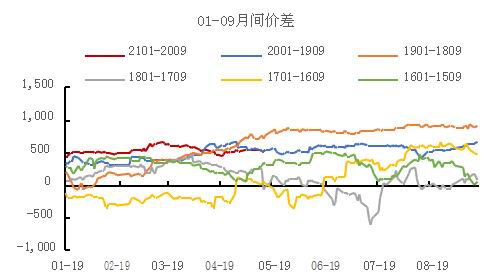

数据来源:Wind、国都期货研究所 (二)跨期套利 棉花05-01合约价差,01-09合约价差均处于历史中位略偏上水平,呈现远强近弱格局,体现市场对远期合约预期偏强,短期套利空间不大。 图17 棉花5-1合约

数据来源:Wind、国都期货研究所 图18 棉花1-9合约

数据来源:Wind、国都期货研究所 四、后市展望 5月份,美国疫情出现拐点,欧美市场的复苏和东南亚市场复工不力使得国内出口市场出现一定程度好转。6月份,全球需求仍有望呈现回暖趋势。但双方贸易关系逐渐恶化,可能不利影响我国棉纺织服装出口,关注美棉出口报告中中国对美棉的采购情况。新年度棉花种植已经展开,我国早种棉花进入第5真叶期,美国棉花种植进度与5年均值持平。种植期天气情况不佳,上月,我国新疆地区强对流天气对棉花生长不利,美国德州4月份干旱开始扩散,5-6月旱情将加剧。由于受疫情影响,印度种植期推迟,蝗灾泛滥还将推迟新棉种植,关注天气及蝗灾题材炒作。整体来看,当前阶段,棉花供需宽松,国内库存压力不减,叠加双方贸易隐忧,下游市场谨慎采购,市场观望氛围浓郁,供给端问题可能会延迟反应,如果6-7月份蝗虫问题得不到解决,市场供需预期可能发生改变。关注国家收抛储政策。中长期来看,棉花需求会在国内外复工推动下逐渐好转,市场重心有望逐步上移,棉花跌破前低的概率不大。操作上,回调试多,压力位关注12000关口表现。 国都期货 赵睿 |

|

|  |

|