一、行情回顾 5月份,由于美棉出口周报传达利好讯息,中国自美国棉花(12020, -15.00, -0.12%)签约量保持强劲,助推ICE棉花价格在5月份攀升,7月合约盘中最高至59.85美分。持续关注中国对美棉的签约情况以及双方关系变动可能带来的风险。 5月份,郑棉

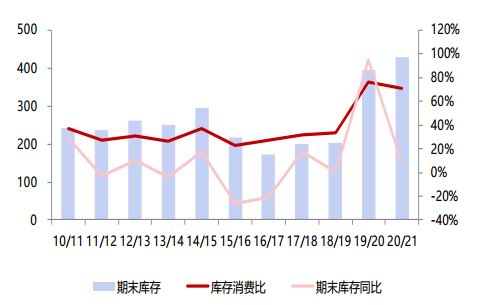

主要呈现区间震荡的格局,9月合约最低至11170元/吨,最高至11955元/吨。5月份以来,随着部分国家放松疫情封闭管制,经济重启,下游订单开始增加,纺织企业累库存情况缓和,国内服装需求环比出现明显增长,总体来看市场氛围转暖,助推郑棉重心缓慢抬升,但是12000上方依旧阻力较大,郑棉震荡行情难以突破。 二、国内棉花 1.本年度中国棉花供过于求,库存消费比大幅增加 USDA5月报告进一步下调本年度中国棉花消费量22万吨,期末库存上调22万吨。本年度棉花消费同比减少120万吨,期末库存同比增加13万吨,库存消费比增加16%,整体是供过于求的格局。下一年度随着消费逐渐复苏,期末库存有望下降,供需情况将较本年度改善。 2.2020年全国植棉面积下降4.15% 3月26日,国家发改委、财政部联合发布《关于完善新疆棉花目标价格政策》的公告。公告指出2020年起在新疆完善棉花目标价格政策,目标价格水平为每吨18600元,每三年评估一次。18600这个价格有点超出市场预期,它保障了棉农的收益,有利于棉花种植的稳定。 2020年4月底,中国棉花协会棉农分会对全国12个省和新疆自治区共2769个定点农户进行了植棉面积及棉花播种进度的调查,调查结果显示:2020年度全国植棉面积为4615.6万亩,同比下降4.15%。其中:新疆地区植棉面积3665.5万亩,同比下降0.59%,占全国总面积的79.4%;内地植棉面积继续下降,黄河流域植棉面积496.9万亩,同比下降16.04%;长江流域植棉面积416.7万亩,同比下降15.65%。 3.4月份进口量回落,自美进口量复苏 据海关总署数据,2020年4月,我国棉花进口数量12.48万吨,环比下降37.9%,同比下降30.6%;平均进口价格1847美元/吨,较3月上涨74美元,涨幅4.2%,同比仍下跌1.3%。2020年前四个月共进口73.81万吨,同比下降12.3%。2019/20年度前8个月共进口115.31万吨,同比下降19.7%。从来源国占比来看,其中自美国进口的棉花数量最多,自2019年7月份以来重新回到第一位,占比为56.7%;巴西排第二,占比为20.4%;印度排在第三,占比为14%;其他均未超过10%。可以看到,美国4月份的进口量环比增加35%,同比更是增加了99%。这是因为2月份国务院征税税则委员会决定对清单一清单二所列商品不再加征我对反制美301措施加征的征税,其中棉花在清单中。中国对美国棉花的进口量开始有了明显的增加,但是巴西棉在4月份环比却出现了明显的下降,为69.7%,可见美棉的竞争力起来了,对巴西棉存在一定的挤占。 4.商业库存仍处高位 17/18年度开始棉花商业库存就持续攀升,同比高于去年。截至2020年4月底为430万吨,虽然环比减少34万吨,但是同比增加13万吨。当前棉花商业库存的压力还是非常大的,尤其在现在下游消费颓靡的情况下,商业库存的去化更加艰难,是压制棉价上涨的一大压力。 5.纺织企业成品库存累库存暂缓 当前纺织企业开机率显著低于去年同期,这主要跟海外疫情爆发,海外订单减少有关,但是环比来看我们也能看到些许好转的迹象。比如纯棉纱厂的开机率在近三周环比跌势暂缓,全棉坯布开机率跌势也出现了缓和,据下游纺织企业反映,近期外单有略微的增加。 纺织企业原料库存和成品库存的情况,纺织企业的原料库存呈现缓慢增加的趋势,成品库存从3月份开始持续累积,虽然现在也是整体增加的趋势,但是增长的速率明显较前期放缓。那么从纺织企业的开机、原料库存、成品库存的数据来看,可以看到一些边际好转的迹象已经出现了 6.下游终端 (1)服装内销转好 春节前夕,我国爆发新冠肺炎疫情,为防控疫情,全国各地区施行交通管控,人们居家隔离,出行、消费大大减少。服装销售在2020年1季度受到不小的冲击。第一季度,服装鞋帽针织纺织品累计零售额同比下滑32.2%。但是2020年4月份,服装鞋帽针纺织品零售额为799亿元,同比下滑仅18.5%,单月跌幅较3月份大幅缩窄。2020年1-4月份累计零售额同比跌幅也回升到29%。说明现在服装的内销已经在好转了,这是因为国内疫情已经得到有效控制,随着企业复工复产,制造业PMI回到疫情之前的水平,国内需求最差的时期已经过去,现在在逐渐恢复中。 (2)4月份服装出口额同比跌幅进一步扩大 据海关统计,2020年4月份,出口纺织纱线、织物及制品146.21亿美元,同比增加49.36%,环比增加63.87%,4月份增速环比3月份增加55.7%。4月份医疗仪器及器械出口金额同比增加50.3%,环比3月份增速增加48.3%。纺织品出口同比大增对应的是防疫物资出口同比大增。 2020年4月份,出口服装及衣着附件67.4亿美元,同比减少30.31%,环比增加3.56%。2020年1-4月份,服装出口累计同比下滑22.3%,较3月份20.6%的减幅进一步扩大。 服装出口额仍边际恶化,外需还未看到明显的好转。 三、国际棉花 (1)5月供需报告进一步大幅调减消费量、大幅调增期末库存 5月份,USDA将全球棉花消费量下调121万吨,期末库存上调128万吨。2019/20年度,全球棉花产大于需,供应过剩,全球棉花产量同比增加88万吨,消费同比减少334万吨,期末库存同比增加367万吨,库存消费比同比增加25%。 从去年5月份USDA开始对全球棉花供需平衡表进行预估,此后每个月都有进行调整,其中产量方面有增有减,但是消费持续下调,尤其是4、5月份下调幅度明显增加,使得期末库存持续增加,本年度还有两个月,按照现在消费还没有明显起色来看,预计接下来USDA还有可能继续对消费进行下调。 20/21年度,全球棉花产量同比下滑81万吨,消费同比增加249万吨,期末库存同比增加49万吨,库存进一步累积,但是库存消费比下滑7%,情况相对本年度有所转好。 (2)美棉种植区已全部开始种植 目前美国全部的产棉区都开始了种植,美国农业部5月26日发布的美国棉花生产报告显示,截至2020年5月24日,美国棉花播种进度为53%,较前一周增加9个百分点,与去年同期和过去五年均值持平。由于种植期开始前美棉价格已经开始下滑,棉农种植积极性预计受到影响,本年度的种植面积预计是减少的,关注后续公布的美国棉花实际播种面积以及种植期天气因素对产量的的影响。 (3)中国对美棉签约量保持强劲 据USDA美棉出口周报数据显示,截至5月14日当周,2019/20美陆地棉周度签约量2.92万吨,较前一周减45.9%,较前四周水平减51.3%;其中中国3.5万吨,土耳其0.1万吨;总签售369.48万吨,同比增11.4%;周出口装运量5.72万吨,较前一周增4.3%,较前四周水平减10.9%;累计出口装运量245.17万吨,同比增13.0%。 由于中国取消对美国棉花进口加征的征税,近四周以来,中国持续增加对美国棉花的采购量。前段时间市场传言中国将增加储备,但是没有得到官方证实,但市场是有增加采购的行为。此前双方第一阶段贸易协议已经签署,那么按照协议在2020年内从美国购买和进口到中国的额度应比2017年的基准额(约2401亿美元)高出不少于125亿美元,2021年比2017年的基准额高出不少于195亿美元。2017年中国进口美国农产品中棉花占比为4.1%,如果按照这个比例,2020年中国需要大约80万吨的美棉进口,但是具体需要进口多少美棉并没有官方说明,该测算仅供参考。另外,还需要关注的是这部分是增加到市场中还是收归到国储,这两者对于棉花市场供应有较大偏差。此外,由于双方关系的反复,能否顺利履行也还需要进一步观察。 (4)印度本年度库存压力较大,蝗虫再度引发市场关注 印度本年度产量同比增加102万吨,消费同比下滑76万吨,使得期末库存增加192万吨,库存消费比增加42%,下年度期末库存进一步累积,库存压力十分严峻。印度蝗虫之事再度引起市场关注,根据国际粮农组织发布的印度蝗虫最新的情况,目前主要聚集在印度的西部拉吉斯坦邦,拉贾斯坦邦的产棉占比大约在7-8%之间,占比不是特别大,但是拉吉斯坦邦临近古吉拉特邦,古吉拉特邦是印度最大的产棉区,所以如果蝗虫侵入过来,啃食棉花,或对棉花产量有一定影响,需要进一步关注。 四、行情研判 基本面上,本年度全球及中国棉花市场处于供过于求的格局,中国棉花商业库存处于历年高位,压制棉价上涨。消费上,国内需求最差的时期已经过去,内需已有好转迹象,同比虽然表现不佳但环比转好;外需方面,下游反映随着部分国家经济重启,海外订单近期陆续增加,但是由于海外疫情仍十分严峻,经济受损严重,短期没有有效恢复,服装出口额数据依旧恶化,外需若要实现实质性好转还需等待。供应方面,目前处于种植关键期,天气异动、蝗虫灾害等自然因素容易引发棉价异动上涨,需警惕。 短期来看,在下游需求未实质性改善的情况下,棉价或延续区间震荡行情。但是长期来看,当前棉价估值较低,随着疫情逐渐好转、经济恢复、下游逐渐复苏,棉价有望迎来逐步上涨。 未来需要关注以下几个因素: 1)全球疫情防控进展 2)双方贸易关系,关注第一阶段协议施行情况 3)天气,密切关注美国、印度以及新疆新棉生长情况 4)印度蝗灾情况 5)棉市收储政策 6)疫情后期消费恢复情况 表:全球棉花供需平衡表(单位:万吨)

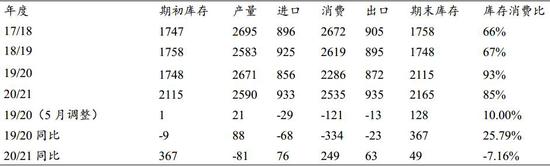

数据来源:USDA 表:美国棉花供需平衡表(单位:万吨)

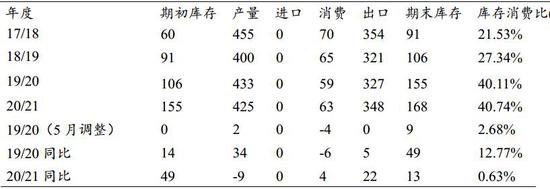

数据来源:USDA 表:中国棉花供需平衡表(单位:万吨)

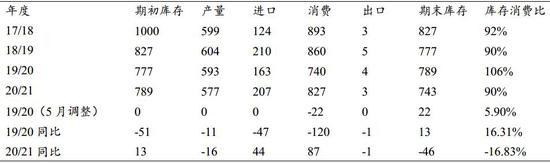

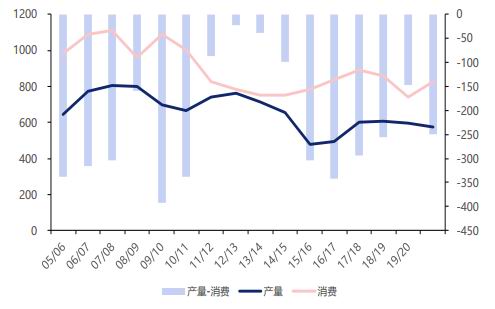

数据来源:USDA 图:全球棉花产量、消费情况(万吨)

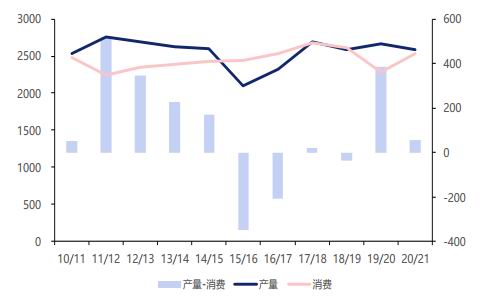

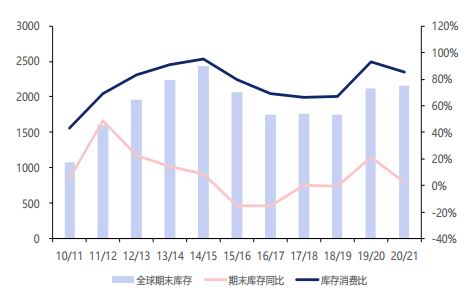

数据来源:USDA 广发期货发展研究中心 图:全球棉花期末库存(万吨)

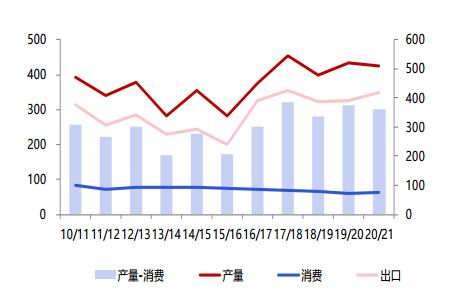

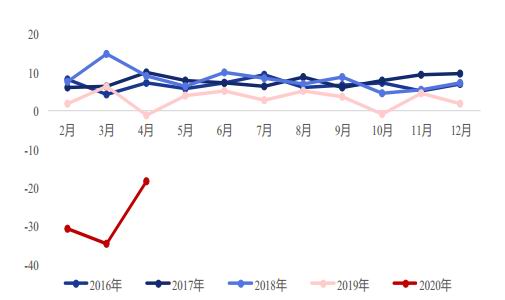

数据来源:USDA 广发期货发展研究中心 图:美国棉花产量、消费、出口情况(万吨)

数据来源:USDA 广发期货发展研究中心 图:美国棉花期末库存(万吨)及库存消费比

数据来源:USDA 广发期货发展研究中心 图:印度棉花产量、消费、出口情况(万吨)

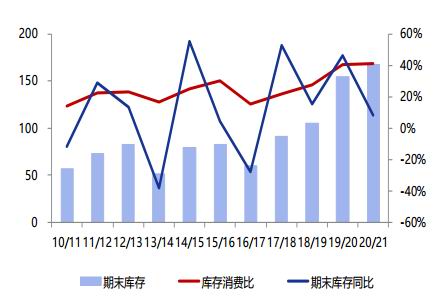

数据来源:USDA 广发期货发展研究中心 图:印度棉花期末库存(万吨)

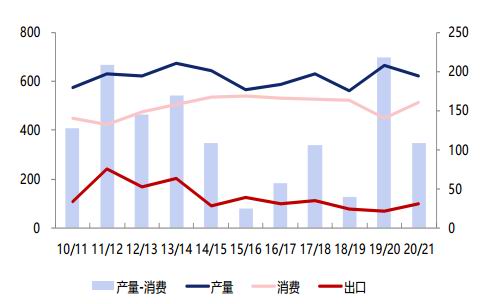

数据来源:USDA 广发期货发展研究中心 图:中国棉花产量、消费情况(万吨)

数据来源:USDA 广发期货发展研究中心 图:中国棉花期末库存(万吨)

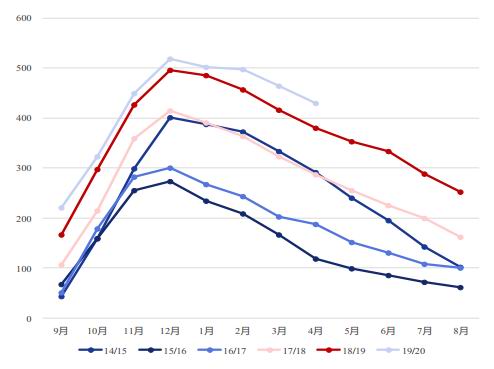

数据来源:USDA 广发期货发展研究中心 图:棉花单月进口量:万吨

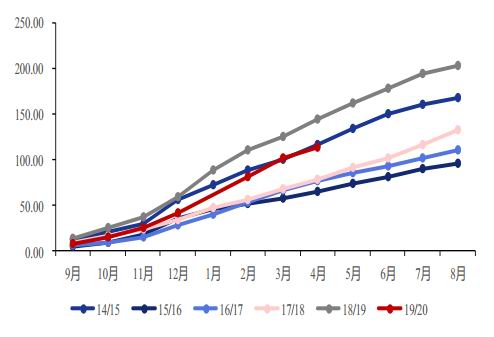

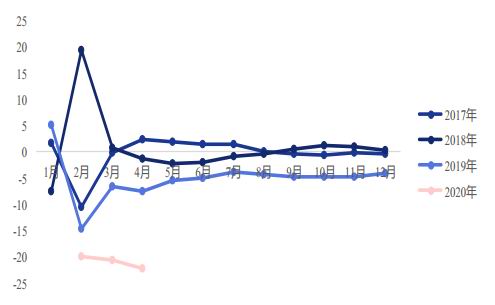

数据来源:Wind 广发期货发展研究中心 图:棉花累计进口量:万吨

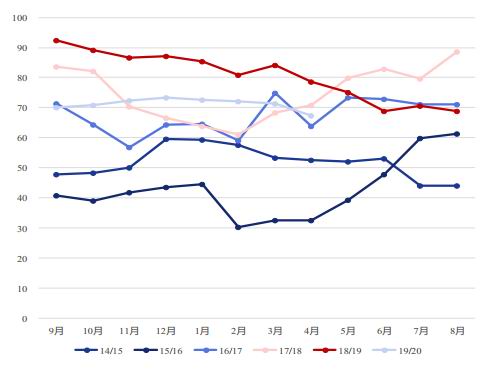

数据来源:Wind 广发期货发展研究中心 图:服装鞋帽针纺织品零售额当月同比:%

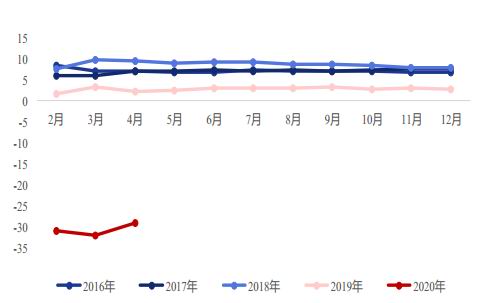

数据来源:Wind 广发期货发展研究中心 图:服装鞋帽针纺织品零售额累计同比:%

数据来源:Wind 广发期货发展研究中心 图:纺织品出口累计同比:%

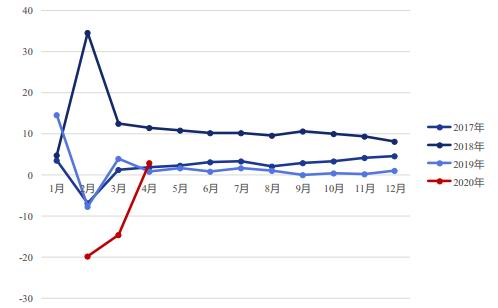

数据来源:Wind 广发期货发展研究中心 图:服装及衣着附件出口累计同比:%

数据来源:Wind 广发期货发展研究中心 图:纱厂开机、原料库存、成品库存

数据来源:TTEB 广发期货发展研究中心 图:布厂开机、原料库存、成品库存

数据来源:TTEB 广发期货发展研究中心 图:滑准税下内外价差:元/吨

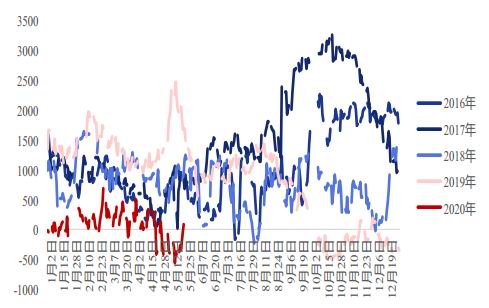

数据来源:Wind 广发期货发展研究中心 图:1%征税下内外价差:元/吨

数据来源:Wind 广发期货发展研究中心 图:9月基差:元/吨(季节图)

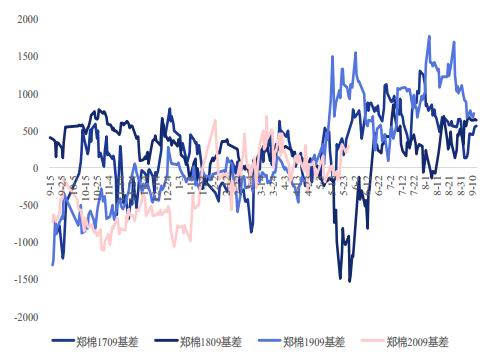

数据来源:Wind 广发期货发展研究中心 图:9-1价差:元/吨

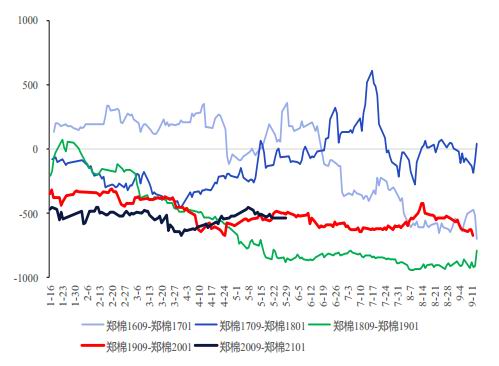

数据来源:Wind 广发期货发展研究中心 图:棉花仓单数量

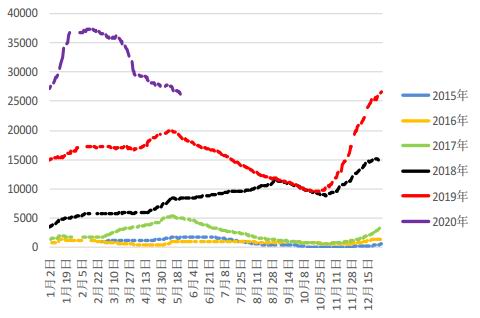

数据来源:Wind 广发期货发展研究中心 图:棉花有效预报

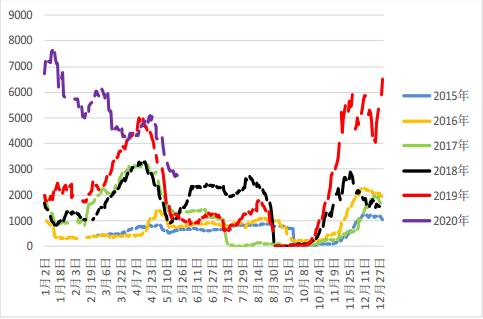

数据来源:Wind 广发期货发展研究中心 图:棉花商业库存

数据来源:Wind 广发期货发展研究中心 图:棉花工业库存

数据来源:Wind 广发期货发展研究中心 广发期货 鲍红波 |

|

|  |

|