内容提要: 1、煤炭供应宽松,减产执行难度大 煤炭供应宽松,销售压力较大,且煤矿内有库存累积。协会要求煤企联合限产保价,但执行难度较大。 2、焦钢原料采购情绪低 焦企由于利润低下,原料采购情绪低下。钢厂受成材库存及低利润影响,按需采购焦炭(1787, 8.50, 0.48%)。 3、下游需求良好,焦企挺价意愿强 钢厂高炉开工率持续回升,需求良好,个别焦企提涨意愿渐强。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | JM2009 | 操作品种合约 | JM2009-2101 | | 操作方向 | 卖出 | 操作方向 | 空9月 多1月 | | 入场价区 | 1060-1080元/吨 | 入场价区 | -35元/吨附近 | | 目标价区 | 940-960元/吨 | 目标价区 | -5元/吨 | | 止损价区 | 1100-1120元/吨 | 止损价区 | -45元/吨 |

| 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | J2009 | 操作品种合约 | JM2009-J2009 | | 操作方向 | 买入 | 操作方向 | 多焦炭空焦煤 | | 入场价区 | 1620-1640元/吨 | 入场价区 | 590-610元/吨 | | 目标价区 | 1770-1790元/吨 | 目标价区 | 790-810元/吨 | | 止损价区 | 1570-1590元/吨 | 止损价区 | 490-510元/吨 |

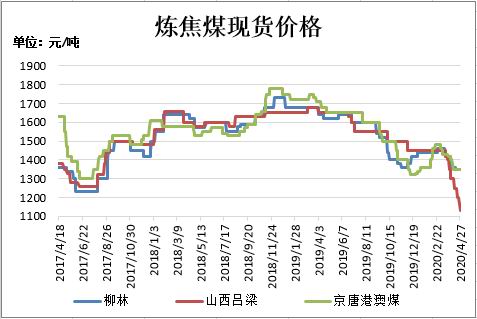

风险提示: 5月份,环保限产加严,煤矿严格执行减产,或影响煤炭产量,下游焦钢厂开工率继续回升,焦煤(1129, 6.50, 0.58%)或止跌回升,焦炭或弱势下跌。 回顾4月,双焦期价走势有所不同,焦煤小幅下跌,焦炭小幅上涨。焦煤现货走势整体偏弱,虽然月初焦企首轮提涨,双焦市场信心有所提涨,但是仍改变不了供给宽松、需求偏弱的格局。焦企虽然生产积极性较好,但是出货情况也比较好。钢厂虽然还是按需采购,但是需求尚可。5月份,或延续焦强煤弱的格局,短时间供过于求的格局难以改变。预计焦煤期价或弱稳运行,焦炭期价或小幅上涨。 第一部分 产业链分析 (一)现货市场 4月份,炼焦煤现货市场延续跌势。月初煤企陆续下调地销及长协价格,山西部分地区大矿及地销洗煤厂对实际采购客户加大优惠力度。虽然焦企开工率呈现上升,但是焦企利润低位下原料采购意向持续低位。5月份,炼焦煤现货价格或延续弱稳走势。5月月度定价大概率下调。煤矿库存累积,协会要求煤企联合限产保价(限产10%),目前来看执行难度较大。截至4月27日,山西柳林主焦煤(A9.5,V21-23,S0.7,G>85)出厂价报1350元/吨,较上月底跌70元/吨,跌幅4.93%;京唐港澳大利亚进口主焦煤(A:9.3%,V24%,S<0.5%,CSR:71%)市场价报1350元/吨,较上月底跌70元/吨,跌幅为4.93%。

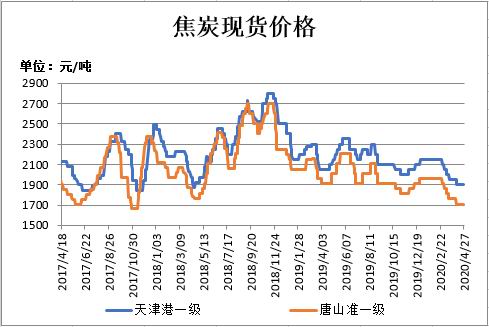

4月份,焦炭现货市场持稳运行。月初焦企首轮提涨50元/吨未果,但是市场悲观情绪明显缓解。焦企开工率呈现上升,环保政策宽松。下游钢厂高炉开工率回升,需求良好。由于成材库存压力仍在,所以钢厂压价情绪仍在,但个别焦企提涨意向较为强烈。5月份,焦企现货价格延续偏稳运行。随着炼焦煤价格持续下行,焦企成本压力下滑、利润回升。焦炭供应端开工继续冲高,需求端钢厂开工也有持续回升,焦炭下行压力较小。目前上涨主力仍是钢厂利润、钢材库存等,但钢厂库存已经连续下降好几周了,且终端需求会带动钢价上涨。截至4月27日,唐山准一级金焦到厂含税价报1710元/吨,较上月底跌50元/吨,跌幅2.84%;一级冶金焦天津港平仓含税价报1900元/吨,较上月底跌50元/吨,跌幅2.56%。

(二)产量 2020年3月份,全国原煤产量33726万吨,同比增长9.6%,增速由负转正,1-2月份为下降6.3%。2020年1-3月份,全国累计原煤产量82991万吨,同比下降0.5%。随着全国疫情情况的好转。各地积极推进复工复产,蒙、晋、陕、疆等原煤主产区和主要原煤生产企业已基本复产达产,全力保障了原煤供应。

(三)进出口 2020年3月份,中国进口煤炭2783.3万吨,同比增加435.1万吨,增长19%。2020年1-3月,全国累计进口煤炭9577.8万吨,同比增长28.4%。为保障疫情期间的能源需求,我国在积极推进国内能源企业复产增产的同时,继续增加能源进口。面对进口煤爆发式通关,中国海关在3月底出台了相关措施,对进口煤进行管控。

2020年3月,我国出口焦炭及半焦炭32吨,环比减少4万吨,下降11.11%;同比下降45.9%。2020年1-3月,累计出口焦炭及半焦炭69吨,同比下降65.7%。受国际疫情影响,需求相对的减少。

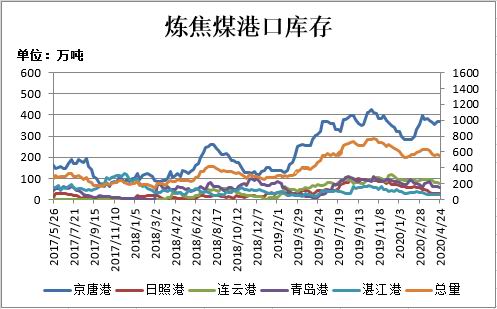

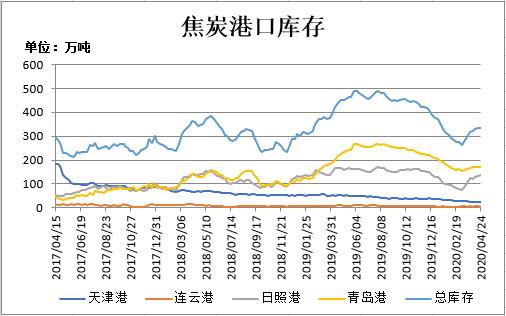

(四)库存 1.炼焦煤库存 截至4月24日,炼焦煤港口总库存558万吨,相比上月底减少55万吨,减幅8.97%;其中京唐港库存370万吨,较上月底减少2万吨;日照港库存29万吨,较上月底减少7万吨;连云港库存75万吨,较上月底减少21万吨;青岛港库存59万吨,较上月底减少25万吨;湛江港库存25万吨,较上月底持平。4月份,进口炼焦煤港口库存呈现减少,由于3月底开始对进口煤的管控,各港口通关加严。

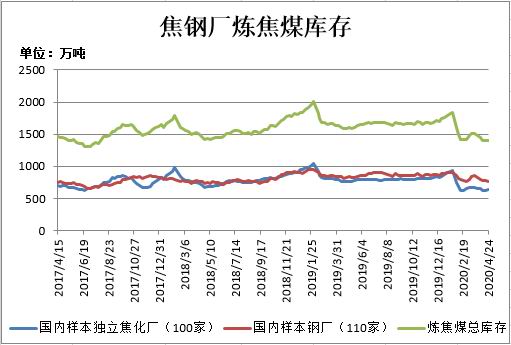

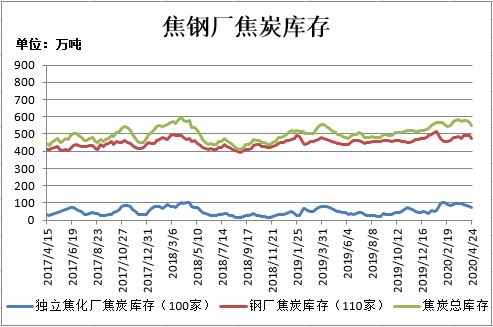

根据Mysteel对于全国100家独立焦企样本和全国110家钢厂样本的统计数据显示:截止4月24日,炼焦煤总库存为1407.34万吨,较上月底减少77.62万吨,减幅5.23%;样本焦化厂炼焦煤库存为646.95万吨,较上月底减少8.11万吨,减幅1.24%;样本钢厂炼焦煤库存为760.39万吨,较上月底减少69.51万吨,减幅为8.38%。4月份,焦钢厂炼焦煤库存呈现减少,其中钢厂减幅更大,由于钢厂高炉开工率回升明显,需求较好,所以原料需求较多。

2.焦炭库存 截至4月24日,焦炭同口径库存统计显示:天津港焦炭库存为25万吨、连云港4万吨、日照港135万吨、青岛港171万吨,四港总库存量为335万吨,较上月底增加15.4万吨,增幅4.82%。4月焦炭港口库存延续上涨,贸易商采购保持谨慎态度,且焦炭价格转稳后低价资源明显减少。

根据Mysteel对于全国100家独立焦企样本和全国110家钢厂样本的统计数据显示:截止4月24日,焦炭总库存为548.76万吨,较上月底减少22.13吨,减幅为3.88%;样本焦化厂焦炭库存为74.86万吨,较上月底减少19.89万吨,减幅为20.99%;样本钢厂焦炭库存为473.9万吨,较上月底减少2.24万吨,减幅为0.47%。4月焦钢厂焦炭库存呈现减少。其中焦化厂库存减幅大于钢厂,焦企出货积极性较好,且钢厂高炉开工持续回升,需求情况较好。

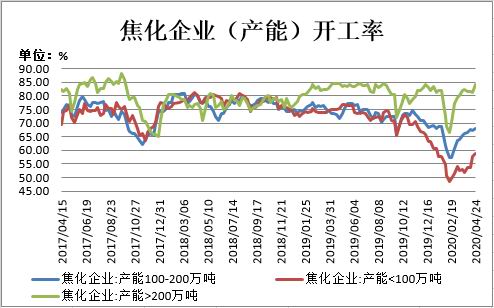

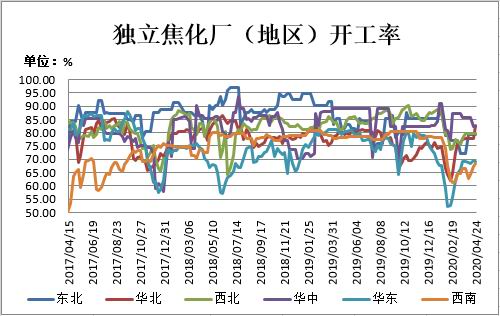

(五)焦化厂开工率 据Mysteel统计全国100家独立焦企样本数据显示:截止4月24日,产能100-200万吨的焦化企业开工率为68.2%,较上月底上升2.1%;产能小于100万吨的焦企开工率59%,较上月底上升7.1%;产能在200万吨以上的焦化企业开工率为84.2%,较上月底上升1.7%。4月焦企开工率呈现上升,由于各地环保政策宽原料焦煤价格下滑,使得焦企利润稍有回升。按地区来看,与上月底相比各地区焦化厂开工率基本呈现上涨,其中上升幅度最大的是东北地区,其次是华北地区;仅有华中地区开工率呈现下滑。

(六)下游钢市需求 截止4月24日,全国钢厂高炉开工率为68.65%,较上个月底上升2.77%。钢厂高炉开工持续回升下需求良好,整体市场观望氛围浓厚,个别焦企提涨意向较为强烈。

2020年3月,我国粗钢产量7897.5万吨,同比下滑1.7%。2020年1-3月,我国累计粗钢产量23445万吨,同比增加1.2%。钢厂利润小幅增加、高炉开工持续回升,需求仍有较好支撑,主要阻力仍在钢材库存问题,但是钢材库存却是呈现不断下降,说明终端需求尚可。由于钢材库存基数庞大,消化是需要时间的。

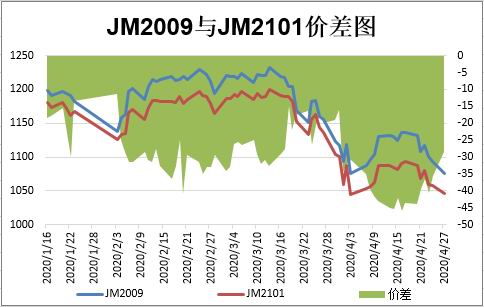

总结与展望 4月份,焦煤期价呈现小幅下跌,焦炭期价呈现小幅上涨。煤矿库存积累,销售压力较大,而焦企采购情绪不高,所以焦煤价格呈现下跌。虽然焦企开工率持续回升,但是原料价格下跌,焦企利润有所回升,且下游需求良好,使得焦炭期价呈现小涨。5月份,煤炭供应宽松,销售压力较大,且煤矿内有库存累积。协会要求煤企联合限产保价,但执行难度较大。下游焦企由于利润低下,采购情绪低下。钢厂高炉开工率持续回升,需求良好,个别焦企提涨意愿渐强。受钢材库存压力及利润低的影响,钢厂未接受提涨。预计5月份焦煤价格偏弱运行、焦炭价格偏稳运行。建议焦煤期价采取逢高抛空、焦炭期价采取逢低买入的策略,注意风险控制和仓位管理。 第二部分 操作策略 1、中线投资者 5月份,煤炭供应宽松,下游需求存在,但是利润低下,压价比较强烈。预计5月份焦煤期价偏弱运行,焦炭期价偏稳运行。操作上,建议JM2009可在1060-1080元/吨卖出建仓,止损参考1100-1120元/吨;J2009合约可在1620-1640元/吨买入建仓,止损参考1570-1590元/吨。 2、套利(跨期套利,期现套利) (1)焦煤跨期套利:截至4月27日,期货JM2009与JM2101合约价差(远月-近月)报-28.5元/吨,当前价差处于偏低水平,基于前文我们对焦煤价格5月走势的研判,两者价差可能会回升。建议空JM2009多JM2101价差在-35元/吨附近建仓,止损-45元/吨,目标价差-5元/吨。

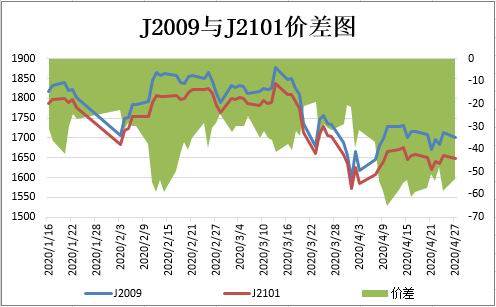

(2)焦炭跨期套利:截至4月27日,期货J2009与J2101(远月-近月)价差为-53元/吨,当前价差水平处于低水平,基于前文我们对焦炭价格在5月趋势的研判,两者价差会回升。建议空J2009多J2101于价差-60元/吨附近建仓,止损-70元/吨,目标价差-30元/吨。

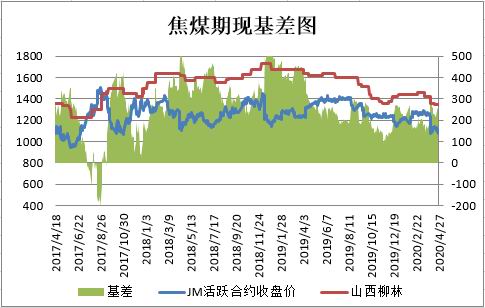

(3)焦煤期现套利:截至4月27日,山西柳林现货价报1350元/吨,期货JM2009合约价格为1075元/吨,基差为275元/吨,根据前文对焦煤的研判,5月份焦煤现价或强于期价,基差可能继续扩大。对于参与期现套利的客户来说,250元/吨的基差可以提供一定的盈利空间,建议贸易商在现货市场买入,在期货市场参与卖出交割进行库存管理。

(4)焦炭期现套利:截至4月27日,现货市场唐山一级冶金焦报价1710元/吨,期货J2009合约收盘价为1701.5元/吨,基差为8.5元/吨。根据前文对焦炭的预判,预计5月期现价差会下跌。对于参与期现套利的客户来说10元/吨基差附近可以提供一定的盈利空间,建议贸易商在现货市场卖出,在期货市场参与买入交割进行库存管理。

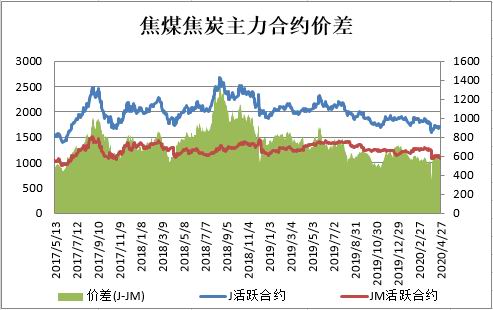

(5)焦炭焦煤跨品种套利:截至4月27日,期货合约JM2009收盘价为1075元/吨,期货J2009合约收盘价为1701.5元/吨,价差为626.5元/吨,焦炭焦煤比值1.5828。预期5月份焦炭期价或强于焦煤期价,所以它们的价差和比值将呈现扩大。建议在590-610元/吨区间多焦炭空焦煤,止损价差490-510元/吨,目标价差790-810元/吨。

瑞达期货 |

|

|  |

|